我国上市公司OFDI的决定因素:基于公司治理视角

陈雨轩 程诺

摘 要:本文基于公司治理的视角,选取2005—2012年我国上市公司的非平衡面板数据,并首次引入境外法人投资者、合格境外机构投资者等变量,研究我国上市公司的股东结构对于企业OFDI的影响,并探讨公司高管权力对于上述股东对企业OFDI影响的修正作用。结果表明,合格境外机构投资者对于国有上市公司与非国有上市公司的OFDI均存在明显的积极影响;境外法人投资者对于非国有上市公司OFDI具有较为明显的促进作用,但对于国有上市公司OFDI却存在阻碍作用;高管权力的修正作用尚未得到确定结论,有待进一步研究。

关键词:上市公司;OFDI ;公司治理;境外法人投资者;高管权力

中图分类号:F832.38 文献标识码:A 文章编号:1674-2265(2015)10-0027-07

一、引言与文献评述

自2001年提出“走出去”战略以来,我国企业对外直接投资(OFDI)发展十分迅猛。2002年我国企业OFDI数额仅为27亿美元;2008年这一数据激增,首次突破500亿美元;2010年我国企业OFDI数额首次位居发展中国家首位;2012年我国企业OFDI创下878亿美元的历史新高,首次跻身世界三大对外投资国;2013年我国企业OFDI更是达到901.7亿美元,2002—2013年期间年均增速高达40.02%。

与我国蓬勃发展的OFDI实践活动相对应,对我国OFDI的理论研究也日趋丰富。据Proquest数据库统计,2000年以前我国OFDI为研究主题的英文论文仅有52篇,到2013年已经迅速增加到1005篇。在这个过程中,大多数国内外学者以国家为主体对象,集中研究了我国企业的OFDI动机与决定因素、进入模式、区位选择等方面。值得一提的是,随着以梅利茨(Melitz,2003)为代表的企业异质性理论的崛起,对我国企业OFDI的研究也呈现出新趋势,即越来越多的学者从宏观层面转向微观层面,并以企业为主体对象,主要探讨我国企业的OFDI动机及其决定因素。但是,影响一国企业OFDI的因素是多维的,换言之,考虑企业规模、资源、生产率等异质性因素更多的是侧重生产视角,考虑投资动机等因素更多的是偏重战略决策,相比之下,对企业OFDI的经营管理(比如谁来进行OFDI决策)则考虑偏少。事实上,OFDI作为经济全球化背景下的一种重要企业决策,在很大程度上还会受到企业内部治理机制的影响,例如所有权结构、决策者的身份、决策者的权力大小、决策者与公司股东间的利益冲突等。毕竟,所有权和控制权的分离是现代公司的一个重要特点,且企业国际化通常需要较大数额的投资,其决策在很大程度上要取决于企业管理者。因此,企业是否进行OFDI会受到所需资源和科学决策的共同影响,即受到企业所有者和管理者的双重影响。毫无疑问,公司治理机制在企业OFDI中将扮演着重要角色。对此,韦尔默朗和巴克马(Vermeulen和Barkema,2002)认为企业高管的个人特性将会影响企业的吸收能力,从而对公司的国际化进程产生影响。罗斯(Roth,1995)亦认为,公司CEO会极大影响企业对于国际化信息的接受程度,这将在企业国际化进程中起到重要作用。

因此,自2008年金融危机之后,从公司治理视角关注我国企业OFDI的研究开始起步。概括而言,现有文献的着眼点主要包括两个方面:其一,关注公司的控股股东。例如,拉马萨米等(Ramasamy等,2010)通过选取2006—2008年间我国200家规模较大的上市公司数据,将其根据公司控股股东性质分为国有企业与私营企业,运用Poisson模型进行回归,结果显示国有企业OFDI属于资源寻求型,更倾向于自然资源丰富、政治环境有风险的国家,而私营企业OFDI则属于市场寻求型。利恩等(Lien等,2005)采用228家台湾上市公司数据,其中包括122家对我国大陆进行OFDI的公司和167家对我国大陆以外地区OFDI的公司,运用计数回归等模型得出结论:对于台湾上市公司而言,家族控制对于在我国大陆的OFDI具有激励作用,而在其他地区的OFDI则受到国有股东控股的积极影响。其二,关注公司其他重要非控股股东角色。例如,胡和崔(Hu和Cui,2013)关注国内机构投资者与外国公司在上市公司进行OFDI决策中的作用,并探讨CEO权力对其作用的影响。通过选取我国224家上市公司数据(112家OFDI企业与112家非OFDI企业),以资源导向型观点与委托代理理论为理论基础,运用Ordered Logit模型进行回归。研究表明,国内机构投资者与外国公司能够积极推动发展中国家进行OFDI,但是,国内机构投资者对于OFDI的促进作用随着CEO权力的增加而减弱,而外国公司受CEO影响后对于OFDI的作用则有待进一步验证。

现有文献表明,基于公司治理视角对我国企业OFDI的研究凤毛麟角,且仍然存在进一步提升的空间。其一,样本容量普遍较小。目前我国上市公司总量约2300家,而拉马萨米等(2010)、胡和崔(2013)的研究分别只选取了200家和224家上市公司的数据,很难代表我国上市公司的整体状况。其二,对于境外持股股东研究不够充分。境外持股股东包含多种类型,如境外机构投资者、境外法人投资者等。改革开放初期,我国严格限制境外投资者在上市公司的投资,但在我国加入WTO后,不断放宽外资进入的各项限制,2005年推行的上市公司股权分置改革更是使得外资投资行为愈加踊跃。在公司治理方面的不断改革及经济体制的不断完善促进了所有权结构多样化的趋势,也为境外股东进入我国资本市场提供了有利条件。因此,随着我国资本市场的进一步开放以及境外股东在我国上市公司持股比例的不断增加,关注境外股东对上市公司OFDI的影响,不仅具有重要的实践意义,而且有利于填补现有国内外研究的空白。

基于此,本文采用2005—2012年1114家我国上市公司的企业数据,首次引入境外法人投资者、合格境外机构投资者①等变量,从公司治理的角度对我国上市公司OFDI决定因素进行研究。

二、相关理论假说

从理论基础来看,一方面,资源基础理论是企业国际化研究中的一个有影响的理论观点,其核心内容是企业资源(如卓越的专有资源与管理能力)是企业国际化的比较优势。根据资源基础理论的观点,公司若想长期保持行业领先地位,必须拥有其他公司难以复制的技术或者管理模式。运用此理论对于公司股东进行分析,旨在说明不同类型的股东将在企业OFDI过程中提供不同的资源。另一方面,根据委托代理理论,所有权和控制权的分离是现代公司的一个重要特点,由此产生了委托代理问题。委托代理理论假设人是理性和自利的,股东与经理人形成委托代理关系后,经理人会牺牲股东利益以实现自身利益最大化,因此股东必须设计一种契约或机制使得经理人的决策可使股东利益最大化,从而产生代理成本。如果代理成本尚未高于监管费用,股东仍然会给予经理人相当大的权限。运用此理论对于公司股东进行分析,旨在说明不同类型的股东由于地位角色不同,将产生不同的代理成本,从而影响到经理人对于股东为企业OFDI所贡献的资源的使用情况。

基于上述理论基础,本文提出如下相关理论假说:

(一)企业性质

依据企业性质,可将上市公司划分为国有企业和非国有企业。一方面,政府的政策扶持是影响企业OFDI不可或缺的因素之一,而国有企业在OFDI过程中更容易受到政府的政策支持及资金资源资助。另一方面,多数国有企业股份较为集中,大股东的控股能力较强,因此对经理人的约束能力将会增强,从而有效地避免自身为公司OFDI所提供的资源被滥用。基于此,我们假设:

假设1:国有企业进行OFDI的可能性更大。

(二)境外股东类型

境外法人投资者是指公司股份持有者为适用外资法律的法人。外资法人战略持股能够在资金、技术和管理等方面为公司带来更多的机会,在融资、管理层培训、市场推广方面更具有优势地位,这些都将为企业进行OFDI提供有利条件。同时,境外法人投资者倾向于建立中长期的战略伙伴关系,具有监督高管的动力,并能够运用他们的所有权对公司治理进行改进来获取战略收益,从而使得自身为企业OFDI提供的资源能够被有效利用。基于此,我们假设:

假设2:境外法人投资者有利于企业进行OFDI。

与此同时,合格境外机构投资者制度是指允许符合一定条件并得到东道国政府审批通过的境外机构投资者,在一定规定和限制下汇入一定额度的外汇资金,转换为当地货币,通过严格监管的特别账户投资当地证券市场,其资本利得、股息等经批准后转为外汇汇出的一种证券市场开放模式。合格境外机构投资者多为国际资本巨头,拥有雄厚的资金实力,有利于为企业OFDI进程提供有力支持。不仅如此,多数合格境外机构投资者自身具有较为完善的公司治理结构及丰富的国际化公司管理经验,间接为上市公司提供了无形资源。同时,与个人投资者的“用脚投票”不同,合格境外机构投资者有更多机会及动力介入公司的决策过程中,采取“用手投票”维护自身利益,从而减少在国际化进程中自身所贡献的资源由于代理冲突而被高管滥用的概率,因而有利于促进公司的OFDI。基于此,我们假设:

假设3:合格境外机构投资者有利于企业进行OFDI。

(三)高管权力

尽管公司OFDI所需资源是由股东提供,但公司高管却是公司战略制定(包括OFDI)的关键角色。公司国际化进程中所面对的复杂环境将带来董事会监管困难、信息不对称等问题,从而增加代理成本。这种公司治理的挑战将随着公司高管权力的增加而加大。在国有企业中,国有控股者对于监管动机和能力的缺乏将使得高管更容易牺牲股东利益以实现自身利益(邹和亚当斯,2008;权小峰等,2010)。相比之下,境外法人投资者和合格境外机构投资者为企业国际化进程所提供的资源将随着高管权力的增大而更容易被滥用。基于此,我们假设:

假设4:高管权力将减弱国有控股股东对于企业OFDI的积极影响。

假设5:高管权力将减弱境外法人投资者对于企业OFDI的积极影响。

假设6:高管权力将减弱合格境外机构投资者对于企业OFDI的积极影响。

三、变量选取与数据描述

(一)变量选取

1. 被解释变量。本文选取的被解释变量是OFDI,采用0、1二值变量。企业进行OFDI,二值变量取值为1;企业未进行OFDI,二值变量取值为0。

2. 解释变量。本文的解释变量包括国有属性、合格境外机构投资者、境外法人投资者、高管权力及其控制变量。各变量的含义为:

(1)国有属性(State):指公司实际控制人性质是否是国有,采用0、1二值变量,企业性质为国有时,变量取值为1;其余情况变量取值为0。

(2)合格境外机构投资者(Qfii):指公司股东中合格境外机构投资者所持股数占总股本的比例。

(3)境外法人投资者(Fisp):指公司股东中境外法人投资者所持股数占总股本的比例。

(4)高管权力(Mp):指高管前三名薪酬总和,作为调节变量。

3. 控制变量。本文引入如下控制变量:

(1)行业(Industry):指公司是否为制造业。不同行业的企业会表现出不同的国际化倾向,并会选择不同的国际化方式(姚等,2007;李春顶,2009)。基于我国目前OFDI主体为制造业企业,本文依此对企业类型进行划分,引入0、1二值变量,属于制造业变量取值为1,属于非制造业变量取值为0。

(2)公司规模(Size):指公司的资产总和。已有研究表明企业是否进行OFDI将受到企业规模的影响(凯夫斯,1996),因此引入此变量作为控制变量。

(3)独立董事(Indd):指公司独立董事占董事总数的比例。独立董事在公司治理中会体现出独特的监管作用,并提供区别于其他董事的资源(陈等,2009;赵昌文等,2008),这将对企业OFDI产生一定影响。

(4)CEO兼任情况(Duality):指CEO是否兼任董事会主席。董事会作为保护股东利益的监管机构,其主席是否由CEO兼任,一定程度上体现出了董事会的独立性。因此引入0、1二值变量,兼任变量取值为1,不兼任变量取值为0。

(5)高管所有权(Mano):指高管所持股数占总股本的比例。对于高管的激励机制除了薪酬激励,还有股权激励。股权激励相较于薪酬激励更容易使高管将公司利益与自身利益挂钩,关注公司长期战略性发展。

(6)CEO 年龄(Age):CEO作为最主要的高管之一,其个人因素对于公司的战略决策会产生一定影响。

(二)数据来源

本文所用样本为2005—2012年我国上市公司的非平衡面板数据,OFDI相关数据来源于境外投资机构(企业)名录及上市公司年报,公司治理相关数据来源于国泰安数据库、万得数据库及上市公司年报整理。从中剔除了以下数据:金融行业企业;数据严重缺失的企业;现已退市的上市公司。最终获得上市公司样本数量为1114家。

(三)数据描述

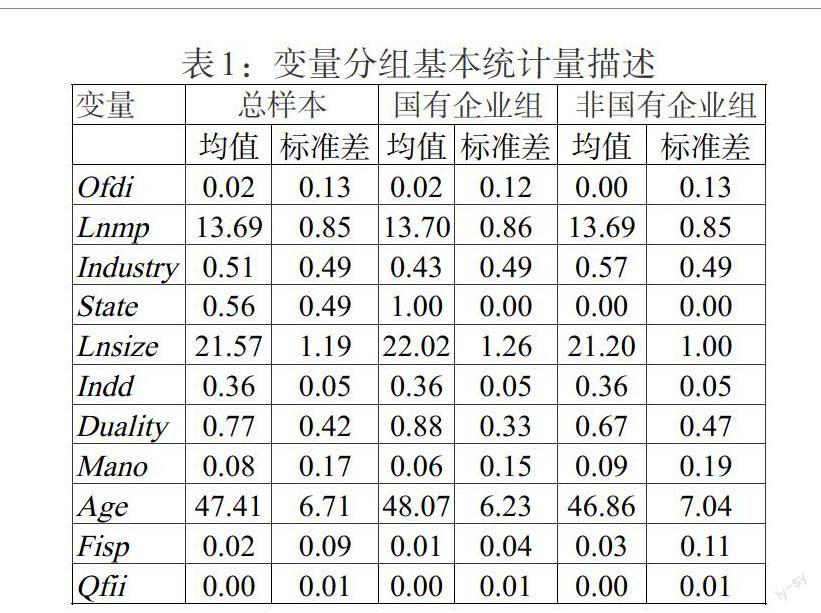

总样本和两类子样本(国有企业、非国有企业)的基本统计性描述见表1。可以看出,我国进行OFDI的上市公司仅占84家,国有上市公司进行OFDI的概率(0.095%)略大于非国有上市公司(0.065%)。首先,就行业性质和公司规模而言,上市公司中制造业企业约占一半,国有企业居多;虽然国有上市公司的规模大于非国有上市公司的规模,但同类别企业间规模存在较大差异。其次,就高管权力和独立董事比例而言,国有上市公司与非国有上市公司间没有太大差异,且上市公司中高管持股比例平均为8%,非国有上市公司的该比例略高。但就整体而言,上市公司中独立董事比例仍然较小。再次,就CEO兼任董事会主席的情况而言,上市公司中此类兼任情况比例较高,且在国有上市公司中更为常见。这些上市公司的CEO平均年龄为47岁,国有上市公司与非国有上市公司差距不大,但二者波动都很大。最后,就合格境外机构投资者比例与境外法人投资者比例而言,我国上市公司股东中二者所占比例仍较小。

四、模型设定与全样本回归检验

(一)模型设定及计量方法

由于被解释变量(OFDI)为二值变量,本文选取二值Probit模型探讨我国上市公司进行OFDI的影响因素。为削弱异方差对数据平稳性的影响,变量Mp和Size均采用自然对数形式。本文采取对样本进行回归的方式,其基本模型(1)如下:

[β2]式中,[i]代表第[i]家公司;[t]代表年份;[β0]代表常数项;[β1]、[β2],…,[β10]为对应解释变量的回归系数;[uit]为随机扰动项。

在此基础上,模型(2)包含控制变量和解释变量;而为了检验高管权力的调节效应,还将对自变量和调节变量进行中心化后,与自变量形成交叉项State*Lnmp,Qfii*Lnmp,Fisp*Lnmp,在模型(2)的基础上分别加入模型(3)、(4)、(5)中。

(二)回归与结果分析

对样本进行回归后,表中的卡方值表明,模型(2)—(5)总体拟合优度均较为显著,能够较好地解释上市公司进行OFDI的决定因素(见表2)。

本文重点研究的解释变量是State、Fisp和Qfii。其中,State系数在模型(2)—(5)中均不显著,这表明上市公司的控股股东是否国有并未对公司OFDI决策产生明显影响,假设1未获得证实。Fisp的系数为正,且在模型(2)—(5)中均较为显著,说明境外法人投资者有利于上市公司进行OFDI,假设2成立。Qfii的系数为正,且在模型(2)—(5)中十分显著,说明合格境外机构投资者能够推动上市公司进行OFDI,同样符合我们的预期,假设3成立。

State系数不显著的原因可能在于,国有控股上市公司与非国有控股上市公司在进行OFDI时各有利弊:一方面,正如前文所述,国有控股上市公司在OFDI时更易于获得政策支持,且资源丰富。但与此同时,国有控股上市公司在进行OFDI决策时也受到审批程序复杂、政府干预过多等不利因素的影响。另一方面,非国有控股上市公司拥有较国有控股上市公司相对合理的股权结构和良好的股东大会运作,有利于企业进行OFDI,但同时也受到企业规模、融资渠道等因素的制约。因此,是否国有控股对于企业OFDI的影响并不能确定。

在控制变量中,Industry和Lnsize的系数在所有模型中均十分显著,且系数均为正,说明一方面我国制造业行业的上市公司更倾向于进行OFDI,这与我国目前OFDI热点依旧是制造业的事实相一致;另一方面公司的资本丰裕度是上市公司进行OFDI的一个基础条件,雄厚的资金实力将为企业进行OFDI提供保障,能够有效应对投资过程中存在的一般风险。Lnmp系数在除模型(5)以外的所有模型中均较为显著,且为正。高管薪酬与代理成本显著负相关,即高管薪酬越低,高管人员滥用股东资源为私人牟利的代理成本越高。这也就将削弱股东为企业OFDI提供资源的动力,从而不利于企业的OFDI。

五、样本分组检验

全样本回归结果表明,境外法人投资者与合格境外机构投资者对我国上市公司进行OFDI具有积极的促进作用,而是否属于国有企业对上市公司OFDI并没有明显影响。同时,高管权力是否对于境外法人投资者与合格境外机构投资者对企业OFDI的积极作用有所影响也并未得到确定结论。然而反观我国现实,国有企业仍然是OFDI的主力军,并且从上文对数据的描述中可以看出国有上市公司与非国有上市公司在大多数方面存在差异,因此有必要对于上市公司是否按照国有进行分组给予进一步检验,以探究境外法人投资者和合格境外机构投资者对于不同性质的上市公司OFDI存在何种影响,回归结果见表3。

从表3可以看出,分组回归结果与全样本回归结果略有不同。Lnmpfisp 的回归系数在国有上市公司组与非国有上市公司组的回归中均为负,但并不显著;Lnmpqfii的回归系数在各组检验中也不显著,这些均与全样本回归结果相同。相比之下,Qfii的回归系数在国有上市公司组与非国有上市公司组中均为正,且在1%的显著性水平上显著,说明合格境外投资者无论对于国有上市公司还是非国有上市公司的OFDI均存在明显的积极影响。Fisp的回归系数在非国有上市公司组均为正,且通过10%的显著性水平检验,说明境外法人投资者对于非国有上市公司OFDI具有较为明显的促进作用。但在国有上市公司组中,Fisp的回归系数均为负,且仅在模型(4)中通过10%的显著性水平检验,而在其他模型中均不显著,说明境外法人投资者对于国有上市公司OFDI存在阻碍作用。究其原因,我国国有上市公司所独有的公司治理特点对上述分组结果差异具有重要影响。首先,我国国有上市公司普遍存在“一股独大”的现象,致使公司的股权结构畸形;其他类型的股权在我国国有上市公司中仅占小部分比例,根本无法与国有股权相提并论。这就导致公司治理权力基本掌握在国有股权手中,境外法人投资者参与公司治理的难度大幅增高。而在股权高度集中的前提下,很容易衍生出内部人控制等问题,公司经营者更易于出现滥用职权等行为,使得境外法人投资者拥有的资源并不能被公司有效利用。其次,我国国有上市公司的激励机制不够完善。我国国有上市公司目前采取的主要激励机制仍为薪酬激励。与股权激励等长期激励机制相比,这种短期激励机制对于经营者的激励作用较弱,无法形成有效激励,既不能将经营者的自身利益与公司利益结合得更为紧密,也会降低经营者对公司发展的关注度,缺乏为公司盈利的动力。因此,境外法人投资者为公司贡献的技术与管理经验被利用程度有限,存在巨大浪费。最后,我国国有上市公司的外部治理机制不够完善。在我国国有上市公司中,经理人多由政府指定,多数来自企业内部。经理人无法切实承担起对公司的监管监督责任,公司的外部治理机制形同虚设。这也就导致许多诸如公司内部权力滥用等问题的产生,境外法人投资者为公司贡献的资源也多被侵蚀。综上所述,在我国大部分国有上市公司中,境外法人投资者投资后,一方面,鲜有机会参与公司治理,缺乏将先进技术运用到被投资公司中的动力;另一方面,即使能够将其所拥有的资源投入公司,公司却存在对其资源利用率低下等问题。由此导致被投资公司不仅没有获取技术及管理经验,反而降低了自身市场占有率,不利于进行OFDI。

六、结论与政策建议

本文基于公司治理视角,采用2005—2012年我国1114家上市公司的面板数据,研究我国上市公司的股东结构——国有控股者、境外法人投资者和合格境外机构投资者对于企业OFDI的影响,并探讨公司高管权力对于上述股东对企业OFDI影响的修正作用。首先,对总样本(全部上市公司)及分组样本(国有企业、非国有企业)进行基本统计描述,从中可以看出我国上市公司进行OFDI的比例较小,境外法人投资者和合格境外机构投资者持股比例较小;同时,国有上市公司和非国有上市公司在大多数变量上存在差异。其次,采用二值Probit模型对全样本进行回归。回归结果表明,境外投资者与合格境外机构投资者对于我国上市公司进行OFDI有积极的促进作用,而是否属于国有企业及高管权力的修正作用则对于上市公司进行OFDI并没有明显影响。最后,由于国有企业在OFDI中的主体地位及其与非国有企业的显著差异,按照是否为国有控股将全样本进行分组,进一步进行检验。结果显示,合格境外机构投资者无论对于国有上市公司还是非国有上市公司的OFDI均存在明显的积极影响;境外法人投资者对于非国有上市公司OFDI具有较为明显的促进作用,对于国有上市公司OFDI却可能存在阻碍作用;高管权力的修正作用依旧没有得到验证。

本文的政策建议是:在经济全球化程度不断提高的今天,为推动我国上市公司“走出去”,应积极改善公司的股东结构,使得所有权更加多样化,并充分利用外资股东所提供的资源,具体有以下建议:其一,加大引进合格境外机构投资者的力度。如上文所述,合格境外机构投资者对我国上市公司OFDI具有明显的促进作用。目前,我国上市公司中合格境外机构投资者持股比例仍然很小,有较大的提升空间。为提升合格境外机构投资者的持股比例,一方面需要完善相关制度体系,放宽对外资进入的限制,适当调整对合格境外机构投资者的审核标准,同时为外资进入提供良好的法律及市场环境;另一方面加强我国上市公司自身内部的公司治理,使得外资的进入能够得到有效利用,从而吸引合格境外机构投资者进行投资。其二,引导合格境外机构投资者参与公司治理,以提高公司治理绩效。颁布相关鼓励政策并建立保障机制以激发合格境外机构投资者参与公司治理的热情,从而将自身先进的管理水平和科学技术有效应用到上市公司中,这对于公司OFDI至关重要。其三,对于非国有上市公司,应注重引进境外法人投资者。境外法人投资者多数旨在与公司建立长期的战略伙伴关系,因此我国非国有上市公司应注重自身实力的提升,以吸引境外法人投资者投资。同时,应注意运用其提供的全球销售网络及技术优势等有利于公司国际化的资源。其四,对于国有上市公司,应注重对于境外法人投资者的管理。国有上市公司应改进公司内部治理机制,使得境外法人投资者能够有机会参与公司治理,从而有效利用境外法人投资者所提供的资源进行OFDI。

注:

①从计量检验的技术角度考虑,由于QFII的数量较少,导致相应的上市公司样本太小,容易导致统计偏差。所以,将二者同时考虑在内,既有理论含义上的需要,也有技术设计上的需要。同时前期的相关性检验表明,二者的相关性很小,符合同时进入实证模型的前提。

参考文献:

[1]Cui L,and Jiang F. 2009. FDI entry mode choice of Chinese firms:A strategic behavior perspective. Journal of World Business,Vol.44,No.4.

[2]Melitz M J. 2003. The impact of trade on intra-industry reallocations and aggregate industry productivity. Journal of Econometrica,Vol. 71,No.6.

[3]Vermeulen F,and Barkema H. 2002. Pace, rhythm,and scope:Process dependence in building a profitable multinational corporation. Journal of Strategic Management,Vol.23,No.7.

[4]Roth K. 1995. Managing international interdependence:CEO characteristics in a resource-based framework. Journal of Academy of Management,Vol.38,No.1.

[5]Ramasamy B,Yeung M.,and Laforet S. 2012. Chinas outward foreign direct investment:Location choice and firm ownership. Journal of World Business, Vol.47,No.1.

[6]Lien Y C,Piesse J,Strange R.,et al. 2005. The role of corporate governance in FDI decisions:Evidence from Taiwan. International Business Review,Vol.14, No.6.

[7]Zou H,and Adams M B. 2008. Corporate ownership,equity risk and returns in the Peoples Republic of China. Journal of International Business Studies,Vol.39, No.7.

[8]权小峰,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010,(11).

[9]罗建华.我国国有上市公司治理结构的问题与建议[J].企业经济,2005,(4).