中国大型商业银行静态和动态效率的实证研究

姚梦妮 张家胜

摘 要:本文对中国14家大型商业银行2009-2014年间,先运用DEA模型从静态角度对技术效率、纯技术效率和规模效率进行测度和分析;然后运用Malmquist指数模型,从动态角度对这14家商业银行,在这6年间的效率变动方面进行研究。DEA模型实证结果表明,虽然在前四年间股份制商业银行的技术效率明显优于五大国有商业银行,但是2013年起国有银行在技术效率等方面均实现了反超。Malmquist指数模型动态分析表明股份制商业银行全要素生产率指数还是要优于国有商业银行。

关键词:商业银行;DEA模型;Malmquist指数模型;技术效率

1.引言

根据中国加入世贸组织的承诺,中国在2006年12月11日起,将人民币业务对外资银行全面开放对中国境内公民的人民币业务[1]。据悉,外资银行最早于2007年2月在渝开展人民币存贷款业务。自此,我国金融系统的“防火墙”全面拆除,外资银行与中国银行业公平公开竞争。2007年8月,美国次贷危机全面爆发,并且引发了新一轮的全球金融动荡,外资银行在华债券发行直线下降,另外,企业的投资幅度大大降低,进一步影响银行业的发展。2008年,次贷危机对欧美金融机构造成了更大的冲击,欧债危机爆发使得欧洲银行业从海外撤资。2009年,在应对国际金融危机的非常时期,中国银行业加大信贷投放。2010年,银监会坚决贯彻落实党中央、国务院确定的宏观调控政策,进一步加强和完善银行业审慎监管,指导银行业金融机构积极支持经济增长,严控金融风险,调整优化信贷结构。2011年是宏观经济政策急剧转型的一年。中国人民银行提高人民币存贷款基准利率三次,提高存款准备金率六次。2012年,中国银行业在“转型”中前行。利率市场化启动、中国版巴Ⅲ出台、理财纠纷频发、深发展平安合并……中国银行业未来将面临更大的考验。2013年,银行业金融机构认真贯彻落实国家宏观调控政策,努力提升金融服务质量和水平,继续保持平稳运行。资产负债规模稳步增长,资本充足率和资产质量总体保持稳定,但部分行业、领域和地区的风险有所积累,银行业金融机构也面临流动性短期波动增多、信用风险有所上升、盈利增速进一步放缓等挑战。2014金融业有几件大事令人印象深刻:利率市场化快速推进;IPO两次重启;理财产品收益飙升;房贷新政出台……一项项改革措施的出台,预示着2014年金融改革不断深化,2015年将迎来更开放更多元的竞争格局。

国外的金融业冲击和国内的行业竞争扑面而来,我们该何去何从?提高自身的核心竞争力和规避风险的能力,成为我国银行业亟待解决的现实问题[2]。而提高银行的核心竞争力和抗风险能力的一个关键就是提高银行的生产经营效率。我国银行只有明確自己自身的效率和生产力相对而言处于何种水平,才能“对症下药”,提高自身效率,增强行业竞争力[3]。

2.文献综述

近年来国内外学者对商业银行效率的研究较多,银行效率指的是银行在业务活动中所发生的产出与投入或成本与收益的对比关系。从本质上讲,银行效率是银行对其资源的有效配置的能力[4]。

Berger和Humphrey(1997)运用前沿效率分析方法,分析21个国家的金融机构效率[5]。另外一些学者采用DEA等非参数方法,Casu等(2003)运用DEA模型测度欧洲银行效率,结果表明欧盟的单一市场计划小幅度改进了银行效率[6]。国外学者对DEA模型等运用悠久且较为娴熟,我国学者近些年来也开始运用DEA模型来进行银行效率的分析。

魏煜,王丽(2000)利用DEA线性规划方法,对我国银行1997年的技术效率等进行测度,并提出改进银行效率的方法[7]。张建华(2003)运用数据包络分析方法对我国三类商业银行,在1997-2001年间的效率状况进行了全面的分析[8]。宋增基,张宗益(2009)采用2007年数据,运用DEA优势效率模型和劣势效率模型,对我国14家商业银行的综合效率进行评测,结果表明国有四大商业银行的效率总体上明显不及新兴股份制商业银行[9]。陈一洪(2014)运用DEA-Malmquist模型对城市商业银行总体全要素生产率进行测度[10]。

3.样本数据与指标的选取

本文选取我国14家大型商业银行作为研究对象,其中包括中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行、中信银行、光大银行、华夏银行、民生银行、广发银行、平安银行(原深圳发展银行)、招商银行、兴业银行、浦发银行。根据银监会公布的数据,2014年12月末,我国银行业金融机构境内外本外币资产总额为172.3万亿元,同比增长13.87%。其中,大型商业银行资产总额71.0万亿元,占比41.21%,同比增长8.25%;股份制商业银行资产总额31.4万亿元,占比18.21%,同比增长16.50%。所以这14家商业银行具有代表性,它们的效率高低可以反映出我国商业银行总体的经营效率情况。本文在时间序列上为美国次贷危机发生后2009-2014年的数据,全部数据为面板数据,数据主要来源于《中国金融年鉴》,部分数据来自相关年份各个银行的年度报表。

对商业银行综合效率的有效度量,需要合理的定义其投入和产出,是正确使用非参数生产前沿面分析方法测度效率的一个首要问题。目前对投入和产出指标的界定,主要有生产法、资产法和中介法等。本文选择固定资产、利息支出、员工人数作为投入变量,利息收入、税前利润(利润总额)作为产出变量。银行作为企业,需要物力及人力资本的投入,而存贷款业务目前仍然是银行最主要的业务,利息收入和支出必不可少。同时,税前利润是银行盈利指标中最重要的一项,最能体现出银行追求利润的动机以及它们的经营绩效。另外,本文选取了14家银行作为研究对象,分析的样本容量为14,投入、产出指标分别为3和2,样本容量(14)大于投入与产出指标之积的两倍(3×2×2=12),因此可以认为该DEA评价结果具有合理的区分度。决策单元均为我国大型的商业银行,可以认为它们是同类型的决策单元,满足DEA分析的要求。

4.实证结果及分析

4.1基于DEA模型的静态分析

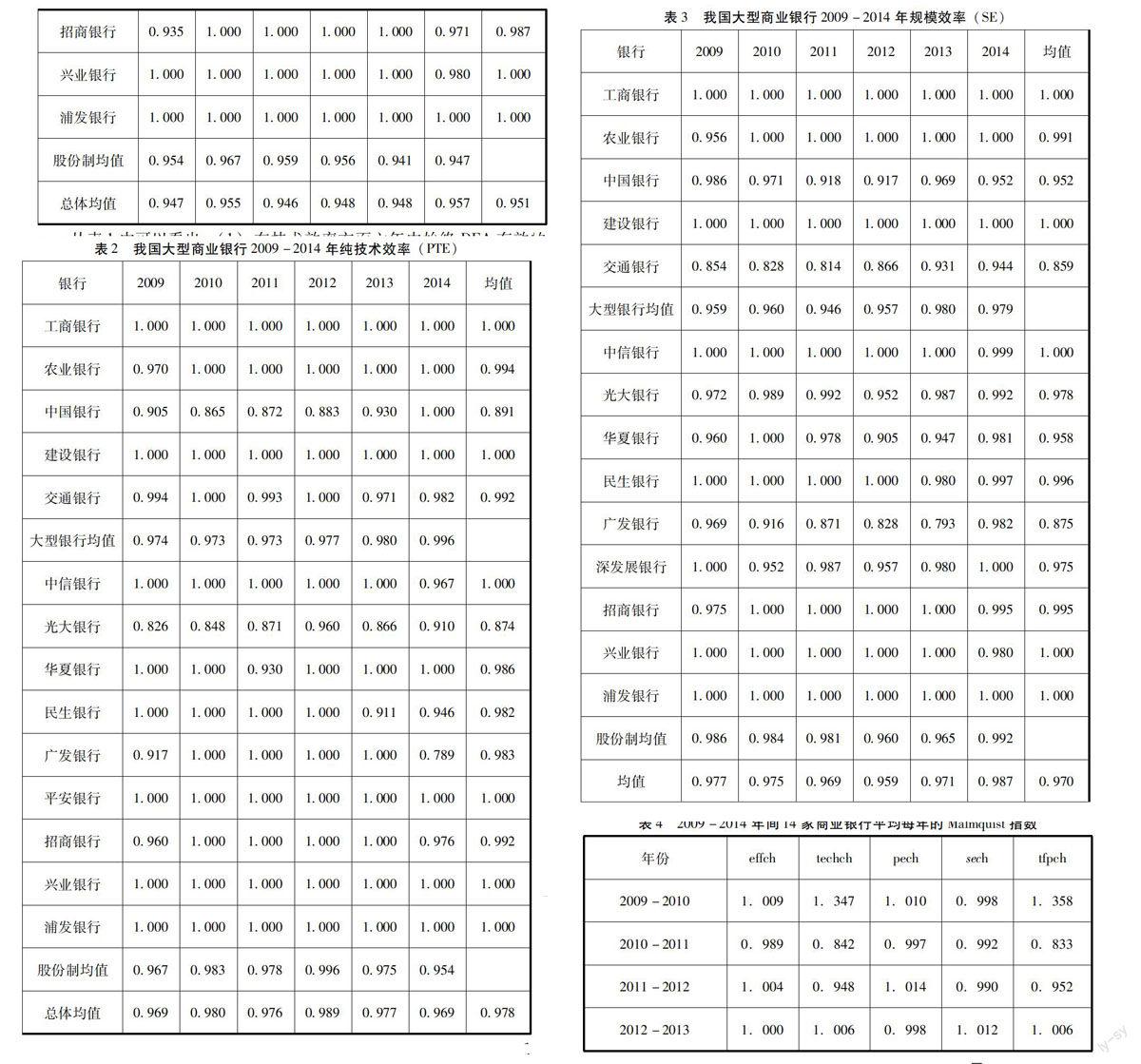

利用软件DEAP 2.1,对这14家大型商业银行2009-2014年间,上述三种投入和两种产出运用VRS模型进行计算,结果显示如下:

从表1中可以看出:(1)在技术效率方面六年中始终DEA有效的银行是工商银行、建设银行、中信银行、兴业银行和浦发银行,五年的效率值均为1;而中国银行、交通银行、光大银行和广发银行的技术效率值比较低,其中光大银行的技术效率最低;(2)从总体均值上来看,除了2010年、2014年技術效率略高为0.955、0.957之外,其余年份均值都相差不大;(3)5家大型国有银行技术效率均值和9家股份制银行技术效率均值对比来看可以发现,2009-2012年这四年间,股份制银行技术效率的均值均高于大型国有银行均值,但是2013-2014年国有银行技术效率的均值反超了股份制银行。

从表2中可以看出:(1)六年间纯技术效率始终DEA有效的是工商银行、建设银行、中信银行、平安银行、兴业银行、浦发银行这6家银行,纯技术效率均为1;中国银行、光大银行的纯技术效率值最低。(2)从总体均值上看,纯技术效率均值呈波浪形变动,变化趋势不稳定;(3)5家大型国有银行纯技术效率均值和9家股份制银行纯技术效率均值对比来看可以发现,除了2009年和2013年这两年大型国有银行的均值高于股份制银行,其余四个年份中,股份制银行的纯技术效率均值要高于国有大型银行;

从表3中可以看出:(1)这六年里规模效率DEA均有效的是工商银行、建设银行、中信银行、兴业银行、浦发银行这5家银行;而交通银行、广发银行的规模效率值最低;(2)规模效率总体均值上来看,2009-2012这四年间一直在降低,不过2013年开始规模效率有所上升;(3)5家大型国有银行规模效率均值和9家股份制银行纯技术效率均值对比来看可以发现,2009-2012年以及2014年,这五年间股份制银行规模效率均值均高于国有大型银行,只有2013年国有大型银行的规模效率反超了股份制银行。

从这3个表中我们可以发现,股份制银行技术效率的均值在前四年间高于大型国有银行的原因在于这四年间的规模效率优于大型国有银行,但是2013-2014年时,大型国有银行实现了在技术效率方面的反超,主要是由于大型国有银行提高了自身的管理水平和技术能力,提高了纯技术效率的结果。

2.3.2基于Malmquist指数模型动态分析

对于面板数据利用DEA模型中的Malmquist指数模型来描述2009-2014年这六年间效率的动态变化,计算结果显示如下:

表4中可以看出,2009-2014年平均全要素生产率指数提高了2.6%。提升最高的是2009-2010年间,提升了35.8%,但是2010-2011、2011-2012、2013-2014年间,全要素生产率指数小于1,效率水平降低了不少,但是2012-2013年间全要素生产率变化不大。5年间技术进步变化指数提高了2.3%,技术效率有所进步,不过进步幅度不大为0.2%,纯技术效率、规模效率变化指数均提高了0.2%,证明了全要素生产率指数的提高主要归功于技术进步的提

注:effch表示技术效率变化指数;techch表示技术进步变化指数;pech表示纯技术系效率变化指数;sech表示规模效率变化指数;tfpch表示全要素生产率指数。

其中:effch=pech×sech,tfpch=effch×techch。

从表5中可以看出,在技术效率、纯技术效率和规模效率变动方面5家大型国有银行优于股份制银行,但是在技术进步和全要素生产率指数变动方面,股份制银行优于大型国有银行,证明国有银行在提高技术水平、技术进步方面灵活性不够,仍应向股份制银行学习。另外这5年间,股份制银行的全效率生产率指数提高了2.3%,但大型国有银行没什么变化。结果表明股份制银行全要素生产率指数的提高主要归功于技术进步指数,但国有银行由于技术进步指数较低,并且其他指数变化不大,导致全要素生产率指数降低了0.5%。

3.结论与浅析

本文先运用DEA模型对这14家银行2009-2014年的数据进行静态分析,然后再运用Malmquist指数模型来动态的计算这组面板数据,得出以下结论:

(1)静态分析

这6年间工商银行、建设银行、中信银行、兴业银行、浦发银行运作良好,技术效率均达到DEA有效。中国银行、光大银行五年技术效率的均值较低,主要是由于纯技术效率偏低引起的,而交通银行、广发银行技术效率均值较低主要是由于规模效率偏低引起的。2009-2012年这四年间,股份制银行技术效率的均值均高于大型国有银行均值,但是2013-2014年间国有银行技术效率的均值反超了股份制银行,是由于大型国有银行在纯技术效率方面均超过了股份制银行的结果。

前几年,五大国有银行虽然上市,但是由于国家的绝对控股,早期国有银行主要通过机构和人员的迅速扩张来实现自身发展,承担了过多的政策性业务,不能完全参加市场的竞争,来根据需求制定个性化服务。而股份制银行虽然国家也有一定的干预权,但相对国有银行而言,利润最大化才是其最终目标,所以在经营管理能力和业务创新能力较国有银行更强。

但是随着2006年中国银行业对世界的全面开放,以及2007年次贷危机和2008年欧债危机的爆发,大型国有银行越来越认识到只有致力于银行效率的提高,才能在内忧外患中得以存续,所以近年来不断推陈出新,积极开发新客户和新产品,提高自身的服务管理水平。同时减少盲目的外延式扩张,以及机构庞大人员冗杂的缺陷,终于在2013年得以超越股份制银行。

(2)动态分析

2009-2014年间,有6家银行全要素生产率指数是大于1的,分别是农业银行、光大银行、华夏银行、平安银行、兴业银行和浦发银行,但其他银行的全要素生产率指数均小于1,也就是处于非优状态。工商银行、中国银行、建设银行、交通银行这4家大型国有银行主要是由于规模效率变化指数均较低引起的,其他股份制主要是由于技术进步变化指数、规模效率变化指数均较差,而民生银行的技术进步变化指数、纯技术效率变化指数和规模效率变化指数均处于非优状态。

结果显示,中国银行、招商银行、广发银行要着重于技术进步上的改进;民生银行、广发银行要注重提高纯技术效率;规模效率上中国银行应该引起注意,提高规模效率。中国银行应该进一步改革银行体制,减少不必要的机构和冗余人员,增加产品的创造力,推出具有竞争力的新产品和增值服务。

在规模效益方面,而光大银行、华夏银行、广发银行、平安银行应该扩大自己的规模,增加银行网点和员工,从而达到规模效率最优化,并且提高自己产品和服务的水平,从而提升自身的总体效率。中国银行、交通银行6年间处于规模报酬递增的状态,可能是因为国有银行早期发展招聘员工较多,产生了现阶段人员冗余的情况,要根据自身情况,将重心移到产品的开发上,减少不必要的人员开支或加大银行的产出,来提高自身的效率。(作者单位:武汉纺织大学经济学院)

参考文献:

[1] 陶萍萍.中国商业银行全要素生产率测度及影响因素研究[D].湖南大学硕士论文:2009.

[2] 高长宏,邹杨波.基于三阶段网络DEA模型的中国上市商业银行效率研究[J].金融经济,2014,(20):89-91

[3] 张进铭.不良贷款约束下的我国商业银行效率分析[J].江西财经大学学报,2012,(4):44-49

[4] 周娟.开放经济条件下我国城市商业银行效率影响因素研究[J].时代金融,2014,(9):82-85

[5] Allen N.Berger,David B.Humphrey.Efficiency of financial institutions: International survey and directions for future research.European Journal of Operational Research,1997,(98):175-2-2

[6] Barbara Casu,Philip Molyneux.A comparative study of efficiency in European banking[J].Applied Economics,2003,(35)

[7] 魏煜,王麗.中国商业银行效率研究:一种非参数的分析[J].金融研究,2000(3);88-96

[8] 张建华.我国商业银行效率研究的DEA方法及1997-2001年效率的实证分析[J].金融研究,2003(3);11-25

[9] 宋增基,张宗益.中国银行业DEA效率实证分析[J].系统工程理论与实践.2009(12);105-110

[10] 陈一洪.基于DEA_Malmquist模型的城市商业银行效率分析[J].金融理论与实践.2014(7);58-63