股市疯狂银行陷存款失速危机

故名

在当前的市场环境下,银行已经很难再通过揽储的方式来获得收益。只有实现复合经营,申请更多牌照去经营业务,并进一步提高自身风险管控水平,由此吸引更多客户,才能最终实现非利息收益。

A股市场的火爆吸引了各路资金纷纷入市,银行存款业务因此遭到了空前冷落。在16家上市银行陆续公布的一季报中,共计9家银行存款增速未能敌过贷款增速,个别银行甚至出现了存款负增长。在“存贷比”考核红线的压力下,银行从业人员揽储压力倍增。商业银行该如何走出存款失速的困局?

存款增速大幅下降

今年以来,在延续2014年年末净利润增速回落的同时,更让各家银行揪心的是存款增速的大面积回落。笔者统计发现,16家上市银行中有9家银行一季度存款增速不敌贷款增速。

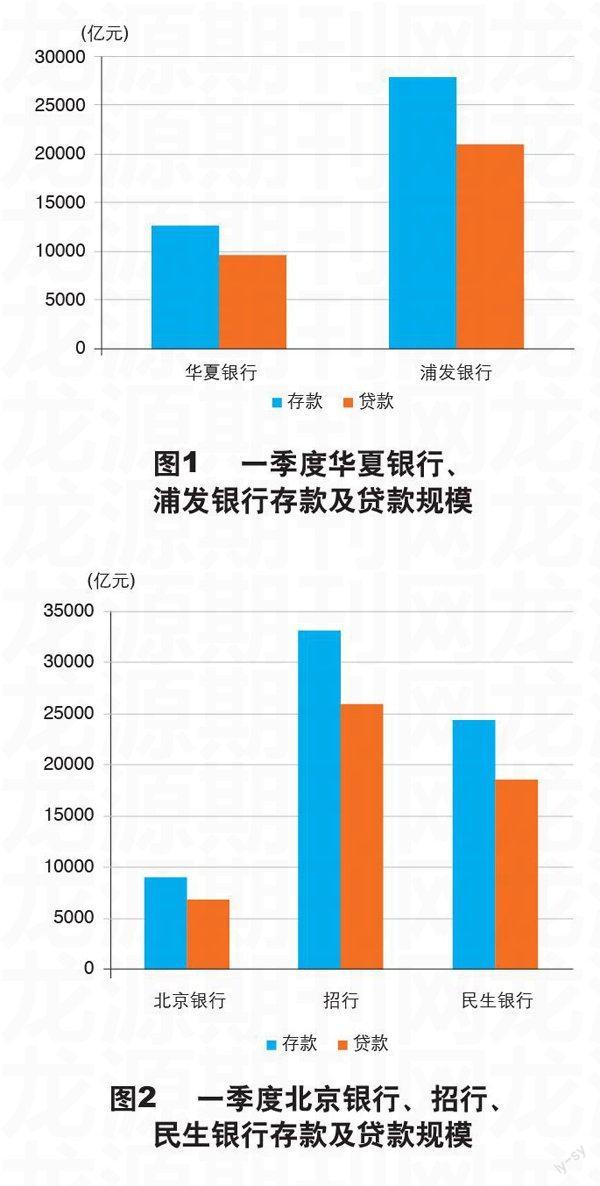

数据显示,一季度,华夏银行、浦发银行存款规模出现负增长。截至3月底,华夏银行存款规模为12658.42亿元,较2014年年底的13032.16亿元减少2.86%,而同期该行贷款规模从9399.89亿元增长至9785.64亿元,增长4.1%;浦发银行存款总额为27874.12亿元,较年初的27932.24亿元减少0.21%,而同期贷款总额为20843.05亿元,较年初增长2.76%。一季度华夏银行、浦发银行存款及贷款规模见图1。

此外,招行、北京银行、民生银行3家银行一季度存款增速不足1%。北京银行存款总额9241亿元,较年初增加13亿元,增长0.14%;贷款总额7064亿元,较年初增加311亿元,增长4.61%。招行存款总额为33321.7亿元,较年初增长0.84%,而该行2014年一季度存款增速高达10.16%;贷款方面,招行一季度贷款及垫款总额为26227.36亿元,较年初增长4.33%。民生银行存款规模增长0.63%至24491.41亿元;贷款增速为4.08%,贷款规模达到18866.93亿元。一季度北京银行、招行、民生银行存款及贷款规模见图2。

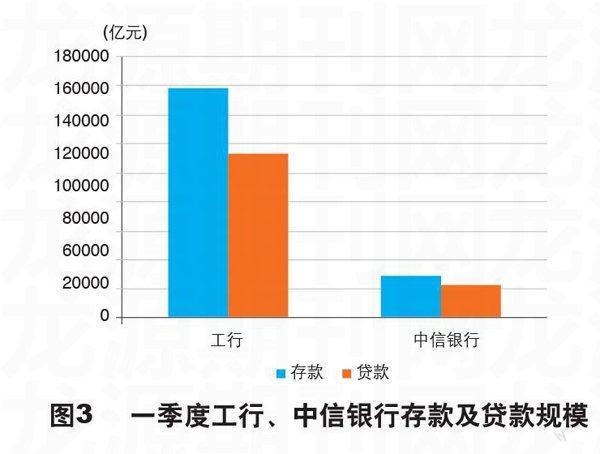

统计显示,工行、中信银行一季度的存款增速同样较低。其中,工行存款规模为158481.71亿元,较2014年年末增加2915.7亿元,增长1.87%;贷款及垫款总额113198.42亿元,较2014年年末增加2935.11亿元,增长2.66%,而2014年同期工行存款增速为3.69%。中信银行存款总额增长1.92%至29043.31亿元,增速较2014年降低了3.6个百分点;贷款及垫款额增长2.56%至22440.11亿元。一季度工行、中信银行存款及贷款规模见图3。

光大银行、平安银行一季度的存款增速分别为3.09%和2.95%,增速水平均较2014年同期出现大幅度下降,而在2014年一季度,光大银行的存款增速为8.45%,平安银行则高达13.61%。建行、农行、交行、中国银行、兴业银行等7家银行则保持了存款增速大于贷款增速的态势,但中国银行一季度的存款增速为6.16%,较2014年同期减少2.92个百分点。相比之下,存款尚能保持较快增长的是南京银行和宁波银行,这两家银行的存款增速分别为18.95%和14.05%,实现较快速增长的主要原因是这两家城商行目前的扩张速度较快、成长空间较大。

而事实上,饱受存款流失压力的远不止上市银行,整个银行业都面临这一问题。数据显示,一季度,人民币存款增加4.15万亿元,增幅同比减少1.64万亿元。其中,3月人民币存款增加2.56万亿元,增幅同比减少5544亿元。

各类投资市场蚕食银行资源

存款流失令商业银行一线员工倍感压力。有银行从业者表示:“目前揽储压力较大,由于近期市场火热,大量资金都涌向股票、基金或P2P等投资渠道,就连理财产品的销售压力都很大,何况银行存款。”

从各大银行流走的钱究竟去了哪里?如今,愈加火爆的股市显然成了最大的吸金市场。仅3月的最后一周,A股市场新增开户数就达到了166.93万户,为连续第5周环比增长,逼近2007年5月的历史高位。2015年一季度成为A股历史上保证金新增规模最大的一个季度:银证转账保证金净流入6143亿元。数据显示,3月9~13日这一周,股市资金流入最为疯狂,流入8187亿元,创该项统计数据的历史最高值。股票型基金、混合型基金等可投资于股市的基金类产品也成为投资者竞相追逐的目标。

互联网金融的快速发展对银行业的冲击同样不容小觑。以P2P网贷平台为例,3月P2P网贷平台的总成交量达354.55亿元,较2月增长56.85%,增速达2014年同期的4.11倍。互联网“宝宝”类产品的收益率虽然已经下滑至4%左右,但由于安全性、流动性较高,许多投资者仍选择将宝类产品作为常用的现金管理工具,用于存放闲置资金或应急资金,以备不时之需。而其他互联网理财新业态,如众筹等,也在一定程度上分流了一部分储户资金。

业内人士表示,基础货币投放速度减缓,监管部门整顿同业存款业务、纠正存款偏离度,这两方面同样是银行存款减少的原因。

存款的流失直接导致存贷比压力加大及银行负债成本攀高。银行人士表示,在利率市场化和互联网金融的双重冲击下,银行负债的结构日益多元化,因此资金来源稳定性下降,导致负债成本明显上升。在利率市场化初期,金融机构对于存款定价策略尚处于摸索阶段,这导致价格战在今后一段时间仍将是主流现象,从而推升银行存款成本。

银行难舍一般储蓄

如今,投资理财的观念早已深入人心,随着各种理财市场的兴起,银行存款流失将成为难以逆转的趋势。

对于这一难题,银行家给出了应对方案。中国银行业协会此前发布的《中国银行家调查报告(2014)》显示,79.1%的银行家选择了坚持稳定和扩大一般储蓄存款;63.1%的银行家认为,应该通过大力发行保本型理财产品等创新性存款产品来拓展负债来源;而选择同业存款和利用债券市场融资的银行家分别有17.8%和17.4%。

目前,银行正在按照这一思路执行。由于A股市场火热,投资者的炒股热情颇高,因此在新发行的理财产品中,银行明显加大了投资于股市的理财产品的发行力度。工行、北京银行、江苏银行等都推出了投资于股市的理财产品,其中有的产品主打新股投资,有的委托投资公司进行操盘,有的则是银行自身分配各类投资品种,业绩比较基准普遍在5%~7%。

存款利率上限放开到1.3倍后,大部分中小银行存款利率普遍上浮30%,部分地区的国有大行甚至也能达到这一水平。更有银行出奇招,将员工转正考核与揽储规模挂钩,如果入职后的日均存款规模可以达到2000万元,则可以申请成为正式员工。

而银行只下这些表面功夫恐怕还远远不够。专家表示,在当前的市场环境下,银行已经很难再通过揽储的方式来获得收益。只有实现复合经营,申请更多牌照去经营业务,并进一步提高自身风险管控水平,由此吸引更多客户,最终才能实现非利息收益。