人民币汇率与房地产价格的互动关系——基于Markov区制转换VAR模型的实证研究

■ 王 申,陶士贵

一、引言

自2005年7月汇改以来,人民币持续升值,并形成了强烈的长期升值预期。根据外汇管理局公布的数据,2005年7月美元兑人民币月度平均汇率为8.22,2013年12月达到了6.13,相比于汇改前,人民币升值了近25%。与人民币持续升值并行,1998年房改以来,我国房地产市场持续繁荣,房价节节攀升。对于不断高涨的房价,除了中国巨大人口基数所致的巨额需求以及土地财政等因素以外,学术界也开始关注人民币汇率对房价的影响。随着我国经济金融的一体化,汇率与国内资产价格的关系将越来越紧密。那么,人民币汇率与房地产价格到底存在怎样的关系?又通过怎样的机制相互影响?针对这些问题的研究对于防范风险,稳定金融体系具有重要的理论与现实意义。

国内外学者对于汇率与资产价格关系的研究中,研究汇率与股价关系的文献较多,而研究汇率与房价关系的文献相对较少。而且,大多研究汇率对房价的影响,较少涉及汇率与房价的相互影响。

在研究汇率对房地产价格影响的文献中,基本从两个方面来分析:一是资本流动中介论;二是国内货币供给中介论。资本流动中介论认为:人民币持续升值及其升值预期会诱使大量短期资本流入国内,直接投资于房地产行业,推高国内房价。如朱孟楠、刘林(2010)认为短期国际资本的流入引致人民币升值和强化市场对人民币的升值预期,而且推高了股价和房价。赵文胜等(2011)认为在汇率持续上升背景下,热钱与房价存在相互作用机制,热钱流入导致房价上涨,房价上涨诱使热钱流入。李芳、李秋娟(2012)研究发现汇率、房地产价格以及短期资本流动之间存在稳定的非线性关系,短期资本流动是实际汇率与房价波动的中间桥梁。国内货币供给中介论认为:央行为维持汇率稳定干预外汇市场,在冲销非完全有效情况下,导致国内流动性扩张,影响房价。贺晨(2009)采用简化的内生货币经济模型论述房价与国内货币供给的关系,并证明了我国房价与货币供给量的长期均衡关系。朱梦楠、刘林、倪玉娟(2011)实证研究了汇率、货币供给、房价之间的非线性关系,认为外汇市场干预增加国内货币供给,在国内房地产供给存在刚性的条件下,货币供给增加导致房价上涨。

研究房价对汇率影响的文献相对较少,现有文献主要是从房价上涨对经济增长的促进作用方面来考虑的。如王子龙等(2008)通过对房价和消费的季度数据实证分析,认为随着我国经济增长和居民收入增加,房价持续上涨对居民消费的影响不断增大。谭小芬、林木材(2013)实证研究人民币升值预期与房价上涨的短期与长期效应,在长期效应方面,认为房价与汇率存在长期相互作用机制,汇率上升带来的财富效应显著。

综上所述,现有文献大多研究汇率对房价的影响,忽视了房价与汇率的相互作用,并且在研究方法上主要采用线性模型,在复杂经济条件下,房价与人民币汇率极有可能存在非线性关系,而线性模型很难精确描述这一关系。因而本文拟先从理论上阐述人民币汇率与房价的相互影响机制,然后构建包含房地产价格、汇率、货币供给在内的Markov区制转换的VAR模型(MSVAR),并在此基础上运用脉冲响应分析,从非线性关系的角度实证研究人民币汇率与房价的互动关系。

二、理论分析

(一)人民币汇率与房价的短期关系

1.人民币汇率对房价的短期影响

人民币汇率对房价的短期影响主要表现在两个方面。一方面,人民币持续升值和升值预期会诱使大量短期资本进入国内,并直接投资房地产市场,推高房地产价格。因为资本的逐利性,“热钱”必然进入投资回报较高的行业,房地产行业具有双重属性——消费属性与投资属性,及其高投资、高回报的特点,所以房地产行业便成为国际短期资本的主要投资对象。虽然我国实行严格资本管制,但种种迹象表明,大量短期资本仍绕开管制,以各种隐形渠道进入国内,投资于房市。另一方面,由于我国实行有管理的浮动汇率制度,短期资本大量流入,会虚增外汇储备,加剧人民币升值压力,为保持汇率稳定,央行会干预外汇市场,投放基础货币,如果冲销干预非完全有效,会增加国内流动性,在国内房地产供给存在刚性的条件下,会进一步推高房价。

2.房价对人民币汇率的短期影响

由于短期资本投资于房地产行业能获得双重收益(人民币升值获利与投资房地产获利),这会诱使更多国际资本涌入国内,产生示范效应,从而进一步加大人民币升值压力,当前人民币汇率和房价已经形成了正向自我反馈机制。尽管我国对外资进入国内房市进行严格限制,但我国经济的持续高速增长、人民币长期升值趋势及房价持续上涨,多种有利因素仍使得国际资本绕开管制不断的流入房地产市场。汇改以来,我国外债规模不断攀升,巨额的外汇储备及外汇占款,也从侧面说明短期资本流入中国的规模在不断攀升。

(二)人民币汇率与房价的长期关系

人民币汇率与房价的长期关系体现在两个方面,一是人民币汇率上升带来的财富效应导致房地产价格上涨,具体表述为:当预期人民币将长期升值时,居民会进一步预期进口商品价格下降。如果一价定律成立,那么国内相同贸易品价格也会下降,因此居民所持有货币资产的实际购买力也会随着人民币升值预期而提高,实际购买力提高会促使居民增加一部分非贸易品的消费与投资,例如房地产,进而推动国内房价上涨。二是房地产市场的持续繁荣推动经济长期增长,带来巴拉萨·萨缪尔森效应,即经济的稳定增长会导致本币持续升值。我国房地产行业已经成为国民经济的支柱产业,其产值对国内生产总值的贡献率已经超过了10%,相关文献也证实我国房地产行业的持续繁荣会带动经济长期增长,因此房价上涨长期内也会促进人民币升值。

三、MS-VAR模型设计

(一)模型说明

研究房价与汇率的关系,仅用房价和汇率两个变量构建模型可能会出现伪回归,考虑到在人民币持续升值趋势下,央行干预导致的外汇占款不断累积,造成国内实际流动性急剧扩张,推动国内资产价格上涨,因此货币供应量可以作为房价和汇率的中间桥梁。由于房地产价格和汇率都可能表现出非线性的特征(朱孟楠等,2011),房价在不同的时期有上涨和下跌两种状态,汇率存在升值和贬值两种状态,而货币供给也存在快速增加和平稳增加两种状态。因此,线性模型可能无法准确刻画房地产价格、汇率和货币供给之间的动态关系,Markov区制转换模型(Krolzig,1998)是解决此类问题的合适方法。它的总体思想是可观测的时间序列向量yt的回归参数取决于不可观测的区制变量st,而不可观测的区制变量st表示的是经济处于不同状态,不同状态下变量存在不同的动态关系。为分析房价、汇率和货币供应量之间的非线性关系,本文运用非线性Markov区制转换VAR模型。

(二)变量选取与数据处理

考虑到2005年7月汇率制度改革以及我国从2005年7月开始公布国内房地产销售价格指数,因此本文选取2005年7月至2013年12月的月度数据,共102个样本,数据来自wind数据库。

本文选取国内70个大中城市新建住宅销售价格指数作为房地产价格变量,用HP表示,并且以2005年6月为基期做定基处理。选取美元兑人民币月度平均汇率作为汇率变量①采用直接标价法下的汇率。,用EX表示。选取广义货币供应量M2的同比增长作为国内货币供给变量,用M2表示。对3个变量均取实际值②下文中所称变量均为实际值。,剔除价格因素后的3个变量分别记为RHP、REX、RM2,实际房地产价格RHP=HP/CPI,实际汇率REX=(EX×CPI)/CPI*,实际货币供应量RM2=M2/CPI。其中CPI为中国的消费者价格指数,CPI*美国的消费者价格指数,且均以2006年为基期做定基处理。对所有数据运用Census X12季节调整方法,消除季节因素的影响。

(三)平稳性检验

在对时间序列构建模型之前,首先要检验其平稳性。本文采用ADF单位根检验法,对变量进行平稳性检验。从单位根检验结果看,RHP、REX、RM2都是一阶单整序列,在1%的显著性水平下,其一阶差分都是平稳的。

(四)MSVAR模型选择

1.确定滞后阶数及区制个数

根据AIC、SC等信息准则,确定 VAR模型的滞后阶数为2阶。区制个数的选择通常根据实际经济情况判断,因为房价有上涨和下跌两种状态,汇率存在升值和贬值两种状态,而货币供给也存在快速增加和平稳增加两种状态,所以本文构建的MSVAR模型的区制个数为2。

2.模型选取

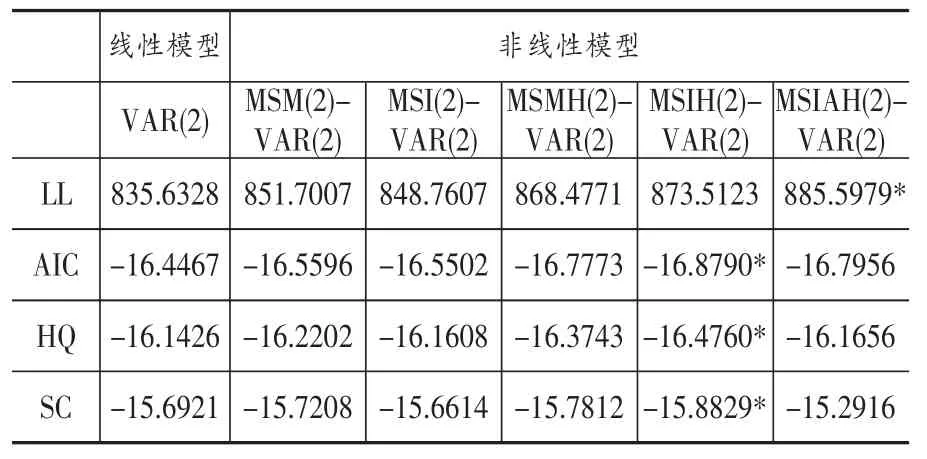

构建包含房价、汇率和货币供给在内的MSVAR模型,模型的系数、截距、均值、方差是否与区制变量相关形成不同形式的MSVAR模型。表1列出了滞后2阶、2区制的各种MSVAR模型及选择的指标信息。

表1 模型选择的指标信息

根据表1信息判断,MSIH(2)-VAR(2)模型拟合效果最优,其似然比线性检验(LR)值为57.7747,卡方统计量的P值为0.00,即在1%的显著性水平下拒绝模型为线性的原假设,因此滞后2阶的2区制MSIH(2)-VAR(2)模型是最合适的。

四、基于MSIH(2)-VAR(2)模型的实证分析

(一)模型结果分析

本文运用Krolzig(1998)的OX-MSVAR包在GiveWin软件平台对模型参数进行估计。

根据模型估计结果③限于篇幅,模型估计的详细结果并未列出,如有需要请向作者索取。,在区制1下的标准差总体上小于区制2,所以区制1表示房价、汇率和货币供给量波动相对平缓阶段,而区制2则表示三者波动较剧烈的阶段。

具体到每个方程,首先从房价方程看,房价变动存在显著“惯性”,滞后1期和滞后2期的房价变动对当期房价变动存在显著的正向作用。滞后1期的汇率变动对当期实际房价变动具有显著负向作用,即滞后1期的汇率升值(REX<0),会导致当期房价上涨(RHP>0)。滞后2期的汇率变动对房价具有微弱的正向影响。滞后1期和滞后2期货币供给变动对当期房价变动分别具有负向作用和正向作用,而滞后2期的正向作用更显著,总体上货币供给增加导致当期房价上涨。

其次,从汇率方程看,滞后1期和滞后2期的汇率变动对当期汇率变动存在一定正向作用,即前期汇率升值,会导致当期汇率继续升值。滞后房价变动对当期汇率的影响并不显著,综合滞后2期的影响来看,房价变动对当期汇率具有负向作用,即房价上涨(RHP>0),导致当期汇率升值(REX<0)。理论上,货币供应量增加 (RM2>0),会导致汇率贬值(REX>0),但回归结果表明:滞后1期货币供给变动对当期汇率具有负向作用,滞后2期货币供给变动具有微弱的正向作用,这表明货币供给增加会导致实际汇率先升值后贬值。

再看货币供给方程,货币供给变动同样存在“惯性”,滞后2期货币供给变动对当期货币供给具有显著的正向作用。滞后1期的房价变动对当期货币供给变动具有正向作用,而滞后2期房价变动对当期货币供给具有负向作用,综合滞后两期影响,正向作用更显著,所以前期房价上涨会导致当期实际货币供给增加。滞后1期汇率变动对当期货币供给存在显著的负向作用,即汇率升值(REX<0),会导致货币供应量增加(RM2>0),而滞后2期的汇率变动对货币供给具有正向作用,但不显著。

(二)两区制的划分

图1为两区制的概率图,表示两区制的估计概率。由图可知,大部分时期样本在区制1,所以区制1描绘了房价、汇率、货币供给波动相对平缓的状态。少部分时期处于区制2,主要包括金融危机爆发的2008下半年,2008年末到2009年下半年,以及2012年个别月份和2013年下半年。所以区制2描绘了房价、汇率、货币供给波动较为剧烈的状态。

图1 区制概率图

(三)脉冲响应分析

脉冲响应可以进一步分析房价、汇率、货币供给之间的短期动态关系,分别给定房价、汇率、货币供给一个标准差的冲击,然后分析两区制下其他变量的响应,并且比较两区制下响应的差异性。

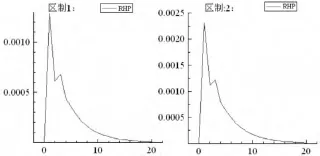

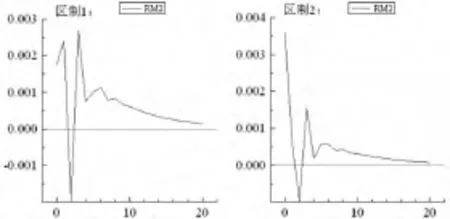

1.房价对汇率变动冲击的响应

如图2所示,如果给定汇率一个标准差的负冲击(实际汇率升值),在两区制下均导致房价产生正响应,响应时间和收敛速度基本相同,区制2下房价响应程度大于区制1。两区制下,汇率的负冲击均导致房价迅速上涨,并在第2个月达到最大值,然后正响应逐渐减弱,在第16个月收敛。总体来看,两区制下,汇率升值(REX<0),导致房价前期迅速上涨。

图2 两区制下房价对汇率变动冲击的响应

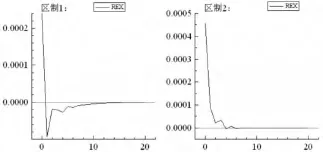

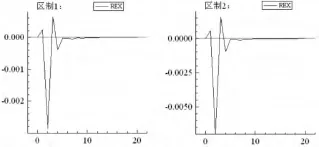

2.汇率对房价变动冲击的响应

如图3所示,给定房价一个标准差的正冲击(房价上涨),两区制下汇率变动响应不尽相同。区制1下,汇率受到房价一个标准差的正冲击后,产生负响应,负响应在第1个月达到最大,然后负响应波动衰减,第12个月收敛。区制2下,汇率受到房价一个标准差的正冲击后,也产生了负响应,负响应在第4个月达到最大,然后波动衰减,第6个月收敛。综上,房价上涨会导致实际汇率在前几个月持续升值(REX<0),然后升值幅度波动减小,可能出现小幅贬值。

图3 两区制下汇率对房价变动冲击的响应

3.房价对货币供给变动冲击的响应

如图4所示,给定货币供给一个标准差的正冲击(货币供给增加),两区制下房价的变动响应基本相同,但区制2下变动幅度大于区制1。在两区制下,当货币供给产生一个标准差的正冲击,房价在第1个月出现最大负响应,在第3个月出现正响应并达到最大,第4个月又出现负响应,然后负响应逐渐减弱,第14个月收敛。总体来看,当货币供给增加时,房价会上下波动,然后逐渐平稳。

图4 两区制下房价对货币供给变动冲击的响应

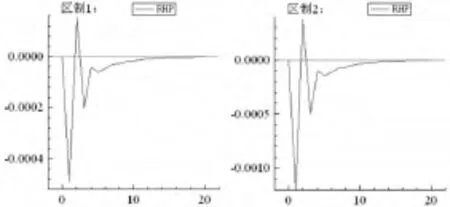

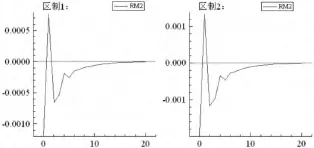

4.货币供给对房价变动冲击的响应

如图5所示,给定房价一个标准差的正冲击(房价上涨),两区制下货币供给的变化并不相同。区制1下,货币供给在第1个月出现正响应,第2个月出现负响应,并达到最大。第3个月开始出现持续正响应,并在第4个月正响应达到最大,然后波动减弱,在第20个月收敛。区制2下,货币供给在前两个月产生负响应,然后出现连续正响应,在第4个月后正响应逐渐衰减,到第20个月收敛。总的来说,房价上涨,导致货币供给先减少,然后持续增加且时间较长。

图5 两区制下货币供给对房价变动冲击的响应

5.汇率对货币供给变动冲击的响应

如图6所示,给定货币供给一个标准差的正冲击(货币供给增加),两区制下汇率变动的响应基本相同,但区制1下汇率的响应程度大于区制2。当给货币供给一个标准差的正冲击,两区制下汇率在前两个月均会出现负响应(实际汇率升值)。到第3个月开始出现正响应(实际汇率贬值),第4个月达到最大正响应。然后正响应波动减弱,第8个月收敛。综上,货币供给增加,导致汇率先升值后贬值,但贬值时间只维持2个月左右。

图6 两区制下汇率对货币供给变动冲击的响应

6.货币供给对汇率变动的冲击响应

如图7所示,给定汇率一个标准差负冲击(实际汇率升值),两区制下货币供给变动的响应趋势基本一致,但区制2下货币供给的响应程度大于区制1。给定汇率一个标准差的负冲击,两区制下货币供给会在前两个月出现正响应,并在第2个月正响应达到最大,之后出现负响应,且在第3个月达到最大负响应,然后负响应逐渐衰减,在第14个月收敛。总体而言,汇率升值,导致货币供给在短期内迅速增加,然后增加幅度逐渐减小。

图7 两区制下货币供给对汇率变动的冲击响应

五、结论与政策建议

(一)结论

本文选用2005年7月至2013年12月的月度数据,构建包含房价、汇率、货币供给在内的MSIH(2)-VAR(2)模型,实证分析了不同区制下房价、汇率、货币供给的非线性关系,得到以下结论:

1.从模型估计结果来看,滞后1期的汇率对当期房价变动具有显著负向作用,即前期汇率升值,会导致当期房价上涨,而滞后2期的汇率变动对房价变动具有微弱正向作用;综合滞后2期房价的影响看,房价变动对当期汇率具有负向作用,即前期房价上涨,导致当期汇率升值。

2.两区制的模型表明:2005年7月至2013年12月,经济系统可以划分为两个区制,其中大部分时期在区制1,表示房价、人民币汇率、货币供给波动相对平缓的状态,而区制2只包含小部分时期,表示三者波动比较剧烈的状态。

3.脉冲响应分析的结果表明:在不同的区制下,变量间的短期动态关系并不相同。两区制下,汇率升值,均导致房价迅速上涨;房价上涨也会导致汇率在前几个月持续升值,然后升值幅度波动减小。区制2下变量的响应程度明显大于区制1。

(二)政策建议

1.汇率和外汇市场方面的政策建议

首先,加强对国际短期资本流动的监控。外汇管理当局应密切监控短期国际资本的动向及其规模,并建立应对大量国际短期资本流入冲击预警机制,同时采取多方面措施减弱或消除引起短期资本流入的因素。

其次,改革外汇冲销干预手段。央行被动干预外汇市场,在冲销非完全有效情况下,必然增发基础货币,丧失政策独立性。鉴于此,央行应着手改革当前冲销干预手段,完善相应的货币政策工具,例如:完善公开市场操作业务,创新冲销工具;建立外汇平准基金;进一步发展外汇远期、掉期业务。

再次,加快汇率体制改革,建立更加灵活的汇率机制。在国际资本频繁流动、汇率频繁波动的趋势下,我国应重新审视当前的汇率制度,在市场化改革进程中加快人民币汇率制度改革进程,增强汇率弹性,使汇率波动及影响归于“正常化”。

2.房地产市场的政策建议

第一,抑制国内外资本投机性购房需求。对于国内投机资本,应拓宽国内投资渠道,引导其合理投资,并进一步放宽对外投资限制,鼓励对外投资,缓解国内流动性的过剩。对于国际投机资本,应加强资本流动各个环节的管理,例如:制定境外投资者购房的相关原则,明确其购房目的;限制国外投资基金在国内房地产市场的份额;设置房地产转让最低年限等。

第二,加强对房价的预期引导。在存在不确定性因素的情况下,加强对房价预期引导,避免不良预期至关重要。首先要对房地产市场的各项动态指标进行全面系统监测,实时关注市场动态。其次,加大房地产市场信息披露力度,减缓购房者对房价的心理预期,减少价格预期对房地产市场的冲击。

第三,根据市场需求合理调整房地产结构。当前我国住房刚性需求依然很大,因此应根据有效需求,合理调整房地产开发结构。如加快廉租房、保障性住房、经济适用房等的建设步伐,提高其在市场供给中的份额。这既能够增加市场供给,又可以满足真正的住房需求,有利于社会稳定。

[1]朱孟楠,刘林.短期国际资本流动,汇率与资产价格[J].财贸经济,2010,(5):5~13.

[2]赵文胜,张屹山,赵杨.人民币升值、热钱流入与房价的关系——基于趋势项和波动性的研究[J].世界经济研究,2011,(1):15~26.

[3]李芳,李秋娟.人民币汇率与房地产价格的互动关系——基于2005-2012年月度数据的MSVAR模型分析[J].国际金融研究,2014,(3):86~96.

[4]贺晨.商品房价格与货币供应量关系研究——兼论我国宏观经济政策[J].管理世界,2009,(1):178~179.

[5]朱梦楠,刘林,倪玉娟.人民币汇率与我国房地产价格——基于Markov区制转换VAR模型的实证研究[J].金融研究,2011,(5):58~71.

[6]王子龙,许萧迪,徐浩然.房地产市场财富效应理论与实证[J].财贸经济,2008,(12):116~122.

[7]谭小芬,林木材.人民币升值预期与中国房地产价格变动的实证研究 [J].中国软科学,2013,(8):55~66.

[8]Krolzig,H.M. Econometric Modelling of Markov-Switching Vector Autoregressions using MSVAR for Ox [M].Institute of Economics and Statistics and Nufield College,Oxford,1998.

[9]Jack,C.The Effect of Real Rates of Interest on Housing Prices[J].Journal of Real Estate Finance and Economics,1989(2).

——基于MS-VAR模型