制度门槛、金融发展与经济增长

■ 石大千,王 检,吴 可

一、引言

改革开放30多年来,我国经济发展取得了巨大成就。在影响经济增长的众多因素中,金融发展是其中重要的一环。金融体系通过分配金融资源,为国民经济各个方面提供了资金支持,保证了生产和生活的顺利进行。同时,通过影响社会边际效率、投资储蓄比率、私人储蓄率以及资本积累和技术进步间接促进了经济增长。在经济全球化和市场经济高度发展的前提下,金融危机对经济的影响越来越大,因此,深入研究金融发展与经济增长的关系对政策指导具有重要意义。然而,金融发展与经济增长是否只是单纯的线性关系?金融发展对经济增长的影响是否受到其他经济因素的影响?对这些问题的研究正是本文的主题。

金融发展与经济增长之间关系的研究一直是学术研究的热点,但研究结论却不甚一致。国外众多学 者 (Greenwood 等 ,1990;Ben-civenga 等 ,1991;Saint-Paul,1992;King 等) 对其展开了大量的研究。而国内方面,众多的理论和实证文献均表明金融发展对经济增长具有正向作用,两者存在因果关系。而 Menkhof(2000)、Aghion 等(2004)等人的研究表明,金融发展可能对经济增长带来不利影响。同时,卢峰等(2004)、Ljungwall等(2007)、林毅夫(2008)等发现中国金融的发展与经济增长的关系不显著,甚至存在负向关系。从以上研究来看,一是结论不一致,二是对金融发展与经济增长之间关系研究均停留在简单的线性关系层面,并未注意到两者之间的非线性关联。而本文不仅研究金融发展与经济增长之间的线性关系,还在理论和实证的角度探讨了两者之间的非线性关系,认为金融发展对经济增长的影响存在制度门槛。

前期关于金融发展与经济增长关系的研究均局限在两者之间的线性关系,而大量的理论研究(Khan,2001;Deidda,2006)已表明,两者存在某种非线性关联。已有的实证研究表明,金融发展对经济增长的影响存在门槛特征,金融发展的作用受通货膨胀(Lee,2005;Huang 等,2010;黄智淋等,2013)、收入水平(Gonza1ez 等 2005;Huang 等,2009)、金融发展(杨俊等,2008;杜云福,2008)等变量的影响,进而呈现非线性关系。然而这些研究虽然探讨了金融发展与经济增长的非线性关系,但在对其影响因素的研究中忽视了制度这个重要变量。Pagano等(2001)、Johnson 等(2002)等人的研究已经发现一些金融自由化改革国家爆发金融危机的根本原因在于没有建立良好的制度。因此,本文认为,金融发展对经济增长的影响受到制度水平的制约,存在制度门槛效应,这正是本文的切入点,也是与以往文献的不同之处。

二、理论分析

金融发展与经济增长关系的理论研究已十分丰富,本文不再赘述。本文重点分析制度与金融发展的交互作用对经济增长的影响,其中分析的核心便是制度如何影响金融发展。因此,本节将从理论角度重点分析制度对金融发展的作用。

金融发展会受到制度安排的影响。制度主要通过四个方面影响金融发展。

一是合理的制度安排畅通了储蓄向投资转化的渠道。通过保障资金供给者对资金的占有、使用、收益、控制、处置等一系列权利,使金融主体的权利免受他人侵害和政府侵占。一方面,资金供给者能够在制度的保障下顺畅地从出借资金中获取收益,从而提高了经济主体提供资金的意愿,更有利于将储蓄转化为投资,信贷规模由此扩大;另一方面,在制度的保障下,资金的需求者受到相应规范的约束,能及时偿还资金本息,从而提高了资金的使用效率,相应的信贷规模会增加,银行的运营效率也会提升,并进一步强化信贷规模扩张,储蓄转化为投资的效率更高了。

二是合理的制度安排能够为投资者提供保护,使得经济主体的投资信心得到增强。完善的制度体制通过保护投资者投资和获取收益的权利,增强了投资者信心,激发了金融市场的活跃度,私人贷款的数量会增加,证券市场的供求也会呈现繁荣状态。在交易频繁进行的前提下,交易的效率也会相应提升,这会进一步提升银行等金融机构的信贷配置效率,不断扩大金融市场规模。

三是合理的制度安排能够缓解并消除金融抑制的负面影响,为金融深化提供保障。金融抑制是实现金融资源配置以及攫取灰色税收和收入的一种方式,而这种政策行为一般出现在制度水平和质量较低的发展中国家和地区,可以说,金融抑制与制度水平低下是并存的。研究已表明,良好的制度安排可以使金融资源的分配和流动按照市场经济要求的原则运行,并且金融资源的价格也能够由市场供求决定,而不会被人为扭曲。金融深化也会在市场化运作条件下逐步实现。

四是合理的制度安排能够建立明确的产权,并进一步保证金融安全。金融作为现代经济的核心,它的本质就是产权的跨时交易活动。如果产权没有得到明确清晰的界定,不仅会出现严重的代理人问题,而且还带来控制权与剩余索取权相分离,从而不可能真正建立起有效的公司治理结构,因而明晰的产权安排对于金融发展至关重要。另一方面,金融危机的爆发在某种程度上与产权的不完善有关,由于产权未清晰界定,寻租行为较容易发生,从而激发金融泡沫,引发金融危机。因此,合理的制度安排通过建立完善的产权保证了金融发展和金融安全。

从以上分析可以看出,合理的制度安排会促进金融发展,并通过金融发展进一步作用于经济增长。而上述分析潜在的含义便是不合理或低水平的制度安排会对金融发展产生不利影响。因此,我们提出本文的核心假设:当制度质量较好时,金融发展对经济增长产生正向作用;当制度水平较低时,金融发展对经济增长产生负面影响。金融发展与经济增长存在制度门槛。

三、数据说明与模型设定

(一)数据说明

本文被解释变量为经济发展水平,用实际人均GDP表示。为消除物价因素影响,人均GDP以CPI进行调整,由于统计年鉴上报告的物价指数是以上一年为基期,本文将所有年份均调整为以1990年为基期,由此得到实际人均GDP,同时取对数处理(lnrgdp),以消除异常值和异方差对估计结果的影响。对于金融发展变量,本文借鉴周立等(2002)、包群等(2008)、赵勇等(2010)的研究,用各地区全部金融机构存贷款总额占GDP的比例(fd)作为代理变量。为进行稳健性检验,将各地区贷款和存款的比(gfi)作为衡量中央政府信贷干预程度的指标 (赵勇等,2010)。制度变量借鉴刘文革等(2008)的研究,具体每个制度因素的选取标准请参考刘文革等(2008)。参考前期文献,本文还选取了如下控制变量,城市化(urb),用非农人口比重表示。财政支出比重(govs),以各地区财政支出占GDP的比重衡量。消费率(cr),以居民最终消费支出与GDP的比值衡量。受教育水平(edu),用每万人大学生数表示,同时取对数处理。基础设施(lninfr),用每万人拥有公路里程表示,并取对数处理。技术创新(lninno),以各地区三项专利授权总数的对数衡量。投资率(inv),用各地区固定资产投资占GDP的比重衡量。本文所选取的样本为1990~2012年全国 (除西藏和重庆)29个省的面板数据,数据来源于1991~2013年《中国统计年鉴》和《中国金融年鉴》。

(二)模型设定

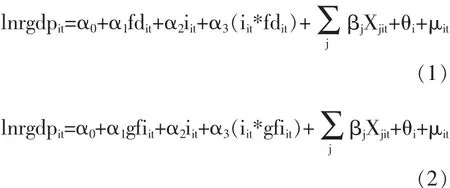

本文重点分析制度与金融的交互作用对经济增长的影响,建立如下两个模型:

模型(1)用存贷款占比测度的金融发展和其他控制变量作为解释变量。模型(2)使用金融干预指标和其他控制变量作为解释变量,用于稳健性检验。为了减少共线性对回归结果的影响,当模型中有金融发展与制度的交互项时,制度变量不再进入模型。下标i表示各省及直辖市,t表示年份。

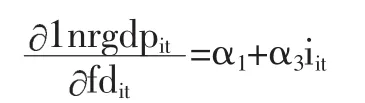

在模型(1)和(2)中,本文加入了金融发展与制度的交互项,以检验金融发展影响经济增长的门限条件。以模型(1)为例,经济增长对金融发展的偏导数在加入交互项之后不再是α1,而是:

对于变量之间的内生性问题,本文使用系统GMM方法,用因变量的滞后期以及相关解释变量的滞后期为工具变量的动态面板估计方法来消除,并结合混合OLS、固定效应和随机效应模型综合考量各变量及交互项对经济增长的影响。

四、金融发展对经济增长作用的实证分析

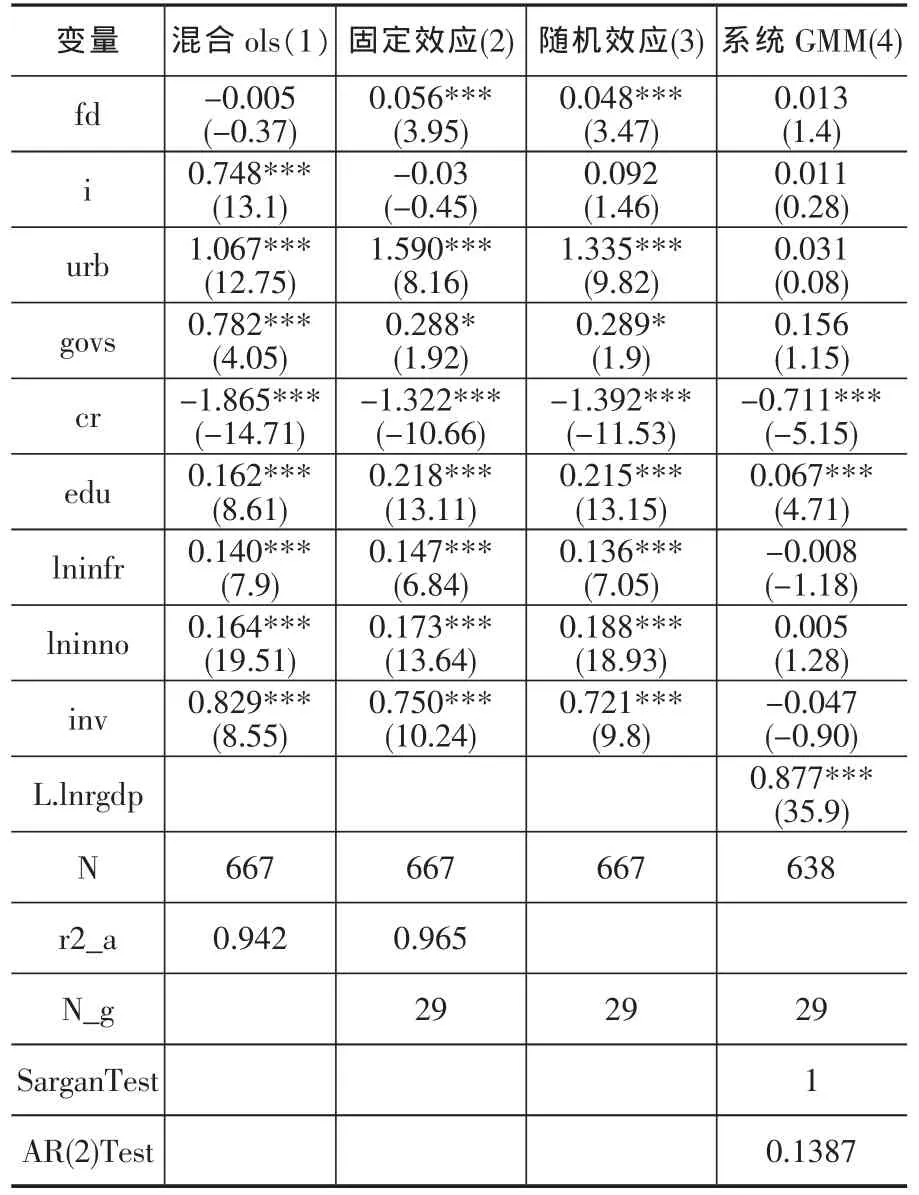

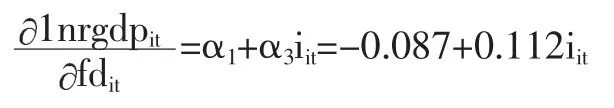

为验证金融发展对经济增长的制度门槛效应,本文的实证分析分别使用混合OLS、固定效应、随机效应和系统GMM方法对模型(1)进行检验。结果如表2。

表1结果显示,除回归(1)外,其余金融发展系数均为正值,且大部分系数在1%的水平上显著。说明金融发展对经济增长具有促进作用。制度变量除回归(2)外,其余系数均为正,但所有回归显著性比重较低,表明制度对经济增长的作用还未充分发挥。城市化系数均为正值,且大部分系数显著,表明城市化水平的提高可以促进经济增长。人口向城市集聚而产生的规模效应,提高了城市生产率,促进了经济增长。政府财政支出变量系数全部为正,且大部分系数显著,说明随着政府财政支出的增加刺激了经济增长,财政支出相当于政府的一种投资,它的投向将会直接作用于相关领域经济增长,进而带动该产业发展。消费率变量系数均显著为负,表明我国目前的消费率对经济增长具有负向影响,这与我们的预期不符,但是通过考察我国消费率变动趋势可以看出,近年来居民消费率呈明显下降趋势,因而对经济增长产生负向影响也不足为奇了。基础设施变量除回归(4)外,其余均显著为正,表明基础设施水平的提高可以促进经济增长,基础设施通过加速要素的流动,降低交易成本,从而促进了经济增长。技术创新变量系数均为正,且大部分系数显著,表明技术创新水平越高,经济增长速度越快。随着技术创新水平的提高,新的生产要素和生产方式将运用于生产活动中,经济增长的活力会增加,增长速度会加快。投资率变量系数除回归(4)外,均显著为正,说明投资的增长对经济增长具有正向影响。投资的增长直接增加生产过程中的资本存量,并通过乘数效应扩大经济规模。

表1 金融发展与经济增长

注:(1)*<0.1;**<0.05;***<0.01;(2)r2_a 为调整的可决系数;(3)Sargan检验P值超过0.1即可接受原假设,即工具变量是有效的;(4)AR(2)为二阶序列相关检验,P值超过0.1即可接受原假设,即不存在二阶序列相关。(5)N为样本量,N_g为截面个数。

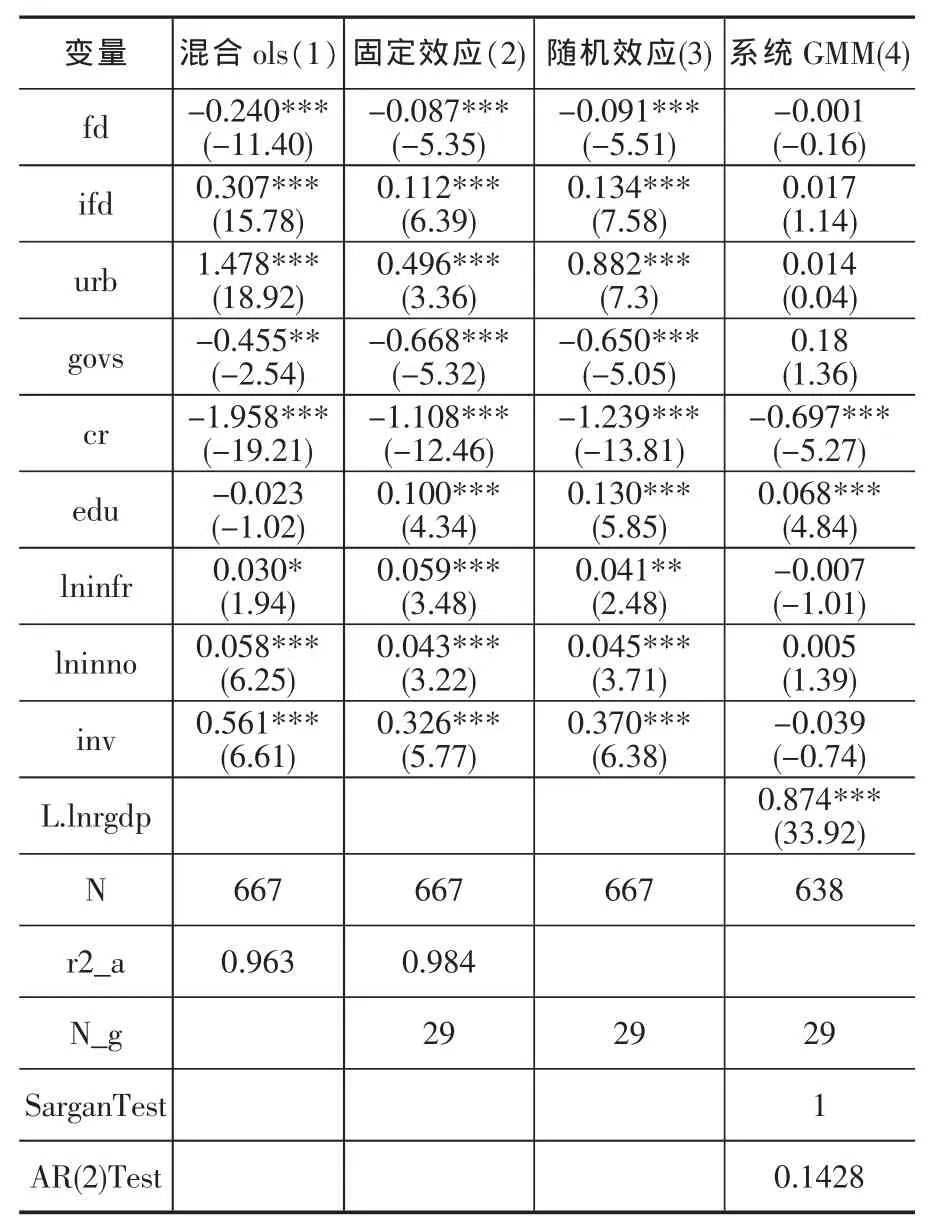

如表2所示,加入交互项之后,模型的拟合优度有所提升。与表1不同的是,计算金融发展与制度的系数时还必须考虑交互项的影响。表2的交互项回归结果表明,金融发展与制度的交互项系数均为正。以回归(2)为例,金融发展对经济增长的影响系数为:

当制度水平i>0.087/0.112≈0.777时,金融发展对经济增长的影响才为正。只有制度水平超过0.777时,金融发展水平的提高才能对经济增长产生正向作用。由此可知,金融发展对经济增长的作用受到制度水平的制约,其对经济增长的影响存在一个制度门槛,只有制度发展到一定水平之后,金融发展的经济效应才能显现,这正好印证了前文的理论分析。交互项回归中其他控制变量系数及显著性均无明显变化,结果相对稳健。

表2 金融发展与制度的交互作用

由于金融发展对经济增长的作用存在制度门槛,为进一步验证不同制度水平下金融发展的经济效应,本文将样本按第33百分位和第66百分位为三组,分别代表低、中和高等制度水平。低制度水平组金融发展变量系数均为负,且大部分系数显著,而高制度水平组系数均为正,且大部分系数显著。说明当制度水平较低时,金融发展对经济增长具有负向影响,而随着制度水平的提高,金融发展对经济增长产生正向作用,进一步证实了前文所发现的门槛效应:只有当制度水平提高到一定程度之后,金融发展才能对经济增长产生促进作用。

五、稳健性检验

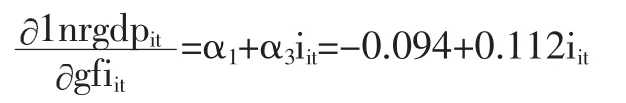

为了进一步验证模型估计的稳健性,本节使用金融干预变量作为金融发展的衡量指标去验证本文的理论假设。结果表明,金融干预变量系数均为负,且一半显著一半不显著。说明金融干预的加强对经济产生了抑制作用,这与预期相符,政府对金融资源的不当配置,使得资金支持经济的作用受到了人为的扭曲,进而抑制了金融促进经济增长的作用,这也从反面印证了金融发展对经济增长的作用。其他控制变量显著性和符号均无显著变化,结果相对稳健。与前文分析一致,本文认为金融干预与制度之间也存在门槛效应,随着制度水平的提高,金融干预对经济增长的负向影响会随之减弱,制度具有缓解金融干预负面效应的作用。为此,引入金融干预与制度的交互项,进一步检验金融变量与经济增长的关系。结果表明,交互项系数符号显著性有所下降,但均为正,而金融干预变量为负,表明金融干预对经济增长的作用存在门槛效应。以回归(2)为例,根据前文的分析,金融干预对经济增长的影响系数为:

上式表明,当制度水平i>0.094/0.112≈0.839时,金融干预对经济增长的影响为正,其对经济增长的负向影响被纠正。这说明,当制度水平低于0.839时,金融干预对经济增长产生抑制作用;只有制度水平超过0.839时,金融干预的负面效应才会被纠正进而发挥促进作用。同时,相对于金融发展变量,金融干预由于本身具有负面效应,其所对应的制度门槛值会比金融发展变量要高,这也正好说明了制度具有纠正经济系统偏差和负面效应的功能。

为进一步验证金融干预的制度门槛效应,本节按照前文的分组方法将样本分为三组,分别报告低和高等制度水平组金融干预对经济增长的影响,结果表明,低制度水平组金融干预对经济增长具有负向影响,而高制度水平组,金融干预对经济增长的作用为正。不仅印证了制度与金融干预之间的交互作用,还进一步表明了金融干预对经济存在制度门槛效应,制度具有缓解金融干预负面效应的作用。以上稳健性检验表明,前文金融发展与经济增长之间关系的估计结果是相对稳健的。

六、结论

本文使用中国29个省1990~2012年的面板数据,分析了金融发展与制度的交互作用对经济增长的影响,并进行了稳健性检验。结论表明:

第一,金融发展对经济增长存在门槛效应,只有当制度发展达到一定水平之后,金融发展才能对经济产生正向作用,并且金融对经济增长的正向作用会随着制度水平的提高而增强。这就解释了为什么有些研究表明金融发展对经济增长具有正向作用,而另一些研究却认为金融发展对经济增长具有不利影响。在考虑了制度变量对金融发展的制约之后,金融发展对经济增长的作用呈现出两种不同的状态,从而合理地解释了金融发展的不同经济效应。

第二,在稳健性检验中,我们依然发现金融干预与经济增长之间的门槛效应,只有当制度发展到一定水平之后,金融干预的负面效应才会得到纠正,进而促进经济增长。同时,金融干预所要求的门槛值比金融发展变量要高,说明制度具有较强的纠正经济系统偏差效用。

本文的实证结论表明,在扩大金融规模、提高金融系统效率进而促进经济增长的过程中,必须重视制度的作用。在发展金融的同时,稳步推进政治、经济体制改革,缓解金融约束和抑制,减少金融干预,发挥市场机制对金融体系的调节作用,为金融发展提供良好的发展环境,从而为金融支持经济提供保障。

[1]Saint-Paul,Gilles.Technological Choice,Financial Market and Economic Development[J].European Economic Review,1992,(39):763~781.

[2]King,RobertG.&Levine,Ross.Finance and growth:Shumpetermight be right[J].Quarterly Journal of Economics,1993a,108(3):717~737.

[3]Berthelemy J.C.andA.Varoudakis,1996, “Economic Growth,Convergence Clubs,andtheRoleofFinancialDeve1opment”Oxford Economic Papers,New Series,48(2),PP.300~328.

[4]黄智淋,董志勇.我国金融发展与经济增长的非线性关系研究——来自动态面板数据门限模型的经验证据[J].金融研究,2013,(7):74~86.

[5]周立,王子明.中国各地区金融发展与经济增长实证分析:1978~2000[J].金融研究,2002,(10):1~13.

[6]包群,阳佳余.金融发展影响了中国工业制成品出口的比较优势吗?[J].世界经济,2008,(3):21~33.

[7]赵勇,雷达.金融发展与经济增长:生产率促进抑或资本形成[J].世界经济,2010,(2):37~50.

[8]刘文革,高伟,张苏.制度变迁的度量与中国经济增长——基于中国1952~2006年数据的实证分析[J].经济学家,2008,(6):48~55.