盈余管理对财务绩效影响的实证研究

王永德 胡鹏翔

【摘 要】 为了研究应计盈余管理和真实盈余管理对企业财务绩效的影响,文章对2008—2013年中小板上市公司数据进行回归分析,研究发现应计盈余管理对财务绩效的影响在短期内存在,真实盈余管理对财务绩效的影响长期存在,针对研究结论提出了一些治理盈余管理的合理化建议。

【关键词】 中小板上市公司; 盈余管理; 财务绩效

中图分类号:F275 文献标识码:A 文章编号:1004-5937(2015)09-0081-05

一、引言

盈余管理一直以来都是会计学界研究的热点问题,很多上市公司出于不同动机都会实施一定程度的盈余管理。在我国,上市公司进行盈余管理动机主要包括以下三个方面:契约动机、资本市场动机、迎合监管的动机。关于盈余管理问题的研究,一直以来都是以主板上市公司为重点,很少涉及中小板上市公司。中小板上市公司在规模、投融资、成长性、生命周期、治理结构、监管政策等方面有着自己的独特性,因此研究中小板上市公司盈余管理问题也是十分必要的。中小板上市公司是否存在盈余管理的现象?中小板上市公司会采用什么样的方式实施盈余管理呢?采用不同的盈余管理方式是否会对企业财务绩效产生不同的影响呢?这一系列的疑问都值得去研究探索。

二、文献综述

国外学者对盈余管理与财务绩效关系的研究起步较早,最近10年的研究成果有:Gunny(2005)通过研究发现真实盈余管理活动会降低公司的长期业绩,但是Xu(2007) and Taylor(2010)则得到截然不同的结论,认为进行真实活动操控的公司在随后年度的财务绩效并未发生显著的下降。Ewert and Wagenhofer (2005)研究表明随着会计制度的改革,经理操控应计项目的空间日益减少,真实活动操控行为则会增加,并从理论上阐述了真实活动操控对企业价值的负面影响。Cohen et al.(2010)发现公司在股权再融资过程中会同时使用应计和真实两种方式进行盈余操控,在股票增发前后,公司的财务绩效(ROA)呈现出先升后降的变化过程,相比应计项目操控,由真实活动操纵引起的ROA下滑幅度更大。

由于中国资本市场发展起步晚,因此对于盈余管理与财务绩效关系的研究也开始得较晚,最近几年相关研究才开始成为热点。陈祥有(2010)研究发现IPO前的盈余管理对IPO后的财务绩效具有一定的预测性,IPO前的正向盈余管理程度越大,其IPO后的财务绩效下降幅度就越大,即IPO前正向盈余管理将会导致IPO后财务绩效下滑。徐寿福、龚仰树(2011)从长期财务绩效角度考察了上市公司定向增发后的长期业绩状况,发现我国上市公司定向增发后的长期财务绩效呈下滑趋势。定向增发前的长期业绩呈上升趋势,在定向增发实施当年达到峰值,随后出现下滑趋势,特别是定向增发后一年内的下降幅度在统计上显著为负。顾鸣润、田存志(2012)的研究表明我国上市公司IPO前的真实盈余管理活动对公司上市后的业绩负面影响很大,IPO公司上市后普遍业绩下滑的一个重要原因是IPO前的真实盈余管理活动所导致的。蔡春、李明、和辉(2013)通过研究发现不同盈余管理方式对未来业绩的影响存在一定的差异,应计盈余管理在短期内会对公司业绩产生较大的负面影响,但是并不会损害公司的长期业绩;真实盈余管理会对公司的长期业绩造成损害,但这种影响需要较长的时间才会显现出来。

国内外学者虽然对盈余管理与财务绩效的关系做了大量的研究,但是就目前的研究状况来看,关于盈余管理与财务绩效的研究主要是间接的研究方式,比如借助于IPO,研究IPO前后盈余管理对财务绩效变化的影响,或者是研究配股前后盈余管理对财务绩效变化的影响,再者是研究所得税税率调整前后盈余管理对财务绩效变化的影响等,很少有直接研究盈余管理与财务绩效关系的文献,同时很少有关于中小板上市公司盈余管理对财务绩效影响的相关问题研究。

三、理论分析与研究假设

应计盈余管理与真实盈余管理都是企业为了满足一定的利益需求而实施的一种行为,这种行为偏离企业正常经营活动,影响了企业内部正常决策。对于投资者来说,低质量的盈余信息误导其作出错误的投资决策,造成其投资损失,导致投资者丧失对企业的信心,进而减少对企业的投资,企业资金来源减少就会影响其正常的生产经营活动;对于债权人来说,不真实的财务信息,容易误导其作出错误的资金安排,导致资金难以收回,企业的信用也随之下降,使企业通过债务融资的难度加大,也影响企业的正常生产经营活动。因此本文提出假设1。

假设1:应计盈余管理与真实盈余管理都会对中小板上市公司财务绩效产生负面影响。

应计盈余管理和真实盈余管理均是对公司真实业绩的粉饰或者模糊,但是应计盈余管理通过会计处理方式选择满足盈余要求,只改变了盈余的分布时点,不改变总的盈余,这种影响在1—2年内可能就会消除;真实盈余管理通过有目的地构造经济活动,改变了总的盈余,影响的报表项目会更多,这种影响可能难以在1—2年内消除。因此本文提出假设2。

假设2:应计盈余管理对中小板上市公司财务绩效的影响在短期内存在,而真实盈余管理对财务绩效的影响长期存在。

真实盈余管理手段有三种,包括销售操控、生产操控和费用操控。销售操控主要是通过放宽信用政策、增加分销渠道、提高价格折扣比例等暂时性的促销活动来增加销量;费用操控主要是人为地降低酌量性费用包括广告费、研发支出、培训费等,增加当前盈余,减少当期现金流出。生产操控主要是利用规模效应在固定成本不变的情况下,通过增加产量摊薄成本,从而降低单位产品成本。朱朝晖、丛丽莉(2011)对微利企业研究发现,真实盈余管理的三种手段会对财务绩效产生不同的影响。由于费用操控主要是通过减少广告费、研发支出、培训费支出等方式进行的,这种方式不利于企业的长期发展,可能会对企业造成更大危害,因此本文提出假设3。

假设3:在真实盈余管理的三种方式中,酌量性费用操控对中小板上市公司财务绩效的影响大于销售操控和生产成本操控。

四、研究设计

(一)数据来源

结合Roychowdhury(2006)估计真实盈余管理的模型要求每年度各行业至少有15个样本量这一原则,并考虑到我国中小板上市公司每年度各个行业中公司的数量,为了满足研究的要求,本文选取中小板上市公司中制造业企业作为研究样本,中小板上市公司中制造业企业比例超过80%,研究结果具有一定说服力。本文选取2008至2013年样本公司的数据作为研究对象,选取样本过程中剔除了样本缺失值和异常值,剔除了金融保险企业,同时剔除ST公司的样本数据,最终共获得1 548个年度样本数据。数据来源于国泰安数据库和巨潮资讯网。

(二)变量设计

为了反映公司财务绩效(ROA)水平,本文对营业利润进行规模化处理,即用营业利润与年初总资产的比值代替,为了反映公司财务绩效在同行业同年度内的相对水平,将ROA进行中位数调整处理,即将每个公司的ROA减去相同年度内、相同行业内所有公司ROA的中位数,从而得到了经过中位数调整后的财务绩效变量TROA。

对于应计盈余管理(DA)的计量,本文选用了李淑锦和卢瑞琼(2011)的再修正Jones模型,即在修正Jones模型中加入了无形资产和其他长期资产的价值(LTA),同时加入了相邻两年的营业外收支净额之差(NIE)。应计盈余管理的计量模型如下:

其中TAt为第t年的应计利润,At-1为t-1年期末的总资产,ΔREVt为第t年的主营业务收入与t-1年的主营业务收入之差,ΔRECt为第t年的应收账款净额与第t-1年的应收账款净额之差,PPEt为第t年固定资产净额,LTAt为第t年的无形资产和其他长期资产的价值,ΔNIEt为第t年的营业外收支净额与第t-1年的营业外收支净额之差,NDAt为第t年的非操控性应计利润,DAt为第t年的可操控性应计利润。

对式子(1)进行分行业分年度OLS回归,可以得到回归系数的估计值β1、β2、β3、β4、β5,带入到式子(2)中计算出非操控性应计利润,再根据式子(3)即可求出可操控性应计利润。

其中,CFOt为第t年的经营活动现金流量,PRODt为第t年的生产成本,即营业成本和存货变动之和,DISERXPt为第t年酌量性费用,包括销售费用和管理费用,At-1为第t-1年期末总资产,St为第t年的营业收入,ΔSt为第t年与第t-1年营业收入之差。

分别对式子(4)、(5)、(6)进行分年度分行业OLS回归,估计公司的正常现金流量(CFO)、正常生产成本(PROD)和正常酌量性费用(PROD);然后分别用公司当年的实际经营现金流量、实际生产成本和实际酌量性费用减去估计出的正常值,估算得出异常经营现金净流量(AbCFO)、异常生产成本(AbPROD)和异常酌量性费用(AbDISEXP)。为了综合反映盈余管理水平,本文设定一个综合反映盈余管理水平的指标EM,定义EM=AbPROD+(-1)×AbCFO+(-1)×AbDISEXP。

为了使模型更加准确,在借鉴国内外研究的基础上,结合我国的实际情况,本文还引入了一些控制变量,公司规模(SIZE)用年末总资产的自然对数表示;成长性(GROWTH)计算公式为(St-St-1)/St;财务健康指数(ZSCORE)计算公式为(3.3×净利润+1.0×营业收入+1.4×留存收益+1.2×营运资本)/At-1;资产负债率用DEBT表示。具体变量如表1所示。

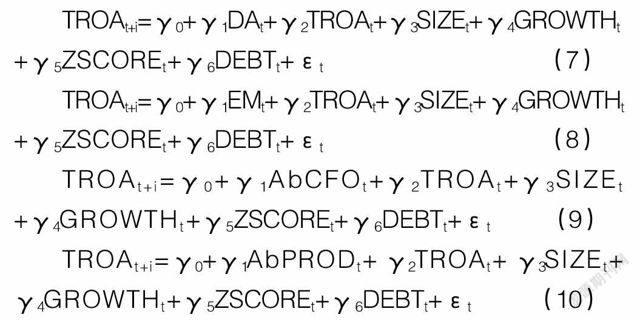

(三)模型构建

(四)实证分析

1.描述性统计分析(见表2)

表2列示了样本公司不同变量的描述性统计状况,可以看出中小板上市公司盈利(TROA)均值偏低,说明其盈利能力普遍不强,因此存在盈余管理的动机;衡量应计盈余管理水平(DA)与真实盈余管理水平(EM)的和的均值不为0,说明中小板上市公司存在显著盈余管理行为;真实盈余管理指标(EM)均值的绝对值(0.2365)大于应计盈余管理指标(DA)均值的绝对值(0.1429),说明真实盈余管理水平要高于应计盈余管理水平。在真实盈余管理的三种方式中:异常经营现金流量(AbCFO)均值为正,说明中小板上市公司较多地采用了收缩信用政策等方式,虽然这种方式降低了盈余,但是提高了企业的现金流水平;异常酌量性费用(AbDISEXP)均值也为正,说明中小板上市公司较多地采用了增加研发支出、广告支出等方式,此种方式虽然也降低了盈余,但是向资本市场传递了企业正在高速成长的信号。从成长性(GROWTH)来看,中小板上市公司的成长性较高。从财务健康状况来看,中小板上市公司财务状况总体上良好。从负债状况(DEBT)来看,中小板上市公司的负债水平整体上处于适中的状态,但是不排除有个别企业负债水平过高。

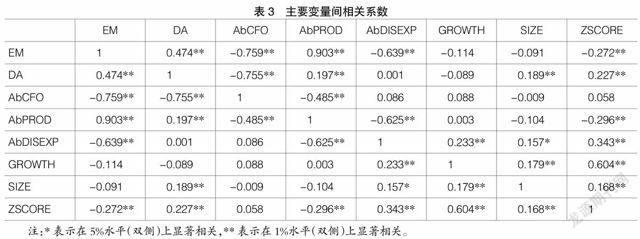

2.相关性分析(见表3)

由表3可以看出应计盈余管理(DA)与真实盈余管理总量指标(EM)在5%水平上存在显著的相关关系,同时应计盈余管理(DA)与异常经营现金流量(AbDISEXP)、异常生产成本(AbPROD)在5%水平上存在显著相关关系,说明中小板上市公司在实施盈余管理行为时同时使用了应计盈余管理和真实盈余管理;异常经营现金流量(AbCFO)与异常生产成本(AbPROD),异常生产成本(AbPROD)与异常酌量性费用(AbDISEXP)在5%水平上存在显著相关关系,说明中小板上市公司在进行真实盈余管理时不会单纯使用一种手段,而是灵活地将三种手段进行组合使用。

3.回归分析

运用SPSS17.0分别对模型(7)—(11)进行回归分析,回归结果如表4、表5所示。

由表4可以看出应计盈余管理(DA)和真实盈余管理(EM)与企业财务绩效(TROA)在5%水平上呈现出显著负相关关系,因此假设1得到验证,即应计盈余管理和真实盈余管理都会对中小板上市公司财务绩效产生负面影响。以2010年为基期,即在2010年实施了盈余管理,在2011年应计盈余管理(DA)与财务绩效(TROA)呈现显著的负相关关系,而在2012年和2013年应计盈余管理(DA)与财务绩效(TROA)相关性已经不大;真实盈余管理(EM)与财务绩效(TROA)在2011年表现出弱的负相关性,而在2012年与2013年表现出显著的负相关性,而且回归系数绝对值逐渐变大(0.033、0.052、0.082),因此假设2得到验证,应计盈余管理对财务绩效的负面影响只在短期内表现出来,而真实盈余管理对财务绩效的负面影响是长期存在的,而且影响呈现出逐年加重的趋势。

由表5可以看出,异常经营活动现金流量(AbCFO)与财务绩效(TROA)在2011年和2012年都表现出弱正相关性;异常生产成本(AbPROD)对财务绩效(TROA)的影响在2011年不显著,2012年表现出弱的负相关性,2013年表现出显著的负相关性;异常酌量性费用(AbDISEXP)对财务绩效(TROA)的影响在2011年不显著,在2012年和2013年表现出显著的负相关性,而且异常酌量性费用(AbDISEXP)的回归系数绝对值大于异常经营活动现金流量(AbCFO)和异常生产成本(AbPROD),说明异常酌量性费用对财务绩效的影响要大于异常经营活动现金流量和异常生产成本。产生以上结果的原因可能是通过销售折扣提高销售量和加大生产量摊薄生产成本的方式只是单纯地提高了盈余,而通过削减广告费和研发费用来提高盈余的方式直接影响到的是企业成长性,从长远来看损害的是企业的长期利益,因此假设3得到验证。

五、稳健性检验

为了验证研究结果的稳健性,进行了如下稳健性检验:

对于应计盈余管理指标(DA),利用修正Jones模型重新进行计算,然后带入方程中进行回归分析,回归结果没有显著性差异;对于真实盈余管理指标(EM),重新设计两个指标EM1和EM2进行替换,其中EM1

=AbPROD+(-1)×AbDISEXP,EM2=(-1)×AbCFO+(-1)×AbDISEXP,将EM1和EM2带入方程中进行回归分析,回归结果没有显著性差异;对于财务绩效,利用营业利润与净资产的比值再经过中位数调整计算出的指标代替,将其带入方程中进行回归分析,回归结果没有显著性差异;为了消除极端值的影响,对样本数据进行了上下1%的处理,然后进行回归分析,回归结果显示没有显著差异。对解释变量进行内生性检验,控制内生性偏差,结果显示没有显著差异。综上所述,以上研究结果是比较稳健的。

六、结论及建议

本文通过分析得到如下结论:(1)中小板上市公司在实施盈余管理时会同时使用应计盈余管理和真实盈余管理,在实施真实盈余管理时也会灵活运用三种方式,而不是单纯地使用一种方式;(2)应计盈余管理和真实盈余管理都会对中小板上市公司的财务绩效产生负面影响;(3)应计盈余管理对中小板上市公司财务绩效的影响在短期内存在,真实盈余管理对中小板上市公司财务绩效的影响长期存在,且随着时间推移有加重的趋势;(4)真实盈余管理的三种方式中酌量性费用操控对财务绩效的影响大于销售操控和生产成本操控。

根据以上结论提出以下建议:(1)作为中小板上市公司自身来说,一方面要严格约束自身的行为,不要过度使用盈余管理来满足一时的利益,因为过度使用盈余管理会损害企业长期的利益;另一方面中小板上市公司应主动采取措施抑制盈余管理行为,比如不断完善股权结构,多元化的股权结构能够在股东之间形成有效的制衡,从而在一定程度上抑制盈余管理行为。(2)对监管机构来说,一方面要进一步完善相关政策法规,进一步压缩企业实施应计盈余管理的空间;另一方面监管机构应当重点关注企业的真实盈余管理行为,相比于应计盈余管理,真实盈余管理影响范围更广,影响时间更长,带来的经济后果更严重,因此有效识别并且采取措施抑制真实盈余管理行为才是治理盈余管理工作的重点。

【参考文献】

[1] Gunny,K. What are the consequence of real earnings management?[D]. Working Paper,University of California,Berkely 2005.

[2] Xu,R. Z. H.,Tay lor,G. K. Economic cost of earnings management through stock repurchases[D].Working paper,University of Alabama Tuscaloosa,2007.

[3] Ewert,Ralf,Wagenhofer Alfred. Economic effects of tightening accounting standards to restrict earnings management[J]. The Accounting Review,2005,80(4):1101-1124.

[4] Cohen,D. A,Zarowin. P. Accrual-based and real earnings management activities around seasoned equity offerings[J]. Journal of Accounting and Economics,2010(1):2-19.

[5] Roychowdhury,S. Earnings Management through Real Activities Manipulation[J]. Journal of Accounting and Economics,2006,42(3):335-370.

[6] 陈祥有.A股发行公司IPO前盈余管理与IPO后经营业绩的实证研究[J].财经理论与实践,2010(1):62-65.

[7] 徐寿福,龚仰树.定向增发与上市公司长期业绩下滑[J].投资研究,2011(10):98-111.

[8] 顾鸣润,田存志.IPO后业绩变脸与真实盈余管理分析[J].统计与决策,2012(1):164-167.

[9] 蔡春,李明,和辉.约束条件、盈余管理方式与公司业绩——基于应计盈余管理与真实盈余管理的研究[J].会计研究,2013(10):35-42.

[10] 朱朝晖,丛丽莉.基于保盈动机的经营活动真实盈余管理研究[J].会计之友,2011(4):27-29.

[11] 李淑锦,卢瑞琼.基于修正琼斯模型的盈余管理实证检验[J].杭州电子科技大学学报(社会科学版),2011(1):11-15.