我国上市公司经营业绩影响因素分析

黄文群

【摘 要】 文章基于2008年至2013年A股非金融上市公司年度数据,从企业偿债能力、成长性、营运能力、现金流动性、资本结构等方面入手,分析流动比率、营业收入增长率、总资产增长率、总资产周转率、销售现金比率、资产负债率与企业经营业绩的关系。得出流动比率、资产负债率越高,净资产收益率、资产回报率越低,营业收入增长率、总资产增长率、总资产周转率、销售现金比率越高,资产收益率、资产回报率越高。

【关键词】 上市公司; 经营业绩; 多元回归分析

中图分类号:F272.5 文献标识码:A 文章编号:1004-5937(2015)09-0069-03

一、引言及相关研究简要回顾

企业利益相关者都很关心企业的经营业绩,影响企业业绩的因素有很多,从影响机制可分为外部影响因素和内部影响因素。外部影响因素有宏观经济形势、经济政策、行业竞争程度、消费者偏好的变化等;内部因素主要有公司治理情况,如公司股权结构、资本结构、激励机制、董事会规模等。本文从企业偿债能力、成长性、营运能力、现金流动性、资本结构等方面入手,分析流动比率、营业收入增长率、总资产增长率、总资产周转率、销售现金比率、资产负债率与企业经营业绩的关系。

国内学者从不同视角研究上市公司经营业绩的影响因素。朱红军(2004)以更换了董事长或者总经理的公司为样本,分析了我国上市公司的经营业绩与高级管理人员更换之间的关系,发现高管人员的更换并没有在短期内对经营业绩产生明显的促进作用,只是带来显著的盈余管理。戴鸿丽等(2007)采用试错法对辽宁上市公司经营业绩影响因素进行分析,得出确定前三大股东的制衡关系是影响辽宁上市公司业绩的主要因素的结论。周仁俊等(2010)从上市公司产权基础不同的视角对管理层货币薪酬、持股比例和在职消费与企业经营业绩的相关性进行比较研究,得出管理层货币薪酬、管理层持股比例与企业经营业绩呈正相关关系,管理层在职消费程度与企业经营业绩呈负相关关系的结论。

二、数据来源、变量说明及描述性统计分析

(一)数据来源及变量说明

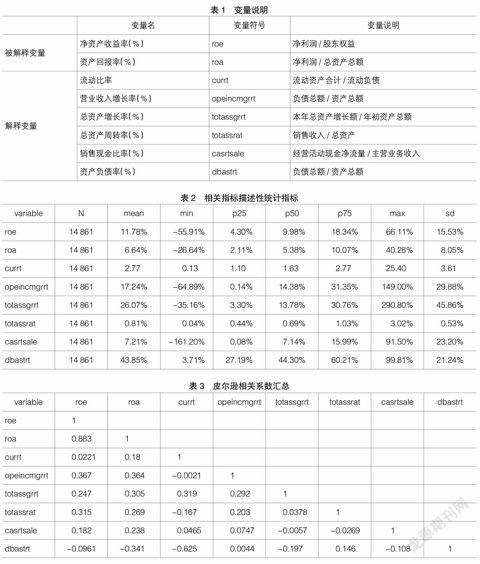

数据来源于锐思数据库,选取2008年至2013年A股非金融上市公司的年度数据,在样本选取中还遵循以下原则:(1)剔除ST和PT类上市公司;(2)剔除资产负债率超过100%的公司;(3)剔除营业收入增长率超过150%的公司;(4)采用Winsorize在1%水平缩尾处理。处理过后样本容量为14 861。变量说明见表1。

(二)描述性统计分析及相关性分析

从表2可以看出,在收集的样本中上市公司的roe平均值为11.78%,最小值为-55.91%,最大值为66.11%,极差还是很大。资产负债率平均值为43.85%,最小值为3.71%,最大值为99.81%。流动比率最小值为0.13,最大值为25.40。

从表3可知,roa、roe的相关系数为0.883,高度线性相关,说明可以使用这两个指标来衡量企业的经营业绩。其他各个指标的相关性以currt和dbastrt相关性较高,其相关系数为-0.625,所以在估计模型参数的时候需要检验解释变量是否存在多重共线性的可能。

三、实证分析

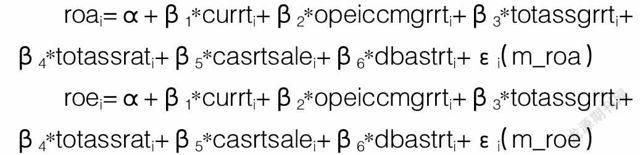

其中,εi为随机误差项,表示所建立的模型可能还存在遗漏解释变量、数据有误差、模型的函数形式不对等原因。

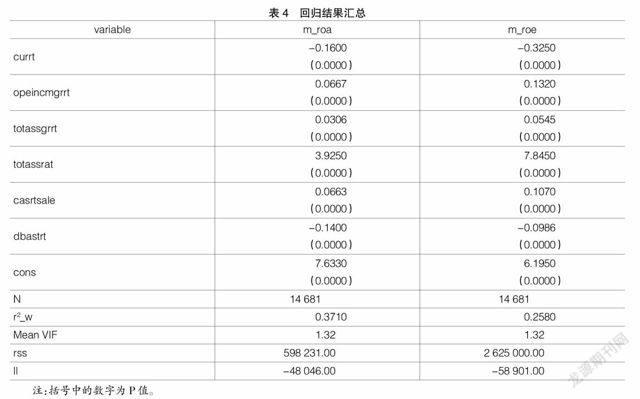

本文采用最小二乘法估计参数,为了消除截面数据可能产生的异方差,使用稳健估计模型参数,回归结果见表4。

从表4可知,从所有解释变量的p值看,所有的解释变量都通过显著性检验,反映模型拟合优度的调整可决系数分别为0.3710、0.2580,说明方程总体拟合不错,两个模型的方差膨胀因子均为1.32(小于10),说明解释变量之间不存在多重共线性,由于在估计参数过程中采用稳健估计,可以消除随机误差项异方差产生的不利影响。

四、结论

本文从企业偿债能力、成长性、营运能力、现金流动性、资本结构等方面入手,分析其与企业经营业绩的关系。具体如下:

1.两个模型中流动比率的系数为-0.1600和-0.3250,说明流动比率越高,企业资产的流动性越大,表明流动资产占用较多,会影响经营资金周转效率和获利能力,所以企业应该采取措施控制该比率过高,一般认为合理的最低流动比率为2。

2.两个模型中企业的资产负债率系数为-0.1400和-0.0986,表明企业负债越多,企业的财务风险越大,企业所要承担的利息费用也越高,当该比率过高,将影响企业的经营业绩,所以企业应该采取措施控制该比率过高,一般认为资产负债率的适宜水平是40%~60%。

3.营业收入增长率、总资产增长率、总资产周转率、销售现金比率前的系数均大于零,说明营业收入增长率、总资产增长率、总资产周转率、销售现金比率的提高,有助于提高企业的经营业绩。

所以在实际工作当中,作为企业的管理者,应该了解财务指标与企业经营业绩的关系,以便能够更有效地提高企业的经营业绩。

【主要参考文献】

[1] 朱红军.高级管理人员更换与经营业绩[J].经济科学,2004(4):82-92.

[2] 戴鸿丽,李永久.辽宁上市公司经营业绩影响因素分析[J].技术经济,2007(2):35-38.

[3] 周仁俊,杨战兵,李礼.管理层激励与企业经营业绩的相关性——国有与非国有控股上市公司的比较[J]. 会计研究,2010(12):69-75.