内源融资、管理者自信与企业绩效

——基于中国中小板上市企业面板数据的实证研究

李永壮 闫国栋 宁晓林

(1.中央财经大学 商学院, 北京 100081; 2.中央财经大学 资产经营有限公司, 北京 100081)

内源融资、管理者自信与企业绩效

——基于中国中小板上市企业面板数据的实证研究

李永壮1,2闫国栋1宁晓林2

(1.中央财经大学 商学院, 北京 100081; 2.中央财经大学 资产经营有限公司, 北京 100081)

根据融资优序理论,本论文在充分考虑中小板上市公司融资特点的基础上,以行为公司金融为视角,以内源融资研究为起点,企业绩效为终点,以管理者自信作为内源融资与企业绩效的调节点,利用深沪两市2010—2013年的中小板上市公司动态面板数据为样本,深入探讨内源融资、管理者自信与企业绩效的内在影响机制。研究结果表明,企业留存收益与企业绩效增长存在正相关关系;而企业定额负债与公司绩效存在不显著的正相关关系;同时管理者自信在每股留存收益和定额负债对企业绩效的内在影响机制中均有正向调节作用。

内源融资; 管理者自信; 企业绩效; 面板数据

一、引言

中小企业由于自身特征(如可抵押资产微小、偿债能力弱、融资规模较小、财务规范性差、缺乏完善的公司治理机制等),抵御风险的能力一般较弱。在当前市场不景气的经济背景下,各大金融机构频频实施各种金融策略来降低运营风险,进一步加剧了中小企业的融资困境,使其不得不通过地下钱庄、私募基金、担保公司、投资公司等获取企业发展需要的资金。

国家及有关部门采取有效措施,落实鼓励民间投资相关政策,以求快速解决中小企业融资难问题;同时,各地政府提倡综合利用科技金融政策、科技贷款、资本市场、创业投资等方式加强对于中小企业的融资支持,但目前尚未建立完善的中小企业融资体系。

由于中小企业外部融资困难,因而众多企业逐渐把融资来源转向公司内部,采取内源性融资策略,所谓内源性融资是指利用公司经营活动结果产生的资金进行再投资,即在公司内部融通资金,它主要由留存收益、企业内部定额负债构成,是企业不断将自己的储蓄转化为投资的过程。根据国外数据①,美国、英国、意大利、日本等发达国家的中小企业内源融资比例均在60%以上,内源融资是其进行融资的主要手段,而在国内,内源融资规模还不到上市公司整体资本规模的1/3,而且随着资本市场的发展,这一比例还有日益下降的趋势。国外为何将内源融资视为主要的资金来源?这主要源于内源融资具有自主性、融资成本低(无论公司外部融资采用股票、债券还是其他方式都需要支付大量的融资费用,比如券商费用、会计师费用、律师费用等)、不会稀释原有股东的每股收益和控制权、使股东获得税收上的好处(如果公司将税后利润全部以现金形式分配给股东,则需缴纳个人所得税;相反,少发现金股利可能引发公司股价上涨,股东可出售部分股票来代替其股利收入,而所缴纳的资本利得税一般远远低于个人所得税)等优点。但在国内,中小企业在内部利润分配中存在“重消费、轻积累”的短期化倾向,进而导致我国中小企业缺乏长期经营思路,很少利用自留资金补充经营资金的不足,从而使得企业过度偏好于外源融资②;而且国内大部分上市企业都夸大了负债的税负作用,认为负债的税负作用能够较大程度地提高企业绩效,这就使得中小企业的融资走入了误区。因此本文从企业内部现金流的角度出发,分析各部分现金流对企业绩效的影响,从而使得国内企业更加重视内源融资这一融资方式。

本文的主要贡献在于:(1)从行为公司金融角度研究了内源融资决策问题,探讨了内源融资、管理者自信对企业绩效的影响;(2)与已有文献不同的是,我们更加专注管理者自信的影响,研究了内源融资、管理者自信对企业绩效的影响机制。

余文的结构如下:第二部分简要梳理了相关文献;在第三部分,我们结合企业实际及相关理论分析提出了本文假设;第四部分进行了样本数据来源分析、变量界定和模型构建;第五部分运用构建模型进行了实证研究,并对研究成果进行了分析;最后部分是本文的结束语。

二、文献综述

自“资本结构”这一名词产生以来,诸多学者对此进行了研究,依据不同研究假设得出了不同的结论。1958年莫迪利安尼和米勒提出了被称为“MM定理”的资本结构理论。他们认为:在没有税收、不考虑交易成本以及个人和企业贷款利率相同的条件下,企业的价值与其资本结构无关;由于这一结论依赖的前提过于苛刻,与现实相距甚远,使得该理论难以实践。③之后,Ross将信息经济学和博弈论的相关知识引入资本结构理论,并指出:企业经理对企业的未来收益和投资风险有着充分的信息,而投资者并不了解相关信息,在企业内部存在信息不对称。④Myers对企业资本结构作了进一步研究,他从信息不对称这一前提出发,根据信号传递假设提出了融资优序理论:在信息不对称条件下,企业融资的优选顺序是:内源融资、债务融资和股权融资。⑤

相对于主板上市公司大都采用债务融资或者发行股票进行融资,中小企业由于其规模较小,现金流不稳定,很难进行债务融资,或者出于控制权问题,并不愿意进行股权融资,此时,内源融资就显得极为重要。大量专家学者在其研究中证实了这一观点:Spiros Bougheas在对美国、英国、加拿大等国家的小公司的研究中发现,高比例的无形资产和投资的高风险性使得他们难以获得外部融资,这些小公司大部分采取内源融资方式⑥;Ivan和Martina指出,内源融资是最好的融资方式⑦,然后才是各种外源融资方式;Domenico Sarno,Juho Soirinsuo和Pekka Makinen,Heitor Almeida和Murillo Campello,Mohammad M. Rahaman等人均认为当公司外部融资受到限制时,公司更多的依赖于内部资金支持公司增长,当公司能够便利地取得银行借款时,内源融资对公司增长的影响降低⑧。

Nico Dewaelheyns,Javad Afrasiabi,Terence Tai-Leung Chong,Abdullah Ewayed M. Twairesh等人采用不同的实验数据和模型来检测内源融资对公司绩效的影响,发现对于存在融资限制的企业,内源融资与企业绩效之间存在显著的正相关关系⑨;Gill Manpreet Singh,Sheldon Peter,Gedajlovic等人从公司治理的不同角度出发,探究了企业内部治理与绩效的关系,并在传统研究的基础上引入管理层持股这一问题,认为管理层持股可以有效提升内部现金流对公司绩效的影响⑩。

相对国外学者的研究,国内学者对于内源融资的研究较少,这是由国内资本市场的特殊性所决定的。由于国内资本市场发展不成熟,管理者普遍认为股权融资成本较低、激励作用较大;而政府较为宽松的货币政策也刺激了企业债务融资的积极性,从而导致企业忽视了内源融资这一在发达国家促进经济快速发展的融资方式。近些年来,逐渐有学者开始致力于内源融资方面的研究,如李艳荣、吴庆念等针对中小企业具体探究了其融资方式,并认为内源融资对企业绩效具有正向影响,中小企业应加强内源融资能力;张绪娥、尤利平、张自巧等人研究证明留存收益对企业绩效有着一定的积极影响。

国内学者在研究内源融资对绩效的作用机制时,并没有仔细区分公司规模,对不同规模的企业进行了统一研究。但是企业规模在一定程度上会影响企业的融资决策,如当公司处于初创期时,规模较小,知名度不高,社会认可度也较低,因而其从股票市场或者债券市场获得融资的难度较高,此时内源融资就成了其重要的融资方式,也是促进其绩效的关键因素;相反,若企业规模较大,社会声誉较好,公司就能以较低的成本从股票市场或债券市场取得资金,此时内源融资绩效的作用也大大减弱。另外,在考虑内源融资时,以往的研究主要考查了两个部分:企业内部留存收益和固定资产折旧,本文在以往研究的基础上,根据企业生产运营实际,从内部现金流的角度深入探究企业在内源融资中取得资金的途径,认为企业固定资产折旧仅仅是一种会计方法的体现,并没有实际的现金流发生,因此并不能把折旧作为内源融资的一部分;同时企业定额负债(如应付工资、应付福利、应交税金、预提费用以及其他应付款等)是留在企业内部的现金流,企业能够利用这部分现金流进行大量的投资,如京东、沃尔玛等企业就是利用对供应商付款与对零售商收款之间的时间差来取得大量流动资金发展起来的,因而在本文中,我们把定额负债作为内源融资的一部分。

本文的研究主要是以中小企业为例,因为相对于大型企业,中小企业规模较小,难以取得外源融资,其生产发展对内部现金流较为依赖。另外,对于中小企业来说,管理者的个性特征(如管理者的进取心、自信、见解独到、不随波逐流等)会对公司经营产生重大影响,而在管理者一系列特质中,管理者自信(管理者对自身素质、能力、企业未来发展战略分析的肯定态度)无疑是最为重要的一个因素,其决定了管理者的风格、决策方式等,进而在某种程度上促进或抑制各种因素对企业绩效的影响。Sheng-Syan Chen研究了CEO过度自信与公司绩效的关系,从实证角度分析了相关但又不尽相同的过度乐观的形态,发现一连串成功会使得管理者对盈利更加乐观,从而更加努力工作来达到他们的预期,极大地提高公司业绩。谢玲红、刘善存,姚计华、王海芳等人从更加广泛的管理者角度分析了管理者自信与公司绩效之间的关系,并从实证分析角度证明了管理者自信与公司绩效正相关。叶蓓、袁建国,段玲卉、李月娥均通过实证分析证明了管理者自信这一因素对企业绩效的直接影响以及在投融资过程中对其他因素的促进作用;而在融资过程中,管理者的自信程度关系到管理者是否利用企业内部现金流进行投资以获得收益或者对内部现金流的利用程度,并最终对企业绩效产生重大影响。因此本文在上述研究的基础上引入管理者自信这一因素,分析管理者自信在企业内部现金流对公司绩效影响中的调节作用,并以中国上市中小企业为例进行实证研究,以期望该研究能够对中小企业的融资具有更大的指导意义。

三、理论分析及研究假设

融资优序理论表明,金融市场存在信息不对称,企业在资本市场上进行融资是存在交易成本的,权益融资会传递企业经营的负面信息,而且要支付各种费用,因而企业融资一般会遵循内源融资、债务融资、权益融资这样的先后顺序。根据委托-代理理论可知,无论是进行债务融资还是权益融资,都会在企业内部产生代理问题,即股东与管理者之间、股东与债权人之间由于利益的不同而导致的利益冲突,各方利益相关者都会为了自身利益的最大化而付诸行动,这就表现为股东为限制管理者利用自身信息优势来牟取私利而进行大量的监督或者是企业要耗费大量的时间及资本成本向债权人传递一种积极的经营信息,以防止债权人过多地干预企业的正常运营并吸引更多的投资者。由此可见,债务融资或权益融资都存在一个信息传递的过程,而在这个信息传递的过程中,由于代理人和委托人之间存在信息不对称,代理人经常为了自身利益违背委托人的意志并最终损害委托人利益;而这种信息不对称的存在会刺激相关委托人进行大量的监督工作,而代理人同时也要耗费大量的资本或时间成本向外部传递良好的信息,在这个信息传递过程中产生的大量成本会大大减弱债务融资或者是股权融资所带来的好处。

企业留存收益是企业的储蓄,相当于是企业的自有资产,是与企业外部投资者无关的,因而可以消除股东与债权人之间的利益冲突,同时管理者利用这一部分自有资金显然并不违背公司股东的利益,保持了二者利益的一致性,从而避免了二者之间的利益冲突,有利于企业的高速发展;另外,根据信号传递理论,企业利用留存收益作为融资来源,能够向企业外部传递一种积极的经营信息,从而能够吸引更多的投资者进行投资,同时也能吸引到更多的顾客,增强企业品牌影响力及顾客的品牌忠诚度,进而提高企业绩效。因此文本提出假设:

H1:留存收益与企业绩效之间存在正相关关系。

从企业定额负债的角度来说,定额负债是企业内部存在的经常性现金流。对于中小企业来说,由于存在外部资金约束,融资成本较大,而定额负债相当于是企业获得的无息资本,企业可利用这部分资本进行投资,从而保持企业高速发展;另外,定额负债的存在在一定程度上能够向企业外部传递一种积极的经营信息,吸引更多的投资者和顾客,提高企业品牌影响力,从而大幅提高企业收益,因此本文提出假设:

H2:定额负债与公司绩效之间存在正相关关系。

根据领导特质理论,领导者的个性特征会对企业经营产生重要影响,而中小企业规模较小,内部决策体质不健全,公司的决策权主要集中在高层管理者手中,因而管理者特质中的自信因素将对公司各种经营活动产生重大影响。

在公司内源融资过程中,管理者的自信程度将影响公司现金流的运用,调节内部融资与企业绩效之间的关系。这是因为中小企业大都处于高速扩张期,企业面临的机遇和威胁较多,而根据斯托格蒂尔、包莫尔、科特等人的领导特质理论,较为自信的管理者能够更好把握企业面临的机遇,并利用内部资金进行投资,进而最大化资本的收益,增加企业扩张的速度,且自信程度较高的管理者在进行内源融资的过程中,能够更多地向外界传递积极的经营信息,并吸引更多的投资者,加快企业扩张速度;而自信程度较低的管理者一般都比较保守、缺乏长远的发展眼光,在利用企业内部资金时会偏向于一些短期盈利的项目,在一定程度上会阻碍资金的长远收益,因此本文提出以下假设:

H3:管理者自信对企业留存收益与公司绩效之间的关系有显著的正向调节作用。

H4:管理者自信对企业定额负债与公司绩效之间的关系有显著的正向调节作用。

四、研究设计

1.样本选择

本文数据来源于国泰安数据库和RESSET数据库,以在创业板上市的中小企业2010-2013年财务数据作为研究样本。并在样本选择中剔除金融类和保险类企业、ST/ST*类企业和资产负债率在100%以上非正常经营企业。另外,为消除极端值对主要变量的影响,本文对数据中的极大和极小数据进行了缩尾处理,并使用统计软件Stata12.0,利用面板数据处理方法进行回归分析。

2.变量选择

衡量公司绩效的指标有很多,如净资产收益率(ROE)、资产回报率(ROA)、资产现金流量回报率(CFOA)、销售增长率(GRO)等,众多学者如李智,李星认为我国股市数据还不能反映业绩的真实表现,且国内市场不成熟,存在大量的内幕交易及市场操纵行为,采用单一指标作为因变量很有可能会导致研究结果产生偏差。因而在选择因变量时,本文利用Stata软件对衡量公司绩效的多个种类指标进行主成分和量化因子分析,以得到一个能够真实体现企业绩效的综合指标,并以该指标作为因变量。

本文从不同的角度选取了八个指标进行分析,各指标名称及计算方式如表1所示。

表1 原始指标名称及计算方法

所有因变量原始指标数值均取自国泰安数据库和RESSET数据库,并利用STATA软件对数据进行相关矩阵分析来求得综合指标的主成分,各变量间的相关矩阵如表2所示。

表2 各变量相关矩阵表

通过变量间相关矩阵可知,只有前四个因素的特征值大于1,且它们累计可解释方差变化的74%,因此我们将选出四个主要成分作为新的因变量的组成成分,并根据各因子载荷矩阵确定这四个成分,然后采用因子分析法确定各个成分的因子得分。

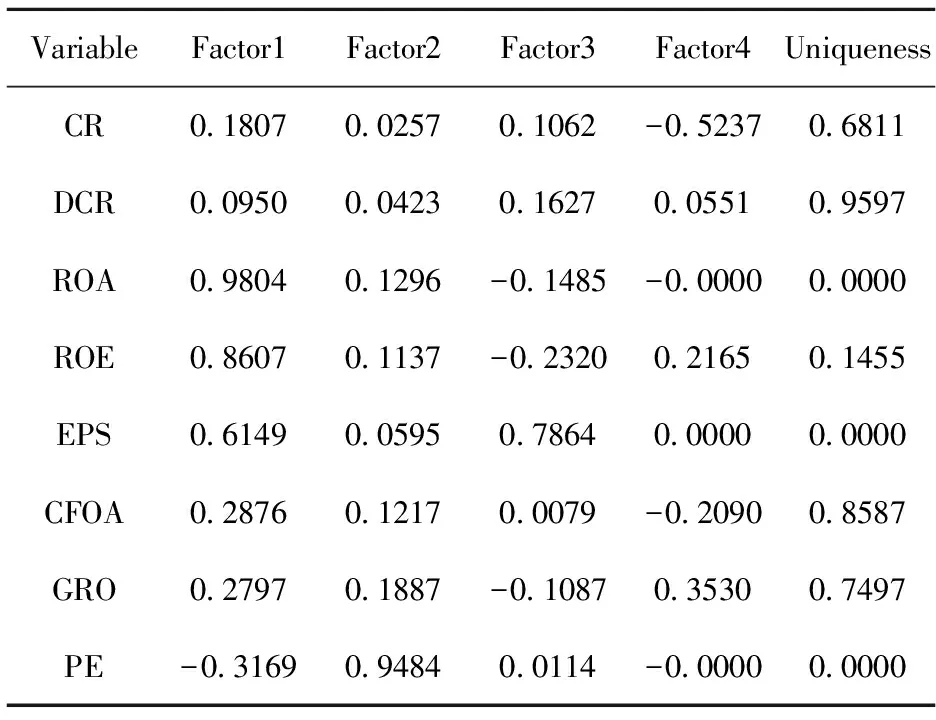

通过因子分析,可得到各变量的载荷矩阵,如表3所示。

根据各变量间的载荷矩阵可知,第一个主要因子为净资产收益率(Factor1和ROA的相关度最大,其相关系数为0.9804),依次可得其他三个因子分别为:市盈率、每股收益、营业收入增长率。

为保证研究的精确性,本文采用极大似然法对上述四个因子进行分析,以得到各个因子的方差贡献度并作为组成企业经营绩效指数的各指标的权重系数,结果如表4所示。

表3 各变量载荷矩阵表

表4 各因子方差系数表

根据各因子方差系数表可得到四个主要因子的方差贡献度,依次为0.5175、0.2140、0.1616、0.1069,这同时也是组成企业经营绩效指数的各指标的权重系数。根据上述分析可得到绩效指数的计算公式:

ROIT=0.5175*ROA+0.2140*PE+0.1616*EPS+0.1069*GRO

从企业内部现金流角度出发,本文选择了两个自变量,每股留存收益和定额负债(如预收账款、应付薪酬、应付税款等)。另外,由于管理者自信可在一定程度上促进融资因素对企业绩效的影响,因此本文在分析内源融资对公司绩效影响时,引入管理者自信程度这一因素并研究管理者自信在内部现金流与公司绩效关系之间发挥的调节作用,根据罗劲博的研究,我们以管理层持股比例作为管理者自信的替代变量进行实证研究。

在构建模型过程中,本文引入控制变量以剔除非模型变量的影响,本文引入了公司规模、营业收入增长率、资产负债率、速动比率等变量作为控制变量,以保持结果的精确性。

各变量名称及计算方法见表5所示。

表5 变量定义表

3.模型设计

本文依据以上研究,建立如下模型:

ROIT=β0+β1Rtr+β2Dbt+β3Mbo+β4Asset+β5Rev+β6DAR+β7ARQ+ε

(1)

ROIT=β0+β1Rtr+β2Dbt+β3Mbo+β4Mbo*Rtr+β5Asset+β6Rev+β7DAR+β8ARQ+ε

(2)

ROIT=β0+β1Rtr+β2Dbt+β3Mbo+β4Mbo*Dbt+β5Asset+β6Rev+β7DAR+β8ARQ+ε

(3)

五、实证研究结果与分析

1.描述性统计

表6 各变量描述性统计结果

由表6可知,中小企业每股留存收益的均值为1.3105,表明大部分的中小企业都会较少地发放现金股利,从而把营业利润留在企业内部以支撑企业的长远发展;同时各企业在负债利用率上存在较大差异,有的企业会较多地利用这些流动性负债进行投资,而有些企业却尽量减少这些流动性负债,这与企业的经营文化、风险管理能力等息息相关。

2.相关性分析

根据变量间相关关系表,公司绩效标与每股留存收益、定额负债之间均存在正相关关系,另外企业绩效与众多控制变量存在显著的相关关系,因此在进行检验时有必要控制这些因素对绩效的影响,以保证研究的准确性。

表7 变量间相关性关系结果

注:**表示在显著性水平0.05下显著。

3.格兰杰因果检验

在利用回归模型对变量之间的相互关系进行分析之前,需要对自变量和因变量之间的关系进行格兰杰因果检验,以明确研究、分析的方向。在进行格兰杰因果检验之前,需要先对数据进行平稳性检验以防出现数据的伪回归。在进行平稳性检验过程中,主要是检测序列是否存在单位根,现阶段主要有LLC、PP-Fisher、Breintung、ADF-Fisher和ImPesaran&ShinW五种方法进行面板数据单位根检验,本文将采用ADF-Fisher方法对数据进行单位根检验。检验结果如表8所示。

表8 各变量的单位根检验结果

根据表8可知,在5%置信度下,因变量和自变量均是平稳的,不存在单位根。因此可以对自变量和因变量之间的关系进行格兰杰因果检验。自变量与因变量之间的格兰杰因果检验结果如表9所示。

表9 变量间的格兰杰因果检验结果

从上述分析结果可知,在对留存收益与企业绩效的因果检验中,原假设为留存收益不是引起企业绩效变化的格兰杰原因,其检验结果的P值为0.0004,因此拒绝原假设,即留存收益是引起企业绩效的格兰杰原因;同时,企业绩效不是引起留存收益变化的格兰杰原因这一假设的检验结果P值为0.1185,因此接受原假设,即企业绩效不是引起留存收益变化的格兰杰原因。同理可得,企业定额负债、管理者自信是引起企业绩效变化的格兰杰原因;而企业绩效不是引起企业定额负债、管理者自信变化的格兰杰原因。

通过上述检验发现自变量与因变量均为平稳性序列,不需考虑各变量滞后期的影响,可以通过回归模型进行分析各变量之间的关系;且格兰杰因果检验显示变量之间的相互关系较为单一,无须考虑变量之间复杂的影响关系。

4.回归分析结果

表10 回归分析结果

注:**表示在显著性水平0.05下显著。

内源融资各部分现金流对公司绩效影响的直接效应结果如表10所示,每股留存收益和定额负债都对企业绩效有正向的影响,表明内源融资方式可有效提高公司绩效,这与本文假设相符。另外,定额负债对企业绩效的正向影响不显著,这与假设相悖,本文将针对此情况进行定性分析,以确定其影响机制。

为了检验管理者自信对变量关系的调节作用,我们把企业各自变量和调节变量进行中心化,并以交叉项来检验管理者自信对内部两部分现金流的调节作用,结果如表8所示。管理者自信对每股留存收益和定额负债均有正向调节作用。留存收益对于企业绩效有显著的正向作用,而管理者自信则会加大这种正向的影响,而对于公司定额负债,管理者自信也具有显著的调节作用,即管理者自信会加大定额负债对企业绩效的正向影响,这些都印证了本文的假设。

5.定性分析

针对定额负债对公司绩效的不显著影响,本文对此进行了定性分析。本文对多家中小企业进行了随机抽样调查,调查采取电话采访的方式,最终采访了112家创业板上市公司,收集了关于企业内部定额负债的来源、规模、期限以及风险管理部门的设立和有效管理等因素的数据。在电话采访中发现各公司存在大量的定额负债(预收账款、应付薪酬、应付税款等),且其规模与公司规模成正比,76%的定额负债期限是两个月以内,两个月到半年期限的占总额的21%,只有大约3%数量的定额负债期限在半年以上。在风险管理部门设立问题上,只有26%的中小企业设立了风险管理部门,而且大部分企业的风险管理部门工作人员较少,学历也相对较低,无法进行有效的风险管理。另外,在对企业管理者的电话采访中发现,企业主要针对影响公司发展的重大风险因素进行管理,对于企业内部经常性现金流管理较弱,不能完全实现现金流期限配比风险的规避。

采访中发现,90%的公司都会利用定额负债进行短期投资或作为运营资金,而69%的企业表示由于现金流管理存在期限匹配不合理问题,利用这部分资金进行投资往往会对企业绩效造成一定的消极影响。因而若是利用这部分资金来进行融资,就需要对企业内部现金流进行良好的期限匹配,加强现金流管理,降低风险。而对于中小企业来说,企业内部不存在规范的风险管理部门,所以很多时候不能对现金流期限风险进行很好的规避和分散,所以有些时候,公司定额负债对公司绩效的积极影响不显著,甚至是产生消极影响。这就使得企业审慎动用这一部分资金,而需要在控制好现金流风险的情况下,对定额负债加以利用。

六、结论及研究展望

1.结论

根据本文研究,公司内源融资能够提高企业绩效,尤其是公司留存收益对公司绩效有着重大积极影响。而由于现金流配比风险问题,公司定额负债对公司绩效的积极影响不显著,要想充分利用企业内源融资来进行投资并提高公司绩效,就必须积极管理企业内部现金流风险,使得各个时间段的现金流能够匹配。另外,管理者自信这一因素会在一定程度上加大公司内部因素对公司绩效的影响,其中管理者自信在内源融资与企业绩效之间关系中起着正向调节作用,能够放大内部现金流对公司绩效的积极影响,同时也会放大公司风险,减弱定额负债的积极影响。

2.基于研究结论的建议

(1)对于中小企业来说,由于存在外部资金约束,融资困难且成本较大,企业应该加大对内部留存收益的利用,提高留存收益率,推迟对股东现金股利的发放或者把现金股利改为股票股利,从而使公司收益更多地留在企业内部,减少企业对外部融资的需求,从而降低企业融资成本,并积极利用这部分资金进行投资,以增加公司收益。

(2)在利用公司定额负债进行再投资时,企业需建立规整的风险管理部门,加强风险管理,不断减小各期现金流之间的期限配比风险,加强企业对投资机会的利用程度,从而保证企业投资的稳健性。

(3)对于中小企业来说,积极型领导能够放大企业内部各种积极因素的作用,管理者自信在内源融资与公司绩效之间起着正向调节作用,因此中小企业可选聘自信程度较高的管理人员进而充分发挥其在企业经营中的积极作用。

3.研究不足之处

本文在研究之中只是考虑了内源融资对公司绩效的影响,没有综合考虑资本结构对公司绩效的影响;而且在分析中,本文又把融资和投资分开来考虑,但是在实际的公司经营中,公司的融资都是为了投资,将融资与投资分开有可能会使得研究出现误差;其次,本文仅以管理者持股比例作为管理者自信程度的替代变量,但是管理者自信受到诸多因素的影响(如管理者薪酬、年龄、性格等),而本文只采用了一个指标,不能够很精确地度量管理者的自信程度;最后,本文在研究过程中采集的数据时间区间较短,各变量都是平稳性序列,无须考虑滞后期影响且变量之间不存在复杂的相互影响关系,但是从长期(10年及以上)来说,各变量常常受到滞后期量的影响,变量之间的关系也会较为复杂,而本文在短期的研究中,并没有考虑这些因素,因此后续的研究需要从上述三个方面进行详细展开,完善内源融资与企业绩效关系的研究。

注释

①王丰:《我国上市公司与国外企业融资现状的比较分析》,《魅力中国》2007年第6期。

②黄东坡:《我国中小企业内源融资问题探讨》,《财务与金融》2008年第4期。

③Modigliani,F.,M.H.Miller.“TheCostofCapital,CorporationFinance,andtheTheoryofInvesment:Comment.”AmericanEconomicReview49, no.4(Sep 1958):638-639.

④Ross.“Voluntary Corporate Disclosure: The Case of Interim Reporting.”JournalofAccountingResearch,19(Supplement 1981):50-77.

⑤Myers,Stewart C. “The Capita1 Structure Puzz1e.”JournalofFinance, 39(1984):575-592.

⑥Bougheas, Spiros. “Internal vs External Financing of R&D.”SmallBusinessEconomics, 22(2004): 11-17.

⑦Ivan, Santini, Profdrsc Sopta, and Martina MSc. “Dose Internal Financing Deserve More Attention.An Enterprise Odyssey.” International Conference Proceedings: 714-728. Zagreb: University of Zagreb, Faculty of Economics and Business, Jun 11-Jun 14, 2008.

⑧Sarno, Domenico. “Capital Structure and Growth of the Firms in the Backward Regions of the South Italy.”AppliedFinancialEconomics,18,821-833;Soirinsuo, Juho, Pekka Makinen. “Importance of the Financial Situation for the Growth of a Forest Machine Entrepreneur.”ScandinavianJournalofForestResearch,24:264-272;Almeida, Heitor, Murillo Campello.“Financing Frictions and the Substitution between Internal and External Funds.”JournalofFinancialandQuantitiveAnalysis,2010:589-622;Rahaman, Mohammad M. “Access to Financing and Firm Growth.”JournalofBankingandFinance, 35(2011):709-772.

⑨Dewaelheyns, Nico, Cynthia Van Hulle.“Internal Capital Markets and Capital Structure: Bank Versus Internal Debt.”EuropeanFinancialManagement16, no.3(2010):345-373;Afrasiabi, Javad, Hamed Ahmadinia. “How Financing Effect on Capital Structure, Evidence from Tehran Stock Exchange (TSE).”InternationalJournalofAcademicResearch3,no.1(2011): 253-260;Chong, Terence Tai-Leung. “Long-term Adjustment of Capital Structure: Evidence from Singapore, Hong Kong and Taiwan.”TheSingaporeEconomicReview4,no.57(2012): 22-45;Twairesh, Abdullah Ewayed M. “The Impact of Capital Structure on Firm’s Performance,Evidence from Saudi Arabia.”JournalofAppliedFinance&Banking, 2014:183-193.

⑩Singh,Gill Manpreet, Vijay T. Sai, and Jha Subhash.“Corpporate Governance Mechanisms and Firm Performance.”JournalofCorporateGovernance8,no.1(2009): 7-21;Peter,Sheldon, Rhee Jaehoon.“Business Groups and Regulatory Institutions: Korea’s Chaebols, Cross-company Shareholdingand the East Asian Crisis.”BusinessandManagement,4(2010);Gedajlovic,Cao Qing,Zhang Hongping.“Corporate Shareholdings and Organizational Ambidexterity in High-tech SMEs: Evidence from a Transitional Economy.”JournalofBusinessVenturing27,no.6(2012):652-665.

责任编辑 张静

Endogenous Financing, Managers’ Confidence and Corporate Performance ——On the Basis of Empirical Study of the Small and Medium-sized Board Listed Companies’ Panel Data

Li Yongzhuang1,2Yan Guodong1Ning XiaoLin2

(1.Business School, Central University of Finance and Economics, Beijing 100081;2.Assets Management Co.,Ltd., Central University of Finance and Economics, Beijing 100081)

According to Pecking Order Theory, this article will, on the basis of fully considering the characteristics of the financing of the small and medium-sized board listed companies, explores deeply the internal influence mechanism between the endogenous financing, managers’ confidence and enterprise performance by taking the behavior corporate finance as the perspective, the research on the endogenous financing as the starting point, the enterprise performance as the end point, the managers’ confidence as the adjusting point of the endogenous financing and enterprise performance and by using the small and medium-sized board listed companies’ dynamic panel data from 2010-2013 as the samples. The research result shows that there is a positive correlation between the enterprises’ retained earnings and the enterprise performance growth; there is not an obvious positive correlation between the enterprises’ quota liabilities and the enterprise performance; and meanwhile, the managers’ confidence has a positive adjusting function in the internal influence mechanism of the retained earnings per share and the quota liabilities on the enterprise performance.

endogenous financing; managers’ confidence; corporate performance; panel data

2015-04-18

国家自然科学基金青年项目“制度转型背景下董事会资本、国际化程度与企业绩效的作用机理研究:中国企业的经验数据”(71102121)