中小企业集群担保与财务危机的关系研究——来自长三角和珠三角上市公司的实证

潘煜双,陈 芳,丁跃进

(1.常州大学 商学院,江苏 常州213164;2.嘉兴学院 商学院,浙江 嘉兴314001)

中小企业是我国经济社会发展的生力军,然而融资难一直困扰着中小企业的发展。中小企业产业集群促进了经济的可持续发展[1]。而集群担保又以其信息对称性强、交易成本低以及收益高风险低等优势,成为解决中小企业融资难的创新贷款方式。随着市场经济的发展,我国担保市场得到了快速成长。据统计,截至2012年底,中国担保余额已超过四万亿[2]。集群内担保的广泛运用,有效增加了信贷交易的成功率,提高了融资的效率和效果,为集群内中小企业的良好发展提供了路径。

然而由于我国金融市场发展滞后,政策管理机制不健全以及担保机构发展不完善等原因,近年来担保融资出现了诸多问题,如2012年7月杭州民营工商业群体的“担保圈危机”,2014年2月上海钢贸圈的“互保融资模式”借款危机等。问题的出现使得集群担保的优势以及其有利于缓解企业财务危机的结论遭受了质疑。因此,根据相关数据,运用计量经济学分析方法,探讨中小企业集群担保行为对其财务情况的影响,显得尤为迫切。

一、集群担保与财务危机的相关性分析

(一)集群担保的界定

集群担保融资是指同一产业内的多家企业合作建立担保组织,互助担保融资的一种融资方式。集群担保融资的担保组织一般分为三种,即互助担保公司、互助担保协会以及企业间轮流信用。这些集群担保方式的共同点是通过集群统一的资金池积累集群担保资金,并通过资金池对需要担保的企业提供贷款担保。也就是说,集群担保资金总额主要集中在集群的担保资金池中,集群内企业遇到资金链断裂等问题需要获得集群担保时,按照之前投入担保资金池的金额获得相对比例的担保资金。当然,企业投入资金池的金额越多,该企业获得的担保额度也就越大。另外,集群内企业的对外担保一般不是直接提供给需要贷款的企业,而是将该资金投入集群担保资金池。集群内企业对外担保的金额,也就是提供给集群担保资金池的金额。

由于集群内企业提供担保,受益的方式多样化,例如集群内提供对外担保的企业能够增加银行对其的信任,当出现资金链断裂需要融资时能更容易地获取银行及其他公司的担保,从而降低企业的融资成本。集群内提供对外担保的企业与上下游企业之间的信息不对称程度更低,这有助于降低企业与客户和中间供应商之间的监督成本。银行更高程度的信任、企业间较低的信息不对称性以及客户和中间商更低的监督成本,使得提供对外担保的企业在各方面受益。然而,这样多样化的受益方式,使得集群内对外担保给企业带来的收益无法精确地量化。因此,在选取解释变量时,我们只能考虑集群内企业对外担保的情况,而无法考虑净担保收益或者是净担保损失。

综上所述,本文将集群担保定义为集群内企业的对外担保,以该企业对外担保的数据反映集群担保的程度。净资产担保率(DB)是指上市公司担保公告中披露的对外担保总额占净资产的比例,即对外担保额/净资产。该指标反映了上市公司的集群担保程度,该指标越低,表明企业依赖集群担保融资越少;相反,该指标越高,表明企业大多数资金来自于集群担保融资。

(二)财务危机的界定

衡量企业财务危机的方法有很多,按其是否涉及多个变量,可以分为单变量分析和多变量分析。近年来,多变量分析是学者们普遍采用的衡量方法。按测算方法涉及的模型,又可以将多变量分析分为基于社会统计软件分析包(SPSS)的统计判定、主成分因子分析、时间序列的回归预测和“Z评分模型”等。其中,“Z评分模型”是由美国学者Altman在上世纪六十年代中期提出。Altman等学者(1993)又通过对Z评分模型的实证研究分析得出:公司的Z值越低,就越可能破产,面临的危机越大,该公司遭受损失的可能性也就越大[3]。在企业财务危机的相关研究中,许多学者以“Z评分”来衡量其企业的财务危机状况,如马改云等(2009)基于Z值模型从违约风险和流动性风险的角度,分析了我国短期融资券发行利差的危机结构[4];郄萌(2013)使用Z值测定了微型企业内部控制与财务危机的关系等[5]。因此,本文也以Z评分(Z值)来衡量企业的财务危机状况。

(三)控制变量

为更准确地考察中小企业集群担保与财务危机的关系测度,我们建立了多元回归方程。为此需要控制如下变量,研究涉及的变量见表1所示。

1.股权集中度,在中小企业融资约束背景下,大股东对本企业同时具有“利益协调”和“隐蔽掏空”两方面的动机[6]。本文以第一大股东持股比例(CF)作为股权集中度的变量加以控制。

2.公司规模,根据资本结构理论,规模越大的企业,其经营多元化,抵抗风险的能力自然比较强,因此常常具有更高的偿债能力,不易出现财务危机。而规模较小的企业,抵抗风险的能力较弱,更容易出现财务危机。为此需要控制公司规模,本文取企业总资产的自然对数(LAN)作为企业规模的控制变量。

3.担保价值,企业担保价值较高,银行要求的贷款担保较少,因而降低了企业的贷款成本,企业不易发生财务危机。因此,本文用固定资产与存货之和占总资产的比例(GVA)作为担保价值的控制变量。

4.上市年限,企业上市时间越长,该企业与政府、银行以及担保机构的关系越好,良好的外部关系有利于缓解企业财务危机,因此本文以企业的上市年限(AGE)作为控制变量。

5.企业成长性,不同生命周期的企业应对财务危机的能力不同,高增长的企业更易缓解企业的财务危机。因此,本文选择营业收入增长率(OIGR)作为企业成长性的控制变量。

表1 变量的定义

(四)样本选择

长江三角洲地区与珠江三角洲地区是中国经济最发达的区域,也是中小企业的集聚区,大量中小企业在这两个区域聚集形成了中小企业集群。以珠三角为例,主要的中小企业集群有广州市的电子电器、交通设备、服装纺织等集群;深圳市的塑料玩具、通讯电子、港口物流等集群;东莞市的家具、服装、厨具、电子电器等集群。据相关部门统计,广东省1 550多个市辖镇中,经济规模在10亿元以上的有300个左右,其中具有集群特征、经济规模在20亿元以上的企业约150个左右,这些集群企业主要集中在珠江三角洲和东西两翼[7]。因此,本文将根据长三角和珠三角上市中小企业担保数据,判断集群担保行为与中小企业财务危机的关系。

考虑到在深交所上市的公司大多数为中小企业,我们选取中国长三角(江浙沪两省一市)和珠三角(广东省)在深交所上市的非金融业上市公司2008-2012年数据为研究样本。我们通过如下步骤选取样本:(1)2008年12月31日之前在深圳交易所上市;(2)剔除资不抵债的企业;(3)剔除数据缺失的企业。经以上步骤的筛选,最终选择长三角地区127家中小企业、635个有效样本,珠三角地区141家中小企业、705个有效样本。为克服异常值的影响,本文对Z统计值、净资产担保率DB、第一大股东持股比例CF、企业规模LAN、资产担保价值GVA和营业收入增长率OIGR进行了1%至99%的分位点区间Winsorized缩尾处理。

本文所采用的上市公司担保数据来源于Wind数据库,其他数据取自锐思数据库和国泰安CSMAR数据库。本文所有数据处理和统计分析均使用Stata11.0统计分析软件。

二、理论分析与研究假设

波特[8]运用钻石模型对产业集群的竞争优势进行分析,认为,中小企业集群融资减小了当地金融机构和投资者的资金风险,更有利于企业满足其融资需求。任志安、李梅[9]分析了集群内企业与银行信贷、消费者、群外企业、群内企业、经营者和内部员工等6个方面的关系,认为,中小企业集群融资具有信用优势。盛丹、王永进[10]从“金融外部性”的视角探讨了产业集聚对企业融资成本的影响,认为,产业集聚显著降低了集聚区内企业的融资成本,并缓解了宏观经济政策对企业融资约束的负面影响。因此,集群担保的信息对称性强、交易成本低以及收益高风险低等优势有利于提高中小企业的融资效率,从而缓解其财务危机。基于此,我们提出假设如下:

假设H:在其他变量相同的情况下,集群担保缓解了中小企业的财务危机。

三、集群担保与财务危机关系测度的模型分析

以企业Z值为被解释变量,净资产担保率DB为主要解释变量,测算集群担保与企业财务危机的关系,具体计量模型如下:

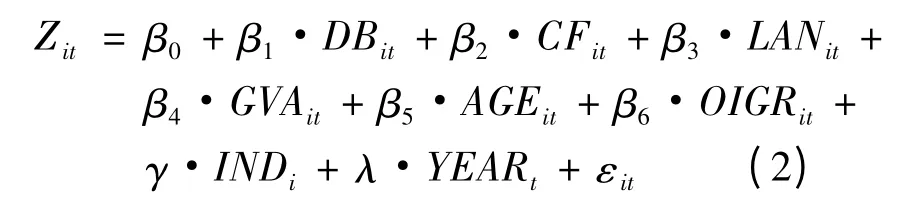

在 已 有 文 献 中,Brandt和Li[11]、沈 红 波等[12]、吴芃(2012)等[13]认为,股权集中程度、企业规模、抵押价值、银企关系以及成长性也会对企业财务危机存在重要影响。因此也将这些控制变量纳入回归方程。此外还引入行业虚拟变量IND和年度虚拟变量YEAR,以控制行业差异和时间趋势变化对模型被解释变量的影响。因此,对模型(1)进行补充,构建如下回归模型:

四、集群担保与财务危机关系测度回归结果分析

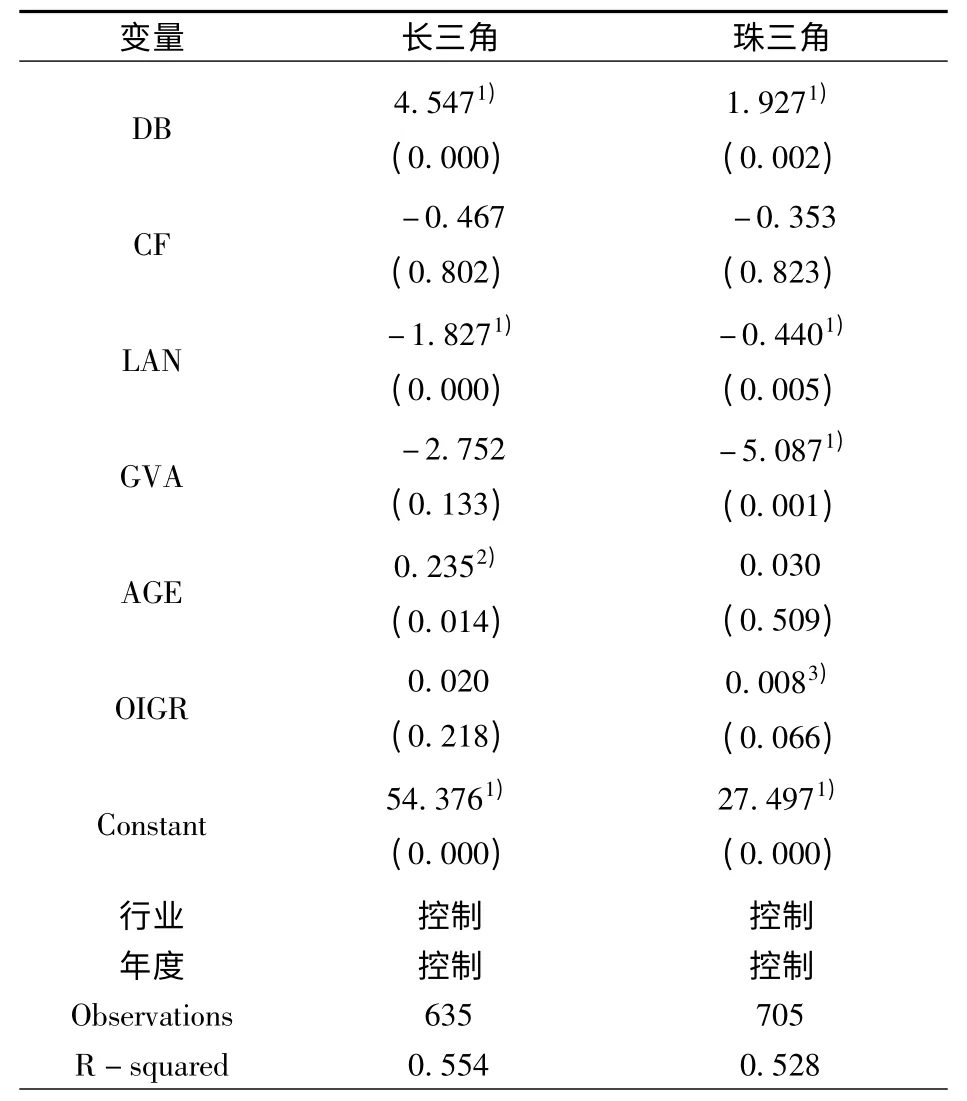

回归结果如表2所示,其中第(1)列报告了长三角的估计结果,第(2)列报告了珠三角的估计结果。可以发现,两个区域的净资产担保率DB都通过了检验并且在1%的水平上显著。该结果表明,净资产担保率DB对企业Z值有着显著的正向影响,即集群担保缓解了中小企业的财务危机,与理论假设一致。然而,长三角和珠三角该指标的系数分别为为4.547和1.927,该结果表明集群担保更有利于缓解长三角地区中小企业的财务危机。这是因为:在长三角地区,产业集群的发展模式属于“原生型”,为政府导向型的发展模式;而在珠三角地区,产业集群的发展模式属于“外资嵌入型”,为外资驱动型的发展模式。在政府主导的“原生型”发展模式中,集群担保的“四两拨千斤”的作用更加明显,因此,长三角地区净资产担保率(DB)的系数较大。

表2 Z统计值回归模型输出结果

从回归模型结果来看,两个区域的第一大股东持股比例(CF)和企业规模(LAN)回归结果大致相同且回归系数相差不大。第一大股东持股比例(CF)的系数为负,并且没有通过检验。该结果表明,股权集中度与中小企业财务危机的关系不明确。这是由于大股东对中小企业同时具有“利益协调”和“隐蔽掏空”两方面的动机,第一大股东持股比例不同,其对企业财务危机的影响也不同。企业规模(LAN)的系数显著为负,该结果表明,企业规模越大,越有可能陷入财务危机。这是由于随着企业规模的扩大,企业以前的成功经营而保存下来的资金超过了其在现有市场或产品中的财务扩张所需要的资金,此时企业都采用多元化发展战略,以追求更高的资金经营效益。然而,多元化发展战略使得企业涉及到更多的行业领域,甚至接触到完全不熟悉的行业,此时企业面临的外部环境更加复杂。复杂的外部环境使得企业面临的风险较大,因此,多元化发展战略导致企业出现财务危机的可能性变大,即随着企业规模的扩大,企业越有可能发生财务危机。

从表2的回归结果还可以看出两个区域的资产担保价值(GVA)、上市年限(AGE)以及营业收入增长率(OIGR)这三个指标存在着较大的差异。

首先,关于指标资产担保价值(GVA),长三角地区该指标并不显著,而珠三角地区该指标显著为负。这一结果说明,长三角地区资产担保价值与企业财务危机之间的关系并不明确;珠三角地区资产担保价值增加了企业陷入财务危机的可能性。这是由于固定资产和存货具有较高的担保价值,但是流动性较低,不易于变现,不能用于及时偿还企业的债务。然而,在“政府导向型”发展模式的长三角地区,反担保机制比较健全,面临财务困境的企业可以利用企业的这部分担保价值获得集群担保,缓解企业自身的财务困境。因此,在长三角地区,担保价值对企业财务危机的影响可正可负;模型结果通不过检验,正是说明了长三角地区担保价值对企业财务危机的作用不确定。在“外资嵌入型”的珠三角地区,反担保机制对外资融资的适用性不高,因此当企业需要偿还债务时不易变现的资产价值反而加剧了企业的财务危机。

其次,关于上市年限(AGE),长三角地区该指标与财务危机显著正相关,而在珠三角地区该指标没有通过检验。这一结果说明,在长三角地区企业上市时间越久越有利于企业缓解财务危机;而在珠三角地区企业上市时间与财务危机之间的关系并不明显。这是由于两个区域不同的发展模式导致的,在长三角地区,“市场驱动型”的产业集群较好地结合了本地的历史文化优势和要素禀赋优势,以专业市场为依托,根植性较强,集群效应较大,具有很强的生命力。而在珠三角地区,“外资驱动型”的产业集群根植性较弱,且具有可迁移性。因此,长三角地区企业上市时间越久,越有利于企业缓解财务危机;珠三角地区企业上市时间与财务危机之间的关系不确定。

最后,关于营业收入增长率(OIGR),长三角地区该指标并不显著,而珠三角地区该指标显著为正。这一结果说明,长三角地区企业成长性与企业的财务危机之间的关系不是很明显,而珠三角地区的集群企业成长性越强越有利于企业缓解财务危机。该指标的这一差异与两个区域的创新性有关。由于珠三角地区的产业集群是靠外资企业投资形成的,外资企业科技水平以及企业管理水平一般较长三角地区“原生型”集群企业的要高。因此,珠三角地区比长三角地区的创新能力要强,优越的创新能力使得企业能从多渠道筹资,这样就有利于缓解企业财务危机。

五、结论与建议

以中国深交所上市的长三角127家以及珠三角141家上市中小企业2008-2012年的数据为检测样本,考察集群担保与中小企业财务危机的关系。实证结果表明:首先,集群担保有助于缓解企业财务危机,并且长三角地区集群担保对企业财务危机的缓慢作用更加明显。其次,对于控制变量,企业规模的扩大提高了其发生财务危机的可能性。最后,由于长三角地区与珠三角地区中小企业集群发展模式的不同,导致珠三角地区资产担保价值加剧了企业财务危机。

因此,根据实证研究结果,我们提出以下建议:(1)政府应该完善关于集群担保的法律法规建设,在现阶段颁布更加符合我国企业集群担保的法律法规,从而保证企业集群担保在一个良好的法律环境下更好地缓解企业的财务危机。(2)企业规模越大,多元化的发展战略使得企业更易陷入财务危机。因此,企业决策者在制定企业的发展战略时,要考虑多元化扩张战略带来的风险,做到企业的“主业突出”,把企业在不熟悉领域带来的投资风险降到可接受的低水平。(3)政府相关部门应该完善反担保机制,中小企业集群担保机构需要加强对固定资产以及存货的价值评估以及管理,充分利用这些资产的担保价值,争取利用有限的有形资产有效地降低集群企业融资成本。

[1]李群,李霄,丁跃进.常州中小企业创新型产业集群研究[J].常州大学学报:社会科学版,2010(3):37-40.

[2]文学舟,梅强.基于主成分分析的三种担保机构经营绩效比较及评价——以江苏担保实践为例[J].华东经济管理,2013(6):5-9.

[3]Altman,Edwardi.Corporate Financial Distress and Bankruptcy[M].New York:John Wiley&Sons,2006:233-264.

[4]马改云,孙仕明.短期融资券发行利差风险结构探析——基于Z值模型的计量[J].审计与经济研究,2009(2):102-106.

[5]郄萌.基于Z值测度的微型企业内部控制与财务风险关系研究[J].统计与决策,2013(11):177-179.

[6]饶育蕾,张媛,彭叠峰.股权比例、过度担保与隐蔽掏空——来自我国上市公司对子公司担保的证据[J].南开管理评论,2008(1):31-38.

[7]袁荫贞,珠三角地区工业区转型升级的紧迫性及路径选择[J].湖南社会科学,2014(2):135-137.

[8]Michael E.Porter.Clusters and the New Economics of Competition[J].Harvard Business Review,1998(6):77-90.

[9]任志安,李梅.企业集群的信用优势分析[J].中国工业经济,2004(7):57-62.

[10]盛丹,王永进.产业集聚、信贷资源配置效率与企业的融资成本——来自世界银行调查数据和中国工业企业数据的证据[J].管理世界,2013(6):85-98.

[11]Brandt Loren,Hongbin Li.Bank Discrimination in Transition Economies:Ideology,Information,or Incentives[J].Journal of Comparative Economics,2003(31):387-413.

[12]沈红波,廖冠民,曹军.金融发展、产权性质与上市公司担保融资.中国工业经济[J].2011(6):120-129.

[13]吴芃,魏莎,陈天平.中小企业融资能力的影响因素研究——基于江苏省中小企业的调查[J].东南大学学报:哲学社会科学版,2012(6):25-29.