“金九”不再 钨市持续弱势运营

九月,国内钨产品市场整体成交愈发惨淡,在资金紧张不断加剧的情况下,价格也不断走低。因而业内普遍悲观心态较重,市场参与度或将进一步降低,十月市场开工率或将进一步下降,钨产品价格再次全面小幅阴跌风险依旧较大。

价格

三季度我国钨产品市场整体弱势运营。五矿与赣州钨协指导价季度内单边持续下调,截至9月初,钨精矿指导价格为6.7万 元/吨;APT10.2万元/吨;钨粉165元/千克。由于市场价格大幅跌进成本线以内,导致钨市场业内看空情绪蔓延。另一方面,由于终端市场整体消耗能力不断减弱,导致钨粉末等产品滞销愈发严重,成交稀少。同时,由于冶炼厂方面销售不畅,资金周转困难,采购压价力度不断加大,钨精矿价格下跌频率不断加快。

第三季度,国内钨精矿均价6.63万元/吨,同比下降38.2%;APT均价10.35万元/吨,同比下降36.9%。国际市场小幅下滑,弱势维稳,欧洲APT价格从7月初215~230美元/吨下降至180~200美元/吨,第三季度欧洲APT均价207.7美元/吨度,同比下降42 %。

进出口

图1 2015年国内钨精矿价格走势图

1.钨进口1~8月同比下降13.3%

据中国海关的统计资料分析,1~8月进口钨产品2320吨(金属量),同比下降13.3%。其中8月份进口钨产品294吨,同比下降18.6%。8月进口钨精矿443吨。

2.钨出口1~8月同比减少11.2%

据中国海关的统计资料分析,1~8月钨品出口总量为12431吨(金属量,包括混合料),同比减少11.2%。其中8月份中国钨品出口量为1364吨,环比下降20.7%,同比下降32.8%。由于国际市场持续需求低迷,且8月处于工厂夏休,出口量锐减。

1~8月累计出口黄色氧化钨2878吨,同比增长1.71%;出口蓝色氧化钨1577吨,同比下降53.7%;出口APT1122吨,同比下降48%;出口偏钨酸铵895吨,同 比 下降35.3%;出口钨粉628吨,同比增长10.8%。

钨生产情况

1.中国钨精矿产量1~8月累计同比增长1.76%

根据中国有色金属工业协会统计,1~8月中国钨精矿产量总计83590吨(折合65%氧化钨),同比去年增长1.76%。其中8月份产量为12667吨,同比去年增长7.5%。由于具体收储细节迟迟没有发布,市场观望态度较重,且第三季度钨精矿价格跌破成本价,矿山生产积极性降低。

9月国内民营矿山基本已经全面停工,钨精矿开工率不断下降。国营矿山为了在单位时间内扩大产量来降低成本,导致钨精矿现货供应增长速度依旧较快,市场供求矛盾在下游需求不断减弱的情况下愈发严峻。

2.钨行业门槛抬高

从工信部获悉,为了保护重要的战略资源,工信部已经制定了《钨行业规范条件》,目前正在公开征求意见。

为了避免无序开采,破坏资源、污染环境,工信部在《钨行业规范条件》中,对开采企业的规模和实力进行了严格的要求。《钨行业规范条件》要求,开采钨矿资源,应依法取得采矿许可证和安全生产许可证,遵守矿产资源、安全生产法律法规、矿产资源规划及相关政策。采矿权人应按照批准的矿产资源开发利用方案和绿色矿山建设标准、采矿初步设计和安全设施设计进行矿山建设和开发,严禁超指标开采、无证开采和乱采滥挖。矿山建设规模不得低于6万吨/年,服务年限应在5年以上。冶炼及加工企业应落实原料供应,不得购买违法开采、无计划和超计划开采的矿产品、仲钨酸铵等原料。《条件》还要求,工信部将对符合本规范条件的钨矿山、冶炼、加工和再生利用企业实行公告管理。

钨供需情况

1.宏观经济

中国物流与采购联合会、国家统计局服务业调查中心发布的9月份中国制造业采购经理指数(PMI)为49.8%,比上月回升0.1个百分点,在连续两个月回落后出现微幅回升,但仍位于荣枯线以下,表明内外需求依然偏弱,制造业仍有下行压力,稳增长政策仍需进一步加码。新订单指数为50.2%,比上月上升0.5个百分点。分企业规模看,大型企业好于中小型企业。大型企业PMI为51.1%,比上月上升1.2个百分点,重回临界点以上;中、小型企业PMI分别为48.5%和46.8%,均比上月下降1.3个百分点。说明中小企业经营仍较为困难,需要继续加大政策的扶持力度。

从当前来看,经济运行的不稳定因素趋于弱化,经济增长的质量显著提高,经济转型升级效应显现,但经济仍有下行压力,稳增长政策仍需继续加码。伴随着稳增长政策措施不断加码,以及后续财政、货币政策效果的逐步显现,四季度经济运行将呈现缓中趋稳、稳中向好基本态势,实体经济有望在今年四季度或者明年一季度迎来温和复苏。

2.消费情况

2015年以来,我国经济下行压力不断加大。受其影响,我国硬质合金行业上半年产量和销售收入下降。据51家企业(其中硬质合金生产企业48家)统计结果表明,上半年我国硬质合金产量为10755.6吨,同比下降0.50%,二季度环比增长22.00%;考虑社会上未统计的数据,估计全国硬质合金产量约为13000吨。硬质合金深加工产品产量1801.07吨,同比下降22.05%,环比增长4.29%。硬质合金行业营业总收入76.53亿元,同比下降13.98%。随着需求小幅增长,预计三季度全国硬质合金累计产量为两万吨,同比增长2.6%。

根据特钢协会统计,截至8月,我国高速工具钢累计产为83580吨,比去年同期的66289吨,增长26%。其中河冶科技产量由去年同期的21951吨下降至15279吨,天工国际由产量增43080吨下降至41889吨,此外,南钢新增高速工具钢产量23285吨。模具钢产量27.57万吨,同比下降1.9%。

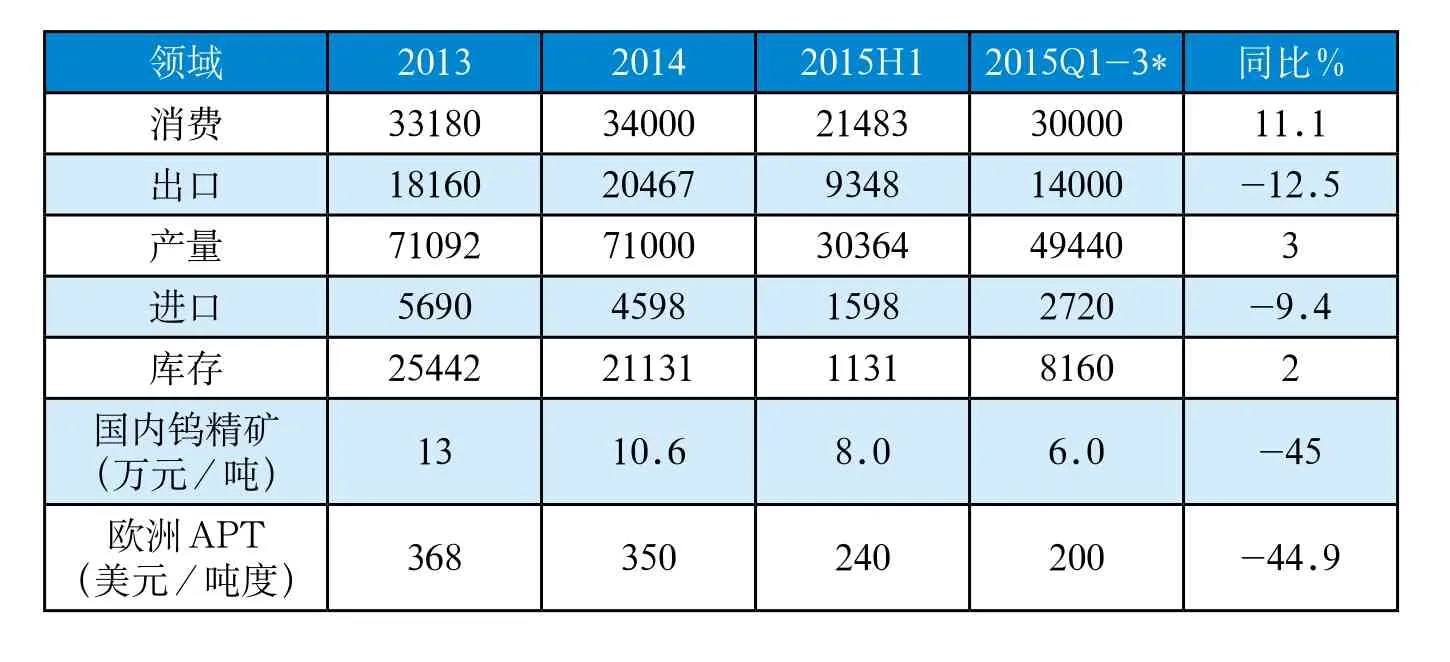

表1 中国钨行业总体供需情况 (单位:吨金属量)

综合以上分析,三季度国内累计钨产量预计将达到49440(金属量)吨,消费量30000吨,综合来看,在产量小幅增长,消费也实现增长的情况下,三季度我国钨市场供略大于求,预计供应过剩8160吨。但由于历史库存过高,导致钨市场供需矛盾依然尖锐。

后市展望

国际上,长期来说,全球经济复苏道路漫长,各种因素错综交织,各国目标难以统一;中期来说,世界经济增长动力不足、需求低迷、贸易萎缩,发达国家经济再平衡战略、资金回流与中高端制造回流同步进行,新兴市场中低端制造兴起挤占市场份额,加上贸易保护主义抬头,都导致中国的外贸环境更加恶劣;短期来说,全球金融市场剧烈动荡,悲观情绪浓厚。从国内看,经济下行压力持续加大,投资放缓、消费不振、成本上升;同时,优势削弱、资金流出、通缩风险等问题在中国同样突出;虽有接二连三的外贸鼓励和支持政策力求推动出口保持增长,但又无法收获立竿见影的效果。因此,无论国际还是国内、长期还是短期,当前国际需求都没有实质性的利好,更无法实现稳固的增长,前景并不乐观。

“金九”不再,国内钨产品市场整体成交愈发惨淡,在资金紧张不断加剧的情况下,价格也不断走低。终端市场需求仍未打开,而钨产品市场供应过剩的问题短期内仍旧难以解决,价格止跌企稳的支撑仍显不足。海外市场整体需求释放缓慢,萎靡的消耗能力和极少的需求状况依旧难以改善,加上国内外整体经济形势依旧较差,美联储即将加息的消息愈演愈烈,年底之前钨产品价格止跌回升可能性依旧较小。因而业内普遍悲观心态较重,市场参与度或将进一步降低,十月市场开工率或将进一步下降,钨产品价格再次全面小幅阴跌风险依旧较大。