优质股票型基金资产配置与业绩相关性研究

孙 妩,高 斌

(1.山东工商学院 国际商学院,山东 烟台 264005;2.山东理工大学,山东 淄博 255049)

一、文献综述及问题的提出

基金资产配置在提高基金投资绩效和分散基金投资风险方面都起到了至关重要的作用,可以降低流动性风险。在这方面,国外的研究比较早。国外学者们发现资产配置与基金的收益有明显的相关性,而研究的内容则主要集中于资产配置在对基金的业绩的贡献度占有多大的比例。Brinson,Hood和 Beebower(BHB,1986)认为,择时活动与选股活动在对组合回报的影响上远不如资产配置因素重要。耶鲁大学管理学院的 Ibbotson、Roger G、Kaplan和 Paul D(2000)发现,共同基金月度收益率与其战略配置基准组合收益率进行回归后,R2为81.4%,但仍支持Brinson的结论。Wolfgang与Friederike(2002)采用德国和瑞士平衡基金的数据研究了资产配置对投资业绩的影响,认为资产配置对基金投资组合收益率的贡献率在80%。

国内方面,从基金引入我国之后,对于基金资产配置的研究就出现了。张松(2001)研究发现基金投资组合的收益与风险存在非常显著的线性关系。王征(2005)对2000—2004年我国股票型基金的资产配置贡献度作了分析,发现资产配置的解释程度为80%左右。张雪莹(2005)也对基金的资产配置与收益的关系进行了研究,发现对于开放式基金来说,战略性资产配置对基金的收益具有比较大的影响。程文卫(2009)认为,对于积极管理的基金来说,基金的净值表现取决于基金的组合管理能力,包括资产大类配置、行业配置以及个股配置能力等。林景钰(2010)并运用改进后的米勒一奥尔模型为基金流动性资产配置比例确定了安全区域,使得不同偏好的基金管理者可按照这个安全区域的上下界限合理安排基金资产的配置。

综上所述,国内外学者都是通过实证研究基金资产配置对基金业绩的解释度,或通过资产配置来化解基金的风险,这两方面也将是未来研究的趋势。本文将选择市场表现较好的、成立时间在5年以上的5只股票型基金,对其资产配置进行统计分析,研究这些优质基金的资产配置能否给基金带来高收益。

二、数据来源及样本基金的选择

(一)数据来源

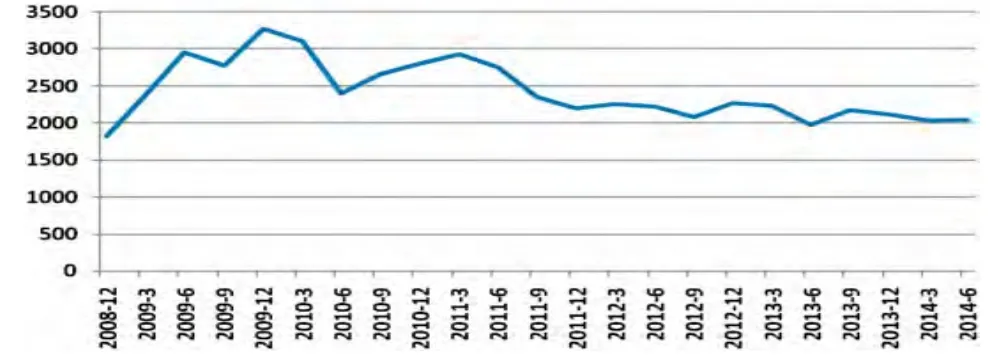

本文所有数据均来自于市场公开的信息。其中,基金累计净值及资产配置数据来自于基金季报,采集于天天基金网站。样本区间选择为2008年12月31日至2014年6月30日,共5年半的时间。我们将取季度作为单位,将样本期分为22个季度,记录了大盘指数每一个季度的收盘点数,并通过图1表现出来大盘在样本期间的波动方向。由图1可见,大盘在样本期间内,分别出现了2009年上涨、2010年波动及2011—2014年盘整状态,但总体趋势是趋于缓慢下降的状态。

图1 样本期大盘波动

(二)样本基金选择

本文利用晨星网站上的基金筛选器,我们对基金进行了筛选,在其中选择成立于2009年1月1日之前的基金,并将其按五年的累计净值增长率排名之后,选取5年年化回报率最高的5只基金进行分析。因其累计净值增长率较高,所以我们称这5只基金为优质基金。

本文主要研究这5只基金的资产配置对累计净值增长率的贡献度,即资产配置对累计净值的相关性。

表1 优质基金概况

三、数据分析

本文通过从股票仓位、资产配置与大盘相关性两个角度进行概括分析,再对其资产配置与基金收益的相关性进行分析,来确定样本基金的资产配置效率。

(一)股票仓位分析

对5只优质基金股票仓位的进行分析(见图2),可见其仓位一般都集中在50%以上,平均值为85%。

图2 优质基金股票仓位分析

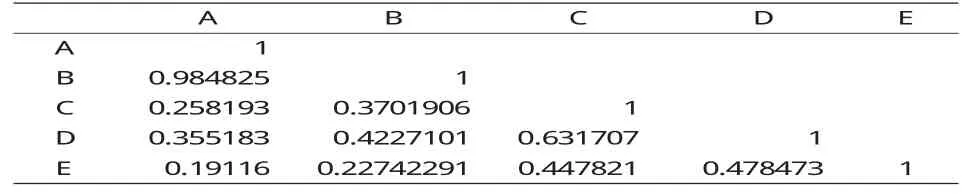

5只基金的仓位相关系数除第一只基金与第二只基金仓位相关系数较高以外,基金之间相互正相关,且相关系数最低为0.19,最高为0.63,均为轻微正相关,如表2所示(第一只基金与第二只基金为同一基金管理公司基金,具有特殊性)。

表2 基金股票仓位相关系数比较

(二)资产配置与大盘指数的相关性分析

本文将基金股票仓位平均值与大盘指数趋势图进行对比,发现在大盘处于上涨阶段(末期,即在下图中的第9个季度前)时,各基金的股票仓位基本与大盘表现一致,甚至在前6个季度,相关系数可达到93.7%,相比较而言,前9个季度的相关度为73.9%,而在后13个季度中,两者的相关系数仅为39.8%,最终整个样本期内两者的相关系数为17.8%。

由图2可以看出,在大盘上涨及下跌的阶段,基金的股票仓位与大盘的一致性有着明显的变化,即在处于上涨阶段的市场中,基金管理者将股票仓位与大盘表现基本保持一致,而在大盘下跌或整理阶段时,基金管理者并没有下调股票仓位,而是积极进行选股,以期获得超额收益。

图3 样本基金股票仓位与大盘指数相关性分析

(三)资产配置与基金业绩表现

为了深入分析样本基金的收益中有多少来自于资产配置的贡献,我们将基金资产配置收益率对平均累计净值增长率进行回归,所得统计结果如表3。

表3 回归分析统计结果

由此可见,样本资产配置收益率对平均累计净值增长率的解释度为64.7%,这意味着,本文样本基金的股票仓位调整对于其净值的增长有着明显的贡献,可以能解释其所获收益的45%的变动,因此选股能力相对较强,获得了超额收益。如嘉实研究精选股票基金(070013)的散点图(图4)所示。在图4中我们可以明显观察出两者间所存在的正相关,两者回归的R2达75.6%。

图4 某基金的资产配置收益率与季度累计收益率散点图

而若我们再次分阶段对两者进行回归分析,则回得到如下结论:在大盘上涨阶段,两者回归的R2为89.1%;而在大盘下跌阶段,回归R2为33.9%。这一现象给我们带来了进一步研究和分析的空间。

四、结论

通过分析本文发现,样本基金获得了超越市场表现的收益,可见基金经理具有较好的选股能力。同时,我们对样本基金的资产配置收益率与平均累计净值增长率进行了回归分析,认为两者之间具有一定相关性,资产配置收益率对平均累计净值增长率的解释度为64.7%左右,可见资产配置对样本基金收益有较高的影响,同时有着明显的阶段性特征,需进一步研究。

[1]王征.资产配置对基金收益率的贡献度分析——来自中国市场的经验数据[J].经济科学,2005,(4):80-88.

[2]李学峰,魏娜,张舰.证券投资基金不同资产配置方式及其对基金收益的影响[J].证券市场导报,2008,(9):71-77.

[3]文浩,杜江涛.我国非债券型开放式基金的业绩评价[J].经济研究导刊,2008,(6):60-62.

[4]周新辉,李明亮.中国证券投资基金资产配置效率实证研究[J].财经研究,2007,(3):57-64.