如期而至的“欧版QE” 能否拯救欧元区?

罗宁

编者按:2015年1月22日,在全球市场瞩目之下欧洲央行行长德拉基宣布了最新货币政策决议,欧洲央行如市场所预期推出包括购买主权债券在内的“扩大资产购买计划”,力图通过向市场注入规模达1.1万亿欧元资金的方式来激活流动性,推动欧元区走出通缩风险不断攀升的困境。虽然此前在强烈的预期下,金融市场已经对此政策提前做出反应,但政策正式出台后依然引发市场剧烈动荡,欧洲股市瞬间大涨,欧元汇率迅速下探,美元指数、国际金价直线拉升。此外,欧盟其他央行未雨绸缪的政策博弈也进一步加大了市场动荡。购买主权债券的量化宽松货币政策曾将美国拉出危机泥潭,欧洲央行仅仅依赖“欧版QE”政策,能否推动欧元区经济在2015年走出通缩风险,实现较强的复苏?本文作者给出了自己的看法。

欧洲央行如期推出“欧版QE”

根据欧洲央行最新货币政策决议,将在现有的资产支持证券(ABS)与担保证券(Covered Bonds)购买计划基础上开展“扩大资产购买计划”(Expanded Asset Purchase Programme),到2016年9月底前每月购买公共及私人部门证券600亿欧元。2015年3月起,欧洲央行将开始在二级市场上购买欧元区“投资级”主权债券,具体的购买方案将以欧元区成员国持有的欧洲央行关键资本份额为基准进行。此外,欧洲央行还对定向长期再融资操作(TLTRO)进行调整,修改了其定价策略。

值得注意的是,根据这项“扩大资产购买计划”,欧洲央行共计将购买1.1万亿欧元的公共及私人部门证券。这将使欧洲央行资产负债表中资产规模从目前的约2.2万亿欧元提升至3.3万亿欧元左右,从而兑现行长德拉基此前对扩大欧洲央行资产负债表的承诺。据Wind资讯统计,美联储经过此前三轮量化宽松政策(QE)之后资产规模已达到4.5万亿美元。单从规模来看,未来欧洲央行似乎仍有进一步扩大资产负债表的空间。如果2015年内欧元区的通缩风险未有明显改善,2016年欧洲央行或有可能推出第二轮“扩大资产购买计划”。(见图1)

“欧版QE”的主要背景及影响

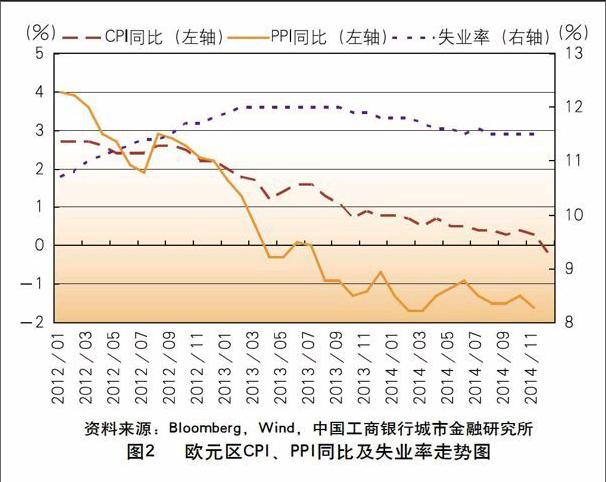

货币宽松效果有限,通缩风险促欧版QE出台。过去一年里,与持续缩减第三轮量化宽松购债规模的美国不同,欧元区实施了较为全面的宽松货币政策。在价格方面,欧洲央行通过两轮降息,将主要再融资利率降至0.05%的历史低位水平,隔夜存款工具利率水平更是降至-0.2%,开启 “存款负利率时代”。在数量方面,欧洲央行实施定向长期再融资操作(TLTRO),力图鼓励银行金融机构加大向实体经济放贷力度,并在第三轮购买担保债券(Covered-Bond)的同时,开始直接购买资产支持证券(ABS)。但已经实施的宽松货币政策并未使欧元区脱离通缩风险,2014年12月份欧元区CPI同比下降0.2%,2009年以来首次为负,PPI更是连续17个月同比下降,通缩风险似乎将开始向实质性危机转变,曾在日本出现过的“失去十年”,甚至有可能在欧元区重演。就业市场疲软引致的内需不足,进一步加大欧元区面临的通缩问题。目前欧元区总失业率维持在11.5%高位水平,其中南欧边缘成员国希腊失业率25.7%,25岁以下青年人中有近一半人找不到工作。(见图2)

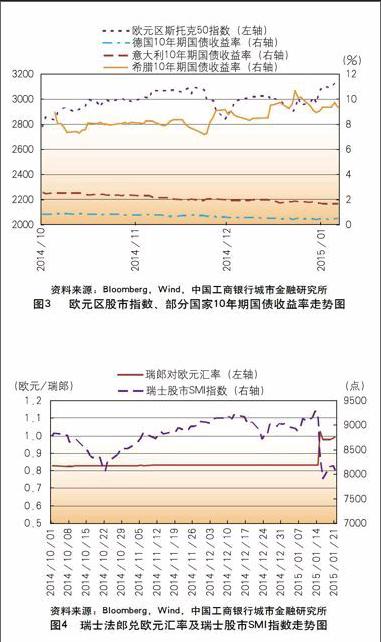

金融市场提前做出反应, 欧元区股指再创新高。随着欧洲央行正式宣布“欧版QE”计划,欧洲股市瞬间大涨,德国DAX30指数上触纪录高位,欧元对美元汇率下探至1.13美元/欧元,美元指数一度升至94.5点,创下近10年来的峰值,国际金价冲过1300美元/盎司关口。事实上,在投资者对欧洲央行推出“欧版QE”预期不断增强的影响下,近段时期金融市场走势已经对这一政策提前做出反应。2014年12月中旬至今,欧元区斯托克50指数上涨了10.7%,德国DAX30指数、法国CAC40指数、意大利ITLMS指数涨幅分别达10.3%、12%、10.5%。在欧洲央行推出欧版QE预期带动下,此前受美联储退出QE影响而大幅下行的新兴市场股市出现快速反弹,MSCI新兴市场指数同期涨幅达7.3%。作为欧洲央行本次QE的主要标的资产,欧元区国债价格普遍上行,收益率明显下降。2014年12月中旬至今,德国、法国、意大利、西班牙、葡萄牙10年期国债收益率分别降低了9.9、19.1、30.5、25.9、14.3个基点至0.5%、0.7%、1.7%、1.5%、2.8%。希腊方面则因左翼政党联盟Syriza可能将在1月25日大选后上台,“退欧”可能性加大,10年期国债收益率同期上涨55.3个基点至9.4%。(见图3)

欧盟其他央行未雨绸缪,政策博弈加大市场动荡。在欧央行决议之前,欧洲区域的其他央行已开展行动以应对即将来临的“欧版QE”。2015年1月15日,瑞士央行突然宣布取消瑞士法郎对欧元汇率的1.20:1上限,同时将活期存款利率从-0.5%降至-0.75%,将3个月Libor目标范围从-0.25%降至-1.25%。19日,丹麦央行将存款利率由-0.05%调降至-0.2%,将贷款利率调降至0.05%。最引市场关注的是瑞士央行的“弃限”举措。决定宣布后,瑞士法郎兑欧元汇率急剧飙升,曾在几分钟内跳涨近30%,当日收盘涨幅达23.1%。而本币汇率暴涨之下引发市场对以出口为主要动力的瑞士经济的担忧,引发资金大幅流出瑞士股市。瑞士股市SMI指数1月15日盘中跌幅曾达13%。与此同时,瑞士央行“弃限”举措进一步坚定了投资者对欧洲央行将推欧版QE的预期,欧元汇率大幅下降,欧元对美元汇率一度探底至1.1459美元/欧元,创近10年内的新低。“黑天鹅”搅动之下,市场避险情绪抬升,美国纳斯达克指数、道琼斯工业指数、标普500指数2015年1月15日分别下跌了1.5%、0.6%、0.9%。近日,瑞士央行行长乔丹指出,为避免汇率持续大幅上涨,不排除瑞士央行未来再次干预外汇市场的可能性,这又将成为扰动金融市场的一股力量。(见图4)

仅靠“欧版QE”无法复苏欧元区经济