高管权力、在职消费与薪酬管制

杨向阳,李前兵

(1.淮阴工学院 设计艺术学院,江苏 淮安 223001;2.淮阴工学院 科技处,江苏 淮安 223003)

高管权力、在职消费与薪酬管制

——基于国企上市公司的经验研究

杨向阳1*,李前兵2

(1.淮阴工学院 设计艺术学院,江苏 淮安 223001;2.淮阴工学院 科技处,江苏 淮安 223003)

利用国企上市公司2009年~2012年的经验数据,实证检验了国有上市公司高管权力、在职消费与薪酬管制之间的关系。结果表明,管理层权力越大,利用手中权力自定薪酬的动机越强因而薪酬也就越高,高管利用权力通过在职消费谋取利益的动机依然存在;在职消费与货币薪酬的替代效应并没有在国企出现,但在职消费与货币薪酬存在互补效应;限薪令总体上起到了薪酬管制的约束作用,国有控股越强,限薪令的实施效果越明显。

高管权力;在职消费;薪酬管制;国企上市公司

0 引言

国企高管薪酬问题来源于显性规则与隐性规则的替代性,国内学者已经关注到国有企业的薪酬管制与在职消费问题。[1]我国的薪酬管制有其特殊的制度背景,尽管国有企业与非国有企业有不同的产权安排,但是薪酬问题始终受供求关系的影响。薪酬管制的存在,导致了经理人的货币薪酬与心理预期的背离,经理人并不会因为政府强加给企业的多元化政策性目标而牺牲个人利益的最大化,因而在职消费就会成为国有企业管理人员的替代性选择,内生于国有企业面临的薪酬管制约束。[2]

虽然薪酬管制在一定程度上缩小了社会贫富差距,但在面对社会与新闻媒体一片叫好之时,部分学者也表现出对政策执行效果的担忧,薪酬管制的负面效应逐渐浮出水面,企业高管在无法获得“天价”薪酬之后,权力寻租导致过度的在职消费等行为,不仅伤害了企业的利益,同时也损害了国家的利益。吕长江、权小锋等的实证研究表明,薪酬管制导致了在职消费和高管腐败并影响了企业的绩效。[3-4]

1 文献回顾与研究问题

1.1 高管权力与货币薪酬的关系

最优契约是解释高管薪酬的主流理论,其认为对于所有权与经营权分离的现代公司,可以通过激励性契约来协调股东与高管之间的关系。实证研究并没能很好支持这一结论,研究发现高管薪酬与业绩相关性很小[5],在没有大股东监控的情况下,CEO在根据运气获得报酬,而不是根据业绩获得报酬[6]。美国公司高管的薪酬在20世纪90年代猛增,激起了社会各界更为深入研究这一现象。Crystal较早认识到高管掌握薪酬制定大部分讨价还价能力为其高额薪酬的原因[7]。Main发现CEO通过其影响力控制薪酬委员会,外部董事成员往往是CEO的合作伙伴[8]。Conyon认为,公司薪酬委员会不独立,40%的公司薪酬委员会中有CEO或其他执行董事[9]。基于现实分析与前人研究,Bebchuk和Fried提出了管理权力理论(managerial power approach),指出CEO能影响董事会支持高管获得满意薪水[10]。

“一股独大”是我国上市公司股权结构的重要特征,上市公司大多为控股股东控制。对于国有控股上市公司,公司董事长大多来自于控股股东,由于终极所有者“缺位”问题,以及公司高管与国有资本管理者或控股股东长期合作形成的关系资本使其地位往往不受威胁。在国有企业改制过程中,为了释放企业家能力,政府给国有企业更多的是权力而不是约束与监督,这种权力随着公司上市,公司高管依托于控股股东的权力逐渐凌驾于公司治理机制之上,依托于控股股东的“超强控制”,形成了以公司高管为主的内部人控制,赋予了公司高管超强的权力[11]。

卢锐等研究发现,管理层权力越大越可能通过寻求在职消费契合薪酬的心理预期[12]。吕长江和赵宇恒发现,高管在获取权力收益的同时实现高货币薪酬,并不需要盈余管理迎合董事会的激励要求;权力较弱的高管更关注货币薪酬,只能通过盈余管理实现心理预期薪酬[13]。权小锋等的研究发现,国有企业高管的权力越大获取的私有收益越高,管理层权力与薪酬—操纵性业绩敏感性呈正向关系[14]。

基于分析,提出假设1:国企高管通过自身权力影响薪酬制定,权力越大髙管越可能拥有更高的货币薪酬。

1.2 高管权力与在职消费的关系

由于国有企业特殊的制度背景,管理者与政府博弈的结果是,管理者利用政府产权上的超弱控制而形成事实上的内部控制,在薪酬管制的背景下,管理者往往追求高的在职消费。国有企业高管激励机制存在货币薪酬偏低以及声誉、职业升迁激励异化的问题,这种激励方式可能导致管理者的自我激励泛滥,主要表现为两个方面:一是用非法手段侵占国有资产;二是追求过度的在职消费。“无人委托”的局面,加之国有企业所有者缺位,导致国有企业预算软约束以及腐败盛行的根源,而过度的在职消费是国企腐败的重要表现[15]。罗宏和黄文华指出,国有企业真正的所有者是国家,由于其不具有人格化的特征,造成了事实上的“所有者虚位”[16]。在此情况下,缺乏有效控制和监督就会导致非常严重的内部控制问题,加之显性激励不足,增加在职消费等相关的控制权收益成为了国有企业高管的优先选择。卢锐指出,管理者利用手中的管理权力为自己谋取私利,其中在职消费就是一个重要的表现[17]。陈冬华等从市场化程度角度上,分析货币薪酬与在职消费不同的契约成本差异。发现当市场化程度提高时,相比隐性的在职消费契约,货币薪酬契约成本可能减少得更多,因而在契约组合中会更多的运用货币薪酬契约。对于市场化程度不高的地区,对高管激励可能更多的是在职消费[18]。

基于分析,提出假设2:对国企上市公司而言,高管权力越大越趋向于过度的在职消费。

1.3 高管权力与薪酬管制的关系

薪酬管制是指国家依靠其政治权利对企业高管人员薪酬实施的直接干预。Jensen和Meckling认为,由于所有权与经营权的分离,具有自利动机的代理人最大效用化的行为可能牺牲委托人的利益,为保证代理人与委托人利益关系的协调,有必要实施激励与控制机制以限制和约束代理人的败德行为[19]。黄再胜和王玉等建立了一个包含政府主管部门公平偏好的委托——代理模型,得出当国企处于转型期,出于对其初次收入分配的公平偏好,政府主管部门会产生对国企高管的薪酬水平进行管制的冲动或倾向[20]。张宏和周俊通过对我国国有金融企业薪酬监管政策的分析,并与国外金融高管管制的比较,认为我国国有金融企业高管应当受到薪酬管制,政府需要采取措施,约束企业负责人的薪酬[21]。

基于分析,提出假设3:对国企上市公司而言,管理层权力越大寻租能力越强,因而薪酬管制效果越弱。

2 研究设计

2.1 数据来源及变量设计

本文以2009年~2012年间沪深两市国有上市公司为研究对象,并按以下标准进行筛选:剔除金融类上市公司、同时发行B股与H股的上市公司、ST类公司、前三名董事不领薪的公司、审计师出具拒绝和否定意见的公司、数据奇异的公司,对数据库提取的样本数据进行了手工检验和更正。最终获得1001个上市公司2690个观测样本。

2.1.1 高管薪酬(pay)与权力(power)

对于高管薪酬,国外的研究范围一般只限定于CEO。我国大多上市公司未设CEO职位,国有控股公司的董事长并不简单作为董事会召集人,而与总经理一样参与企业经营管理,且大多同时是公司法定代表人,实际承担了CEO的职责。为了使研究具有大样本,利用年报中“金额最高的前三名高级管理人员薪酬总额”,取其平均值的对数作为高管薪酬的衡量指标,即高管薪酬取为前三名高管平均薪酬(pay1)。本文还利用年报披露的“金额最高的前三名董事的薪酬总额”、“全体董事、监事和高管领薪的总额”作为管理层薪酬另外两种赋值方法(pay2和pay3)。

结合我国国有企业实际情况,本文选取股权集中度 (power1)、董事会规模(power 2)、两职兼任(power 3)3个维度的指标来描述高管权力。这三个指标分别反映了公司所有权、董事会、公司领导权对高管权力的影响。第一大股东持股比例除以第二至十大股东持股比例之和越大,则表明该公司股权集中度越高;power 2为董事会规模,董事会人数越多,规模越大,其权力也越大越大;若董事长与总经理两职合一power 3取1,否则为0。

2.1.2 公司规模(Size)与业绩变量(performance)

国内外研究大多支持公司规模与高管薪酬间存在联系,公司规模越大,业务处理就越复杂,对经理人的能力要求越强,相应付出的薪酬也会增加。 本文用公司总资产的自然对数来计算公司规模变量,用ln(asset)表示。

本文选取净资产收益率(ROE)作为公司业绩变量,一方面,该指标能反映股东权益的收益水平,指标值越高,说明投资带来的收益越高(Core等,2008);另一方面,监管部门和企业经营者更加关注ROE(卢锐,2008)。

2.1.3 在职消费(perk)与薪酬管制(Rpay)

高管的在职消费很难科学地衡量并进行实证研究,最多只能针对在职消费的一部分,寻找一些替代变量来进行分析研究。本文借鉴James 等(2000)、Sign和Davidson(2003)以及李寿喜(2007)的研究方法,采用销售管理费用率这个相对数指标作为高管在职消费的替代变量。

薪酬管制的主要衡量方法是企业高管人员薪酬与内部职工平均薪酬的差异。本文选择前三位高管平均薪酬作为高管薪酬的衡量指标,以支付给职工以及为职工支付的现金除以职工人数作为内部职工平均薪酬的衡量指标。薪酬管制变量为高管平均薪酬与内部职工平均薪酬之比,比值越大表明高管受到的薪酬管制越弱。此外,将研究样本划分为中央控制和地方控制两种类型以分别考察薪酬管制的效果。一般认为,中央企业相对地方企业更容易受到社会舆论的关注和政府干预。所以,不同控制层级的国有企业高管薪酬受到的管制也不同。在变量设计时,央企赋值为1,否则为0 。

2.1.4 杠杆率(lev)与市场化指数(Index)及年度(Year)

企业作为一系列契约的结合体,股东与债权人作为不同的投资者,两者之间利益也不一致,因此高管薪酬契约不仅要考虑与股东之间的代理关系,也要考虑与债权人之间的代理关系。公司的负债比率越高,管理者手中自由现金流就减少,可以有效的约束管理者进行低效的投资(Jensen和Meckling,1976)。在资产负债比较高的公司中,公司会与高管签订一个薪酬与业绩较低敏感度的薪酬契约,以减少可能产生的负债代理成木。国内对高管薪酬与负债的研究,其结论基本是公司负债率越高,公司高管薪酬也越低。本文选取企业资产负债率来衡量企业杠杆率,资产负债率=负债/总资产。

为衡量不同年份、地区的市场化水平,本文选取樊纲和王小鲁等(2011)编制的《我国市场化指数》作为替代变量。

由于受经济景气度影响,不同年份薪酬等反面会存在一定差异,year的取值为1,2,3,4。

2.1.5 公司所处地区(region)与行业(Ind)

参考樊纲和王小鲁对我国地区的分类方法,将京、津、冀、辽、沪、江、浙、闽、鲁、粤、琼11省市化为东部地区;将晋、吉、黑、院、赣、豫、鄂、湘8者化为中部地区;将蒙、桂、渝、川、龄、云、藏、陕、甘、青、宁、疆12省市区化为西部地区。东部地区取值为1,否则为0。

公司边际生产和风险会影响公司业绩与高管薪酬,而边际生产和经营风险均依赖于生产环境。不同公司具备不同的市场环境,而相同行业公司的生产环境具有很高的相关性。制度经济学也认为为了获得合法性与外界的认可,可能会效仿其他公司的薪酬计划。国内外的实证研究也支持了行业对薪酬的影响。考虑到行业因素会对高管薪酬产生影响,本文在分析时对所有企业所属行业进行赋值,属于制造业,取值为1,否则为0。

2.2 研究模型

为检验假设1,以高管权力为解释变量,高管薪酬为被解释变量,构建模型1。

Inpay=α0+α1power+α2performance+α3In(asset)+α4lev+α5region+∑Ind+α6Index+α7year+ε

(1)

为检验假设2,以高管权力为解释变量,在职消费为被解释变量,构建模型2。

In(perk)=α0+α1power+α2log(pay)+α3performane+α4In(asset)+α5lev+αregion+∑Ind+α7Index+α8yesr+ε

(2)

为检验假设3,以高管权力为解释变量,薪酬管制效果为被解释变量,构建模型3。

InRpay=α0+α1power+α2log(pay)+α3performane+α4In(asset)+α5lev+α6region+∑Ind+α7Index+α8yesr+ε

(3)

3 实证结果与讨论

3.1 描述性统计

样本的描述性统计结果见表1,从中可见平均薪酬情况:前三名高管为156.04万元,前三名董事为125.62万元,全体高管为427.11万元。高管薪酬差距在一定程度上可以提升公司业绩,行为理论做了最好的解释。从股权集中度(power1)来看,极小值为0.15,极大值为81.55,标准差为7.16,差距较大。董事会规模(power2)整体差距不是很大,均值在9.42左右。不论是power1、power2还是power3,高管权力大的企业高管中两职兼任的平均薪酬(pay1)比其股权分散、董事会规模均值明显低,国有上市公司高管中股权分散的平均薪酬(pay2)还是比较适中的。可见,国有上市公司管理层的权力比较集中,进而凭借其权力为其制定了高薪酬。不论power1、power2、power3,管理层权力大的企业的净资产收益率(即ROE)都没有很明显的变化,究其原因可能是国有上市公司的管理层权力可能是一个内生变量,取决于我国的制度环境和上市公司的系统性差别。

表1 描述性统计

根据本文的统计,2009年~2012年,高管平均薪酬分别为:42.22、51.35、58.17、69.31万元,员工平均工资分别为12.39元、13.88元、13.02、11.08万元,两者之间差异性较大且差距有逐年拉大的趋势。薪酬管制平均水平分别为6.75、7.19、7.31、7.86,说明在2009年国家颁布实施的限薪令在当年及以后的3个年份中限薪令不仅没有起到应有的效果,反而使得公司高管与其员工的薪酬水平差距越来越来大。其中:央企高管平均薪酬为60.13万元,员工平均工资11.96万元,薪酬管制为5.03;地方控制企业高管平均薪酬50.54万元,员工平均工资13.19万元,薪酬管制3.83。不管是高管的平均薪酬还是薪酬管制程度,央企均比地方企业高,而员工平均工资要比地方国企的低。

从地区看,东部地区高管平均薪酬624.79万元,员工平均工资15.78万元,薪酬管制为3.98,其他地区高管平均薪酬41.83万元,员工平均工资

9.51万元,薪酬管制4.40。说明,高管和员工的薪酬水平与地区经济发展水平存在同步性。结果还显示,净资产收益率(ROE)从-8.89到0.69,标准差为0.29,说明国有上市公司的业绩尽管有差异但是差距并不大,也可以初步得出判断:高管薪酬制定与公司业绩脱节。根据统计,在2690个样本中,股权集中度大于1的样本占样本量的81.23%,两职兼任的比例为80.44%。从这两个数据来看,高管权力集中是国有上市公司的普遍现象,这也为高管通过权力寻租追求在职消费提供了制度通道,同时也可能削弱了薪酬管制的效果。

3.2 回归分析结果

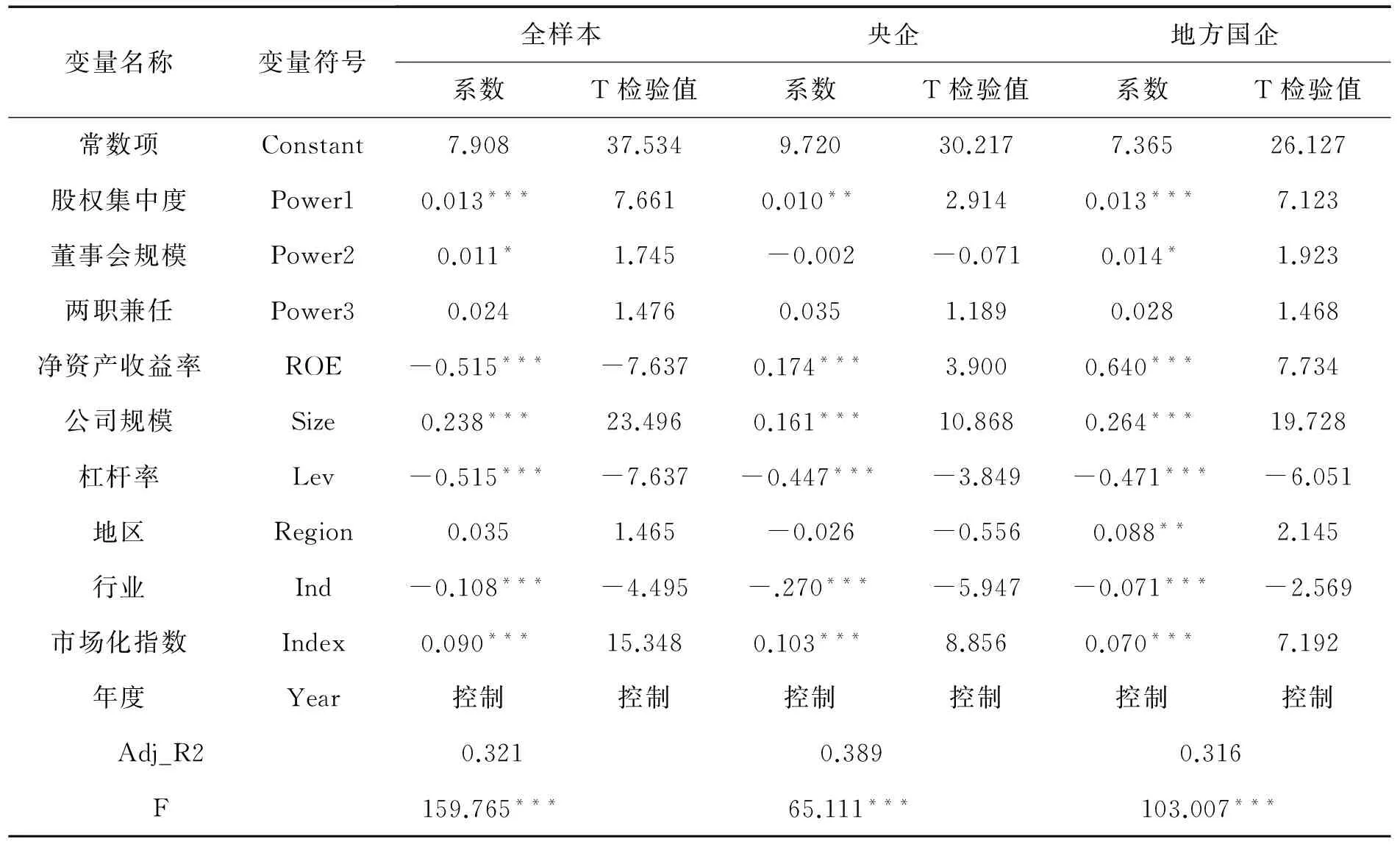

3.2.1 高管权力与高管薪酬关系的检验

假设1的回归分析结果如表2所示。结果表明,国有上市公司管理层股权集中度(power1)、董事会规模与因变量薪酬分别在1%和10%的水平上显著正相关,但两职兼任与其薪酬之间无显著性。董事会规模与高管薪酬的关系在全样本和地方国企的模型中是正相关关系,而在央企则是负相关关系,归因可能是由于中央政府的监督管理,管制效果优于地方国企。从两职兼任的情况来看,虽然与高管薪酬的关系并没有通过显著性检验,但两职兼任公司的前三名高管平均薪酬为

13.19万元,而两职分开的公司前三名高管平均薪酬12.49万元,前者比后者高出约5.7%,两职兼任在一定程度上强化了高管的实际控制力,进而影响了高管薪酬政策的制定。从回归结果看,不论是全样本还是区分央企、地方国企,公司规模(size)均与高管薪酬显著正相关,说明对于国企来说,企业规模越大,高管的薪酬越高,这与我国国企的垄断性与追求企业规模的现象不谋而合,企业规模越大,高管的显性薪酬越高。

表2 假设1的检验

说明 : ***、**、* 分别表示在1%、5%和10%水平上显著。

在全样本分析时,收益水平与高管薪酬显著负相关,而分样本的回归结果则显著正相关。地方国企对高管货币薪酬影响的显著性要远远高于央企,其原因可能是地方国企分布广泛,又没有央企那样由国家直接注资的雄厚实力背景,其差异就可能与地区发展水平相关。发达地区市场化改革相对走在前列,这些地区的高管利用薪酬市场化改革获取利益,这与描述性统计分析的结果是一致的。结果还显示,市场化程度越高,高管的薪酬越高,说明国企高管的薪酬与地区经济发展水平的同步性,这与描述性统计分析结果是一致的。

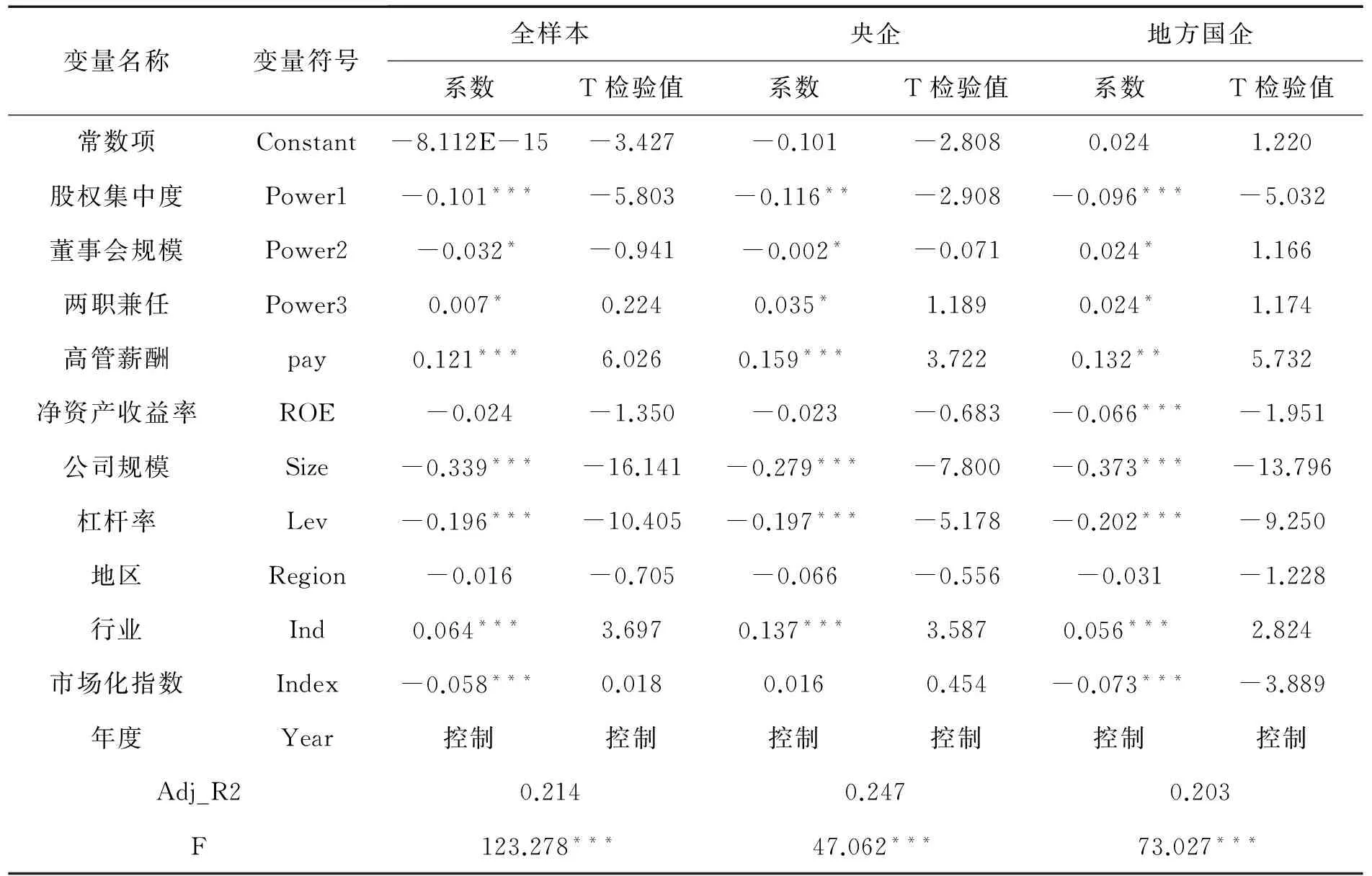

3.2.2 高管权力与在职消费关系的检验

假设2的回归分析结果如表3所示。从表中可以看出,股权集中度与在职消费负相关,显著水平为1%,说明国有独资公司或国家股控股比例高的公司,限薪令的实施后果高管在职消费的间接约束比高管薪酬更大,对高管的制度约束力越强,从而降低了高管的在职消费水平。结合描述性统计及假设1的检验结果,相比较其他学者2009年之前的研究,本文认为管理层在职消费的动机明显降低了。但是央企与地方国企的关系相反,董事会规模越大对高管的在职消费形成约束力越强。两职兼任与在职消费显著具相关,董事长与总经理两职兼任强化了高管对国企的实际控制权,高管可以凭借这种权力提高在职消费水平。国有控股上市公司中,由于高管权力不能得到有效的监督,在货币薪酬可能存在管制的情况下,高管利用自身权力通过在职消费进行自我激励的动机越明显。

表3 假设2的检验

说明: : ***、**、* 分别表示在1%、5%和10%水平上显著。

高管薪酬与在职消费的通过了显著性检验且符号为正,这表明薪酬并没有发挥激励作用,管理层通过在职消费进行自我激励的动机依然存在。公司规模与在职消费显著负相关,说明公司规模越大,公司治理机制相对完善管理相对规范,且政府对大型国企的监管也会更加严格,政策的直接作用力越强。结合资产收益率与在职消费的检验结果,地方国企的盈利业绩越高,薪酬机制越接近高管的心理预期,在职消费的水平越低。结果还显示,制造业的在职消费明显高于其他行业,这与制造业的不景气,高管薪酬普遍低于其他行业的现象相印证,说明制造业的管理层通过在职消费达到自利行为的动机强于其他行业。

另外,在职消费与市场化程度负相关,市场化程度高的地方,公司治理结构完善,高管薪酬管制更严格,在职消费水平控制更好。这一结论与陈冬华等(2010)的研究结果一致。市场化程度不同,决定了在职消费与货币薪酬激励成本差异,认为市场化程度越低,在职消费激励成本越高,所以市场化程度低的地区,高管倾向于用在职消费进行自我激励。

3.2.3 高管权力与薪酬管制关系的检验

假设3的回归分析结果见表4,结果显示,公司股权集中度与薪酬管制在1%的水平上显著负相关,股权集中度越高,薪酬管制效果越明显。说明,国有控股越强,限薪令的实施效果越明显,限薪令的颁布实施还是发挥了约束高管薪酬降低薪酬差距的积极作用。

表4 假设3的检验

注 : ***、**、* 分别表示在1%、5%和10%水平上显著。

高管薪酬与薪酬管制通过了显著性检验,表明高管薪酬越高差距越大,薪酬管制效果越弱。结合假设1的检验结果,可以判定国企高管通过自身权力影响薪酬制定,权力大的髙管拥有更高的货币薪酬,这样的高管手中拥有较大的权力,就可能导致薪酬管制的效果越弱,该回归分析结果部分验证了假设3。

净资产收益率与薪酬管制在全样本与央企样本中与薪酬管制均显著负相关,国有上市公司的经营业绩越好,基于业绩的高管薪酬机制越完善,薪酬管制效果越好。公司规模与薪酬管制显著负相关,说明公司规模越大治理机制可能越完善,也可能是越是规模大的企业国有股所占比例也大,受限薪令约束的直接作用越强,因而薪酬管制效果越好。资产负债率没有通过显著性检验,但与薪酬管制是负相关关系,说明负债对高管的自利行为的约束机制不明显。此外,地区与薪酬管制在1%的显著水平下负相关,表明越是处于东部地区,经济水平越发达,经济制度越完善,薪酬管制的实施就越严格,效果也就越明显。从行业与薪酬管制的检验看,制造业的薪酬管制效果要比其他行业弱。结合假设1、假设2的检验结果,制造业由于是国民经济中的主力军,其拥有的经济与社会地位相对于其他行业来说更高,拥有的权力也就越大,同时其经济效益也相对来说优于其他行业,这就可能导致薪酬管制在制造行业不能很好的实施。

4 结论及展望

本文以我国沪深两市2009年~2012年国有控股上市公司为样本,对高管权力、在职消费与薪酬管制之间的关系进行检验。结果表明,对国有上市公司而言,管理层权力越大,利用手中权力自定薪酬的动机越强薪酬越高;高管利用权力通过在职消费谋取利益的动机依然存在,但是在职消费与货币薪酬的替代效应并没有在国企出现,相反,在职消费与货币薪酬存在互补效应;高管薪酬与业绩的关系呈现出敏感性,且与盈利业绩的敏感性更强;限薪令总体上起到了薪酬管制的约束作用,国有控股越强,限薪令的实施效果越明显,限薪令的颁布实施还是发挥了约束高管薪酬降低薪酬差距的积极作用。

由于我国国有控股公司制度环境的复杂性,对其高管权力分析可能还不够全面深入,如高管任职年限、高管与控股股东的关系、高管自身专业学历背景以及企业文化都可能会影响高管权力。同时,某些变量的选择和研究设计上有待斟酌与改进,如业绩的衡量以及回归模型中对控制变量的考虑。

[1] 陈冬华,陈信元,万华林.国有企业中的薪酬管制与在职消费[J].经济研究,2005(2):92-101.

[2] 陈信元,陈冬华,万华林,等.地区差异、薪酬管制与高管腐败[J].管理世界,2009(11):137-150.

[3][13] 吕长江,赵宇恒.国有企业管理者激励效应研究——基于管理者权力的解释[J].管理世界,2008(11):106-116.

[4] 权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010(11):75-89.

[5]BarkemaHarryG,LuisRGomez-Mejia.ManagerialCompensationandFirm[M].Performance:AGeneralResearchFramework.,TheAcademyofManagementJournal,1998.

[6]Betrand,M.,PMehta,S.Mullainathan.FerretingOutTunneling:AnApplicationtoIndianBusinessGroups[J].TheQuartlyJournalofEconomics,2002(3):5-22.

[7]Main,B.G.O’Reilly,C.A.andWade,J.TopExecutivePay:TournamentorTeamwork?[J].JournalofLaborEconomics,1993(6):16-22.

[8]Conyon,M.J,He,L."ExecutiveCompensationandCEOEquityIncentivesinChina’sListedFirms".[EB/OL].[2008-11-20]http://ssrn.com/abstract=1261911.

[9]Bebchuk,L.,Fried,J.,Walker,D.ManagerialPowerandRentExtractionintheDesignofExecutiveCompensation[J].TheUniversityofChicagoLawReview,2002(9):28-42.

[10] 夏立军,方轶强.政府控制、治理环境与公司价值—来自我国证券市场的经验证据[J].经济研究,2005(5):40-51.

[11][14] 张仁德,韩晶.国有经济腐败的委托代理因素分析[J].当代经济科学,2003(3):28-32.

[12][15] 罗宏,黄文华.国企分红、在职消费与公司业绩[J].管理世界,2008(9):139-148.

[16] 卢锐,魏明海,黎文婧.薪酬制定的管理层权力理论进展[J].经济管理,2008(1):90-93.

[17] 陈冬华,梁上坤,蒋德权.不同市场化进程下高管激励契约的成本与选择:货币薪酬与在职消费[J].会计研究,2010(11):56-64.

[18]Jensen,M.C.,andW.H.Meckling,"TheoryoftheFirm:ManagerialBehavior,AgencyCosts,andOwnershipStructure"[J].JournalofFinancialEconomics.1976(6):305-360.

[19] 黄再胜,王玉.公平偏好、薪酬管制与国企高管激励——一种基于行为合约理论的分析[J].财经研究,2009(1):16-27.

[20] 张宏,周仁俊.对金融企业高管薪酬监管问题的思考[J].南方金融,2009(11):46-48.

[21] 樊纲,王小鲁,朱恒鹏.我国市场化指数[M].北京:经济科学出版社,2011.

(责任编辑:侍建旻)

Executive Power, Perks, and Compensation Regulation——An Empirical Study Based on Chinese Stated-owned Listed Companies

YANG Xiang-yang1*,LI Qian-bing2

(1.Faculty of Artistic Designing, Huaiyin Institute of Technology, Huai'an Jiangsu, 223001;2. Department of Science and Technology, Huaiyin Institute of Technology, Huai'an Jiangsu, 223003, China )

Using data of Chinese state-owned listed companies between 2009 and 2012, the relationship among executive power, perks and compensation regulation was tried to find. The results indicated that for state-owned listed companies, it was likely that executives would get higher compensation if they held more power than others in their company. At the same time, Executives' using power through perks still exists, but perks and monetary compensation substitution effect does not appear in state-owned enterprises. On the contrary, perks and monetary compensation exist a complementary effect. Compensation regulation controls the constraints of the role in the overall, but monetary compensation and perks exist complementary effect rather than the substitution effect, indicating more country holdings, the better compensation control effect.

executive power, perks, compensation regulation, state-owned listed companies

2015-01-26

杨向阳(1973-),男,江苏沛县人,副教授,硕士,主要从事公司治理、财务会计理论与方法研究;*为通讯作者。

F272.92

A

1009-7961(2015)03-0075-08