股票市场风险成因及传染:基于多主体仿真研究

邬松涛, 何建敏

(东南大学 经济管理学院,江苏 南京211189)

一、引 言

价格波动本是股票市场发挥“晴雨表”作用的应有之意,但受诸多因素影响近几年牛熊市转换频繁并夹杂着短期内的剧烈震荡,由此导致股票参与主体面临前所未有的潜在损失,同时亦不利于股票市场本身的健康发展。研究股票市场风险形成及传播机制对参与者和相关监管部门具有重要意义。自Bollerslev在Engle的基础上提出GARCH(generalized autoregressive conditional heteroskedasticity)模型后[1],对金融时间序列高峰厚尾、波动聚集等特征的拟合精度得以提高且解决了高阶回归计算不便的问题。此后,GARCH类模型成为金融市场风险度量和预测的重要手段,此外风险溢出效应也是其主要应用领域,如股指期货与现货之间的风险溢出[2]、宏观经济变动对股市风险溢出效应[3]、国际“热钱”对中国股市风险溢出效应等[4]。关于风险溢出的解释有“经济基础假说”和“风险传染假说”,上述实证研究在风险度量和溢出在“经济基础假说”方面提出了很多有益见解,但对于风险究竟怎样由“人的因素”传染方面未能给出具有说服力的解答。

第一个人工股票市场(SFI-ASM)模型是圣塔菲研究所于1989年为研究具有自适应的Agent在复杂系统中的交互能否形成市场中理性预期均衡而建立。Arthur等学者利用SFI-ASM对资产定价的研究则进一步拓展了人工股票市场的研究范围。随着认知心理学、人工智能和计算机技术的发展以及演化经济学研究范式逐渐被学界接受,学者运用仿真方法对股票市场相关问题进行了大量探讨。Chiarella和He在文中引入了基本面交易者和趋势交易者,发现不同类型投资者的风险规避态度与学习对股票价格运行动态有明显影响[5];杨敏和马进胜在市场价格由超额需求或供给决定的情况下研究了“大小非”解禁抛售股票数量对价格波动的影响[6];李悦雷等在连续双向拍卖人工股市平台上进行仿真实验,发现股市最小报价单位的减少可降低市场流动性风险[7];袁建辉等在单一股票和类似做市场出清机制条件下,发现模仿导致显著的羊群行为并对股票价格波动产生显著影响[8];卞曰瑭等进一步证明了羊群效应与近邻择优函数的凹凸性以及Agent所处的网络结构有关[9];Wilhite则重点对人工市场中小世界网络结构进行了相关研究[10]。然而,越来越复杂的人工市场设计让学者们开始反思人工股票市场表现出的复杂性究竟是对真实市场逼真的模拟,还是由模型本身设计的复杂性所导致[11]。对此,零智能学派的代表人物Gode和Sunder认为,即使是零智能投资者在既定市场机制下的投资行为所形成的市场特征也与真实市场高度吻合,而与投资者是否智能无关[12]。我国学者关于市场微观机制对价格波动影响的研究也支持这一观点[13]。

回顾上述文献发现,实证研究在股票风险度量和溢出的研究成果不可谓不丰富,然而在对风险成因的解释上却存在一定局限性。基于人工股票市场的仿真研究发现,投资者类型、学习、交互网络以及股市环境均对价格波动有重要影响,但过于复杂的Agent及市场设计易引起争议,同时现有的研究多从异质投资者微观行为或微观市场结构出发,而在一定程度上忽视了投资者群体的宏观行为趋势。最重要的是只针对一只股票的风险进行研究并未涉及风险如何传染问题。因而本文构建包含两只股票的人工市场,逐步引入资金面、投资者人数变化等宏观因素,研究不同类型股票的风险成因及其传染问题,为相关机构的政策颁布和股市动态监控以及投资者时机和策略选择提供一定依据。

二、基本市场结构及投资者设计

1.市场结构与出清机制

假设市场中存在两种类型资产,一类无风险资产为固定收益债券,其供给量无限,收益率为r;另一类风险资产为股票,一种股票为大盘股,假设其内在价值由服从一阶自回归过程dt=+ρ(dt-1-d)+εt的股息{dt}和固定债券利率决定,其中dt为当期股息、dt-1为前期股息、为股息均值、ρ为回归系数、εt为服从N(0,σ2)的随机波动;另一种股票为小盘股,假设其内在价值服从漂移率为0,波动率为σ32的几何布朗运动[14]。仿真初始时刻市场中有N个Agent,其持有大盘股和小盘股的数量分别服从U[0,n1]和U[0,n2]分布,其中n1>n2>0,现金持有量服从U[0,c]分布。Agent个数在市场运行中根据进入与退出机制不断变化,且新进入Agent现金持有量服从U[c1,c2]分布。

在市场出清机制上,采用与我国股市吻合的连续双向拍卖(continuous double auction,简称CDA)机制,其特征主要表现在成交价格与成交量形成上。在价格方面,遵循“价格优先,时间优先”原则,即较高价格的买入申报优先于较低价格的买入申报,较低价格的卖出申报优先于较高价格的卖出申报。如果买卖方向相同、价格相同,先提交的申报订单优先于后提交的申报订单。因此,最优卖价订单为价格最低且到达订单薄的时间最早的订单;最优买价订单为价格最高且到达订单薄的时间最早的订单。在成交量方面,采取逐笔交易处理,由买量和卖量中最低者决定,若完全成交则将订单从订单薄中删除;若部分成交,则剩余订单仍保留在订单薄中,等待新的交易或交易日结束,即假设Agent没有撤单操作。

2.投资者预期价格、买卖数量及报价

(1)预期价格

Agent预期价格的形成由三种成分——价值交易者成分、图形交易者成分和噪声交易者成分共同决定[15]。价值交易者以股票的内在价值为交易准则;图形交易者在实践中的买卖策略形成较为复杂,本文仅假设其为趋势交易者,分为趋势追逐交易者和趋势反转交易者两种情况,“追逐”与“反转”的选择取决于以下三个要素:投资者记忆长度范围的移动平均价格、移动平均价格前一期的基准价格以及投资者对股票内在价值的信念;噪声交易者的价格预期为随机。因此,投资者i对t+1时期的预期价格可表示为:

(2)需求数量及买卖方向

在预期价格形成后,根据投资者短视假设,由CARA(constant absolute risk aversion)效用函数得出对各股票的需求数量,进而基于已持有股票数量得出买卖方向。CARA效用函数为:

其中,Wi是投资者i的财富值;αi是相对风险厌恶系数,本文假设其遵循两个变化过程。第一,αi,t=αk(1+/(1+),k=1,2,即投资者价值交易者权重越大越表现出风险规避倾向,其中,αk为初始风险厌恶系数;第二为t期股票结算价,p为股票基准价格,取Agent记忆长度前一交易日结算价格。由该式可看出,股价相对于基准价格越低,则投资者的风险厌恶系数越低,这种设置与现实中投资者偏向于投资低价格股票的情形相符。

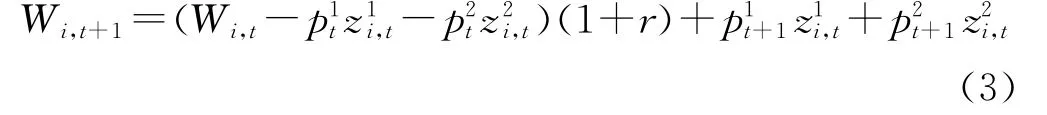

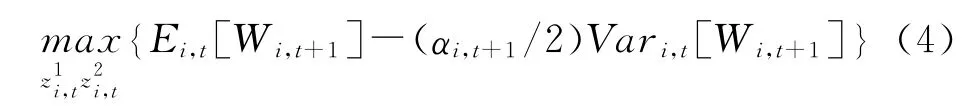

本文投资者财富由两种股票和一个固定收益债券构成,在不考虑股息的情况下投资者i在t+1时刻的财富可以表示为:

W、p和z分别表示投资者财富、股价和股票持有量;变量上标代表第1和第2种股票;下标为第i个投资者和第t及t+1时刻;r为固定收益债券收益率。在财富约束的情况下,通过最大化效用函数得到投资者对股票的需求量。投资者寻求投资在各个风险资产中的数量(j=1,2),使在t时刻对t+1时刻的期望效用Ei,t[-exp(-αi,t+1Wi,t+1)]最大化,即等同于下式:

(3)订单报价

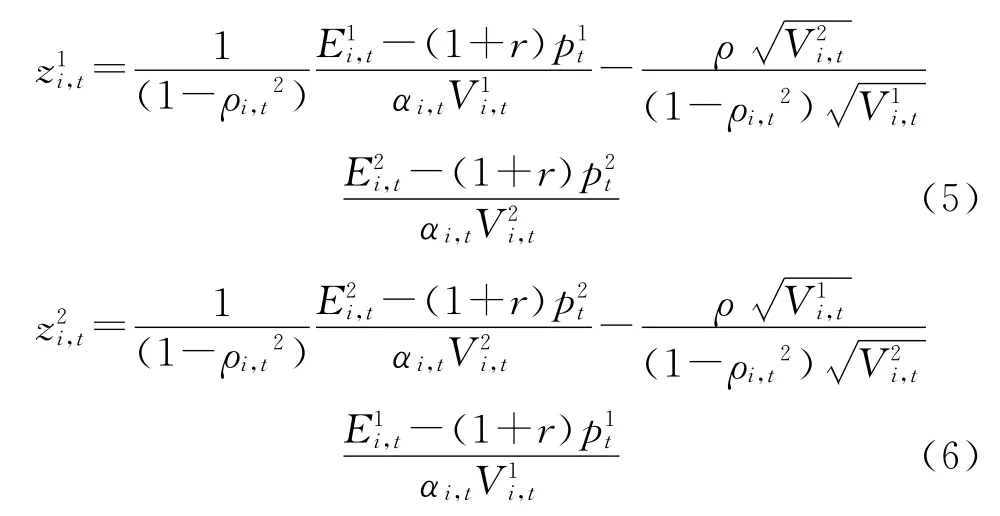

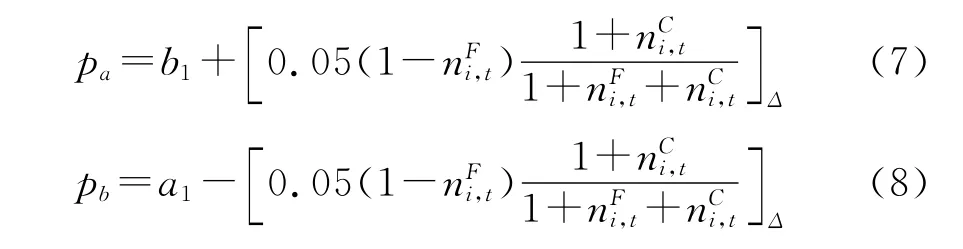

得到买卖数量及方向后,投资者将根据订单薄所揭示的价格信息确定买卖报价。根据我国股市实际情况,本文人工市场假设Agent只能看到五档口所揭示的市场行情范围。买一到买五的报价分别为b1,b2,b3,b4,b5,卖一到卖五的报价分别为a1,a2,a3,a4,a5,且b5<b4<b3<b2<b1<a1<a2<a3<a4<a5,每个报价间隔为0.01。Agent将根据订单薄所揭示的行情,并在涨跌幅范围内确定报价,即买入报价范围为[b5,a1],卖出报价范围为[b1,a5]。若Agent买入订单报价为a1,则和卖出报价为a1的Agent进行撮合成交;若买入订单报价为b1,则等待报价为b1的买入订单进行成交;若为其他价格的卖出或买入订单,则被存储在订单薄中等待被成交。

在假设的买卖报价时,本文没有采取随机确定报价的方式,而是假设价值交易者为了达到尽快成交的目的,倾向于提交接近当前成交价格的订单;而趋势交易者则预期价格在一天内也会出现短暂的均值回归现象,因而更可能提交偏离当前成交价格的订单。因此,Agent的买卖报价可根据随机得到的价值交易者权重和趋势交易者的权重表示为:

其中,pa为卖出报价,pb为买入报价,[·]Δ为将数值取为小数点后两位。由前文知1,当→1时→0,此时Agent为完全价值交易者,因此,pa=b1,pb=a1,无论是买入还是卖出订单都能尽快被撮合;当→1时→0,此时Agent为完全趋势交易者,此时pa=b1+0.05,pb=a1-0.05,趋势交易者为得到更优成交价格需等待价格向有利于自身的报价方向变化。

至此,市场资产构成、出清机制、Agent的价格预期形成、各股票买卖数量及方向和报价设计完成。另外,本文考虑了一种不同于以上规则的特殊情形,即“割肉”。当投资者的当期财富低于初始财富一定比例时,投资者会以设定概率选择是否割肉,当选择割肉时投资者将表现出非理性行为——以订单薄即时成交价格卖出所持有的全部股票,且存在撤单再卖出操作,直至清仓或当天交易结束。

三、动态演化机理

投资者之间模仿行为是市场中个体演化的最基本要素之一,在本文人工市场中模仿具体要素包括以下三个方面:三种交易者成分权重;买卖订单报价和记忆长度;投资者对两种股票内在价值的认知和移动平均价格的计算。研究表明,人际间关系网络符合复杂网络特性,其中介于规则网络和随机网络之间的小世界网络能准确刻画其特征。本文借鉴Watts和Strogatz于1998年提出的W-S小世界模型构建规则,首先假设Agent之间的网络为每个节点有10个邻居的规则晶格网格,然后每条边以0.1的概率进行重连。具体模仿过程在以自身为节点、路径长度为1的人际关系网络中进行,即Agent只模仿“邻居”的投资策略,而不向邻居的邻居寻求帮助。在每一交易期结束时计算模仿范围内各投资者的利润,投资者将以0.5的概率选择是否模仿获利最高投资者的策略。当投资者选择进行模仿时,考虑到投资者对不同类型的股票持有不同态度,假设其将以0.5的权重模仿获利最高者大盘股的投资策略,以0.8的权重模仿其小盘股的投资策略;当投资者选择不进行模仿时,其以相同的概率保留原策略或进行自我策略更新。同一范围内的获利最高者则不模仿他人进行策略,其将断开与获利最低者的链接,在市场中随机选择一个投资者并建立联系,以期在下期获得更好的投资建议。

现实中投资者不断进入和退出股票市场,本文通过以下设计将这一机制引入人工市场中。当某投资者的累积获利达到初始财富的0.2时便会吸引1个投资者入场,新投资者与其具有相同的人际关系网络,且他们之间存在一条“关系边”。这种引入机制的设计基础是,获利投资者的财富效应会首先在已有的朋友圈中发生,并吸引好友进入市场进行投资,因此他们有共同的人际关系网络。退出机制则通过亏损情况进行设定,本文假设当投资的当期财富在初始财富的0.7~0.8之间时,投资者被套牢,此时不进行买入和卖出操作,仅持有已有股票和现金。当财富在0.6~0.7、0.5~0.6以及0.5以下时,投资者以0.5、0.6、0.7的概率“割肉”,当持有股票全部卖出时,该投资者退出市场。

宏观经济或货币政策是选择是否进行股票投资时需要考虑的基本因素之一,本文同样考虑由于资金量变化带来的流动性差异对市场造成的影响。通过设定,每隔100期从市场Agent中抽取或注入等量资金,具体操作如下:在第100期时,将每个Agent手中的现金数量减半,若投资者的资产全部为股票则不进行此项操作;在第200期时,将每个Agent持有的现金加上第100期减少的部分,以此保持投资者初始资产数量的稳定,并在后继每隔100期时进行同样操作。

四、仿真实验及结果分析

在进行仿真之前需要对市场状态和投资者的初始状态进行一定设置。本文人工市场参数如下:初始Agent个数N=200,大盘股持有量参数n1=100,小盘股持有量参数n2=50,初始现金持有量参数c=2000,以上参数设置在所列参考文献中均不完全相同,本文综合上述文献以及本人工市场特征进行确定。新进入投资者初始现金持有量参数c1=200,c2=2000,从而新进入市场的投资者现金与原有投资的现金和股票财富总量大体一致。大盘股记忆参数l1=66、m1=10、s1=1;小盘股记忆参数l2=22、m2=5、s2=1;其中66、22、10、5、1分别为一个季度、一个月、两周、一周、一天的记忆长度。涨跌幅限制L=±0.1为参考实际情况。文中μ4为市场股息,μ5为市场波动率。其他参数主要参考了文献[7]和文献[11]中的设置,见表1。

表1 市场及投资者初始参数设定

为分析基本市场状态运行结果及动态演化机理对人工市场的影响,本文在NetLogo平台中通过逐步加入演化机理的方式进行四次不同仿真实验,具体实验设计见表2。

表2 具有不同演化机理的实验对照

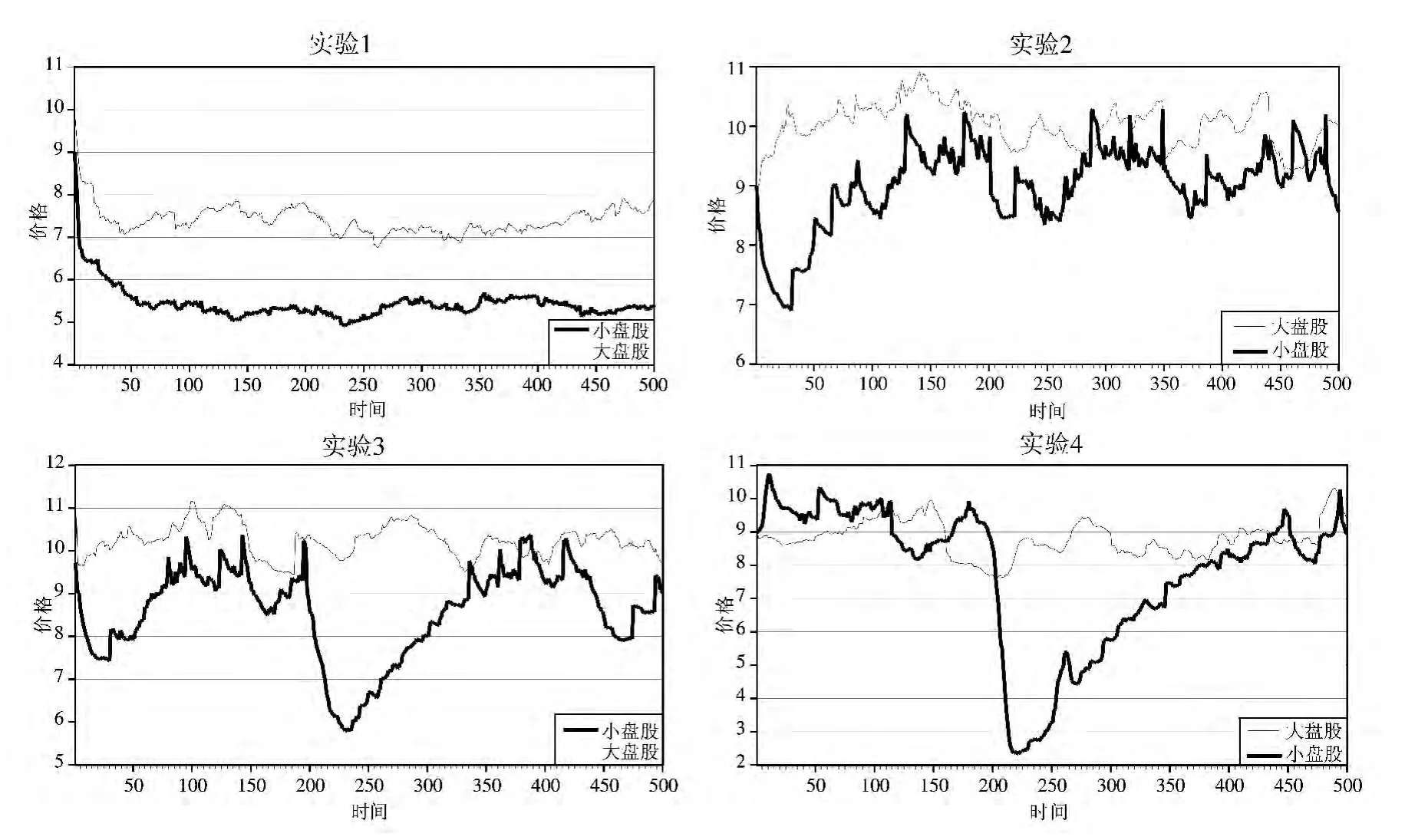

图1 具有不同演化机理的实验运行结果

图1中分别给出了实验1、实验2、实验3以及实验4在500个时间步后的股票价格仿真运行结果。从图中可以看出,随着表2中动态演化要素的逐步加入,人工市场中的股票价格表现出愈发丰富的运行状态。首先,在无任何动态演化机制情况下,当股票价格下跌至均衡价格后随即围绕其上下波动,且在价格上风险大的股票始终低于风险小的股票。表明在无情绪传染以及其他外部因素影响的情况下,投资者部分地表现出“有效市场假说”的相对理性行为,同时也佐证了本文人工市场设计的有效性;其次,投资者基于人际网络的模仿机制加剧了股票价格短期震荡,同时使之呈现出时间周期更长的大幅波动,模仿所导致的跟风行为使风险较大的小盘股出现价格超过大盘股价格的现象;再次,在股票内在价值不变以及投资者对股票的价格预期机制稳定的情况下,进入股票市场的投资者数量增加并未推动股价上涨,而投资者退出市场的行为则扩大股价短期内的下跌幅度,这种情况在风险较大的小盘股上表现尤为明显;最后,资金周期性宽松或紧缺(见图2)进一步加大了整个市场的波动幅度,且资金变化周期明显影响着大盘股的运行态势。

为进一步厘清动态演化机理对人工市场中股票价格运行的影响,将包含全部动态演化要素的实验4运行至1000个时间步长,并重点分析市场中投资者数量增加或减少与资金面的宽松或紧缩对两种股票运行状态及其相关关系的作用。图2中分别给出了大盘股价格、小盘股价格、市场总资金变动、投资者总人数及变动个数的仿真结果。从图2可看出,资金周期性宽松或紧缺及投资者进入或退出对市场运行的影响。首先,在资金变化周期方面,其对内在价值由较为稳定的股息和固定利率决定的大盘股影响较为显著,且由于需要通过股票交易来体现这种股价对资金量的反映,相对于资金变化周期来讲股价变化存在一个滞后期,而内在价值服从几何布朗运动的小盘股股价运行则更多地受到非基本面的影响;在资金变化数量方面,由于在本文人工市场中股票内在价值及投资者价格预期机制不变的假设下,并未使股价出现随着资金增加而不断突破前期高点的情况。其次,在投资者进入与退出市场方面,当投资者对股票的价格预期机制不变时,人数的增加也未推高股票价格;相反在退出机制作用下,一只股票价格下跌引发的投资者退出则与另一种股票“崩盘”现象有关,如大盘股价格在第146和478个时间步开始下跌,进而引起投资者财富下降达到文中设定阈值并退出市场,进一步导致小盘股在第178和538个时间步开始快速下跌。这一机理表明,在股票市场中某些股票之间虽无实质性关联,但同时持有该股票组合的投资者行为却可能成为风险传染渠道。

五、结论和建议

股票市场伴随着投资者模仿、进入或退出市场、资金面的宽松或紧缺而运行,本研究运用仿真方法将以上因素纳入含两种股票和一种无风险资产的人工市场中。为重点研究宏观动态演化机制对两种股票及其相关关系的影响,本文舍弃了以市场微观结构为研究重点的ZI(zero intelligence)假设以及强调投资者异质性的人工智能决策机制,转而假设投资者具有普通混合交易策略,并以我国股票市场微观结构和出清机制为蓝本进行仿真实验。通过逐步引入演化机制设计多组仿真实验,对参照组和实验组对比分析得出如下结论:

图2 投资者进出与资金变动对股价影响

第一,在无任何动态演化机理的情况下市场运行状态平稳,股票价格在达到均衡状态后围绕其上下波动,且风险大的股票价格始终低于风险小的股票价格。表明本文人工市场表现出“有效市场假说”的部分特征,也是本文实验设计有效性的有力佐证。

第二,投资者模仿行为在股市波动的形成中起重要作用,且在投资者对一只股票的需求量同时由另一只股票信息共同决定的机制下,股票间的波动呈现一定的相关性。因此,相关监管部门需密切关注互联网等信息平台上的股市虚假传闻,避免投资者盲目跟风。关注起参照作用的“风向标”股票最新动态对于把握股市整体行情具有参考意义。

第三,在投资者进入市场方面,若投资者对股票的内在基本价值预期不变,其数量的增加并未推动股价进一步上涨,也不会累积市场风险;在投资者退出市场方面,市场中资金减少将首先引起对基本面敏感的股票价格下跌,并由此导致投资者财富减少至预定值时,其将抛售所持有的另一种股票从而退出股票市场,此时虽然股票间无实质性关联,却由于持有该股票组合的投资者退出市场形成了风险传染渠道。

第四,内在价值由股息和利率决定的“价值型”股票对资金的周期性变化较为敏感,呈现出类似的波动周期,而内在价值服从几何布朗运动的股票价格波动情况更多地受到非基本面因素的影响。由于投资者对股票的价格预期和买卖方向并未改变,市场中资金量的增加或减少并不会立即导致股价的上涨和下跌,只能通过交易行为逐步将资金变化信息融入股价中,这为货币政策实施与股票价格变动的时间关系提供了一种新的解释视角。

[1]BOLLERSLEV T.Generalized autoregressive conditional heteroskedasticity[J].Journal of Economentrics,1986,31(3):307-327.

[2]梁朝晖.股指期货上市对现货市场的影响——来自中国的实证研究[J].大连理工大学学报(社会科学版),2012,33(1):14-18.

[3]谢尚宇,姚宏伟,周勇.基于ARCH-Expectile方法的VaR和ES尾部风险测量[J].中国管理科学,2014,22(9):1-9.

[4]李浩宇,顾锋娟.风险传导、资本流入与股市波动——基于沪深300指数的实证研究[J].证券市场导报,2013,(4):34-37.

[5]CHIARELLA C,HE X Z.Heterogeneous beliefs,risk and learning in a simple asset pricing model[J].Computational Economics,2002,19(1):95-132.

[6]杨敏,马进胜.基于主体的人工股市建模及其实证研究[J].管理科学学报,2010,13(5):91-96.

[7]李悦雷,张维,熊熊.最小报价单位对市场流动性影响的计算实验研究[J].管理科学,2012,25(1):92-98.

[8]袁建辉,邓蕊,曹广喜.模仿式羊群行为的计算实验[J].系统工程理论与实践,2011,31(5):855-862.

[9]卞曰瑭,李金生,何建敏,等.网络近邻择优策略下的股市羊群行为演化模型及仿真[J].中国管理科学,2013,21(3):41-49.

[10]HEIN O,SCHWIND M,SPIWOKS M.Frankfurt artificial stock market:a microscopic stock market model with heterogeneous interacting agents in small-world communication networks[J].Journal of Economic Interaction and Coordination,2008,3(1):59-71.

[11]MANABOV V,HUDSON R.A note on the relationship between market efficiency and adaptability-New evidence from artificial stock markets[J].Expert Systems with Applications,2014,41(16):7436-7454.

[12]GODE D K,SUNDER S.What makes markets allocationally efficient[J].DQuarterly Journal of Economics,1997,112(2):603-630.

[13]吴术,李心丹,张兵.基于计算实验的卖空交易对股票市场的影响研究[J].管理科学,2013,26(4):70-78.

[14]LI Y L,ZHANG W,ZHANG Y J,et al.Calibration of the agent-based continuous double auction stock market by scaling analysis[J].Information Science,2014(256):46-56.

[15]CHIARELLA C,IORI G,PERELL J.The impact of heterogeneous trading rules on the limit order book and order flows[J].Journal of Economic Dynamics and Control,2009,33(3):525-537.