对我国利率市场化若干问题的思考

刘 臣,侯歆烨

(国家开放大学,北京 100039)

【经济·法律研究】

对我国利率市场化若干问题的思考

刘 臣,侯歆烨

(国家开放大学,北京 100039)

利率市场化是市场经济的本质要求,在当前我国经济发展“增速适度、结构优化”的新常态下,对我国完善市场经济体制和深化金融改革有着重大的理论意义和现实意义。目前我国已先后放开了货币市场和债券市场等利率市场化的有关规定(但人民币存款利率未放开),已进入利率市场化的初始阶段。市场基准利率的构建与完善是推进利率市场化的核心问题,存款利率市场化是利率市场化的难点和最终目标,建立存款保险制度是推进利率市场化的核心。

利率;利率市场化;同业拆借利率;市场基准利率

全球范围的利率市场化是在凯恩斯的货币利率理论受到质疑,罗纳德·麦金农和爱德华·肖提出的金融抑制和金融深化论的基础上提出来的,是20世纪80年代至90年代完成的。而我国于1996年启动了利率市场化,在近二十年的时间里,我国对利率市场化的内容、利率市场化的运行机制等进行了积极的探索,取得了巨大的成就,同时利率市场化对我国金融业的改革与发展也起到了积极的推动作用,而今深化利率市场化的改革研究,既要梳理总结实施利率市场化取得的成果,更要分析实施利率市场化存在的问题,同时结合我国金融业的快速发展和国际金融业的实际,来探索利率市场化带来的新问题。如市场基准利率的确定、如何建立人民币存款保险制度、利率市场化的管理与监督及世界各国利率市场化对我们的启示和作用等。

一、利率市场化对我国经济运行新常态下的意义

1.对利率市场化的理解

利率是资金的价格,也称可贷资金的价格,利率市场化就是使市场在利率决定中起决定性作用,即资金的供求关系在利率决定中起决定性作用。经济学意义上的利率决定,不是指简单地确定利率水平,而应该包括更广泛的内容。准确地说,利率市场化就是指利率水平、利率体系、利率结构、利率管理和利率传导等都由资金供求关系决定。

由于资金是一个广泛的范畴,资金的价格——利率种类繁多,如固定利率与浮动利率,市场利率与官方利率,一般利率与优惠利率,实际利率与名义利率,年率、月率和日率,长期利率与短期利率以及单利与复利等。如果从利率所属主体划分大体上包括金融机构存款利率、货币市场利率和资本市场利率等三大类。

2.利率市场化的意义

利率市场化的理论意义在于,它是金融深化(financial deepening)理论的发展,20世纪70年代,罗纳德·麦金农等学者揭示了“金融抑制”(financial repression)的危害,提出了金融深化或金融自由化的理论,明确提出只有减少政府对金融的干预,才能发挥市场运行机制的作用,从而推动经济和金融事业的可持续发展。

利率市场化对深化我国市场经济体制和金融体制改革,特别是我国经济运行进入新常态下有着重大的现实意义。

第一,有利于有效配置和使用资金。市场运行机制在我国市场经济资源配置中起决定性作用,在金融行业资源配置中,市场运行机制也应起决定性作用。如果其他市场中市场运行机制起决定性作用,只有金融市场中利率不由市场决定而由央行直接决定,必然造成市场运行机制不健全,资金无法在各金融市场之间自由流动和有效循环,资金不能有效配置,并造成资金使用严重浪费。

第二,有利于发挥利率机制的传导作用。如前所述,货币政策工具借助于操作目标——市场基准利率作用于中介目标,使其最终目标得以实现。只有市场化的利率才能获得准确的市场价格信号,形成实现货币政策的有效途径,达到最终调控目标。

第三,有利于商业银行加快金融创新和转变经营模式。实行利率市场化使商业银行利率风险增大,短期内可能使存贷利差收窄。为提高竞争力,必须加快金融创新,实行经营模式的转换,提高非利息收入的比重等,不断推进商业银行自我发展的能力。

第四,有利于缓解小微企业融资难,并能推动民间融资的健康发展。传统的利率管制不利于中小企业融资和民间融资的健康发展,特别是在经济下行压力越来越大,小微企业资金越来越紧张的现实情况下,实行利率市场化能促进金融机构的充分竞争,有利于解决民间融资利率与银行借贷利率差距过大的弊端,便于加快商业银行经营模式的转型和民间资金的有效利用。

二、我国利率市场化的历史过程

1.利率市场化的提出与发展

在1996年以前,中国人民银行是国家管理利率的唯一机构,对利率实行集中统一管理。其他金融机构不能自定利率,不得制定与中国人民银行发布的有关规定相抵触的利率政策或具体办法。

实际上1993年我国就已提出了利率市场化改革的要求,1996年6月中国人民银行放开了银行间同业拆借市场利率,其成为启动利率市场化改革的标志。2003年2月,中国人民银行在发布的《2002年中国货币政策执行报告》中提出了“先外币,后本币;先贷款,后存款;先长期、大额,后短期、小额”[1]的改革思路,至此我国利率市场化改革的目标确定了,思路明确了,路径清楚了,步伐加快了。从上述的发展脉络看,不断有新政策出台,这一方面说明我国经济的快速发展,另一方面说明我国利率市场化改革的力度。

2.利率市场化的关键点[2]

1996年6月中国人民银行放开了银行间同业的拆借利率,同时也放开了银行间的债券回购利率,国债和国家开发银行的金融债券以公开招标形式发行,这是最具开创性的一步。2004年10月中国人民银行发布放开金融机构贷款利率上限(城乡信用社除外)和存款利率下限,实现了“贷款利率管下限,存款利率管上限”的利率市场化的阶段性目标。[3]2007年1月4日确定用上海银行间同业拆借利率(SHIBOR)为我国基准利率,并逐日对外正式发布,标志着货币市场利率市场化更加规范,也表明我国利率市场化的进程进入了新阶段。2013年7月中国人民银行决定全面放开金融机构贷款利率管制,取消金融机构贷款利率下限的规定,取消农村信用社贷款利率上限的规定,[4]同时取消票据贴现利率管制,完全由金融机构根据市场化原则自主确定贷款利率水平和票据贴现利率水平。

3.存款利率市场化改革的过程[5]

在开始确定利率市场化改革思路时,提出“先贷款,后存款”的原则,把人民币存款利率市场化改革放在最后阶段。1999年10月中国人民银行批准中资保险公司法人试办五年期以上、3000万元以上的长期大额协议存款业务,利率水平由双方协商确定。[6]2002-2003年,将上述长期大额协议存款试点范围扩大到社保基金、养老基金和邮政储汇局等机构。2004年10月中国人民银行决定允许人民币存款利率向下浮动,但不能向上浮动。2012年6月,中国人民银行允许金融机构存款利率上限扩大到基准利率的1.1倍,2014年11月21日提高为1.2倍。

三、市场基准利率及其确定的国际经验

1.市场基准利率及其作用

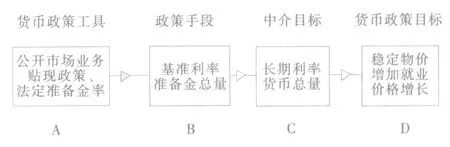

利率市场化的起点就是构建市场基准利率。世界各国的经验证明:不能构建一个市场基准利率,利率市场化的改革就不能进行。在利率市场化条件下,货币政策的传导机制可用图1表示。

图1 利率市场化条件下货币政策传导机制

在通常分析货币政策工具作用时,图1中只有ACD就行,即政策工具、中介目标及最终目标,表明了货币政策工具的作用过程。在利率市场化条件下,框图中增加一个B,即在利率市场化过程中,央行通过货币政策工具影响基准利率(或准备金总量),基准利率通过中介目标,再作用于货币政策的最终目标。

现在分析框图B,其中的政策手段也称操作手段,本来有两类操作手段:基准利率和准备金总量,但美国和英国在利率市场化改革中,都采用基准利率,其理由是从政策手段的可测量性、可控性和有效性要求来看,准备金总量难于测定,其发布有一定时滞;并且准备金与现金可互相转化,难以控制;利率与准备金总量和货币政策目标关系,还是前者密切一些,所以,采用基准利率,而又不采用准备金总量。

怎样选定基准利率?美国采用联邦基金利率(FFR)为市场基准利率,英国用银行间同业拆借利率(LIBOR)为市场基准利率。

2.如何确定联邦基金利率

美联储和其他国家的中央银行多用泰勒规则(Taylor Rule)来确定联邦基金利率,其计算公式如下:

上式表明,联邦基金利率应该等于通货膨胀率加上均衡实际联邦基金利率,再加上两个缺口的一半。通货膨胀缺口是指当前的通货膨胀率减去目标通货膨胀率。产出缺口量指实际GDP与充分就业时GDP增长率之差。这种联邦基金利率上升幅度超过通货膨胀率变动幅度,称为泰勒定理(Taylor Principle)。

根据泰勒定理的规则,央行在确定联邦基准利率时,必须是联邦基准利率高于通货膨胀率,否则会引起未来通货膨胀率上升。因为如果确定的联邦基金利率上升幅度低于通货膨胀率上升幅度,则通货膨胀率会下降,致使货币政策宽松,最终会导致通货膨胀的进一步上升。

四、我国市场基准利率的构建与完善

1.市场基准利率的构建

(1)确立时间。从2007年1月4日起,中国人民银行宣布上海银行间同业拆借利率为我国金融市场的基准利率。这就为我国利率市场化顺利改革奠定了基础,也意味着我国利率市场化进程进入了新阶段。SHIBOR的确立及相关的技术安排,都借鉴了伦敦银行间同业拆借利率(LIBOR)、欧元区银行间同业拆借利率(EDRIBOR)和新加坡银行间同业拆借利率(SIBOR)的通行作法。

(2)报价主体。选择上海18家银行组成报价团,提供拆入拆出双边报价。所选银行包括国有商业银行、股份制商业银行、城市商业银行及外资银行等各类银行中信用等级较高、货币市场交易活跃以及具有较强的利率定价能力的银行,并应该是在资产规模、经营模式和竞争地位等方面有代表性的银行。这样才有利于充分反映真实的市场价格和市场的流动性状况。18家银行将各自的同业拆借利率报价给人民银行授权计算和发布SHIBOR的全国银行间同业拆借中心(并称第三方机构);第三方机构计算出SHIBOR每日北京时间上午11时30分对外公布。

(3)期限品种。SHIBOR的期限品种包括隔夜、1周、2周、1个月、3个月……直到1年,共16个期限品种。按利率性质,SHIBOR属于算术平均利率。同时,还应明确SHIBOR是单利、无担保、批发性利率。

2.改进SHIBOR的形成机制

(1)改进报价模式。报价模式可分为报价制和交易制。目前我国采用报价制报价,即按报价行报出的利率,不一定是实际银行间同业成交的利率。美国联邦基本利率(FFR)采用交易制报价,即按银行间同业拆借成交利率上报,这种交易制报价能反映银行间同业拆借利率的实际利率水平。所以,我国的报价模式应由报价制改为交易制。

(2)扩大报价行的范围。目前只有18家报价银行团,可以适当增加些,以便使报价团广泛代表整个金融体系。吸收更多的股份制商业银行、城市商业银行和外资银行成为SHIBOR的报价行,还可吸收一些具有融资需求的非银行金融机构——保险公司、基金公司和信托公司等加入报价行之中。

(3)逐步形成市场化利率体系。我国SHIBOR的报价体系短期交易品种较多,中长期交易品种较少,因此,报价银行报价参考基础不牢,影响报价质量。所以,应大力发展中长端交易市场,为报价奠定科学基础。同时,应该在上述扩大报价行的基础上,逐步按比例实行实际交易制,并将报价行拆入资金的报价利率与拆出资金的报价利率进行均衡的利率上报,从而提高SHIBOR的质量。

3.完善SHIBOR的传导机制

(1)提高货币市场的流动性。货币市场规模直接影响货币市场的流动性,我国SHIBOR只是由18家银行组成报价团的拆出准备金组成的同业拆借市场,显然规模过小,必然流动性过小。提高货币市场流动性必须扩大报价金融机构数量,增加货币市场规模,从而提高货币市场的流动性。

(2)扩大基准利率的定价范围。刚开始时,只限于16个期限品种很不够,应加大SHIBOR在长期交易金融产品中的应用和推广,最终使SHIBOR成为货币市场等金融市场中金融产品定价的基准利率。

(3)完善货币政策的传导机制。SHIBOR作为货币政策传导过程的重要环节,从上承接中央银行货币政策工具,接受货币政策工具的作用,从下作用结果是货币市场的利率水平,最后影响到货币政策最终目标。具体传导途径有利率途径和信用途径。

利率途径。扩张性货币政策:货币供给量增加→基准利率下降→实际利率水平下降→投资增加→国民收入增加。这反映利率变化对产出的影响。

信用途径。扩张性货币政策:货币供给量增加→银行存款和准备金增加→基准利率下降→银行贷款增加→国民收入增加。这反映贷款变化对产出的影响。

五、建立存款保险制度

1.建立存款保险制度的重要意义

存款保险制度是利率市场化的前提和必要条件。因为利率市场化可能造成银行倒闭破产。拉美国家在利率市场化过程中,中小银行几乎全部破产。存款保险制度能化解商业银行的利率风险,保证存款人不受损失,最终使金融稳定。所以它是利率市场化的前提和必要条件。同时建立存款保险制度有利于金融进一步改革,因为存款保险制度改变过去的隐形的政府信用担保为市场信用担保,有利于用市场化方式处理金融机构退出,并使金融机构退出机制更符合市场规律。另外存款保险制度能降低市场准入门槛,有利于民营资本进入银行业和支持中小银行的发展。

2.我国存款保险制度探索过程

20世纪60年代后,各国相继建立存款保险制度,目前已有100多个国家建立了存款保险制度,存款保险制度已成为金融安全网的重要支柱。

我国从1993年开始建立存款保险基金,至今已有20多年。1997年全国金融工作会议提出“筹集存款保险制度”,20世纪末,因为银行业正处于坏账重组及通货膨胀的困扰,暂停了筹建存款保险制度。

2005-2008年是我国建立存款保险制度的加速期,经过一系列准备工作开始进行存款保险制度的设计和存款保险条例的起草工作,但由于2008年国际金融危机的爆发,存款保险制度再次被推迟。

2011年随着利率市场化改革的加速,建立存款保险制度的呼声再次加强。2013年11月“中共中央关于全面深化改革若干重大问题的决定”中,提出“建立存款保险制度,完善金融机构市场化退出机制”。2014年11月30日国务院正式公布“存款保险条例”(征求意见稿)。

3.存款保险制度安排

(1)存款保险制度职能定位。按存款保险职能考察,目前世界各国存款保险包括付款箱型、强付款箱型、损失最小化型、风险最小化型等四种类型:前两种成为狭义的存款保险,后两种成为广义的存款保险。[7]美日等发达市场经济国家多采用广义存款保险制度,新加坡、荷兰等国采用狭义存款保险制度。

我国存款保险制度建立初期应采用狭义的存款保险,随着金融改革和利率市场的深入,逐步向风险最小化型转化。

(2)存款限额赔付标准。存款限额赔付是指对每个储户赔付的最高存款额度,超出部分不予赔付,规定限度赔付是各国普遍做法,其目的是促使大额存款户谨慎选择风险小的银行,进而对银行形成巨大监督压力,使其千方百计降低风险。世界各国一般按人均GDP的2—4倍确定赔付限额。同时,考虑到我国居民储蓄率较高,我国于2015年5月1日实施的《存款保险条例》中规定赔付限度为50万元,实际上超出50万也可视情况赔付。

(3)存款保险范围及保险用确定:第一,存款保险范围应该全覆盖。建立存款保险制度对商业银行是双刃剑,一方面防范风险,一方面增加运营成本。国有控股银行风险小,不愿意参加存款保险。为保证银行间竞争的公平,存款保险范围应该全覆盖,使银行体系作为有机整体的安全性不断提高,最终使所有银行都受益。第二,保险费率的确定。保险费率一般分为两种:单一费率和差别费率,不同银行征收不同的存款保险费。单一费率操作简单易行,计算方便,但违背公平竞争的原则,实际上是经营状况良好的银行给经营不好的银行补贴,最终会影响金融稳定。差别费率符合市场化经济原则,有利于银行之间的公平竞争。目前,采用单一费率的国家较多,近十年来,许多发达国家着手实行差别费率。我国建立存款保险制度初期应先实行统一费率,适当时间过渡为差别费率。

[1]2002年中国货币政策执行报告[Z].2003-03-20.

[2]曹凤岐.利率市场化进程中基准利率在货币政策体系中的地位与构建[J].中央财经大学学报,2014,(4).

[3]中国人民银行决定上调金融机构存贷款基准利率、进一步推进利率市场化[EB/OL].中国人民银行网站,http://www.pbc.gov.cn/zhengcehuobisi/125207/125213/125440/125835/750955/index.html.2004-10-28.

[4]中国人民银行决定关于进一步推进利率市场化改革的通知[EB/OL].中国人民银行网站,http://www.pbc.gov.cn/zhengcehuobisi/125207/125213/125440/125835/767781/index.html.2013-7-20.

[5]田丰.我国利率市场化路径及影响分析[J].经济师,2014,(2).

[6]关于转发中国人民银行《关于同意商业银行试办保险公司协议存款的复函》的通知[Z].保监发1999(201号),1999-10-27.

[7]李攀.存款保险制度安排的国际比较以及中国的选择[J].南方金融,2013,(5).

A Few Outstanding Issues about Interest Rate Liberalization in China

LIU Chen, HOU Xinye

(The Open University of China, Beijing 100039, China)

Interest rate liberalization, as the essential requirement of market economy, plays an important role, both theoretically and practically, in improving market economy system and deepening financial reform against the new normal of “moderate growth and structural improvement” in the Chinese economic development. China has opened up its money market and bond market, with interest rate liberalization preliminarily in operation covering bonds, domestic foreign currencies, RMB loan rates (excluding RMB deposit rates). Structuring and improving RMB benchmark interest rates is the core issue in promoting interest rate liberalization. The liberalization of RMB deposit rates is the most difficult task and ultimate goal. The establishment of deposit insurance system is the core issue in promoting the interest rate liberalization.

interest rate; interest rate liberalization; interbank offered rate; market benchmark interest rate

2015-10-25

刘臣(1963-),男,吉林农安人,教授,主要从事理论经济研究和远程开放教育研究。

F822.0

:A

:1008-469X(2015)06-0056-05