中国一线城市房租形成机理和调控对策

摘 要:房租是由房屋租赁市场的需求和供给两个方面决定的,而房屋租赁市场的需求和供给都受到房屋交易市场所形成的房价的影响。房价对房屋租赁市场需求的影响主要是由于房屋租赁市场和房屋交易市场的替代效应所导致,房价对房屋租赁市场供给的影响主要由房屋租售比和房价的上涨幅度决定。我国一线城市房价近十年的平均年上涨率为10%左右,这导致了我国一线城市的房屋租售比维持在极低的水平。随着房价的平稳,房租必然大幅上涨,故必须采取措施增加一线城市房屋租赁市场的供给,以供给量的大幅增加稳定房租。

关键词: 房租;形成机理;房屋租售比;实际投资回报率

中图分类号: F293.3 文献标识码: A 文章编号:1003-7217(2014)06-0114-05

一、引言

对于房租形成机理和涨跌原因,学者们大多从两个方面进行探究,一是房屋租赁市场本身的供求状况,二是房屋交易市场所形成的房价。对前一个方面基本没有分歧,但对于房价对房租是否有影响以及如何影响却分歧较大。主要有三种观点:

(1)房价对房租没有影响。周永宏(2005)认为,由于我国独特的土地出让方式造成房屋销售市场为垄断竞争市场,而房屋租赁市场则为完全竞争市场,故房价和房租相对独立,不存在正相关关系[1];崔光灿(2006)、林莹等(2007)基于上海和北京的统计数据进行了格兰杰因果检验,其结果证实房价对房租不存在影响[2,3]。吕江林(2010)、徐小鹰(2012)、苟兴朝(2013)的实证检验也支持这种观点[4-6]。国外方面,Himmelberg和Mayer(2005)的研究结果也表明房价和房租没有关系[7]。

(2)房价对房租有影响。刘琪(2006)等多位学者分别从投资的角度,运用房屋租售比对此进行了分析,认为房价直接影响房租,是决定房租最重要的因素,并基于统计数据实证了其结论[8-10]。王辉龙、王先柱(2011)则认为影响房租的直接因素是房屋租赁市场的交易量,房价通过影响市场交易量间接影响房租[11]。国外方面,Clayton(1996)认为房价对房租的影响就像股票市场中股价对股利的影响一样[12]。

(3)房价对房租有没有影响应区分不同的时期,不能笼统地下结论。明迪(2007)认为,在1998~2002年,房地产市场需求以居住消费为主时,房价对房租影响较大[13];而在2003~2006年,由于房地产市场出现了大量投机需求,房价对房租的影响大大缩小,并以我国一线城市北京、上海、天津和重庆数据对此进行了实证[13]。杜红艳等的实证结果显示短期来看房价和房租相对独立,长期来看房价是房租变动的原因[14]。国外方面,Gallin(2008)基于1970~2003年美国的季度数据进行了实证检验,结果表明长期来看房价对房租具有决定影响[15]。

可见,大部分学者探讨房价对房租的影响时没有区分住房的三个属性:消费品、投资品和投机品,从而也就忽视了出于这三个不同目的购买住房所形成的房价对房租的影响机理是不同的。并且现有文献大多重实证、轻理论。

为此,本文将基于微观经济学的需求与供给理论,在区分住房的三个属性基础上,论证当住房作为纯粹的消费品时,房价通过影响房屋租赁市场的需求而影响房租;当住房作为投资品和投机品时,房价通过影响房屋租赁市场的供给而影响房租。即从理论方面阐述房价的涨跌是如何通过影响房屋租赁市场中供给和需求两个方面,进而影响房租的。

二、我国目前一线城市房租形成机理

根据主流微观经济学理论,任何商品的价格都是由该商品的需求和供给两方面决定的,房屋租赁价格即房租自然也不例外。

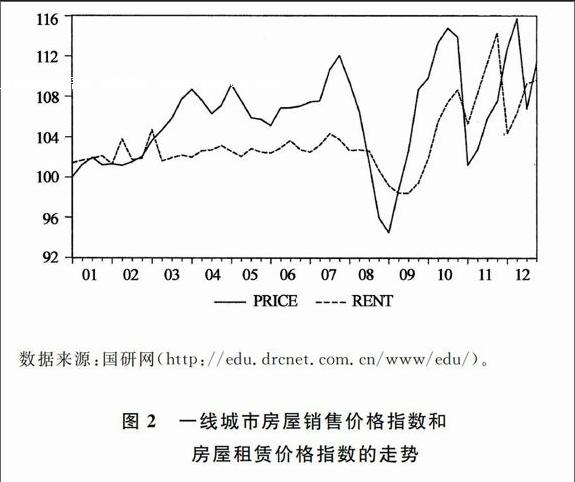

(一)房价对房屋租赁市场中需求的影响当住房作为纯粹的消费品时,人们对于住房的需求要么通过买房即房屋销售市场得到满足,要么通过租房即房屋租赁市场得到满足。由于两个市场满足的是人们的同一需求,故按照微观经济学理论,两个市场具有替代关系,此长彼消,即买房需求多了,则租房需求减少;买房需求少了,则租房需求增加。这就是说,如果房屋销售市场价格上涨,即房价上涨,则买房需求减少,需要住房的人转向房屋租赁市场,租房需求增加,房屋租赁市场价格即房租上涨。也就是说,房价不但对房租有影响,而且方向相同、幅度一致。图1反映了房屋租赁市场和房屋销售市场这种替代关系:在房屋销售市场中,由于房价由P1涨到了P2,导致房屋需求曲线由D2下降到了D1,在房屋销售市场中被“挤出”的住房需求只有进入房屋租赁市场,导致房屋租赁市场的需求曲线由D1上升到D2,房租自然也就由P1上涨到了P2。

财经理论与实践(双月刊)2014年第6期2014年第6期(总第192期)李素文:中国一线城市房租形成机理和调控对策

图1 房价对房屋租赁市场中需求的影响

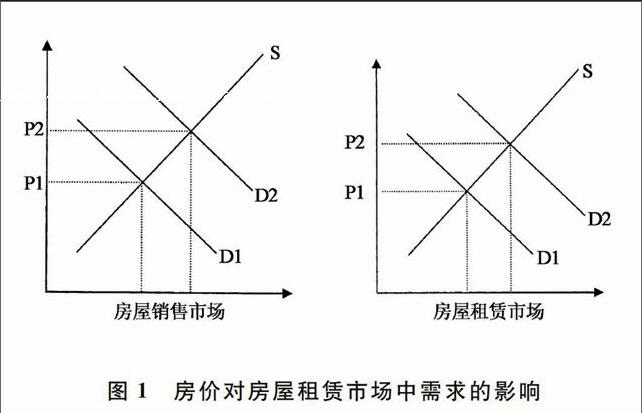

图2为一线城市2001~2012年房屋销售价格指数和房屋租赁价格指数的走势。从中可以发现,一线城市房价和房租的实际走势却并非一致。这就是说,仅仅考虑房价对房屋租赁市场中需求的影响还不足以说明房价对房租的实际影响,还需要考虑房价对房屋租赁市场中供给的影响。当住房作为投资品和投机品时,人们买房与租房所满足的不是同一需求,这时两个市场不具有替代效应,故房价不影响房屋租赁市场的需求,但会影响房屋租赁市场的供给。

数据来源:国研网(http://edu.drcnet.com.cn/www/edu/)。

图2 一线城市房屋销售价格指数和

房屋租赁价格指数的走势

(二)房价对房屋租赁市场中供给的影响

在房屋租赁市场中,房屋的供给由房屋的供给成本和租赁价格决定,房屋租赁价格即房租,房屋的供给成本主要是房屋的购买成本,因此,理论和实践中一般都用房屋租售比这一指标来表示房屋的供给成本和租赁价格的关系[8]①。一般来说,房屋租售比在1∶130~1∶170之间,当小于1∶250,则意味着租赁房屋的供给者将不合算从而减少租赁房屋的供给。因为房屋租赁市场的房屋供给行为本质上是一种投资行为,任何投资行为必须考虑投资收益,房屋租售比在1∶130~1∶170之间时,房屋出租的年毛投资收益率在9.23%~7.06%之间②,除去房屋维修费、装修费、家具费、税费等,年纯投资收益率在6%~8%左右,刚好高于长期房屋按揭贷款利率6%,房屋出租有利可图。如果房屋租赁比小于1∶250,则意味着年纯投资收益率小于3%,房屋出租无利可图。

从房屋租售比可看出,要维持稳定的租售比,房价和房租必须保持同方向和同幅度的变化,房价上涨了一定幅度,房租必须上涨相同幅度,否则将影响房屋投资者的收益,进而影响房屋租赁市场的房屋供给。但再分析图2可看出,房价上涨和房租上涨既非同步更非相同幅度:2003~2007年房价大幅上涨时,房租的涨幅却较小,且比较平稳;2011~2012年房价下跌时房租却持续上涨。这种房价和房租的背离原因何在呢?

这是因为在我国房屋的交易市场中存在大量的投机需求。虽然在大多数经济学文献中,投资与投机没有本质区别,但为了把握我国房价对房租的影响机理,有必要区分房屋投资和投机需求③,因为以上利用房屋租售比计算出的房屋年纯投资收益率并非实际的房屋投资回报率,只能称之为名义房屋投资回报率。由于我国一线城市房价上涨已持续了10多年,房屋投资和投机者均享受了房价上涨所带来的高额利润,并且形成了房价只涨不跌的预期,这就使所有房屋投资者都带有房屋投机者的预期:房屋出租收益即名义房屋投资回报率只是房屋投资收益的一部分,实际房屋投资回报率还包括房价上涨的部分,即房屋的投机收益可用公式表示为:

I=12RP/HP+△HP/HP(1)

在式(1)中,I表示实际房屋毛投资回报率,RP表示房租,HP表示房价,12RP/HP表示年房屋租售比,即名义年房屋毛投资回报率,△HP/HP表示房价年上涨率。这个公式意味着房价对房屋租赁市场供给的影响不仅仅表现在房屋租售比上,还表现在房价本身的上涨率上。由于有房价上涨率弥补,房屋租售比可远远低于合理的比值1∶130~1∶170之间,甚至可远远低于1∶250。从图2可知,我国一线城市房价近十年的平均年上涨率为10%左右,这意味着从投资的角度来说,房屋租售比可任意低,只要房屋租金能弥补房屋维修费、装修费、家具费、税费就行,因为房屋年均10%的上涨幅度足以使任何房屋出租都具有投资价值。这不但是我国一线城市房屋租售比长期维持在1∶330~1∶500之间的原因,也是房价上涨与房租上涨既非同步也非相同幅度的原因。

(三)房租形成机理总结

房租是由房屋租赁市场的需求和供给两个方面决定的,而房屋租赁市场的需求和供给两个方面都受房屋交易市场所形成的房价的影响。房价对房屋租赁市场需求的影响主要是由于当房屋作为消费品时,房屋租赁市场和房屋交易市场的替代效应所导致;房价对房屋租赁市场供给的影响主要由于当房屋作为投资品和投机品时,房屋租售比和房价的上涨幅度决定。

三、近期我国一线城市房租暴涨及未来走势分析

观察图2,除2008年外,到目前为止我国一线城市房价还没出现过绝对价格下跌的状况,但却出现过滞涨现象,即涨幅下跌,并且房价每次滞涨都带来房租的涨幅加大,比如2001~2003年和2011~2012年。这可以用前面分析的房屋形成机理来解释。房价滞涨,意味着房价上涨率△HP/HP趋近0,实际房屋毛投资回报率I完全由年房屋租售比12RP/HP决定,这要求房租大幅度提高以使房屋租售比向合理区域1∶130~1∶170之间回归,否则房屋租赁市场的投资将极不合算。这就是近期我国一线城市房租暴涨的根本原因。

问题是这种房价滞涨的现象今后是否会经常出现以致成为常态呢?换句话说,房价是否还会持续大幅上涨呢?表1是我国一线城市房价收入比。

表1 2006~2012年我国一线城市房价收入比

城市

2006

2007

2008

2009

2010

2011

2012

北京

15.55

19.59

19.58

23.71

24.23

24.28

24.13

上海

11.95

13.98

11.49

15.11

16.22

16.34

16.25

广州

12.53

15.17

14.11

16.88

17.06

17.13

16.97

深圳

8.48

12.78

15.16

17.75

18.25

18.32

18.31 数据来源:中国经济网(http://www.ce.cn/)。

从表1可看出,我国一线城市房价收入比平均达到19倍。根据吕江林的研究,当前我国城市居民理论上能承受的房价收入比的合理上限在4.38~6.78之间,就算放宽也不应超过7倍[4]。这说明我国一线城市房价就算不下跌,未来还要持续大幅上涨的可能性已很小。

那么,房价下跌50%~70%的可能性又有多大呢?这不但超出了本文的探讨范围,并且理论界和实务界对此的分歧巨大。但认为房价暴跌可能引发我国严重金融危机却是共识。因为根据人民银行截至到2012年的统计数据,我国全部银行业金融机构总资产额为133.6万亿元,总贷款余额为63万亿元,其中商业性房地产贷款余额为12.1万亿元,这由8.1万亿元的购房贷款余额和4万亿元的房地产开发贷款余额构成。即金融机构总资产的6.01%和全部贷款余额的12.85%为购房贷款余额。在30%首付款情况下,如果房价下跌30%,则购房贷款者开始亏本;如果房价下跌60%,则可能导致所有金融机构总资产亏损1.82%④。这将超过我国全部银行业金融机构税后资产利润率的平均水平⑤,将造成我国全部银行业的全行业亏损,结果肯定是灾难性的。因此,我国一线城市的房价只能稳定或者小幅下跌。

从以上我国房租形成的机理来看,如果不考虑房价上涨所带来的投资回报的话,目前我国一线城市的房屋租售比要从1∶330~1∶500之间下降1∶130~1∶170之间的合理区域,要么房价下降50%~70%,要么房租提高150%~200%⑥。既然房价下降50%~70%将危害我国金融体系运行的安全,政策上肯定会“托底”,那么,只能是房租的大幅度持续上涨了,除非我们对房屋租赁市场进行持续有效的政策干预。

四、我国一线城市房租调控对策建议

由房租形成机理可知,房租是由房屋租赁市场的需求和供给两个方面决定的,要调控房租必须从房屋租赁市场的需求和供给两个方面着手。而我国一线城市房屋租赁市场的需求是由其居住人口决定的,这是一个自然经济过程所形成的,如果强行调控的话将严重影响人们的居住权,故需求调控余地不大。那我们的着力点只能放在房屋租赁市场的供给方面。

住建部、工商总局联合发布通知,要求各地整顿和规范房地产中介市场秩序,严肃查处房地产中介机构和经纪人员的十类违法违规行为,这些措施当然也属于房屋租赁市场供给方面的调控对策,具有一定的作用。但这些措施并不能增加房屋租赁市场的供给量,不能根本改变房屋租赁市场的供需状况,也就不能减缓我国一线城市房租的大幅度上涨趋势。要能增加房屋租赁市场的供给量,根本改变房屋租赁市场供需状况,应从短期、中期、长期三个方面入手:

1.短期来看,尽快出台限制房租上涨政策。对于房租上涨过快并且还有进一步大幅上涨趋势的我国一线城市,政府应该制定并严格执行房租上涨幅度的限制性条款,比如规定每年的上涨幅度不得超过3%,否则予以重罚。为控制房租上涨,德国就曾长期实行这一政策,并取得了良好效果[16]。

2.中期来看,尽快推出房产税。要尽快针对第二套房推出房产税,税率可定在2%~3%,其目的并非迅速降低房价,而是将一线城市大量的空置房推入房屋租赁市场,增加房屋租赁市场的供给量以阻止房租的过快上涨。有研究显示,我国一线城市房屋空置率已超过30%,2012年仅北京就空置房屋381万套[17]。

3.长期来看,进一步加大加快公租房的供给。就是在发达地区的香港、新加坡,大部分居民也是靠公租房解决居住问题,比如香港的公租房占全部住房面积的55%,新加坡更高,占72%。而我国一线城市则5%都不到。“十二五”期间,光上海就还需要至少50万套公租房[18]。只有公租房的建设加大加快了,才能根本解决房屋租赁市场的供需失衡问题而稳定房租,才能取消限制房租上涨这一短期的临时性政策。

注释:

①所谓房屋租售比是指,同一类房屋的每月租赁价格和出售价格的比值。

②年毛投资收益率=房屋租售比×12,故当房屋租售比在1∶130~1∶170之间时,房屋出租的年毛投资收益率在9.23%~7.06%之间。

③所谓房屋投资需求指的是为赚取房屋的名义投资回报率而进行的房屋出租活动,所谓房屋投机需求指的是为赚取房屋上涨而产生的差价而进行的房屋买卖活动。

④亏损率=购房贷款余额×(房价下跌率-购房首付率)/金融机构总资产。

⑤2013年3月1日,银监会发布2012年度监管统计数据。数据显示,全年累计实现净利润1.24万亿元,平均资产利润率为1.3%。

⑥计算公式为:房屋租售比=每月房租/房价,故房屋租售比要下降,要么房租上升,要么房价下降。

参考文献:

[1]周永宏. 当前我国房价与租金关系的经济学分析—— 一个市场区隔理论的解释[J]. 当代财经, 2005,(10):13-16 .

[2]崔光灿. 上海市房价、地价和租金关系研究[J]. 中国房地产, 2006,(6):4-6 .

[3]林莹,吕萍,周滔. 房价、地价和房屋租金关系研究—— 以北京市为例[J]. 价格理论与实践, 2007,(4):45-46 .

[4]吕江林. 我国城市住房市场泡沫水平的度量[J].经济研究,2010,(6):28-41.

[5]徐小鹰. 我国城市住房价格泡沫问题研究[J].价格理论与实践,2012,(7):45-46.

[6]苟兴朝. 我国房地产业宏观调控对策探析——基于房价租金比视角[J]. 长白学刊,2013,(3):95-100.

[7]Himmelberg, C., Mayer, C. and T. Sinai. Assessing high house prices:bubbles, fundamentals and misperceptions[J]. Journal of Economics Perspectives, 2005,(19):67-92.

[8]刘琪. 浅析地价与地租、房价与房租的关系[J].价格理论与实践,2006,(8):41-42 .

[9]黄书雷,张洪. 房价房租利率相互关系实证研究[J].云南财经大学学报,2008,(5):86-92.

[10]余华义,陈东. 我国地价、房价和房租关系的重新考察:理论假设与实证检验[J].上海经济研究,2009,(4):11-21.

[11]王辉龙,王先柱. 房价房租与居民的买租选择:理论分析与实证检验[J].现代经济探讨,2011,(6):25-29.

[12]Clayton, J.. Rational expectations, market fundamentals and house price volatility[J]. Real Estate Economics, 1996,(24):441-470.

[13]明迪. 房地产投机度比较及房价影响因素分析——北京、上海、天津、重庆的实证分析[D]. 北京:北京大学,2007.

[14]杜红艳,马永开. 我国房价与租金Granger因果关系的实证研究[J].管理评论,2009,(1):94-99.

[15]Gallin, J.The longrun relationship between house prices and rents[J].Real Estate Economics,2008,(V364):635-658.

[16]朱秋霞. 德国社会保障住宅分配制度演变及对中国的启示[J]. 现代经济探讨,2013,(4):85-88.

[17]缪长松. 开征房产税的必要性及建议[J]. 经营与管理,2013,(4):57-60.

[18]金昊,潘文亮,王飞,雷玮. 基于供求平衡分析的上海公租房发展对策研究[J].改革与战略,2012,(10):117-120.

(责任编辑:宁晓青)