中国金融状况指数的构建及其时间演化特征

刘妍琼+许涤龙

摘 要:通过选取利率、汇率、房价和股价等方面的指标,利用VAR广义脉冲响应模型赋权来构建中国金融状况指数,并运用马尔科夫区制转移模型对其进行时间演化特征分析。结果表明:中国金融状况指数具有非线性、周期性和两阶段动态变化特征,且在扩张阶段和紧缩阶段表现出相互变迁的结构性突变。同时,中国金融状况指数在各区制内的平滑概率值较大,均接近于1,说明各区制具有一定的持续性。

关键词: 金融状况指数(FCI);VAR模型;马尔科夫区制转移模型

中图分类号: F830 文献标识码: A 文章编号:1003-7217(2014)06-0018-06

一、引言

近年来,面对资产价格的剧烈波动,越来越多的学者关注货币政策、资产价格以及通货膨胀之间的关系。但是,货币政策能否以及在多大程度上对资产价格做出反应,迄今为止,学术界尚未达成共识。Bernanke and Gertler(1999)认为资产价格并不能为货币政策提供充足信息,只有当资产价格的变化引起人们对物价上涨或下跌的恐慌时,才可以作为货币政策调整的关注对象[1]。而Goodhart and Hofmann(2002)认为资产价格是决定总需求的一个非常重要的因素,故当资产价格剧烈波动的时候,货币政策应根据其波动情况做出相应的反应[2]。不过,对资产价格与通货膨胀之间的关系,绝大部分学者都能达成一致认识,认为资产价格通过资产负债表效应及财富效应对实体经济产生影响,而且包含了通货膨胀的有用信息。因此,构造金融状况指数来预测通货膨胀是非常有必要的。然而,金融状况指数在发展过程中,会受到很多不确定因素和不稳定因素的影响,并呈现出一定程度的周期性变化特征。它不仅能反映整体金融状况的松紧,又是货币政策的指示器,要想科学地反映金融整体状况、预测经济走势、有效地反映货币政策的执行情况,就需要对FCI本身特征以及其变化规律进行深入的研究。二、文献综述

20世纪90年代初期,不少机构意识到利率和汇率在推进经济发展和金融深化过程中可以发挥重要作用,在此基础上加拿大中央银行通过组合这两个变量来研究货币政策的制定依据,编制了货币状况指数(Monetary Condition Index,MCI)。Goodhart and Hofmann(2000,2001)认为,资产价格变量在货币政策执行方面提供了更多的参考信息,因而在MCI的基础上纳入房地产价格和股票价格等变量构建了一种新的指数金融状况指数(Financial Condition Index,FCI),并对G7国家开展了编制研究[3,4]。随后,金融状况指数引起了广泛的关注。Swiston(2008)、Beaton(2009)、Hatzius(2010)、Brave(2011)、Ye Wang and Bo Wang(2012)在对Goodhart and Hofmann(2000,2001)改进的基础上构建了新的金融状况指数[5-9]。国内王玉宝(2005)等人的研究成果是国内对MCI和FCI较早的研究探索[10]。接下来有封北麟(2006)、陆军和梁静瑜(2007)、戴国强和张建华(2009)、廖信林和封思贤等(2012)、许涤龙和刘妍琼等(2014)等构建了FCI[11-15]。从上述的文献可以看出,国内外对FCI的研究主要不同是在两个方面:一是指标选择上,主要采用利率、汇率、房价、股价、货币供应量或其变形(如缺口、离差、均值)指标。二是在赋权方法上,主要采用经典赋权法,如因子分析法、卡尔曼滤波法、主成分分析法等,以及经济模型法,如向量自回归模型、总需求方程缩减式、向量误差修正模型、联立方程模型和结构向量自回归模型等。虽然都采用不同的指标,不同的赋权方法,但均发现构建的FCI可以测度金融状况,为实体经济提供预测信息。总的来说,这些文献都是研究FCI构建的指标选择及方法选取,却没有对金融状况指数本身的一些特征进行分析。

金融状况指数在发展过程中会受到很多不确定因素和不稳定因素的影响,呈现出一定程度的周期性变化特征。我们把这种在一定周期内发生的规律性运动称为金融状况指数的周期。整体金融状况可以通过金融状况指数的周期性规律而体现出来,且货币政策可以根据整体金融状况而进行调整。但是,目前还没有发现学者对金融状况指数的时间序列问题进行实证研究,因此,本文重点是对金融状况指数的动态变化过程进行分析,研究金融状况指数的时间演化特征。

有关周期的研究中,研究最多的是经济周期的研究,经济周期主流的研究方法主要是非线性计量方法。Hamilton (1989)最先采用Markov模型研究了美国实际产出增长的波动,很好地描述了美国经济波动中的非对称性和非线性[16]; Tong和Lim(1980)使用门限自回归(TAR)方法对经济周期的不同动态机制进行了分析研究[17];Chauvet Potter(2009)利用probit模型对美国经济周期中的衰退成分进行分析[18];王成勇和艾春荣(2010)选取了STAR模型、MRSTAR模型和LSTAR探讨了我国经济周期阶段的划分,同时对经济周期波动的非对称性及持续性做了全面分析[19]。

财经理论与实践(双月刊)2014年第6期2014年第6期(总第192期)刘妍琼,许涤龙:中国金融状况指数的构建及其时间演化特征

以下借鉴Hamilton (1989)的研究思路与方法,对我国的金融状况指数的周期性特征进行研究。

三、FCI指数的构建

通过选取利率、汇率、房价和股价等方面的指标,利用VAR广义脉冲响应模型赋权来构建FCI指数,计算方法如下:

FCI=∑vi(sit-it)/it (1)

式(1)中,i是变量符号,t表示时间,sit和it分别表示变量值和对应的长期趋势, vi表示变量i在FCI指数中的权重,显然FCI是变量相对缺口的加权组合。

vi=zi/∑n1zi (2)

式(2)中,zi是第i个变量在遭遇一个单位的信息冲击之后对CPI的累积脉冲响应效果。

(一)数据选取与处理

选取2000年1月~2013年6月的月度数据,采用以2000年1月为基期的定基CPI,以消除变量价格的影响,各指标的具体说明如下:

1.通货膨胀率。选取以2000年1月为基期的CPI定基月度数据,CPI定基月度数据可以通过2000年1月开始的环比数据运算得到,数据来自中经网。

2.利率。根据利率机制,选取同业拆借利率代表市场利率。以7天期银行同业拆借利率为基础,在经定基CPI调整后得到实际利率,数据来自中经网。

3.汇率。选取国家外汇管理局公布的实际有效汇率指数来表示。

4.房地产价格。选取国房景气指数来反映房地产市场价格,实际房价用国房景气指数除以定基CPI来表示,数据来自中经网。

5.股票价格。选取上证综合指数月末收盘价来反映股票市场价格,实际股票价格用上证综合指数月末收盘价除以定基CPI来表示,数据来自中经网。

借鉴Goodhart and Hofmann(2002)计算变量缺口的方法,使用HP滤波方法来计算以上各变量的长期趋势值,各变量的缺口均为(变量实际值-变量趋势值)/变量趋势值。对以上5个变量进行处理,用llgap表示实际利率缺口,hlgap表示实际汇率缺口,gjgap表示实际股票价格缺口,fjgap表示实际房地产价格缺口。

(二)单位根检验

时间序列的平稳性是模型估计有效性的保证,因此,需事先对时间序列进行平稳性检验。表1中ADF检验的结果表明,cpigap、 llgap、hlgap、gjgap以及fjgap序列均平稳。

表1 变量的ADF检验

检验形式

ADF

P值

通胀率缺口(cpigap)

(c,t,1)

-4.777645

0.0008

利率缺口(llgap)

(c,t,1)

-8.166397

0.0000

汇率缺口(hlgap)

(c,0,1)

-3.486405

0.0096

房地产价格缺口(fjgap)

(c,t,3)

-4.031236

0.0016

股票价格缺口(gjgap)

(c,0,1)

-2.703783

0.0756

(三)利用VAR模型,构建FCI指数

利用Goodhart and Hofmann(2002)的方法,对通货膨胀率(cpigap)、实际利率(llgap)、实际汇率(hlgap)、实际股票价格(fjgap)、实际房地产价格(gjgap)五个变量建立VAR模型,基于广义脉冲响应分析,在实际利率(llgap)、实际汇率(hlgap)、实际股票价格(fjgap)、实际房地产价格(gjgap)的冲击下,得到cpigap的累积响应,根据公式(2)得到各变量缺口的权重系数。

表2 变量的累积方差与权重值

预测期

llgap

hlgap

fjgap

gjgap

1

-0.00453

0.000949

-0.00474

-0.00021

2

-0.00438

0.000514

-0.00528

-0.00092

3

-0.00296

0.000503

-0.00418

-0.00049

4

-0.00149

0.00046

-0.00269

0.000195

5

-0.00063

0.000354

-0.00156

0.000828

6

-0.00025

0.000149

-0.00081

0.001297

7

-7.68E05

-8.68E05

-0.00032

0.001627

8

4.34E05

-0.00029

4.50E05

0.001861

9

0.000172

-0.00044

0.000334

0.002026

10

0.00031

-0.00052

0.000568

0.002131

11

0.000439

-0.00056

0.000743

0.002176

12

0.000542

-0.00055

0.000858

0.002158

13

0.000611

-0.0005

0.000911

0.00208

14

0.000645

-0.00043

0.000907

0.001946

15

0.000646

-0.00034

0.000854

0.001765

16

0.000618

-0.00023

0.000762

0.001547

17

0.000566

-0.00012

0.000642

0.001305

18

0.000496

-3.64E06

0.000503

0.001049

19

0.000413

0.000104

0.000354

0.000791

20

0.000322

0.000202

0.000204

0.00054

21

0.000228

0.000285

5.93E05

0.000305

22

0.000136

0.000351

-7.31E05

9.21E05

23

4.78E05

0.0004

-0.00019

-9.22E05

24

-3.17E05

0.000429

-0.00029

-0.00025

25

-0.0001

0.000441

-0.00036

-0.00036

26

-0.00016

0.000435

-0.00041

-0.00045

27

-0.0002

0.000415

-0.00044

-0.0005

28

-0.00023

0.000381

-0.00045

-0.00052

29

-0.00025

0.000338

-0.00043

-0.00051

30

-0.00025

0.000287

-0.00041

-0.00048

vi=zi/∑n1zi

-0.19346

0.06106

-0.30955

0.435935

根据表2可得到各金融变量的权重,计算FCI为:

FCI=-0.19346×llgap+0.06106×hlgap-

0.30955×fjgap+0.43593×gjgap(3)

由式(3)可知,房地产价格和股票价格在FCI的指数构建中,所占权重较大,分别为0.30955,0.435935,说明资产价格在金融状况指数中占重要地位。

四、金融状况指数的马尔科夫分析

(一)FCI指数序列的基本统计检验

采用eviews对金融状况指数序列进行基本统计检验,如表3所示,可知金融状况指数序列偏度S=0.156688,K=3.840666,由此可知,金融状况指数序列呈现出尖峰厚尾的分布形态。

表3 金融状况指数FCI序列的基本统计检验

Mean

Std.Deviation

Minimum

Maximum

Skewness

Kurtosis

Statistics

-0.00289

0.10649

-0.30024

0.3828

0.1567

3.8407

接下来采用BDS检验统计量确定金融状况指数FCI序列是否拒绝独立正态同分布的假设。BDS检验的结果如表4所示,在1%的显著性水平下BDS统计量拒绝独立正态同分布的假设,这充分说明了金融状况指数序列存在非线性依赖关系。

表4 金融状况指数FCI序列的BDS检验结果

Dimension

BDS Statistic

Std.Error

zStatistic

Prob

2

0.058732

0.005848

10.04237

0.0000

3

0.102088

0.009303

10.97326

0.0000

4

0.128788

0.011087

11.61583

0.0000

5

0.144589

0.011565

12.50273

0.0000

6

0.146686

0.01160

13.14339

0.0000

(二)马尔科夫模型的建立

使用马尔科夫区制转换模型(Hamilton,1989)对上述估计出来的金融状况指数的特征进行分析。根据需要设定模型为:

Ft=ust+∑Nsi=1vi,StFt-i+εt

εt~N(0,σ2St) (4)

其中,ust为St状态时的常数项,σ2St为St状态时的方差,vi,St为解释变量i在St时的自回归项系数,εt为模型残差,服从正态分布,St为时间t的状态,St=1,…,m,m是状态数量。

经过Hamilton等众多学者的研究,马尔科夫转换模型的迭代算法现在很成熟,以下稍微简单地描述下马尔科夫模型的算法。马尔科夫转换模型的最基本的假设就是所处的状态是不可以直接观察到的,每个时期的某一状态只能根据前一个时期的已有的经济数据做出概率估计,故该模型称此概率为条件概率,即:

ηit=P(St=iΩ,ω),i=1,…,k(5)

其中,Ωt={Ft,Ft-1,…,F0}为在t时间所观察到的一系列的经济数据,ω={μSt,vSt,σSt,Pij}为参数向量。在估计条件概率ηjt时,把参数ω视为已知,在实际的计算过程中,对参数向量ω赋初值,求出似然值,最后,找出使似然值最大的参数向量。

每个时期的每个状态都对应一个条件概率,如果总的观察时期为T,那么,模型就有T×k个条件概率。模型最为关键的地方是从t-1期到t 期所建立的条件概率的迭代算法。因此,当残差服从正态分布时,得到在每一种状态下的概率密度函数为:

δjt=f(Ftst,Ωt-1,ω)=

12πσSt×exp (Ft-uSt-∑Nsi=1vi,stFt-i)22σ2St (6)

结合条件概率密度函数和概率转换方程,模型的条件概率为:

f(FtΩt-1,ω)=∑ki=1∑kj=1pijηi,t-iδji (7)

用状态j下的密度除以所有状态下的密度的总和可以得到状态j的条件概率,即:

ηjt=∑ki=1pijηi,t-iδjif(FtΩt-1,ω) (8)

通过计算t-1期和t期的各种状态下的概率密度函数δjt,以及条件概率函数,由此可以算出每个时期的密度函数似然值。对每个时期的似然值的加总就是似然估计法的最大化对象,即:

log f(F1,…,FTF0,ω)=∑Ft=1logf(FtΩt-1,ω) (9)

因此,似然函数值可以用模型参数的函数来表示,再利用数值优化方法对参数进行估计。

(三)基于马尔科夫区制转换模型的FCI指数的实证检验

在构建了2000年1月~2013年6月金融状况指数之后,对其进行定量探讨,在考虑金融状况指数可能处于扩张阶段或收缩阶段这两种情形的基础上,运用两阶段马尔科夫区制转移模型来刻画我国金融状况指数的阶段性的复杂动态变化过程,通过测度我国金融状况指数在扩张阶段和收缩阶段相互转变的转移概率,来准确了解我国金融状况在什么时候处于扩张阶段,又在什么时候处于收缩阶段,以及在扩张阶段和收缩阶段相互变迁的概率又是多少。这有助于判断金融状况周期扩张阶段与收缩阶段的转折点。

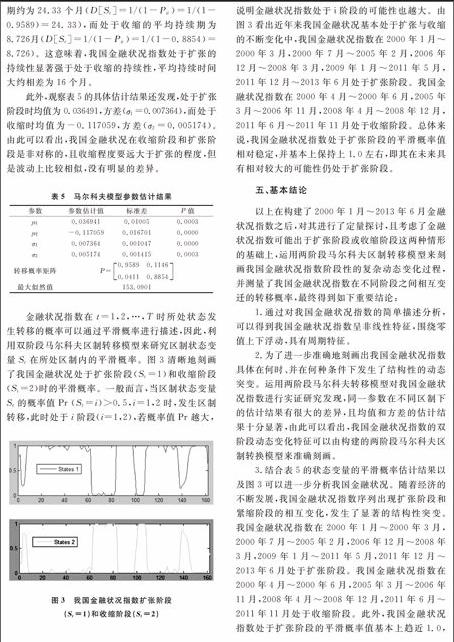

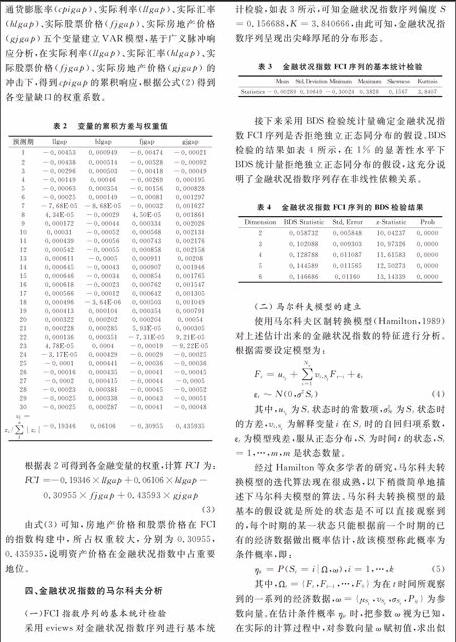

首先,利用上述已经编制好的FCI指数,对其进行简单的分析。图1勾勒出我国金融状况指数的时间变化路径。一般来说,金融状况指数大于零表示金融状况处于扩张阶段,经济情况较为良好,金融状况指数小于零表示金融状况处于收缩阶段,经济情况较为恶化。通过图1可以发现,在所研究的区间内,我国金融状况指数围绕零值上下浮动,具有一定的周期特征。图2刻画了我国金融状况指数的趋势成分和周期成分。其中,金融状况指数的趋势成分由HP滤波技术计算得出。图1和图2能够初步显示出我国金融状况指数的动态变化特征,但是尚无法进一步准确地刻画出金融状况指数具体在什么情况下以及在什么时候发生了结构性的动态变化。

图1 金融状况指数的时间动态轨迹

图2 FCI的趋势成分和周期成分

参考Perlin(2010)[20,21]的matlab程序,对金融状况指数序列是matlab编程进行估计,以期获得关于我国金融状况指数动态过程分析的重要经济学实证结果。从表5可以发现,对于我国金融状况指数而言,在不同区制下同一参数的估计结果会产生较大差异,且均值和方差的估计结果均十分显著。由此可以看出,我国金融状况指数的双阶段动态变化特征可以由本文所构建的两阶段马尔科夫区制转换模型来准确地刻画。

具体而言,我国金融状况指数处于扩张时的维持概率为P11=0.9589,而处于收缩时的维持概率为P22=0.8854,根据马尔科夫模型原理可知,可以通过区制状态变量St的维持概率值计算出金融状况指数处于状态St的平均持续期DSt,即D[St(i)]=E[St=i]=1/(1-Pii),i=1,2。因此,相对应地,我国金融状况指数处于扩张时的平均持续时期约为24.33个月(D[St]=1/(1-Pii)=1/(1-0.9589)=24.33),而处于收缩的平均持续期为8.726月(D[St]=1/(1-Pii)=1/(1-0.8854)=8.726)。这意味着,我国金融状况指数处于扩张的持续性显著强于处于收缩的持续性,平均持续时间大约相差为16个月。

此外,观察表5的具体估计结果还发现,处于扩张阶段时均值为0.036491,方差(σ1=0.007364),而处于收缩时均值为-0.117059,方差(σ2=0.005174)。由此可以看出,我国金融状况在收缩阶段和扩张阶段是非对称的,且收缩程度要远大于扩张的程度,但是波动上比较相似,没有明显的差异。

表5 马尔科夫模型参数估计结果

参数

参数估计值

标准差

P值

μ1

0.036941

0.01005

0.0003

μ2

-0.117059

0.016701

0.0000

σ1

0.007364

0.001047

0.0000

σ2

0.005174

0.001415

0.0003

转移概率矩阵

P=0.95890.11460.04110.8854

最大似然值

153.0901

金融状况指数在t=1,2,…,T时所处状态发生转移的概率可以通过平滑概率进行描述,因此,利用双阶段马尔科夫区制转移模型来研究区制状态变量St在所处区制内的平滑概率。图3清晰地刻画了我国金融状况处于扩张阶段(St=1)和收缩阶段(St=2)时的平滑概率。一般而言,当区制状态变量St的概率值Pr (St=i)>0.5,i=1,2时,发生区制转移,此时处于i阶段(i=1,2),若概率值Pr 越大,

图3 我国金融状况指数扩张阶段

(St=1)和收缩阶段(St=2)

说明金融状况指数处于i阶段的可能性也越大。由图3看出近年来我国金融状况基本处于扩张与收缩的不断变化中,我国金融状况指数在2000年1月~2000年3月,2000年7月~2005年2月,2006年12月~2008年3月,2009年1月~2011年5月,2011年12月~2013年6月处于扩张阶段。我国金融状况指数在2000年4月~2000年6月,2005年3月~2006年11月,2008年4月~2008年12月,2011年6月~2011年11月处于收缩阶段。总体来说,我国金融状况指数处于扩张阶段的平滑概率值相对稳定,并基本上保持上1.0左右,即其在未来具有相对较大的可能性仍处于扩张阶段。

五、基本结论

以上在构建了2000年1月~2013年6月金融状况指数之后,对其进行了定量探讨,且考虑了金融状况指数可能出于扩张阶段或收缩阶段这两种情形的基础上,运用两阶段马尔科夫区制转移模型来刻画我国金融状况指数阶段性的复杂动态变化过程,并测量了我国金融状况指数在不同阶段之间相互变迁的转移概率,最终得到如下重要结论:

1.通过对我国金融状况指数的简单描述分析,可以得到我国金融状况指数呈非线性特征,围绕零值上下浮动,具有周期特征。

2.为了进一步准确地刻画出我国金融状况指数具体在何时、并在何种条件下发生了结构性的动态突变。运用两阶段马尔科夫转移模型对我国金融状况指数进行实证研究发现,同一参数在不同区制下的估计结果有很大的差异,且均值和方差的估计结果十分显著,由此可以看出,我国金融状况指数的双阶段动态变化特征可以由构建的两阶段马尔科夫区制转换模型来准确刻画。

3.结合表5的状态变量的平滑概率估计结果以及图3可以进一步分析我国金融状况。随着经济的不断发展,我国金融状况指数序列出现扩张阶段和紧缩阶段的相互变化,发生了显著的结构性突变。我国金融状况指数在2000年1月~2000年3月,2000年7月~2005年2月,2006年12月~2008年3月,2009年1月~2011年5月,2011年12月~2013年6月处于扩张阶段。我国金融状况指数在2000年4月~2000年6月,2005年3月~2006年11月,2008年4月~2008年12月,2011年6月~2011年11月处于收缩阶段。此外,我国金融状况指数处于扩张阶段的平滑概率值基本上趋近1.0,处于相对稳定状况,因此,我国未来金融状况具有相对较大的可能性仍处于扩张阶段。

参考文献:

[1]Bernanke B and Gertler,M. Monetary policy and asset price volatility[J].Economic Review of Federal Reserve Bank of Kansas City,1999:17-51.

[2]Goodhart, C. and B.Hofmann.Asset prices and the conduct of monetary policy[R].Royal Economic Society Annual Conference. March,2002:1-20.

[3]Goodhart C,Hofmann B.Financial variables and the conduct of monetary policy[R].Sveriges Riksbank Working Paper Series,2000:1-23.

[4]Goodhart C, Hofmann B. Asset prices, financial conditions, and the transmission of monetary policy[C]conference on Asset Prices, Exchange Rates, and Monetary Policy, Stanford University. 2001: 1-33.

[5]Andrew Swiston. A U.S. Financial conditions index: putting credit Where credit is due[R]. IMF Working Paper, 2008.

[6]Beaton K, Lalonde R, Luu C. A financial conditions index for the united states[J].Bank of Canada Discussion Paper, 2009:1-33.

[7]Hatzius.Jan,et al.Financial conditions indexes: a fresh look after the financial crisis[C].National Bureau of EconomicResearch,2010:1-56.

[8]Brave S, Butters R A. Monitoring financial stability: A financial conditions index approach[J].Federal Reserve Bank of Chicago, Economic Perspectives Q, 2011,(1):22-43.

[9]Wang Y, Wang B, Zhang X. A new application of the support vector regression on the construction of financial conditions index to CPI prediction[J]. Procedia Computer Science, 2012,(9):1263-1272.

[10]王玉宝.金融形势指数( FCI)的中国实证[ J].上海金融, 2005,(8):29- 32.

[11]封北麟, 王贵民. 货币政策与金融形势指数FCI基于VAR的实证分析[J]. 数量经济技术经济研究, 2006,(11):142-150.

[12]陆军, 梁静瑜.中国金融状况指数的构建[J]. 世界经济, 2007,(4):13-24.

[13]戴国强,张建华.中国金融状况指数对货币政策传导作用研究[J].财经研究,2009,35(7):52-62.

[14]廖信林,封思贤,谢启超. 金融状况指数对通货膨胀的动态时变预测基于马尔科夫机制转换视角[J]. 现代财经, 2012,(8):13-22.

[15]许涤龙,刘妍琼,郭尧琦.金融状况指数的FAVAR模型构建及效用检验[J].中南大学学报(社会科学版),2014,32(4):36-40.

[16]Hamilton J D. A new approach to the economic analysis of nonstationary time series and the business cycle[J]. Econometrica: Journal of the Econometric Society, 1989: 357-384.

[17]Tong H, Lim K S. Threshold autoregression, limit cycles and cyclical data[J]. Journal of the Royal Statistical Society. Series B (Methodological), 1980: 245-292.

[18]Chauvet M, Potter S. Monitoring business cycles with structural breaks[R]. University Library of Munich, Germany, 2009:1-27.

[19]王成勇,艾春荣.中国经济周期阶段的非线性平滑转换[ J].经济研究,2010,(3):78-90.

[20]罗忠洲,屈小粲.纳入资产价格的我国通货膨胀指数研究[J].财经理论与实践,2012,(2):14-20.

[21]Perlin, M. MS Regressthe MATLAB package for markov regime switching models[R].August 9,2010.

(责任编辑:王铁军)