资本管制下的国际冲击传导和经济稳定

谢绵陛

(集美大学财经学院,福建厦门 361021)

资本管制下的国际冲击传导和经济稳定

谢绵陛

(集美大学财经学院,福建厦门361021)

摘要:文章建立了一个能反映中国经济特征的开放经济DSGE模型,研究资本管制下,中国经济对外汇市场和国际贸易冲击的响应特征,以及放松管制对经济稳定的影响。研究发现: ( 1)中国当前资本管制的效果与完全管制的情形基本一样。净出口会对利率平价形成较大贴水,且外汇市场冲击的持续性较低。( 2)外汇市场冲击主要通过国际风险分担机制影响国内消费和净出口,资本管制会抑制风险分担机制的发挥。资本管制使贸易冲击被迅速抑制,但会对其他国内经济变量产生滞后影响。( 3)资本完全流动确实会显著提高经济波动,但在当前资本严格管制下,适度放松管制不会影响经济稳定,在一定程度上还有利于产出、消费和利率的稳定。

关键词:资本管制;经济稳定;动态利率平价

修回日期:2014 -10 -19

一、问题与文献述评

金融联系已成为世界金融动荡传播的重要渠道。1990年代的拉美和亚洲金融危机、2008年的华尔街金融危机以及当前还在持续发展的欧洲债务危机,使许多新兴市场国家不得不努力克服国际资本急进急出对经济产生的显著负面效应。随着在新兴市场经济体的资本流入与流出的急剧变化,资本管制也再次被看成一个重要的政策选择以遏制随之而来的繁荣与萧条的交替循环。巴西、泰国、韩国、印尼和中国台湾地区等许多发展中国家和地区已经重施各种资本管制措施。这无疑将在学术界重燃关于金融自由化对经济增长和经济波动的影响等问题的研究。

中国当前正面临是否放松管制促进人民币国际化、如何开放资本账户交易的艰难抉择。蒙代尔的三难困境指出:一国无法同时实现资本自由流动、独立货币政策和汇率固定。为了提高人民币的国际地位,需开放资本账户,那么货币政策的独立和稳定汇率之间将存在权衡;而放弃货币政策的独立,对宏观经济稳定又不利。在该情形下,放松资本管制和经济稳定之间会有怎样的权衡?经济波动来源于国内外的各种冲击,对于国内冲击已有细致深入的研究,而对国际冲击的研究还有很大空间。国际经济冲击主要通过国际金融市场和国际贸易渠道传导;在中国的资本管制条件下,国际金融市场冲击和贸易冲击是通过怎样的机制向国内传导?对该问题的理解将有助于正确选择具体的管制或放松管制的策略。本文的贡献是在一个标准的开放经济DSGE模型中,对这些问题提供一个较全面的分析。

传统经济理论认为资本自由化会影响经济对政策冲击的响应,进而影响经济周期波动。弗莱明和蒙代尔最早指出在浮动汇率制下,国际资本流动程度越高,货币政策冲击对产出的影响越强烈;相反,政府支出冲击对产出的影响却下降。Edwards和Végh[1]建立了一个包含高成本银行业的模型解释低效银行业将放大由国内政策和国外冲击引起的经济波动。Buch等[2]研究了资本自由化与经济周期波动的关系,发现在更开放的金融体系中,货币政策冲击和风险溢价冲击都将导致更大的产出波动,但对劳动供给冲击导致的产出波动的影响却不大,相反,金融开放会缓和由于财政政策冲击导致的产出波动。

但实证文献却未能发现金融开放与经济周期波动间存在显著联系[3]。Buch等[2]利用OECD国家40年的面板数据实证研究发现资本自由化与经济波动没有一致的联系,金融开放对经济波动的影响取决于基础冲击的性质;经济政策冲击、金融开放和经济周期波动之间的关系会随着时间推移而发生变化。因此,参数的不稳定可能是实证检验无法得到资本自由化与经济周期波动统计上显著联系的一个原因。

Forbes[4]指出放松资本管制的影响取决于一国的制度和公司的治理结构等一系列难以度量的经济特征。许多实证研究也表明制度、金融发展水平是一国获益于资本账户自由化的关键[5 -7]。Kose等[8]发现一国的金融深化和制度质量等变量必须达到某些可确认的门限值,才能获得资本账户自由化的间接益处,并减小放松管制的风险。Kitano[9]构建了一个包含银行等金融中介的小型开放经济DSGE模型,检验在不同金融发展水平下资本管制的福利效应,研究表明完全的资本流动并非总是最优,资本管制也可能增进经济体的福利水平。如果经济体存在高成本的金融中介,存在一个最优的资本管制水平以实现比资本完全管制更高的福利水平。

资本管制对一国经济的影响,既取决于一国自身的经济特征,也与具体的冲击来源相关。经济增长前沿课题组[10]通过一个带扭曲因素的资本流动与宏观稳定模型,分析了国际资本流动引致宏观不稳定的机制,以及通过资本管制管理资本流动冲击的局限性,认为经济扭曲的存在会使经济波动加剧。刘树成等[11]分析了资本账户开放对实体经济和金融的影响,认为资本流入会提高境内居民的消费水平、导致人民币汇率升值和国际收支恶化。Prasad,Rumbaugh和Wang[12]认为汇率更具弹性和金融体系更加稳健是资本账户开放的前提;中国在汇率浮动之前开放资本账户是危险的。虽然这些文献对研究中国的资本账户开放问题作出了重要贡献,也都结合了中国经济特征进行研究,但未能将中国的经济特征有效量化,并纳入一个统一的规范的框架进行研究。对国际冲击的来源也未能进行有效的分类研究。

为了克服国内现有研究的局限和不足,本文借鉴Gali和Monacelli[13],Monacelli[14],Matheson[15]及谢绵陛[16]等模型,以Bhandari[17]、Frenkel和Rodriguez[18]及Benigno[19]等所发展的交易成本反映资本管制效果,使模型能反映中国的资本管制特征;以贸易部门和进口部门的价格粘性反映汇率不完全传递,构建了一个开放经济下的DSGE模型;并引进国际金融市场冲击和国际贸易冲击;用中国经济数据估计,使模型的结构参数能反映中国的经济特征。最后用估计模型研究中国经济对国际金融和贸易冲击的响应特征,以及放松资本管制对经济稳定的影响。

国际冲击的传导特征和国内的资本管制、贸易部门和进口部门的价格粘性、贸易依存度等因素有关。本文构建的DSGE模型通过设定资本管制,引入分部门的价格粘性、设定非贸易品比例和进口份额等参数,能够在统一的一般均衡框架下综合考虑上述因素的影响,进而研究不同资本管制水平下的国际冲击传导特征和对经济稳定的影响。与国内现有文献相比,本文所采用的方法能在统一的分析框架下,通过具体的参数值反映中国的经济特征,无疑较为理想。

二、理论模型

本模型包括四个部门:消费者、厂商、政府和外国部门。消费者可借助国内或外国债券跨期配置消费,目标是最大化跨期效用函数,但在资本管制下,购买国外债券需额外支付单位的交易成本。厂商分为非贸易部门( N)、贸易部门( H)和进口商( M)。贸易和非贸易部门存在有相同的垄断竞争型厂商的连续统,且每个企业都采用线性生产技术。部门i( = H,N)的生产技术是Ai,t,并且其对数遵循AR( 1)过程:

εt~N( 0,σt),|ρi|<1。中国作为后发型的技术进步国,通常贸易部门先与发达国家接触,首先获得新技术,然后向非贸易部门溢出;即,贸易和非贸易部门面临同样的技术冲击时,非贸易部门受到的影响要小。

因此假定kH= 1,1>KN>0。

厂商的定价行为是交错的。每一时期,部门i( = H,N,M)的每一家企业以θi的概率保持价格不变,以1-θi的概率重定价格;能重定价格的企业中有1 -ωi部分按照Calvo的方式设定价格(前瞻型),其余ωi部分企业(后顾式)根据本部门价格总水平的历史经验设定价格。政府主要执行货币政策,外国经济是外生的。则有以下对数线性化模型①因受篇幅限制,这里只给出模型的对数线性化结果,完整推导过程可向作者索取。。

(一)消费者行为和价格粘性

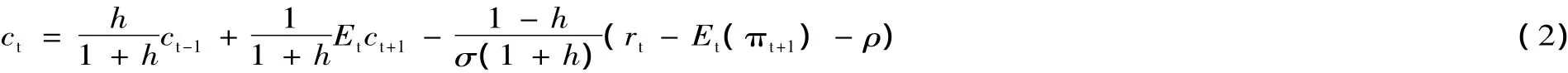

国内消费欧拉方程(小写字母表示各变量与稳态值的对数差,加*的为国外变量) :

h是消费惯性参数,σ是消费跨期替代弹性的倒数,ρ=β-1- 1,β是主观效用贴现因子。

在开放经济中,CPI通胀和国内通胀存在区别; CPI通胀和贸易品通胀分别为:

其中,λ是经济中非贸易品消费占比,α是贸易品消费中国外贸易品的占比,可以理解为开放指数。πH,t是国内贸易品通胀率,πN,t是国内非贸易品通胀率,πF,t是进口商品以国内货币表示的通胀率。

国内贸易和非贸易部门的综合菲利浦斯曲线:

真实汇率可定义为用国内货币表示的外国价格与国内价格之比。存在价格粘性,汇率不完全传递时,一价定律( LOP)不成立,将进口商品的国内价格与世界价格之差ΨF,t= et+ p*t- pF,t定义为LOP缺口,则真实汇率可以写成以下对数形式(参见Monacelli[14]) :

其中,et= lnE~t,qt= ln( Qt)分别为名义和真实汇率的对数,st= PH,t- pF,t为对数贸易条件,ΨF,t按以下方式演进:

式( 5)后两项体现了由于存在非贸易部门而导致的国内外消费组合的差异[20],LOP缺口ΨF,t则体现了汇率不完全传递的特征。

进口商的综合菲利浦斯曲线:

式( 7)表明如果LOP缺口增大,进口通胀率将上升;它反映了进口商品的实际边际成本上升,进而推动进口商品价格上升。参数θF决定了国内外价格传递的程度;θF= 0意味着价格完全传递,一价定律成立; θF>0表示价格传递不完全。

国际风险分担机制为:

(二)资本管制下的无抛补利率平价

在实践中,资本管制可以通过多种方式进行规避;在金融高度信息化的当今,资本转移的交易成本在降低,避开管制的激励在增强。20世纪70年代日本的经历以及20世纪80年代债务危机期间拉美国家的经历都表明:当汇率受到强大的升值(贬值)压力时,资本管制在限制资本流动方面的作用不大[10]。资本管制对于贸易的影响,在一定程度上与税收的影响类似。通过对汇兑环节进行隐性征税,提高进口品的价格,或者降低进口的数量,从而抑制贸易的发展[21]。因此,以交易成本反映资本管制的效果是合适的。

包含交易成本的UIP:

duip,t是外汇市场冲击,服从AR( 1)过程,反映外汇市场的波动。

根据Bhandari[17]、Frenkel和Rodriguez[18]的假设。在浮动汇率制下,根据国际收支平衡约束的含义有:

k为资本管制系数,k越大资本管制越严格。以均衡产出衡量的净出口为:

dnxt是贸易冲击,服从均值为0,方差为σ2nx的AR( 1)过程。

(三)商品市场出清和边际成本

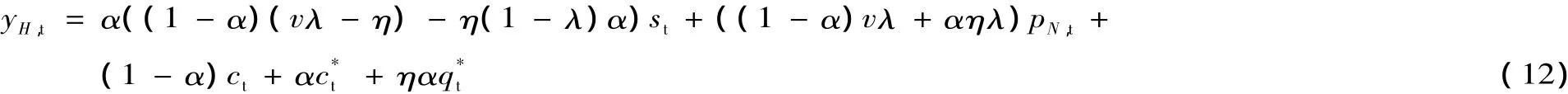

国内贸易部门出清的条件是: v是国内同期贸易品与非贸易品的替代弹性,η是同期国内贸易品与国外贸易品的替代弹性。

非贸易部门市场出清条件:

国内市场均衡条件:

贸易和非贸易部门对数线性化的真实边际成本:

贸易和非贸易部门的边际成本由消费总需求、各部门的劳动生产率及产出的相对价格确定。

(四)货币政策和国外部门

谢平和罗雄[22]等国内文献研究均表明以通货膨胀和产出缺口为目标的利率规则可以很好反映中国货币政策的松紧情况。因此将货币政策响应函数设定为:

其中εr,t是均值为0,方差为σ2r的正态分布的政策冲击。

假设外国经济是外生的,外国经济变量( y*t,r*t,π*t)的行为具有自主灵活性,都服从AR( 1)过程:

其中εi,t是均值为0,方差为σi的正态分布,i = yt,rt,πt。相对于本国而言,外国经济体足够大,几乎可以看成是一个封闭的经济体,因此y*t= c*t。

三、模型参数校准和估计

本文使用了Dynare程序提供的贝叶斯方法估计上述模型参数并进行模拟分析。DSGE模型的特点是结构参数多,但宏观样本数据有限。为了提高参数估计质量,对于经济含义确切、有现成经济数据对应的,或在已有文献中已形成共识的参数采用校准方法给定。其他参数根据参数特征和已有文献的经验给定先验分布,再由Dynare程序提供的贝叶斯方法估计。

(一)数据

本文所用数据集与谢绵陛[16]一文相同,具体包括国内实际产出、名义利率、名义汇率变化、进口通胀、净出口和外国实际产出、外国名义利率等季度数据,样本区间为1995年至2011年第四季度,共68期。数据均来源于中经网统计数据库。

实际季度GDP由现价季度GDP用GDP平减指数平减得到。由于1997Q2起中国才有市场化国债利率统计数据,1997Q2之前的国内名义利率用6个月以内的基准贷款利率代替,从1997Q2起用3个月的国库券利率。将中国的主要贸易对象国(美国、日本、德国、韩国、英国、法国、澳大得亚、印度、巴西)作为一个整体当作外国,外国产出就用各主要贸易对象国的GDP指数( 2005年=100)用基年的各国汇率换算成美元值加总得到。由于中国的进出口和国际资本流动主要以美元计价,就用美国的“3个月(或90天)存款单利率”作为外国利率,汇率用人民币/美元的季度汇率。

最后,对国内外产出进行季节调整,再由HP滤波得到;净出口用当季的净出口乘当季的平均汇率除以当季的GDP,最后去均值。进口通胀通过计算进口物价指数的对数差得到;对进口通胀、利率、名义汇率变化等序列均进行去均值处理。

(二)参数校准和先验分布

主观贴现因子β、非贸易品比例λ、进口份额α采用校准方法确定,选择谢绵陛[16]的校准结果:主观贴现因子β取0. 99,非贸易品比例α和进口份额α分别取0. 4和0. 3。

资本管制系数k的理论取值为[0,+∞),在资本完全管制下k = +∞,但在模型模拟时,k = 10 000与k = 100的差距非常小。此外,该参数在国内尚无先验值可参考。因此,假定其先验分布为在[0,100]上均匀分布。

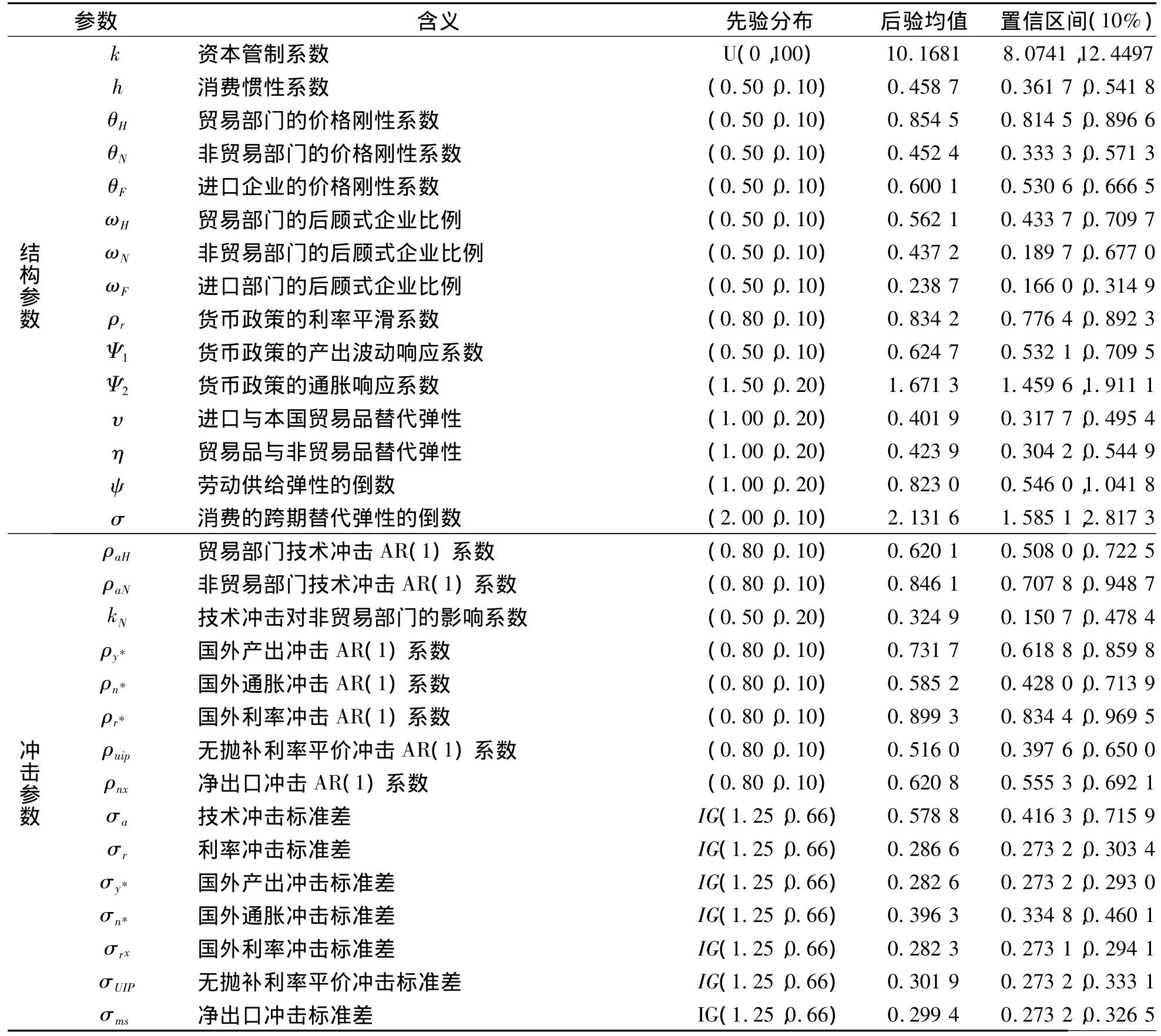

其他参数的先验分布借鉴Matheson[15]等模型的设定,可能取值在0~1之间的参数设定为β分布,取值为正实数的参数设定为r分布,所有冲击的标准差均设定为逆r分布。具体设定见表1。

(三)估计结果分析

模型估计的结果见表1,分析估计结果可得以下主要结论。

1.资本管制下的动态利率平价

资本管制系数k反映经济体的资本管制程度,k的后验均值是10. 186 1,根据估计结果,有以下动态利率平价成立:

该动态利率平价表明,中国的资本管制很严格,净出口会对汇率形成较大的贴水,且外汇市场冲击的持续性不是很高。

表1 模型参数估计的先验和后验分布

2.中国贸易和进口部门的价格粘性大,存在较强的低汇率传递特征

估计结果与谢绵陛[16]基本一致,国内各部门都存在价格粘性,且贸易部门的价格粘性最大,其粘性系数为0. 854 5,价格调整期为6. 87个季度;其次是进口企业,粘性系数为0. 600 1,价格调整期为2. 5个季度;国内非贸易部门的价格粘性最小,平均调整期约为1. 83个季度。该结果首先表明本模型具有较强稳定性,引进资本管制后,对基本参数的估计结果影响不大;其次表明以一价定律为基础的购买力平价不成立,在本模型中就是存在不等于0的LOP缺口。

3.货币政策执行惯性较强,且以控通胀为主要目标

对货币政策规则的估计结果表明,利率平滑系数的估计值为0. 834 2,通货膨胀响应系数为1. 671 3,产出缺口响应系数为0. 624 7。该结果表明中国货币政策执行的惯性较强,且以控通胀为主要目标。该结果与国内其他文献基本一致。王艺明等[23]和王彬[24]的利率平滑系数估计值分别为0. 771 6和0. 598 6;与国内其他文献的估计结果差别也不大。

此外,技术冲击对非贸易部门的影响系数的估计值为0. 324 9,这也较好地反映了后发展国家引进型技术发展特征。

四、资本管制下的外汇市场和贸易冲击响应分析

国际经济之间的相互影响主要通过两个渠道,一是反映在经常账户上的国际贸易,二是反映在资本账户上国际金融市场交易。本节以上述校准和估计的经济模型为基础,分析国内主要经济变量对外汇市场冲击和贸易冲击的响应特征。为更准确把握中国资本管制下的冲击响应特征,将基准模型中资本管制系数设为0(资本完全流动)和100(资本完全管制)作为对比模型。

(一)外汇市场冲击响应分析

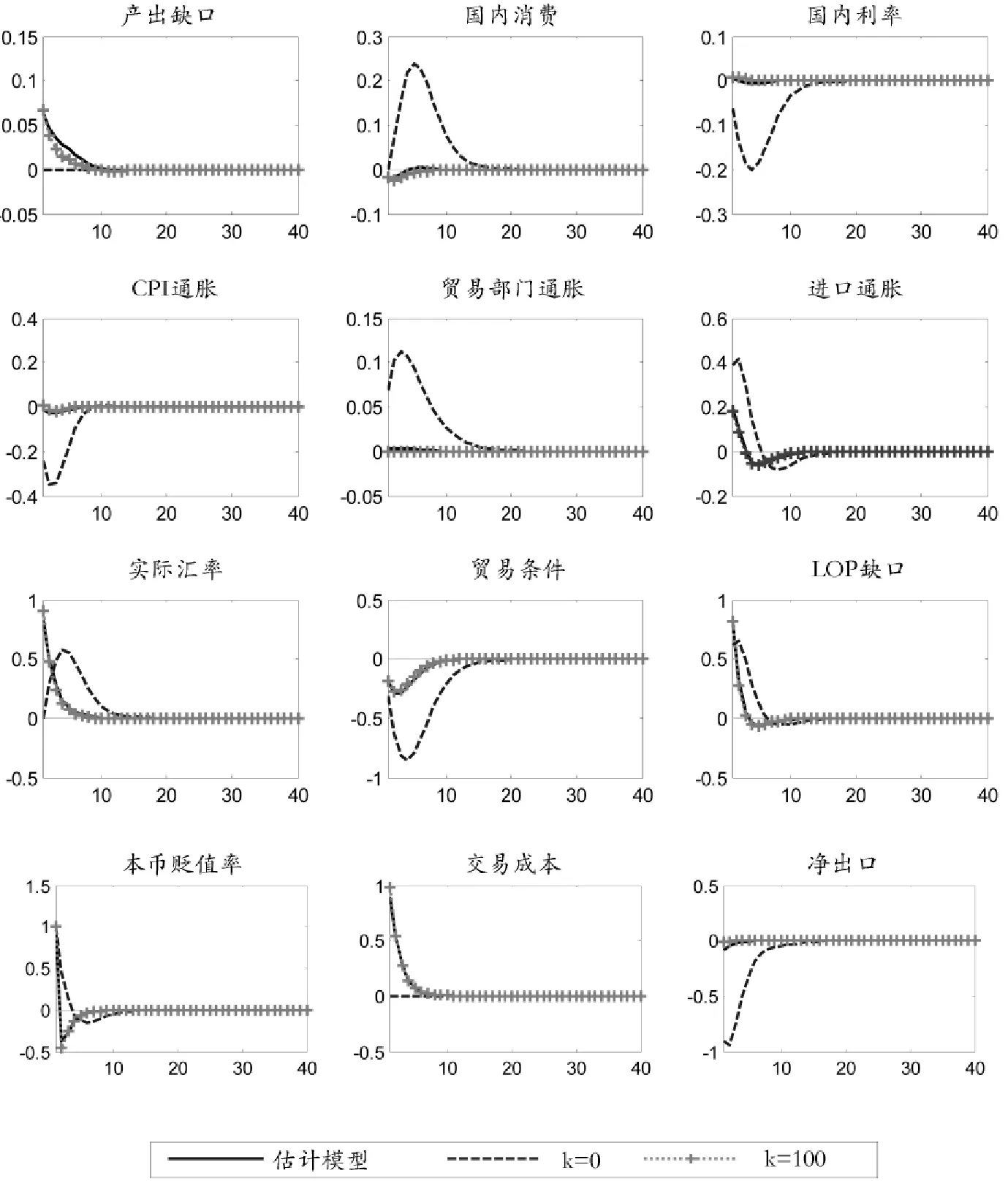

图1 1单位外汇市场冲击的响应函数图

图1是国内主要经济变量对1单位人民币预期贬值率冲击的响应图。发生1个单位本币贬值率的正向冲击时,由于受到资本管制下的利率平价关系的制约,本币贬值率迅速回落,在7期左右影响消失。实际汇率向上跳跃1单位(贬值),影响10期以后消失;由价格粘性导致的低汇率传递,将产生滞后的先升后降的进口通胀,而国内贸易部门的物价基本不变,使贸易条件小幅下降,形成“J”形变化。贸易条件恶化使进出口贸易不利于本国;但实际汇率上升,本币贬值,本国产品国际竞争力上升;使得国内产出先小幅向上跳跃约0. 05个单位,在10期左右又回落到均衡点。由于存在资本管制,交易成本也向上跳跃,变化过程与实际汇率类似。因此,资本管制抑制了国际风险分担机制,国内总消费小幅减小,影响5期以后消失。综合国内产出、消费和各类物价水平的变化,冲击会使净出口小幅减少,但影响很快消失。

比较资本完全流动和资本完全管制下对比模型的冲击响应结果,有以下发现。

第一,基准模型与资本完全管制情形的模拟结果基本重合,因此中国在样本期内的资本管制效果与资本完全管制的效果已经十分接近。该结论与何德旭等[25]关于中国的资本流动性的测试与比较的结论相印证。

第二,在资本完全流动时,交易成本为0,在1单位本币贬值率冲击下,实际汇率先升后降,呈倒“U”形变化,由于没有资本管制,国际风险分担效应充分发挥,在国外消费不变的情况下,国内消费也与实际汇率一样呈倒“U”形变化。在资本完全流动下,外汇市场的价格冲击对实际产出没有影响,综合国内产出和消费的变化,使得净出口呈较大幅度下降,然后在10期左右回归,影响消失。

第三,中国外汇市场的本币贬值率冲击,主要通过国际风险分担机制影响国内消费,使净出口下降。但资本管制抑制了风险分担机制的发挥,净出口下降幅度减小。因此,该模型能较好解释“近年来,中国人民币升值,同时伴随着净出口增加”的现象。

(二)国际贸易冲击的响应分析

图2是国内变量对1单位净出口冲击的响应函数图。

图2 1单位国际贸易冲击的响应函数图

发生1单位正向净出口冲击时,在资本管制下,交易成本首先向下跳跃约1个单位,随后本币贬值率滞后1期上升约1个单位,然后两者都迅速回归,在3期后消失;实际表现出来的净出口变化很小。但对实际汇率、进口通胀、产出缺口、国内消费等变量会形成滞后影响。实际汇率先向下跳跃,然后快速反弹,再回归,成“驼峰”形变化。由于实际汇率的贬值,使进口通胀和LOP缺口形成类似“N”形变化,贸易条件恶化,成“U”形变化。由于贬值导致的国内商品国际竞争力的增强,国内产出形成“驼峰”形变化。实际汇率和交易成本变化的综合结果,通过国际风险分担机制,使国内消费也呈“驼峰”形变化,并且与国内产出变化幅度相类似。

因此,在资本管制下,由于交易成本的存在,净出口冲击本身会被迅速抑制,但对其他国内经济变量会产生滞后影响,形成波动。相反,在资本完全流动情况下,由于不存在交易成本,1单位的净出口冲击,将自动收敛,并在10期左右消失,对国内其他变量不产生影响。

比较资本管制对外汇市场冲击和国际贸易冲击的影响,可以发现,资本管制对外汇市场冲击有一定的抑制和缓和作用,但对国际贸易冲击却相反,资本管制会抑制净出口冲击的自我释放,使冲击影响传导至国内经济变量。

五、资本管制与经济稳定的关系

为了探讨放松资本管制对国内经济稳定的影响,本文以上述所估计结果为基准模型,让资本管制系数k在[0,10. 5]上间隔0. 25取一次值进行模拟,比较国内产出、物价、利率和消费等主要经济变量的标准差随资本管制系数的变化而变化的特征。

如图3所示,随着资本管制的放松( k减小),国内产出波动,在k>3之前,会有小幅减小,在k<3之后,会逐步增大;在k<1之后,产出波动将急剧增大。国内物价波动,在k>3之前,会小幅增大;此后,随着资本管制的放松,物价波动将迅速增大。国内利率波动,在k>2. 25之前,有较明显下降,之后会迅速增大。国内消费的波动,在k>1. 5之前,有较显著下降,此后也将急剧增大。

因此,从总体上看,在资本完全流动情况下,经济波动确实会显著提高;但在中国当前处于严格管制( k =10. 168 1)的情形下,适度放松资本管制,不会影响经济稳定,在一定程度上还有利于产出、消费和利率的稳定,尤其是对消费的稳定。图3主要经济变量标准差与资本管制系数的变化关系

六、结论和启示

本文研究了在中国目前的资本管制环境下,相关经济变量对外汇市场和国际贸易冲击的响应特征,以及放松资本管制对经济稳定的影响。有别于一般文献只在资本完全流动或资本完全管制下探讨,或以传统的计量模型仅用数据讨论问题。本文在DSGE模型下,利用Benigno[19]等所发展的交易成本概念引进资本管制,推导具时变风险贴水的无抛补利率平价,反映国际金融市场的不完全。用1995 - 2011年中国和主要贸

易对象国的宏观季度数据估计模型参数。通过对估计结果的分析和冲击响应模拟,发现了以下主要结论。

其一,本文估计了中国资本管制下的动态利率平价,该平价表明,中国的资本管制很严格,其效果与资本完全管制的基本一样,净出口会对汇率形成较大的贴水,并且外汇市场冲击的持续性不是很高。中国贸易和进口部门的价格粘性大,存在较强的低汇率传递特征,表明以一价定律为基础的购买力平价不成立。

其二,中国外汇市场冲击,主要通过国际风险分担机制,影响国内消费,使净出口下降。但资本管制抑制了风险分担机制的发挥,净出口下降幅度减小。本文的模型能较好地解释“近年来,中国人民币升值,同时伴随着净出口增加”的现象。在资本管制下,由于交易成本的存在,净出口冲击本身会被迅速抑制,但对其他国内经济变量会产生滞后影响,形成波动。相反,在资本完全流动情况下,不存在交易成本,净出口冲击将自动收敛,对国内其他变量不产生影响。资本管制对外汇市场冲击有一定的抑制和缓和作用,但对国际贸易冲击却相反,管制会抑制净出口冲击的自我释放,使冲击影响传导至国内经济变量。

其三,在资本完全流动情况下,经济波动确实会显著提高;但中国当前处于严格管制( k =10. 168 1)的情形下,适度放松资本管制,不会影响经济稳定;在一定程度上还有利于产出、消费和利率的稳定,尤其是对消费的稳定有较显著作用。

参考文献:

[1]EDWARDS S,VéGH C A. Banks and macroeconomic disturbances under predetermined exchange rates[J]. Journal of Monetary E-conomics,1997,40( 2) :239 -278.

[2]BUCH C M,DOEPKE J,PIERDZIOCH C. Financial openness and business cycle volatility[J]. Journal of International Money and Finance,2005,24( 5) :744 -765.

[3]EASTERLY W,ISLAM R,STIGLITZ J E. Shaken and stirred: Explaining growth volatility[C]/ /Annual World Bank Conference on Development Economics 2000,2001:191 -211.

[4]FORBES K J. The microeconomic evidence on capital controls: No free lunch[M]/ /EDWARDS S. Capital Controls and Capital Flows in Emerging Economics: Policies,Practices,and Consequences. Chicago: University of Chicago Press,2007:171 -199.

[5]KLEIN M W. Capital account liberalization,institutional quality and economic growth: Theory and evidence[R]. Working Paper 11112,National Bureau of Economic Research,2005.

[6]CHINN M D,ITO H. What matters for financial development? Capital controls,institutions,and interactions[J]. Journal of Development Economics,2006,81( 1) :163 -192.

[7]KLEIN M W,OLIVEI G P. Capital account liberalization,financial depth,and economic growth[J]. Journal of International Money and Finance,2008,27( 6) :861 -875.

[8]KOSE A M,PRASAD E S,TAYLOR A D. Thresholds in the process of international financial integration[J]. Journal of International Money and Finance,2011,30( 1) :147 -179.

[9]KITANO S. Capital controls and welfare[J]. Journal of Macroeconomics,2011,33( 4) :700 -710.

[10]经济增长前沿课题组.国际资本流动、经济扭曲与宏观稳定——当前经济增长态势分析[J].经济研究,2005( 4) :4 -16.

[11]刘树成,赵志君,马跃.金融开放与宏观稳定[M].北京:社会科学文献出版社,2004:50 -98.

[12]PRASAD E,RUMBAUGH T,WANG Q. Putting the cart before the horse? Capital account liberalization and exchange rate flexibility in China[R]. IMF Policy Discussion Paper,PDP/05/1,2005.

[13]GALí J,MONACELLI T. Monetary policy and exchange rate volatility in a small open economy[J]. The Review of Economic Studies,2005,72( 3) :707 -734.

[14]MONACELLI T. Monetary policy in a low pass-through environment[J]. Journal of Money,Credit and Banking,2005,37( 6) : 1047 -1066.

[15]MATHESON T. Assessing the fit of small open economy DSGEs[J]. Journal of Macroeconomics,2010,32( 3) :906 -920.

[16]谢绵陛.低汇率传递下的国际冲击传导机制研究[J].金融评论,2012( 4) :46 -57.

[17]BHANDARI J S. Exchange rate overshooting revisited[J]. The Manchester School,1981,49( 2) :165 -172.

[18]FRENKEL J A,RODRIGUEZ C A. Exchange rate dynamics and the overshooting hypothesis[R]. IMF Staff Paper,1982,29:1 -30.

[19]BENIGNO P. Price stability with imperfect financial integration[J]. Journal of Money,Credit and Banking,2009,41 ( 1) :121 -149.

[20]郑超愚,朱南松,张瑶.动态购买力平价理论:概念、证据与运用[J].经济研究,2007( 6) :75 -86.

[21]邢毓静.从国际收支角度看汇兑及资本管制对贸易变动的影响[J].当代财经,2000( 10) :47 -51.

[22]谢平,罗雄.泰勒规则及其在中国货币政策中的检验[J].经济研究,2002( 3) :3 -12,92.

[23]王艺明,蔡昌达.货币政策的成本传导机制与价格之谜——基于新凯恩斯主义DSGE模型的研究[J].经济学动态,2012 ( 3) :14 -25.

[24]王彬.财政政策、货币政策调控与宏观经济稳定——基于新凯恩斯主义垄断竞争模型的分析[J].数量经济技术经济研究,2010( 11) :3 -18,36.

[25]何德旭,姚战琪,余升国.资本流动性:基于中国及其他亚洲新兴国家的比较分析[J].经济研究,2006( 9) :4 -16.

(责任编辑傅旭东)

Shocks Transmission and Economic Stability with Capital Controls

XIE Mianbi

( School of Finance and Economics,Jimei University,Xiamen 361021,P. R. China)

Abstract:This paper investigates the response feature of the domestic economic to shocks of international financial market and international trade with capital controls,and the influence of deregulation on economic stability within a dynamic stochastic general equilibrium(DSGE) model for China' s economy. We find that: 1) The effect of capital controls is nearly the same as that of complete controls. Net exports will form a larger premium to interest rate parity,and the persistence of foreign exchange market shocks is relatively lower. 2) The shocks of foreign exchange market change domestic consumption and net exports via the international risk-sharing mechanism,but capital controls will suppress risk-sharing mechanism to play. Capital controls would make the trade shocks be quickly suppressed,but domestic economic variables are impacted laggedly. 3) Perfect capital mobility does significantly increase economic fluctuations; but under the current strict capital controls,moderate deregulation does not affect the economic stability; to some extent,it is beneficial to the stability of output,consumption and interest rates.

Key words:capital control; economic stability; dynamic interest-rate parity

作者简介:谢绵陛( 1968 - ),福建尤溪人,经济学博士,集美大学财经学院金融系教授,硕士研究生导师,主要从事金融经济学、宏观经济学、计量经济学研究。

基金项目:福建省高等学校新世纪优秀人才支持计划资助项目( JA10177S) ;国家社会科学基金项目“居民资产负债管理行为特征与影响机制研究”( 14BJY014)

doi:10. 11835/j. issn. 1008 -5831. 2015. 02. 005

中图分类号:F836

文献标志码:A

文章编号:1008-5831( 2015) 02-0032-10