反向购买及商誉的会计处理案例分析——基于东阳光铝案例的解读

黄天天

(上海交通大学,上海 200030)

一、交易概述

2006年11月13日,深圳东阳光召开股东会并做出决议,同意以进入资产认购阳之光向其非公开发行的股份,同意与阳之光签署《发行股份购买资产协议》。

深圳东阳光拟认购不低于本次发行股份总数的70%,其余部分由其他特定对象认购。深圳东阳光以进入资产认购阳之光向其非公开发行的股份,目的是向阳之光注入铝加工业务、电子材料及元器件业务及辅助关联业务相关优质资产,涉及的进入资产包括宜都高纯铝75%股权、乳源精箔75%股权、深圳化成箔98.49%股权、乳源电化厂75%股权、乳源进出口100%股权。

本次发行的定价基准日为阳之光第六届董事会第十二次会议决议公告日(即2006年9月8日),向深圳东阳光发行股票的发行价格为定价基准日前二十个交易日股票均价(每股3.99元),即发行价格为每股3.99元。

深圳东阳光拟以进入资产作价认购本次发行的股票。进入资产的转让价款按照基准日进入资产的评估价值确定。为解决深圳东阳光所欠进入资产相关企业的非经营性往来款,深圳东阳光拟以进入资产的资产评估值扣除深圳东阳光所欠进入资产所涉及企业的非经营性往来款后的余额,作价认购阳之光向其非公开发行的股票。

若进入资产的资产评估值扣除深圳东阳光所欠进入资产相关企业的非经营性往来款后的余额不足以认购本次发行股份总数的70%,则深圳东阳光承诺以现金补足;若进入资产的资产评估值扣除深圳东阳光所欠进入资产所涉及企业的非经营性往来款后的余额超过本次发行股份总数的70%,则阳之光可用募集资金向深圳东阳光收购。

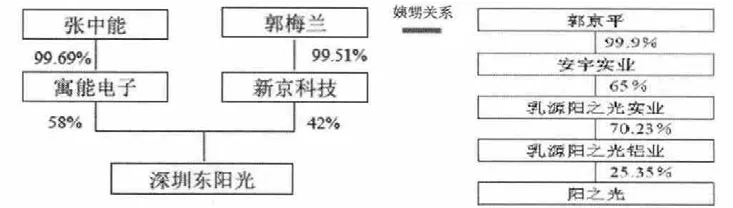

由于郭京平的母亲与郭美兰具有姐妹关系,且郭京平间接持有成都阳之光实业股份有限公司25.35%的股份,因此,本次收购中郭京平与其直接控股的乳源阳之光成为深圳东阳光的一致行动人。其具体关系如下图所示:

二、商誉的确定

(一)合并成本的确定

根据双方协议,本次的合并成本为深圳东阳光实业有限公司的进入资产价值,其公允价值以2007年6月30日作为基准日的评估价值计算,同时以2006年9月30日为评估基准日的评估值作为折股基数,即1,155,131,831.48元。此外,双方约定上述资产自2006年10月至购买日期间的利润为深圳东阳光享有,增值部分则由阳之光享有,因此截至购买日,即2007年11月30日,本次的合并成本明细如下:

(二)商誉的确定

上述股权资产于购买日的各项可辨认资产公允价值以其购买日的账面价值为基础,加上评估机构出具的各项可辨认资产的评估增值作为各项可辨认资产的公允价值,合计数如下:

其中阳之光按比例享有的各项可辨认净资产公允价值为1,364,727,892.91元。此外,在购买日各股权资产之间的存货销售未实现利润为4,596,435元,调整上述净资产评估增值的递延所得税负债和未实现利润后,购买日各项股权资产的可辨认净资产公允价值为1,360,131,457.91元。合并成本为1,361,717,074.59元。两者的差额1,595,616.68元即是购买日所确认的商誉。

三、案例的现实意义

自从2012年10月10日中国证监会宣布暂停新股首次公开募股(IPO)开始至今,已经历时一年有余。这一年间,虽然IPO市场及其冷淡,但是与之相对应的企业及企业之间的并购、重组却异常火热。而并购市场火热的背后,IPO的暂停其实仅仅是一个很小的促进因素。蕴藏在这个背后的其实是不可阻挡的经济、行业发展规律。如果说,一个企业与另一个企业之间的并购是一个偶然事件,那么,全行业的并购重组则是国民经济和行业发展的必然趋势。我国自改革开放以后至21世纪的前几年,由于具有巨大的市场,各行业一直处于迅速扩张占领市场阶段。而从中国加入世贸组织后至今,我国大多数行业市场已经被瓜分完毕,这时候就进入了行业的整合阶段。优势企业通过并购这种外延式扩张的办法去寻求规模效益,扩大市场占有率。这也是整个社会实现资源有效配置的重要途径。同时对于我国企业变大变强、走出国门,也具有重要意义。在加上IPO受阻,借壳上市也成为企业并购的又一大动机。

在行业并购重整的大趋势下,资本市场自然也对并购重组类的会计人才有很大的需求。这也要求我们重视与企业并购、合并有关的会计处理方法。本文通过分析近年的两起目的不同的并购案例,重点关注反向并购的商誉及其减值问题,希望引起更多的关注,重视资本市场的趋势,力求学以致用。