工资薪金个人所得税改革的再分配效应:基于微观数据的分析

常世旺 韩仁月

(1.山东大学 经济学院,山东 济南250100;2.山东财经大学 财政税务学院,山东 济南250014)

一、引言及相关文献回顾

2011 年个人所得税改革将工资薪金所得费用扣除额提高至3500 元/月,税率级数调整至七级,级距和税率也做了调整。此次改革最直接的结果就是个人所得税减收约1200 亿元,同时降低了中低收入者税收负担,加大了对高收入者的调节。尽管起征点的提高并没有发挥有效的调节作用(赵阳阳、王琴梅,2013),但时至今日,对于个人所得税改革的争论,并未因此而减弱,进一步提高费用扣除额的呼声屡见报端。

事实上,近年来针对个人所得税改革效应的研究日益增多。多数研究表明:平均税率、累进性是影响个人所得税收入分配效应的两个主要因素。就现阶段而言,平均税率的影响更大。石子印(2014)认为,收入分布是影响个人所得税累进性的最重要因素,而提高平均税率则是改善个人所得税再分配效应的有效途径。因此,较高的税收累进性并不一定能带来较高的再分配效应,税收规模尤其重要。何辉等(2014)利用城镇居民调查数据的实证分析表明,个人所得税的平均税率具有累进性,居民收入的税后基尼系数小于税前基尼系数,因此,个人所得税具有收入再分配正效应,但不同时期的效应存在差异。岳树民等(2011)利用2007 年抽样调查数据的研究发现,个人所得税累进性随着免征额的上升而呈现先上升、后下降的特征。这说明,在我国现行税制和城镇居民收入分布状况下,存在令个人所得税累进性达到最优的免征额。徐建炜等(2013)利用微观住户调查数据的研究发现:1997—2005 年间,尽管累进性逐年下降,但由于平均有效税率上升,因此,个人所得税的收入分配效应逐渐增强;2006—2011 年间的三次税制改革尽管提高了累进性,但由于平均有效税率降低,反而恶化了个人所得税的收入分配效应。针对2011 年个人所得税改革,岳希明等(2012)认为:平均税率是影响个人所得税收入分配效应的主要因素,累进性是次要的,由于平均税率的降低,2011 年的改革进一步弱化了个人所得税的收入分配效应;个人所得税整体累进性指数随工资薪金所得费用扣除的提高呈倒U 型,3500 元正好处于倒U 型的最大值,超过3500 元的费用扣除反而会削弱个税的累进性。许志伟等(2013)基于家庭收入调查数据的研究表明:较改革前税制而言,2011 年的个人所得税改革降低了月收入低于3.8 万元群体的平均税率,增加了3.8 万元以上高端收入群体的平均税率。基于收入分布数据的计算结果表明,新税制使得整个经济的平均税率由改革前的2.67%降至改革后的0.91%;同时,新税制提高了中端收入群体(月收入为0.2 万~2.2 万元)的福利,降低了高端收入群体(月收入高于2.2 万元)的福利,对最低端群体(月收入小于0.2 万元)则影响不大,但由于中间群体人口的比重较大,新税制提高了社会总福利,增幅为0.74% ~0.8%。

梳理已有文献,可以发现,种种个人所得税改革建议究竟会带来怎样的收入和再分配效应,目前尚无较为全面的定量比较评估。本文以微观数据为基础,定量评估两种个人所得税改革方案的再分配效应,并进一步延伸分析两种效应下个人所得税改革的重点内容与配套措施。

二、收入再分配效应的衡量指标与计算方法

税制改革一般产生三种效应:税收收入效应、收入再分配效应和经济增长效应。其中,收入再分配效应是指不同阶层税收负担的变化。目前关于税收收入再分配效应度量的方法大致可分为三类:一是以洛伦兹曲线为基础构建的指数。最常用的就是基尼系数。收入分配越趋向公平,洛伦兹曲线弧度越小,基尼系数越小。也就是说,税收收入再分配效应的大小可以从税前收入和税后收入的基尼系数变化中看出。二是等分法。最常用的就是“五等分法”,即把收入从高到低进行排序,均等地划分为5 组。如果税收是中性的,那么任一组个体的税后收入之和占所有个体税后收入之和的比重与该组税前收入之和占所有个体税前收入之和的比重是相等的,即征税并不改变任一阶层的收入份额。三是税制累进性,常用的是实际税率法。在累进税下,随着收入的增加,实际税率上升。

对于个人所得税改革的收入再分配效应,本文从实际税率、基尼系数和不同阶层间收入占比三个指标加以考量。

1.实际税率

以实际税率随收入变化而发生变化的程度来度量税收累进性,其计算公式可表示为:

在累进税制下,随着收入的增加,实际税率上升;在比例税制下,实际税率理论上为一常数,但由于存在费用扣除、减免税等因素,所以其并不为常数;而在累退税制下,随着收入的增加,实际税率则下降。

2.基尼系数

通过比较税前与可支配收入基尼系数来衡量个人所得税的再分配效应。本文采用人口等分法,利用等高梯形面积求和公式(张建华,2007)计算基尼系数,即将样本按收入由低到高顺序排序,分为人数相等的组,从第1 组到第i 组人口累计收入占全部人口总收入的比重为wi,基尼系数G 表示为:

则个人所得税收入再分配效应表示为:RE =GM-GD。其中,GM为税前收入基尼系数,GD为可支配收入基尼系数。

3.不同组收入占比

本文采用“五等分法”,将个人收入从低到高进行排序,然后将其分为5 组。如果最高收入组的个人所得税税后收入占全部税后收入的比重下降,则说明个人所得税具有正向收入再分配调节作用。

三、不同改革方案的效应评估

主要评估两种工资薪金个人所得税改革方案:2011 年改革修正案(简称:2011 年改革)和以人大代表及网络讨论为主的各方建议稿(简称:建议版)。两个方案的根本性差异就在于免征额提高至3500元还是5000 元,而对于税率税级调整尚未见到具体差异。那么这两种方案在税收收入和收入再分配效应上到底存在何种差异?本文利用微观数据加以比较。

(一)数据描述性统计

经过调研和前期数据标准化处理,本文从H 和Q 两省地方税务局税收征管系统,共取得17011 位纳税人信息,涉及制造业、金融保险业、社会服务业等8 个行业。从表1 可以看出:2011 年改革前,共有5001 人缴纳个人所得税,缴税比例为29.40%,略高于28%的全国平均水平,月均工资薪金收入4176.78元,月均缴税303.79元,实际税负率7.27%。2011年个人所得税改革后,纳税人数为1713人,缴税比例10.07%,较改革前减少65.75%,月均缴税215.81元,实际税负率5.17%。而将费用扣除额进一步提高至5000 元,则纳税人仅为927人,缴税比例5.45%,实际税负率则为3.69%。

表1 样本统计表

(二)收入再分配效应的衡量

1.实际税率

从图1 可以看出:从个人所得税的实际负担率来看,与改革前相比,2011 年个人所得税改革降低了月工资薪金收入2000 ~22000 元人群的实际税负,提高了月收入超过22000 元人群的实际负担率,个人所得税的累进程度相应提高。建议版则提高了月收入超过91600 元人群的实际税率。可见,进一步提高免征额的受益者是月收入在22000 ~91600 元之间的人群,该群体由增税群体转变成减税群体。

图1 改革前后实际税率变化图

随着个人所得税负担的降低,2011 年改革提高了中端收入群体(月收入为2000 元~22000 元)的福利,降低了高端收入群体(月收入高于22000 万元)的福利,受益面即中端收入群体占总纳税人的比例,高达98%,基本实现“降低了中低收入者税收负担,加大了对高收入者的调节”的预期改革目标。但是如果将费用扣除额提高至5000 元,则意味着年收入超过100 万元人群的税负也下降,显然有悖于调节高收入的改革初衷。

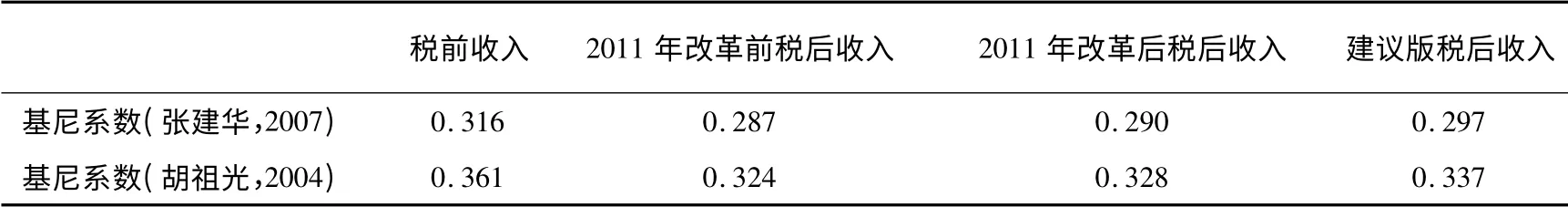

2.基尼系数

根据张建华(2007)研究,通过计算,与改革前相比,2011 年改革后的税后基尼系数略微增大,建议版则进一步扩大,因此,个人所得税的再分配效应弱化,如表2 所示。为避免计算方法选择的误差,表2同时列示了根据胡祖光(2004)方法计算的基尼系数,其变化趋势相同。这是因为,在当今我国,72%的工薪收入者还达不到缴纳个人所得税的门槛,提高免征额虽然降低了月收入在2000 ~22000 元人群的税收负担,但2 亿多低工薪者并未受益,只有几千万中等工薪者受益。若将免征额提高至5000 元/月,受益人群会进一步缩小。因此,在其他条件保持不变时,2011 年的修正案改革和建议版个人所得税改革只会扩大而不是缩小收入差距。

表2 个人所得税改革方案税后基尼系数比较

表3 个人所得税收入再分配效应国际比较简表

另外,从表3 可以清晰看出,仅就工资薪金所得而言,我国个人所得税具有一定的收入再分配作用,即基尼系数由税前0.316 降至税后0.287,降幅为9.18%。从国际比较来看,20世纪80 ~90 年代间可得数据的13 个国家中,个人所得税使得基尼系数降低的平均比例为9.63%,略高于我国2011 年改革前的水平。

事实上,上述13 个国家大体可以分为三类:一是高效国家,基尼系数降幅超过10%,以芬兰和瑞典为代表;二是低效国家,基尼系数降幅不足5%,以法国和韩国为代表;三是其他国家,如意大利。从典型国家看,瑞典属于税率、免征额混合型国家,实行定额与定率相结合扣除方法,主要扣除项目包括社会保障缴费扣除、损失扣除、基本扣除及赡养、抚养扣除等;税率上则实行比例税率及超额加征的方法,个人所得税地方税税率约为31%,但年收入超过20.39 万克朗后,需按25%税率缴纳国家所得税。韩国也实行定额与定率相结合的综合扣除方式,扣除项目包括基本扣除、配偶扣除、抚养(赡养)扣除、主妇扣除、海外劳务津贴扣除等,一般所得实行10% ~40%的四级超额累进税率。但与瑞典相比,韩国过多的扣除大大侵蚀了税基,加之较低的超额累进税率,在很大程度上降低了个人所得税的调节作用(Wagstaff and van Doorslaer,2001)。再反观我国,从2011 年全国个人所得税分项目收入情况看,工资薪金所得、利息股息红利所得及个体工商户生产经营所得三项合计贡献了税收收入的90%以上。2010—2011 年适用20%及以上税率所缴纳的税收收入仅占工薪所得个人所得税收入的13.41%,而2007 年这一比例为45.21%。就工资薪金所得而言,我国除标准扣除和三险一金外基本没有其他费用扣除,在税率结构上也保持了累进,这些都有利于个人所得税再分配功能的发挥,但由于个人所得税收入占总税收收入比重偏低,限制了其功能发挥。这一点和韩国非常类似。

3.不同组收入占比

从不同收入组的实际税率看(见表4),按照收入由低到高将总样本人口等分为5 组,2011 年改革使低收入组到高收入组的实际税率依次降低0.29、0.88、2.10、3.18 和2.38 个百分点;建议版使实际税率依次降低0.29、0.88、2.14、4.27 和5.13 个百分点。可见,将免征额由2000 元/月提高到3500 元/月,虽然每组人群的实际税负都降低,但受益最大的是两个高收入组。若将免征额提高到5000 元/月,两个高收入组的受益会进一步增大。随着免征额的提高,中低收入组的实际税率保持不变,而高收入组的税负则进一步降低,收入差距随之加大。从不同收入组税后收入分配情况看,与2011 年改革前相比,2011 年改革后中低收入组的税后收入占比小幅下降,而两个高收入组的税后收入占比提高;建议版则进一步降低了中低收入组、提高了高收入组的税后收入占比,中低收入阶层与高收入阶层的收入差距进一步加大。

表4 不同收入组的税收负担及税后收入分配

四、拓展分析

通过对个人所得税改革和再分配效应的实证分析可见,提高免征额(费用扣除额)、拉大级距(减少级数),在减少个人所得税收入的同时,扩大了收入差距,且免征额越高,个人所得税的收入再分配效应越被弱化。这就使得2011 年及以后的个人所得税改革面临两大矛盾:一方面,随着物价上涨,人们要求提高费用扣除额的呼声日益高涨;另一方面,提高费用扣除额减少了个人所得税收入,使得本来在总税收收入中占比就较低的个人所得税地位进一步下降,从而不利于税收结构优化,更为糟糕的是进一步拉大了收入差距,与当前收入分配改革取向相悖。因此,有必要对费用免征额的设立依据和个人所得税的收入调节功能有个客观的认识。

1.免征额标准的设定依据

免征额,即费用扣除、生计扣除,是纳税人为维持本人及赡养对象的生存所必需的收入。这部分维持生计的收入在理论上不应该被课税,应从纳税人收入额中扣除。因此,如何确定纳税人的生计支出就成为费用扣除标准争论的焦点。从国际比较来看,个人所得税的基本扣除标准考虑的是一个国家当前最低必需生活费用,而不是平均水平。如美国最新的个人所得税基本扣除额刚调升至每月约629 美元,约合4071 元人民币,这一扣除标准远低于美国贫困线水平,工薪收入者几乎人人纳税。个人所得税费用扣除额每年根据收入水平和物价指数实行动态调整是政府财税部门的一项例行业务工作。但放眼全球,即使在地方有立法权的联邦制国家,尽管地方立法征收的地方性个人所得税免征额和税率均可自主确定,但联邦个人所得税的个人基本扣除额都是一样的。此外,在特殊生计扣除方面,为了真正减轻中低收入阶层的税收负担,国际上的普遍做法是引进针对每个人不同情况的生计扣除额,如房租或房贷利息扣除、人口负担扣除及子女教育扣除等。

现阶段,我国免征额的设立同样应立足于“基本”费用支出,且各地区费用扣除标准应相一致。从个人所得税的发展历史来看,个人所得税都是随着市场经济的发展由无到有,由少数人的贵族税、富人税向大众税演化的过程。目前我国个人的税收负担多来自流转税和非税财政收入(如土地财政的税外收入),个人所得税负担较低。无论从保证刚性财政支出需求的角度,还是从完善税制结构、加大调节收入分配的角度,我国都应进一步提高个人所得税规模,而不是单纯地进一步提高免征额、缩小个人所得税的课税范围。

2.个人所得税收入调节功能的有限性

当前许多研究的重点在于个人所得税的收入调节功能上。一提到税收的收入分配调节,便想到通过个人所得税改革来实现。诚然,个人所得税是税收体系中发挥再分配功能的重要税种,但从实践来看,其收入调节功能是有限的。英国、美国、法国等开征个人所得税的初衷均是为了筹集财政收入。随着经济发展水平的提高和市场化进程的加快,资本主义工商业得到了更大发展,这为政府提供了日益丰富的个人所得税税源。1929—1933 年经济大危机使得欧美各国放弃了长期以来实行的“自由放任”经济政策,转而对经济进行全面干预,个人所得税也逐渐演变成调节收入分配,实现社会公平的重要工具。但国外对美国1994—2004 年收入分配的研究表明,尽管总收入不平等在上升,但税收和转移支付使其下降了约30%。其中,转移支付贡献的份额约占85%,税收占15%左右(Kim and Lambert,2009)。在欧美各国的税收体系中,除了个人所得税外,财产税和社会保障税等同样是进行收入再分配的重要税种。这样看来,在我国,理论上通过累进税率的设置旨在发挥收入调节作用的个人所得税在实践当中的效果并不尽如人意。

虽然个人所得税的收入调节功能是有限的,但就我国而言,在其作用下毕竟缩小了收入分配差距。如表4 所示,与税前收入分配状况相比,中低收入组的税后收入状况得到了明显改善,高收入组的税后收入占比下降。现阶段,在我国税收体系中尚无其他税种直接对收入进行调节的背景下,仅占7%左右的个人所得税能发挥一定的再分配作用更显得难能可贵。因此,既要认识到个人所得税收入调节功能的有限性,又要逐步强化其累进性,而不是进一步大幅提高免征额、弱化个人所得税的累进性。

五、结论与展望

通过对2011 年个人所得税改革和现有建议的收入再分配效应定量评估,本文得出以下结论:

一是改革前我国的个人所得税发挥了一定的收入再分配功能,税后基尼系数较税前下降9.18%。2011 年改革弱化了个人所得税的累进性,降低了其收入再分配功能,这集中体现在改革后税后收入基尼系数的扩大。尽管我国亦属于税率、免征额混合型国家,但其中起主要作用的是免征额调节。因此,如果进一步提高免征额,税后基尼系数会进一步上升,个人所得税收入再分配功能则会进一步减弱。

二是从各收入阶层的实际税率和收入占比情况来看,无论是2011 年改革还是进一步提高免征额建议都使各阶层的实际税率有所降低。其中,2011 年改革实际税率降幅最大的是收入由低到高排序的90% ~95%分位人群,实际税负下降4.14 个百分点。在收入占比方面,最高5%高收入人群的比重略有下降,而60% ~95%分位人群的比重均有不同程度的上升,这有利于壮大中高收入人群。如果免征额进一步提高至5000 元,则实际税率降低最大的仍是90% ~95%分位人群,但只有最高20%分位人群的收入占比是上升的,其他阶层均出现了下降,很显然这项改革只对最高收入人群有利。

综上可以看出,尽管2011 年改革导致个人所得税收入减少、收入再分配功能弱化,但却有利于培育中高收入人群。而如果进一步提高免征额,则仅仅有利于最高20%分位人群,从而进一步加大收入分配差距。因此,今后我国个人所得税改革的重点不是进一步提高免征额,而是通过优化税率税级结构,适当增加高收入人群的税收负担,同时加强对高收入人群的税收监管。

需要指出的是,由于数据限制,本文并未定量分析不同税级税率改革模式对收入分配调节的影响,同时亦未分析除工资薪金所得以外的其他收入,这些都是将来的研究方向和重点。

何辉,李玲,张清.2014.个人所得税的收入再分配效应研究:基于1995—2011 年中国城镇居民调查数据[J].财经论丛(2):36-43.

胡祖光.2004.基尼系数理论最佳值及其简易计算公式研究[J].经济研究(9):60 -69.

彭海艳.2011.我国个人所得税再分配效应及累进性的实证分析[J].财贸经济(3):11 -17.

彭海艳.2014.我国个人所得税弹性的实证分析:1980—2011[J].财贸研究(1):93 -98.

石子印.2014.平均税率、标准税率与收入分布对个人所得税累进性的影响[J].财经理论与实践(1):70 -74.

万莹.2008.个人所得税累进性与地区收入差别调节[J].改革(11):77 -81.

王亚芬,肖晓飞,高铁梅.2007.我国收入分配差距及个人所得税调节作用的实证分析[J].财贸经济(4):18 -23.

徐建炜,马光荣,李实.2013.个人所得税改善中国收入分配了吗:基于对1997—2011 年微观数据的动态评估[J].中国社会科学(6):53 -71.

许志伟,吴化斌,张晶.2013.个人所得税改革的宏观福利分析[J].管理世界(12):32 -42.

岳树民,卢艺,岳希明.2011.免征额变动对个人所得税累进性的影响[J].财贸经济(2):18 -24.

岳希明,徐静,刘谦,等.2012.2011 年个人所得税改革的收入再分配效应[J].经济研究(9):113 -124.

张建华.2007.一种简便易用的基尼系数计算方法[J].山西农业大学学报:社会科学版(3):275 -278.

赵阳阳,王琴梅.2013.个人所得税调节收入分配差距效果的实证研究:基于中国31 个省(直辖市、自治区)的比较分析[J].哈尔滨商业大学学报:社会科学版(5):80 -90.

ALTIG D,CARLSTROM C T.1996.Marginal tax rates and income inequality in a life-cycle model[R].Cleveland Fed’s Working Paper,No.9621.

JIN K H,LIM.B I.2005.Redistributive effect of Korea’s income tax:equity decomposition[J].Applied Economics Letters,12(3):195-198.

KIM K N,LAMBERT P.2009.Redistributive effect of U.S.taxes and public transfers,1994-2004[J].Public Finance Review,37(1):3-26.

VERBIST G.2004.Redistributive effect and progressivity of taxes:an international comparison across the EU using EURO-MOD[R].EUROMOD Working Paper,No.EM5/04.

WAGSTAFF A,VAN DOORSLAER E.2001.What makes the personal income tax progressive?A comparative analysis for fifteen OECD countries[J].International Tax and Public Finance,8(3):299 -316.

- 财贸研究的其它文章

- 地区市场化进程与现金股利迎合行为