基于因子分析的稀土类上市公司盈利质量评价*——来自沪深两市的经验证据

江西理工大学经济管理学院 吴一丁 杨 阳

一、引言

稀土在我国乃至全世界都具有战略性的地位。近几年由于国家关于稀土政策频频出台等原因,稀土价格波动较大,严重影响稀土行业的健康和可持续发展。而稀土类上市公司作为稀土行业内的主要成员,其经营和未来发展战略势必受到不可低估的影响。而稀土公司在此宏观环境下的盈利质量是其能否持续经营、发展壮大的重要条件。盈利质量即收益质量,是指会计收益所表达的与企业经济价值有关信息的可靠程度。盈利质量与盈利能力有一定区别,盈利能力主要是衡量企业赚取利润的能力,主要偏于利润的量的方面,在会计原则选取的基础上主要是权责发生制;而盈利质量主要是建立在收付实现制的原则上,不仅注重量,更注重通过量探究其质,检测企业的利润是否有足够的现金流作支撑。

研究企业的盈利质量,揭露上市公司财务报告的真实性可以为投资者和潜在投资者指引方向。目前,众多学者开始重视对盈利质量的研究。王月(2011)从盈利的现金保障能力、可持续稳定性、成长能力、获利性四个方面设计盈利质量评价指标体系,分析辽宁省钢铁行业上市公司的盈利质量;饶偲旻(2008)选取11家商业银行公布的2007年年报相关数据,运用主成分分析和聚类分析方法对盈利质量进行比较分析,找出制约其盈利质量的主要因素,并指出相应的提升路径;冯丹、符刚(2011)建立了基于自由现金流量的盈利质量评价指标体系,并结合某上市公司对盈利质量进行分析。但有关稀土行业盈利质量的研究甚少,本文基于稀土类上市公司的财务数据,选取衡量盈利质量的财务指标构建指标体系,运用因子分析方法对18家稀土类上市公司的盈利质量进行综合评价,以期为管理者和投资者提供参考,提高稀土类上市公司的盈利质量。

二、研究设计

(一)样本选取与数据来源 本文以中国稀土类上市公司为研究对象。根据证监会发布的《上市公司行业分类指引》,选取中科三环、宁波韵升、银河磁体、中金岭南、横店东磁、安泰科技、江西铜业、广晟有色、辰州矿业、风华高科、厦门钨业、天通股份、五矿发展、鼎泰新材、中色股份、包钢稀土、中钢天源和太原刚玉等18家上市公司2011~2013年的财务数据。本文数据来源于锐思数据库和巨潮资讯网。

(二)稀土类上市公司盈利质量指标体系构建 为了准确、科学地反映稀土类上市公司的盈利质量水平,本文在总结已有上市公司盈利质量研究成果的基础上,结合稀土类上市公司的实际经营特点,从盈利质量的现金保障性、持续性和成长性三个方面入手,共选取7个指标构建稀土类上市公司盈利质量评价体系,如表1所示。

表1 稀土类上市公司盈利质量评价体系

表1中,营业利润增长率(X1)反映公司营业利润的增减变动状况,揭示了企业主营业务盈利能力的强弱。经营现金流量净额增长率(X2)是衡量企业成长性的指标,企业健康成长离不开一定数量的现金作支撑,没有现金流入企业的成长必然难以为继。营业利润贡献率(X3)是一个企业通过主营业务所获得的利润,通过营业利润占净利润的比例可以看出一个企业的主要利润是否由主营业务产生,该指标可以反映企业是否能够持续经营并成长。主营业务收现率(X4)反映主营业务所收到的现金占主营业务收入的比例,该指标越大,说明企业的主要业务获现能力越大,现金保障性越强,随之,盈利质量越高;反之则相反。现金流量充足率(X5)可以综合反映企业的现金保障性。现金流量比率(X6)反映企业是否拥有足够的现金来保障负债的偿还,该比值越大,表明企业现金保障性越好,企业用现金偿还短期负债的能力就越强;反之,则越弱。全部资产现金回收率(X7)旨在考核企业全部资产的盈利获现能力,该指标越大说明企业资产利用效果越好,企业的盈利质量越高。

三、稀土类上市公司盈利质量评价

(一)描述性统计 在进行因子分析前,对样本数据的特征进行描述性统计的结果见表2。由表2可知,营业利润贡献率、营业利润增长率和经营现金流量净额增长率的方差较大,且极大值与极小值相差较大,说明稀土类上市公司的主营业务所带来的收益相差甚大,并呈现出不同的增长速度;其次,主营业务收现率、现金流量充足率、现金流量比率和全部资产现金回收率的方差较小,极小值与极大值相差也较小,说明稀土类上市公司在现金保障性水平和盈利水平方面相差较小;最后,从总体均值的角度来看,稀土类上市公司的整体盈利质量较差。其中全部资产现金回收率低至0.061,盈利能力较弱;现金流量充足率和现金流量比率都偏小,说明现金保障性较弱。总体而言,稀土类上市公司的整体盈利质量较弱,诸多方面的问题严重制约了稀土类上市公司的良性发展。

表2 稀土类上市公司盈利质量指标的描述性统计分析

(二)适用性及相关性检验 首先对原始变量进行标准化,以避免由于量纲差异影响因子负荷的确定。再对标准化后的变量进行因子分析的适用性、变量之间的相关性检验。如表3所示,KMO值大于0.5,sig值小于0.01,变量之间具有显著的相关性,说明适合做因子分析。

表3 KMO and Bartlett’s Test

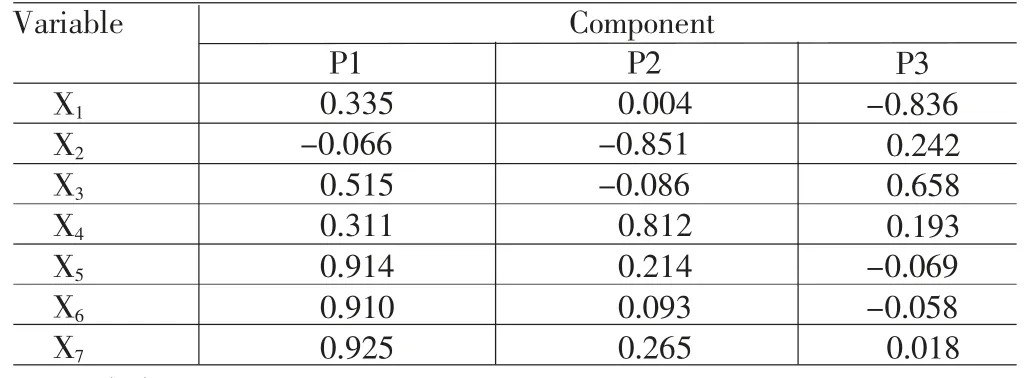

(三)提取主成分及因子命名 将原始数据标准化后,采用PCA方法计算出公共因子的特征根、贡献率及累计贡献率,具体结果见表4。根据特征根大于1的原则,本文提取了3个公共因子,其累计的贡献率达到81.273%,具有很强的代表性。为了更好地对公共因子进行命名,且具有现实经济意义,本文采用方差极大法对因子进行旋转。通过表5可以发现,第一个公共因子的贡献率为42.535%,在现金流量充足率X5、现金流量比率X6与全部资产现金回收率X7三个指标上有较大的载荷系数,三个指标主要反映公司的现金能力,可将第一个因子命名为现金保障因子;第二个公共因子的贡献率为21.544%,在营业利润增长率X2和主营业务收现率X4两个指标上有较大的载荷系数,因为营业利润增长率可以反映公司的盈利增长情况,主营业务收现率反映主营业务收入现金的分量,可将第二个因子命名为盈利获现因子;第三个公共因子的贡献率为17.204%,在营业利润贡献率X1和经营现金流量净额增长率X3两个指标上有较大的载荷系数,营业利润贡献率反映公司主营业务的利润贡献,可以看出公司经营的稳定性,经营现金流量净额增长率反映公司的成长状况,可将第三个因子命名为稳定与成长因子。

表4 总方差解释量表

表5 旋转后的因子载荷矩阵

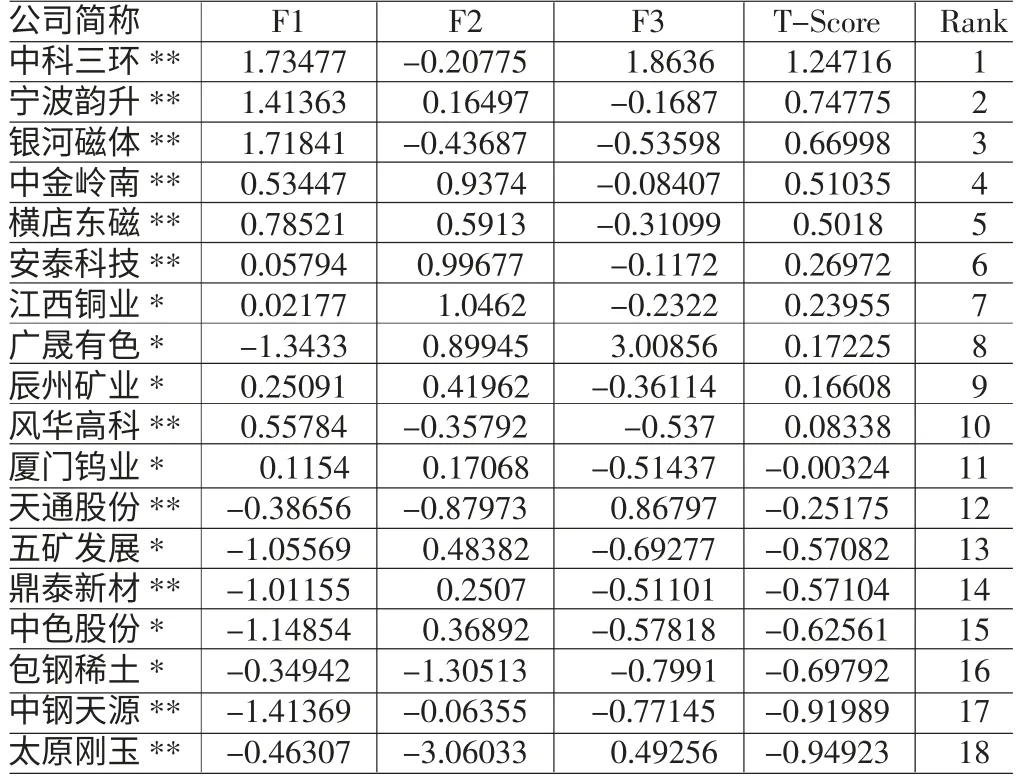

(四)稀土类上市公司盈利质量得分及排名 根据标准化后的指标值和旋转后的因子得分系数矩阵,可得到各公共因子的得分,再根据各公共因子得分与各公共因子占累计贡献率的比重可计算出各公司盈利质量的综合得分。根据综合因子得分对各公司进行排名,具体结果见表6。

表6 稀土类上市公司盈利质量综合得分及排名表

表6显示,在第一个公共因子F1(现金保障因子)上,中科三环、宁波韵升、银河磁体三家公司的得分比较高,说明这三家公司内部现金比较充足,现金安全系数较高,而广晟有色、五矿发展、鼎泰新材、中色股份、中钢天源的得分较低,说明公司要注重提高现金的保障性;在第二个公共因子F2(盈利获现因子)上,中金岭南、安泰科技、江西铜业、广晟有色的得分较高,说明公司比较注重应收账款的管理和客户的信用等级,产销过程处于良性状态,而天通股份、包钢稀土、太原刚玉的得分较低,说明公司盈利获现的能力较弱;在第三个公共因子F3(稳定与成长因子)上,中科三环、广晟有色、天通股份的得分较高,说明公司的稳定与成长性较强,在行业中处于优势地位,而五矿发展、包钢稀土、中钢天源的得分较低,说明得注重提高公司的稳定性与成长能力。从总得分来看,以稀土资源加工与应用为主营业务的中科三环、宁波韵升、银河磁体的盈利质量有显著优势,而以稀土资源开采为主营业务公司的盈利质量主要居于行业的中间地位。

四、结论

公司盈利质量综合得分及排名显示,稀土类上市公司的盈利质量总体水平不高。以稀土资源开采为主营业务公司的盈利质量水平居于稀土类上市公司的中端和下端,盈利质量水平差距较小;而以稀土资源加工与应用为主营业务公司除风华高科、天通股份、鼎泰新材外,其他企业盈利质量水平居于行业前端和后端。其中,中科三环、宁波韵升、银河磁体的盈利质量水平居于行业前端,而中钢天源、太原刚玉盈利质量水平居于整个行业的末端,出现盈利质量水平参差不齐的局面。

生产周期过长,资金回笼慢是造成以稀土资源开采为主营业务的公司盈利质量不高的主要原因,公司应尽量缩短生产周期,提高资金回笼速度;近几年国家对稀土开采加以管制,也对稀土产业前端公司造成巨大压力。其次,由于稀土开采、分离、冶炼的高新技术投入不足,生产过程偏于粗放,公司要盈利只有建立在增加开采量的基础上,因此需要加大稀土开采、分离、冶炼的高新技术投入,使生产方式由粗放型向集约型转变,提高该类公司盈利质量在整个稀土行业中的水平。从稳定与成长性的角度来看,以稀土资源开采为主营业务的公司稳定与成长性动力不足,业务拓展空间较窄。以稀土资源加工与应用为主营的公司的现金保障性较以稀土资源开采为主营业务的公司高,这主要是因为前者生产周期较短,资金回笼快。从稳定与成长性来看,以稀土资源加工与应用为主营的公司高新技术投入较高,主营业务贡献大,现金流量较充足,较以稀土资源开采为主营业务的公司稳定与成长性强。对于盈利质量水平居于整个稀土行业靠后的公司,要积极找出自身弱势,扬长避短,提高盈利质量水平。

[1]王月:《钢铁行业上市公司盈利质量研究》,《商业会计》2011年第29期。

[2]饶偲旻:《我国商业银行盈利质量比较分析》,《农村金融研究》2008年第6期。

[3]吴一丁、刘婷:《基于资源环境视角的稀土企业盈利趋势分析》,《财会月刊》2013年第14期。

[4]李春华、李世军、胡志文、褚赢:《上市公司盈利质量的评估指标》,《大庆石油学院学报》2003年第3期。

[5]曹建新、王春丽:《自由现金流量与盈利质量的关系研究》,《粤港澳市场与价格》2008年第6期。