房地产企业纳税筹划探究

刘保国

【摘 要】近年来,随着经济的发展和人民生活水平的提升,房地产市场的发展异常迅猛。我国房地产市场也在此背景下得到了迅猛发展,许多国外资本也纷纷进驻。房产市场的竞争与日俱增。与此同时,为了抑制房价的过快过猛上涨,我国政府出台了一系列房产市场调控政策。本文以此为背景,立足于房地产企业,围绕纳税筹划,试展开分析,希望有助于房地产企业的下一步发展。

【关键词】中小房地产企业;纳税筹划;竞争;发展

一、房地产企业纳税筹划的概述

使原本就面临严峻竞争的房地产企业又面临着新的考验。如何进一步加强获利能力、提高市场竞争力,已成为我国房地产企业的一项热议命题。纳税筹划是以守法遵法为前提,以减轻和规避企业税负为目的,利用税收法律漏洞对涉税业务进行一系列策划,是一种合理的避税行为。良好的纳税筹划可以帮助企业降低成本开支,提高获利能力。近年来,纳税筹划已逐渐受到很多房地产企业的重视。与此同时,我国政府发布的众多税收优惠政策以及针对特定税制要素内容所进行的规定,使得房地产企业的纳税筹划变得可行。

二、房地产企业纳税筹划的原因及所涉及的税种

1.房地产企业纳税筹划的原因

我国房地产企业进行纳税筹划,一方面是由于房产市场的竞争日益加剧,使各类房地产企业都纷纷研究如何进一步节约成本、挖潜绩效、增加市场竞争优势;另一方面是由于目前我国房地产企业的纳税负担普遍较高,且税制引导不足,税收法律政策等尚存在缺陷,房地产企业主观也希望税收负担能够降低。

2.房地产企业所涉及的税种及分布环节

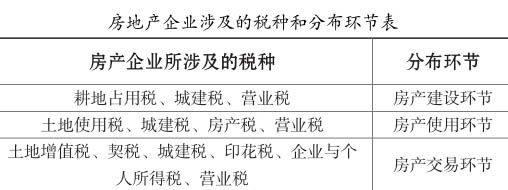

房地产企业具有行业特殊性,在其整个运营过程中所涉及的税种主要是企业所得税、契税、营业税、土地增值税等。共分布于三个环节,即房产建设环节、房产使用环节,以及房产交易环节。详见下表。

(1)房产建设环节。房产建设环节即房产开发环节。房产开发势必会涉及耕地占用,而占用耕地需缴纳“耕地占用税”。在此环节中还需缴纳营业税,而城市维护建设税作为营业税的附加税,也是要缴纳的税种之一。

(2)房产使用环节。房产使用环节可能会发生房产租赁,而该行为需缴纳营业税,继而发生其附加税——城建税。该环节中还需一并征收土地使用税,但土地使用税具有地域限制,着重指城市、县城、建制镇、工矿区范围内,主要对在上述范围内使用土地的单位及个人所征收。房产税主要是对在上述区域内的产权人征收。

(3)房产交易环节。房产交易环节即涉及房产销售,该销售行为需缴纳营业税。同时征收城建税。在房产交易转让过程中,房地产企业还需就所取得的收入缴纳土地增值税。领受应纳税凭证时需缴纳印花税。房屋和土地的权属发生转移时,承受方还需缴纳契税。

三、房地产企业纳税筹划的主要方式

1.利用会计核算方式进行纳税筹划

利用会计核算方式无法直接为企业减少纳税额,但是却能将纳税时间进行递延。加之货币具有时间价值,因此利用会计核算方式进行纳税筹划也能为房地产企业带来收益。具体方式如下。

(1)利用收入确认时间进行纳税筹划。房地产企业可以利用收入确认时间进行纳税筹划。无论选择哪种销售结算方式,收入都有其确认标准。房地产企业可以通过对收入确认时间的把控实现纳税筹划。企业应对临近年底所发生的经济事项特别注意,尤其是要格外关注能够给房地产企业带来收入的事项。企业可推迟销售收入的确认时间,把收入确认时点延至次年,以便获得延迟纳税的好处。

(2)利用固定资产折旧的不同选择进行纳税筹划。在利用会计核算方式进行纳税筹划的过程中,房地产企业还可以根据固定资产不同的折旧方法和折旧年限的规定进行纳税筹划。首先,选择不同的折旧方法或折旧年限,所计算出的折旧额也存在很大不同,分摊至各期的成本也就不一,势必会影响房地产企业每期的应纳税所得额。此外,根据我国《税法》的规定,由于技术进步等因素的存在,企业固定资产若需加速折旧,可以适当缩短折旧年限。因此,我国的房地产企业应根据这些规定,结合自身状况,加以研究,合理运用,通过合理的纳税筹划为企业降低纳税成本。

2.利用准予扣除项目进行纳税筹划

“准予扣除项目”在我国《税法》中占据较多篇幅。房地产企业如果做好会计选择,“准予扣除项目”将是其纳税筹划的关键所在。《税法》所规定应的准予扣除项目主要包含成本、费用、损失、税金等。同时规定罚款、税收滞纳金、超限额标准的捐赠支出等不予扣除。对此,房地产企业应尽量减少不予扣除支出部分的发生。而对那些具有扣除标准或比例的支出项目,则应注意不要超限。根据《税法》规定,职工福利费占比工资总额为14%及以下;工会经费占比工资总额为2%及以下;职工教育经费占比工资总额为2.5%及以下。而至于业务招待费,《税法》则规定可扣除部分不得超过发生额的60%,并以当年销售收入5‰为上限。公益性捐赠支出的可扣除部分,则应在当年利润总数的12%及以下。

3.利用借款利息进行纳税筹划

根据我国现行《税法》规定,房地产企业在计算土地增值税时,根据借款利息证明的取得不同而具有不同的抵扣范围。我国房地产企业可据此进行纳税筹划。首先,倘若房地产企业能够对利息支出根据房产项目进行分摊计算,并且具有银行等金融机构所开具的借款利息证明,则房地产企业在抵扣借款利息之余,还可以扣除房地产开发成本与土地使用权时取得成本的累计数额5%以内的部分。此为第一种情况。其次,倘若房地产企业无法依据相关规定计算分摊利息,或者无法提供银行等金融机构的借款利息证明,则仅能扣除房产开发成本与土地使用权取得成本的累计数额10%以内的部分。此为第二种情况。

目前,由于房产市场的发展过于迅猛,政府出具了一系列宏观调控打压房价,使得市民在购买房产时贷款数额趋小,贷款利息常小于房产开发成本与土地使用权取得成本累计数额的5%。在此背景下,房地产企业在上述第二种情况下反而能够扣除更多金额,从而实现少缴纳土地增值税。

4.利用开发方式的不同进行纳税筹划

房地产企业所建房产的开发方式并不唯一,而不同的开发方式下,房地产企业的纳税成本也具有很大不同。笔者以代建方与合作建房两种开发方式为视角,分别讨论房地产企业的纳税情况与纳税筹划选择。

首先,在代建房这种方式下。代建房顾名思义,是房地产企业代替客户开发建设房产,并对此收取一定的代建费。而这部分代建费,虽然也能为企业带来收入,但是由于房地产企业并不具有房产的所有权,因此该收入只是一种劳务收入。而劳务收入并不在房地产企业土地增值税的征税范围之内。对此,笔者建议我国房地产企业在开发建房之前,不妨先寻找客户,待客户确定之后再行开发建房,这种方式下无需交纳土地增值税,可减轻房地产企业的税务负担。其次,在合作建房这种方式下。合作建房,即房地产企业与其他方企业一起合作共建房屋。土地与资金可以双方协商出具。在这种方式下,所建成的房屋倘若是按比例分房自用,则房地产企业无需交纳土地增值税。而倘若是房产建成之后再行转让,则房地产企业需要交纳土地增值税。在按比例分房自用的方式下,由于省去了土地增值税,房产成本被降低,合作双方实现了“共赢”。倘若其中一方是通过出让土地而获得了所建房屋的使用权,则会因涉及无形资产转让而缴纳营业税。

5.利用不同的销售方式进行纳税筹划

房地产企业的销售方式主要有两种:第一种,委托销售方式。在该方式下,房地产企业将所建房屋委托第三方销售公司进行销售。在该方式下,房地产企业支付给销售公司一定的手续费,并由销售公司向房地产企业开具代销清单。确认销售收入的时点是收到代销清单时,并根据实际销售额确认收入。手续费的多少与销售清单的开具时间可由双方协商而定。房地产企业可对此加以利用,尽量延迟纳税义务发生时间。第二种,社会民众以银行按揭方式购买房产。在这种方式下,房地产企业在收到首付款之日即确认收入。剩余款项于民众银行按揭办理成功之后银行转账时予以确认。房地产企业、购房者、银行,可三方共同协商,建立一个专户,用以存入银行按揭贷款,再通过办理分期转账依次确认收入和纳税。房地产企业可通过这种方式实现控制收入确认时间与确认数额,以递延纳税时间。

参考文献:

[1]霍晓蓉.我国房地产企业纳税筹划策略[J].黑龙江科技信息,2010(36)

[2]张淑欣.房地产业土地增值税筹划实证分析[J].税收征纳,2011(05)