打破“增收不增利”的怪圈—两大石油公司2013年年报解读

○ 文/本刊实习记者 于 洋

2013年,两大石油公司业绩没有出现大的波动,但释放出注重效益而非规模的讯号。

两大公司业绩传达出了注重效益而非规模的讯号,传统的扩张规模的发展方式已渐渐被提质增效、深化发展所代替。

2013年,世界经济缓慢复苏,中国经济发展增幅放缓。国际原油价格高位宽幅波动,石油石化市场供应相对充足,市场竞争激烈。

市场经济的放缓,给我国各大石油公司既带来了挑战又带来了机遇。3月20日、24日,中石油、中石化先后公布了2013年的业务发展情况。

增收又增利

虽然经济放缓,但2013年中石油、中石化打破了2008年来“增收不增利”的怪圈,扭转了亏损局面。按照国际财务报告准则和中国企业会计准则,在全年营业额方面,中石油2013年度实现营业额22581.24亿元,比上年增长2.9%;中石化2013年的营业额及其他收入为人民币28803.11亿元,比上年增长3.4%。中石油归属于母公司股东净利润1295.99亿元,比上年增长12.4%;中石化归属于本公司股东净利润为人民币671.79亿元,比上年增长5.8%。

虽然2013年下半年经济形势虽有所好转,但就全年来看并不算一个好年景,两大石油公司何以增收又增利?

中国石油大学工商管理学院副院长董秀成认为,2013年国内成品油价格机制的调整,是中石油、中石化“增收又增利”的直接原因。成品油价格机制的调整,将成品油调价的周期由22个工作日缩短到10个工作日,使得成品油的定价更灵活,更能符合市场的需求;而取消挂靠国际市场油种平均价格波动4%的调价幅度限制,适当调整国内成品油价格挂靠的国际市场原油品种,使得石油公司能够更到位、更符合市场规律地对油价进行调整。

隆众石化网成品油分析师徐莹认为,应从另一个方面对新成品油定价机制形成的利好做分析。新成品油价格形成机制,虽然能够更加灵敏地反映国际市场变化,但导致国内油价频繁调整。这加大了业者囤货的风险,抑制了他们的市场投机行为,使得贸易商更多采用较为保守的低库存操作,囤货赌涨的心理基本退出市场。这就保证了成品油市场的合理运行,为两大石油公司的盈利提供了保障。

勘探生产积蓄力量

2013年,两大石油的勘探板块虽然都有盈利,但涨幅不及2012年。

作为以上游为主的油气生产商,2013年中石油的原油产量为932.9百万桶,比上年增长1.8%,油气当量产量1400百万桶,比上年增长4.2%。海外业务实现油气当量产量136.5百万桶,占本集团油气当量总产量的9.8%。勘探与生产板块实现经营利润1896.98亿元,比2012年降低11.7%。

以学生的兴趣点切入的同时,以我校环境卫生学的科研方向为主导,引导学生进行科研思维训练、学习相关先进的检测仪器的操作技术、作用原理、检索国内外高级文献的方法、关注环境卫生学科研领域最先进的研究动态,最终能够完整体会科研活动的全过程。

2013年中石化原油产量332.54百万桶,比上年增长1.3%,油气当量产量442.84百万桶,比上年增长3.48%,实现经营收入2421亿元,较上年下降5.9%,实现收益人民币548亿元,比上年下降21.8%。

这一年,两大石油公司在勘探生产领域的工作基本都围绕储采平衡发展。中石油勘探生产的工作重点主要围绕着持续推进储量增长高峰期工程,突出重点盆地和目标区带,在业务上强化预探和整体评价的作用,加快非常规资源勘探。

在海外油气业务上,中石油承购收购了美国康菲石油公司西澳大利亚海上天然气和陆上凯宁盆地页岩气项目部分权益,与巴西国家石油公司全资附属公司签订收购巴西能源秘鲁公司全部股份的协议等,促进了海外油气业务的进一步扩大。

对比中石油、中石化2012年的业绩报告,2013年两大石油公司在勘探生产领域的经营利润都有不同程度的降低。

针对此种情况,中投顾问能源行业研究员宋智晨认为,两大石油公司勘探生产盈利增幅的放缓,受国际原油市场的影响较大。全球经济尤其是欧洲经济处在一个艰难而缓慢的复苏过程。同时,地缘政治因素导致国际原油市场价格大幅涨跌。具体来看,2013年上半年国际原油价格在较窄的区间内波动,原油供求基本平衡;下半年国际原油价格在季节性需求和中东地缘政治风险的联合作用下大幅上涨。美国西得克萨斯中质原油(WTI)与其他基准油价差总体收窄。北海布伦特原油现货全年平均价格为108.66美元/桶,比上年下降2.7%。国际原油市场的高位宽幅波动,使得石油公司勘探生产板块整体收益不大。

其中,以中石化的下降最为明显。2012年在勘探生产领域经营收益下降仅2.2%的中石化,2013年的勘探业务出现了大幅度的亏损,勘探生产经营收益下降高达21.8%。

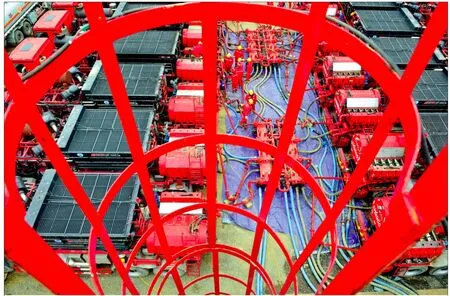

●页岩气的勘探投入将为中石化2014年的经营业绩写上浓墨重彩的一笔。 摄影/沈志军

针对这种情况,宋智晨分析,中石化勘探业务之所以出现亏损是因为其加快了页岩气的勘探速度,成本支出大幅增加。从数据可以看出,2013年,中石化勘探和开发板块资本支出887.82亿元,页岩气勘探占了最大比重。尽管支出成本较高,但中石化的页岩气勘探取得了重大突破,对加快中国页岩气开发进程具有重要示范意义。预计2014年,该公司能获得回报。如我国首个大型页岩气田—涪陵页岩气田提前进入商业化开发阶段。这对加快我国能源结构调整,缓解我国中东部地区天然气市场供应压力,加快节能减排和大气污染治理具有重要意义。同时,它将会为中石化的上游业务带来新的增长点。另外,其在涪陵焦石坝地区实施的第一口页岩气井钻获高产页岩气,开启了我国页岩气开发的新纪元。

勘探生产领域另一个值得注意的变化,是天然气的异军突起。在过去的一年中,中石油非常规资源的开发上获得重大突破。四川盆地天然气按照美国证券交易委员会油气经济可采储量评估准则,安岳气田龙王庙气藏新增天然气可采储量1875亿立方米,是目前中国发现单体规模最大的特大型海相碳酸盐岩整装气藏。到2013年末,中石油天然气管道总长度为43872公里,重点管道建设稳步推进,西气东输三线霍尔果斯—连木沁段、中卫—贵阳联络线、唐山LNG正在稳步推进。

这些发展同样体现在数字上。2012年,中石油可销售天然气气量为2558.8十亿立方英尺,2013年增加到2801.9十亿立方英尺,比上年增长9.5%;中石化天然气产量2012年为598.01十亿立方英尺,2013年为660.18十亿立方英尺,比上年增长10.4%。

炼化整体提升

成品油价格形成机制的调整,也在一定程度上缓解了炼油市场供需相对宽松的状况。在原油加工方面,中石油2013年加工原油992.3百万桶,比上年降低2.0%,生产成品油9028.2万吨,比上年降低0.8%;与中石油不同,中石化2013年加工原油2.32亿吨,比上年增长4.81%,生产成品油1.40亿吨,成品增长5.59%,炼油业务继续呈现正增长。在炼油与化工业务经营上,中石油炼油经营亏损47.08亿元,比上年减亏289.64亿元;中石化炼油经营收益86亿元,比上年增加人民币200亿元。

中石化炼油生产情况 单位:百万吨

中石油勘探与生产运营情况

两大石油公司在炼油业务上虽然各有亏盈,但总体呈现利好发展—中石化实现了盈利,中石油也减少了亏损的程度。谈到这种状况时,一名业内人士分析,炼油市场的向好与成品油定价新机制的出台有一定关联。新成品油定价机制的出台,更大程度地兼顾了生产企业的成本覆盖,使得炼油利润明显提高。

除了利润提高外,两大石油公司2013年加快了油品升级的步伐。经过一年的改造升级,中石油14个汽油质量升级项目全面完成,车用汽油全部达到国IV标准。中石化方面,2013年加快推进成品油质量升级,率先完成国Ⅴ车用油汽油质量升级工作。同时,积极调整产品结构,特别是增产市场需求增幅大的高附加值产品,高标号汽油和航空煤油产量大幅增长。

中石化在炼化方面实现生产经营盈利,与其优化调整产品结构、增产市场需求增幅大的高附加值产品有关,特别是得益于高标号汽油和航空煤油产量的大幅增长。“中石化炼油业务的生产盈利,使我们看到了市场对高附加值产品的需求。”金银岛分析师王延婷认为,“炼化结构的调整要围绕市场需求。今后高端油气产品像高标号汽油这种高附加值的清洁产品将会成为市场的宠儿。”

相比中石化,作为以上游勘探生产业务为强项的中石油的炼化经营业务虽然在2013年有所发展,但仍是亏损状态。对于这种现象,中石油经济规划研究所的一名工作人员表示,中石油在炼化业务的亏损一方面有炼化结构、产品装置结构待调整的原因,另一方面也有地域的原因。中石油的炼厂主要集中在中部、西部,而市场的需求主要集中在东部沿海,要在东部沿海市场销售则需要较高的运输成本。

除了炼油业务外,在化工业务方面,两大石油公司均有不同程度的亏损。中石油化工业务经营受化工市场低迷不振及计提资产减值准备影响,2013年化工业务经营亏损196.84亿元,比上年增亏98.45亿元;中石化方面,受基础有机化工品和合成树脂外的其他化工产品价格下滑因素的影响,化工业务经营收益人民币9亿元,比上年减少人民币3亿元,降低26.3%。

终端销售瘦身

正如前文所说,2013年对石油企业来说不能算是好年景,最直接的表现就是成品油需求增速放缓。“市场经济增幅的放缓,带来的是需求量增幅的放缓。此时放弃规模化扩张发展,走深化发展的道路是合理的。”中石油规划院一名研究人员表示。

2013年,中石油、中石化纷纷减少了新建加油站的数量,而是提高已有加油站的销售能力,加大了营销网络开发力度。中石油2013年新增加油站360座,运营加油站数量2.027万座,国内销售成品油1.17亿吨,比上年增长1.7%。但是,受国际、国内经济增速放缓的影响等因素,销售业务实现经营利润75.62亿元,比上年降低53.9%。

中石化自营加油站数3.523万座,较上年降低300座。中石化境内成品油总经销量1.65亿吨,比上年增长4.04%。其油品销售也不再注重加油站数量的增加,而是更加关注单体加油站的销售数量,加大营销网络力度,努力扩销增效。

在将数量的优势转化为质量的优势上时,中石油科学配置自产和外采资源,突出零售、强化终端,优化销售结构和库存运行,有重点地推进低效站的改造挖潜和承包经营,努力扩销增效。

中石化则在做大经营总量的同时,发挥公司网络优势、品牌优势,努力扩大零售量。在销售的过程中,注重成品油资源配置,优化物流结构,努力降低运输成本。具体体现在成品油销售方面,2013年中石化业绩显示,汽油销售收入为人民币5058亿元,比上年增长9.7%;柴油销售收入为人民币7083亿元,比上年减少2.6%;煤油销售收入为人民币1237亿元,比上年增长2.9%。

针对这种情况,中投顾问能源行业研究员宋智晨表示,2013年中石化原油加工量和成品油总量保持上涨势头,但汽油、柴油和煤油的产量则根据市场需求变化进行了调整。其中,汽油和煤油因市场需求增速较快、产品附加值高,产量大幅增长。汽油产量增幅为12.36%,煤油产量涨幅为16.15%,而柴油终端需求萎缩,产量增幅仅为0.02%。

两大石油公司的柴油消费增速均大幅下降,消费柴汽比降至历史地位。据有关资料统计,2013年国内汽油表观消费量比上年增长12.2%,而柴油表观消费量比上年增长0.3%。全年政府15次调整国内汽油、柴油价格,汽油标准品价格累计上涨人民币5元/吨,柴油标准品价格累计下降15元/吨。中国石油规划总院高级工程师丁少恒指出,柴油消费的低增长,一方面与市场经济发展放缓有关,另一方面与能源结构的调整有关。

丁少恒也指出,受经济放缓的影响,首先是一些大的柴油消费企业增长也是放缓的,从整体上降低了柴油的需求量;其次是终端工业像物流、采掘等这些行业发展的放缓,降低了对柴油的需求;再次是替代能源的发展,一部分使用柴油的汽车和工厂逐渐转向用气用电,减少了对柴油的需求。

金银岛分析师王延婷表示,因为柴油销售萎缩,所以两大石油公司针对成品油市场需求结构变化,灵活调整了销售策略,加大了高标号汽油和航煤的销售力度。同时,两大石油公司努力扩大零售市场,汽柴油零售销量占据整体销量的大部分。

综合上中下游的业绩状况,可以看出经济增长速度的放缓,一方面给各大石油公司带来了挑战,另一方面也带来了调整的机遇。两大石油公司结合自己的业务特色,对各大板块进行了不同调整,以应对市场经济的放缓。

在2013年两大石油公司业绩中,我们看到,无论哪个板块或赢或亏,都向我们传达出了注重效益而非规模的讯号,传统的扩张生产规模的发展方式如今已渐渐被提质增效、深化发展所代替。

2013年已经过去,今年形势如何?

董秀成分析说,针对市场经济的放缓,未来的一年中,两大石油公司主要有三大看点。一是上游勘探开发板块主要看油气勘探开发的维稳。虽然两大公司对常规能源和非常规能源各有侧重点,但油气的勘探开发仍会是发展的核心;二是针对炼油能力的相对过剩,炼油行业主要看结构的进一步优化升级和成品油价格机制的完善;三是下游销售领域的发展主要看下一步中石油、中石化销售领域里的改革进程。

金银岛分析师王延婷结合2013年的发展情况认为,各大石油公司会根据市场的需求调整产业结构和确立改革方向。