基于上证指数的中国股市ARCH 效应分析

张婧ZHANG Jing

(中国农业银行公司与投行业务部,北京 100005)

(Corporate and Investment Banking Business Department,Agricultural Bank of China,Beijing 100005,China)

0 引言

股票价格频繁的波动是股票市场最明显的特征之一,2014年中国股市能够走出低迷,其前景将是一片光明吗?本文利用ARCH 模型族对中国上海股票市场股价收益率的波动进行实证分析,想发现其中的规律,为股民的投资决策做出指导。

金融市场上收益的风险和价格的不确定性往往是用方差来测试,大量对金融数据的实证研究表明收益率的变化存在波动的聚集性(Volatility clustering)现象,即存在条件异方差性。罗伯特·恩格尔(Robert·Engle,1982)首先提出的自回归条件异方差性模型(ARCH)成功地模拟了随时间变化的方差,随后,Bollerslev,Nelson,Zakoian 等在此基础上提出了GARCH、EGARCH 等模型,构成了ARCH族模型。唐齐鸣和陈健(2000)探讨了ARCH 族模型的特点,利用ARCH 族模型发现中国股市存在较为明显的ARCH 效应。蒋学雷等(2003)利用ARCH 族模型发现我国沪深两市存在一定程度的羊群效应。康萌萌(2006)对上证指数进行了实证分析,发现我国金融资产收益率存在自回归条件异方差,并表现出非正态性。许爱霞(2006)利用基于正态分布和t 分布的GARCH 模型对沪市行业指数的波动性进行比较分析,结果发现基于t 分布的GARCH 模型能更精确的描述股市的波动性。边一斐(2007)采用伪最大似然估计对我国上证综合指数的波动进行建模,确定EGARCH 模型为上证综指长期波动的最优预测模型。

1 模型设定

ARCH 模型的主要思想是:扰动项ut的条件方差依赖于它的前期残差平方的大小。ARCH(P)模型的形式:

这时方差方程的(P+1)个参数α0,α1,α2,…αp要利用极大似然估计法进行估计。为使协方差平稳,进一步要求方程1-α1z-α2z2-…-αpzp=0 的根全部位于单位圆外。如果αi(i=1,2,…,p)都非负,则等价于α1+α2+…+αp<1。

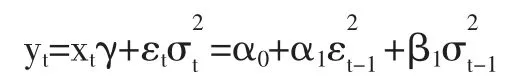

ARCH 模型的实践难点就是:对于大多数的P,无限制约束的估计常常会违背αi都是非负的限制条件,而事实上恰恰需要这个限制来保证条件方差永远是正数。考虑到的一个分布滞后模型,就可以用一个或两个的滞后值代替许多的滞后值,这就是广义自回归条件异方差模型的基本思想。在GARCH 模型中,要考虑两个不同的设定:一个是条件均值,另一个是条件方差。最简单的GARCH 模型是GARCH(1,1)模型:

克里斯汀(1982)研究认为,股价反向冲击所产生的波动性,大于等量正向冲击产生的波动性,即“利空消息”的作用大于“利好消息”的作用。Nelson(1991)对ARCH 模型做出改进,提出EGARCH 模型。EGARCH 模型中的条件方差方程为:

上式表明:好消息(εt-1>0)和坏消息(εt-1<0)对条件方差有不同的影响。好消息有一个α1倍的冲击,而坏信息有一个(α1+γ)倍的冲击。如果γ≠0,说明冲击的影响存在着非对称性。

2 实证分析

本文以上证综合指数作为研究对象,选取2010年4月1 日到2014年5月11 日的上证指数日收盘价格,数据于国泰安数据库。令第t 日的上证指数收盘价格为spt,根据公式srt=ln(spt/spt-1)计算股票的日收益率。相关数据的处理利用Eviews6 软件。

由于股票价格指数序列常常用随机游走模型描述,所以本例进行估计的基本形式为:ln(spt)=r×ln(spt-1)+εt,利用最小二乘法进行估计,结果为:ln(sp)=1.000117*ln(sp(-1))。

根据理论分析可知,股票收益率具有聚集效应,即波动是时变的,适合采用ARCH 族模型来拟合。进行为了确定残差是否具有ARCH 效应,本文采用Engle 提出的ARCH-LM 方法进行检验。由于nR2统计值为401.405,其P 值在滞后12 阶的情况下仍然小于显著性水平0.05,表明残差序列存在不仅ARCH 效应,而且存在高阶ARCH效应,因此考虑建立GARCH 模型。

利用GARCH 模型对上证指数进行建模,结果如下:

方程中α 反映了外部冲击对股市波动的影响程度,α值大表明波动性对市场走势变动反映较快,从而倾向于更发散;β 则反映了股市波动自身的记忆性,当0<β<1 时,β值越大则说明波动性削减缓慢且将持续存在。α、β 之和反映了外来冲击对系统整体波动影响的持续性。在上证指数收益率的研究中,α、β 之和小于1,表明波动性具有很高的持续性,当收益率受到冲击出现波动时,在短期内很难以消除。

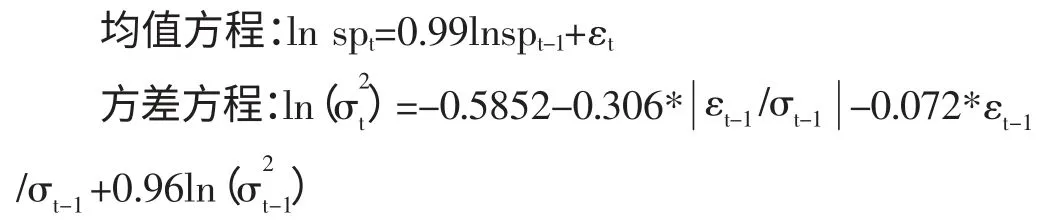

本文用EGARCH 模型分析我国股票价格波动是否存在非对称性。结果如下所示:

杠杆效应项的系数(γ)显著大于零,表明“利空信息”能比等量的“利好消息”产生更大的波动;当出现“利好信息”时,会对股票价格指数带来一个0.234(0.306+(-0.072))倍的冲击,而出现“利空信息”时,则会带来一个0.378(0.306+(-0.072)*(-1))倍的冲击。

3 结语

本文基于上证指数,利用ARCH 族模型对中国股市收益率进行了拟合,结果显示,中国股市波动出现聚集效应。收益率有显著的条件异方差,并且波动性具有很高的持续性,波动短期内难以消除,说明中国股市总体风险还是很大。杠杆效应系数小于零,说明我国股票市场收益率存在杠杆效应。经纪人对坏消息的反应往往比好消息更强烈,中国股民的投资理念还不是很强,容易受到别人的行为和各种消息的干扰(存在羊群效应)。在有坏消息传来时,股民极易恐慌,纷纷抛售股票,使得本来不稳定的股市更加趋于崩盘。

基于以上结论,有关部门应加强投资者的风险教育,使得投资者更加理性。政府应避免过多的行政干预,让股票市场尽快市场化、法制化、规范化。而且完善上市公司的治理结构,使得信息批露对称。同时应该尽快健全法律法规,杜绝机构坐庄的现象。

[1]唐齐鸣,陈健.中国股市的ARCH 效应分析[J].世界经济,2001(3).

[2]蒋学雷,陈敏,吴国富.中国股市的羊群效应的ARCH 检验模型与实证分析[J].数学的实践与认识,2003(3).

[3]康萌萌.对上证指数波动性的实证分析[J].价值工程,2006(12).

[4]许爱霞.GARCH 模型对沪市行业指数的实证研究[J].市场论坛,2006(3).

[5]边一斐.GARCH 族模型在我国沪市指数上的实证分析[J].浙江万里学院学报,2007(3).