扶贫贴息制度改革与“贫困瞄准”:理论框架和经验证据

吴本健,马九杰,丁 冬

(中国人民大学 农业与农村发展学院,北京100872)

一、引 言

自1986年我国开始实施扶贫贴息贷款项目以来,国务院扶贫办会同其他部门对扶贫贴息贷款管理体系进行了多次改革。①2001年6月11日,中国人民银行、财政部、国务院扶贫办、中国农业银行联合颁布实施《扶贫贴息贷款管理实施办法》;2006年7月,国务院扶贫办、财政部和中国农业银行联合下发了《关于深化扶贫贴息贷款管理体制改革的通知》。2007年,我国基本形成了以中国农业银行为发放主体、按“到户贷款”和产业化扶贫龙头企业与基础设施等项目贷款(以下简称“项目贷款”)两部分进行操作的扶贫贴息贷款体系,扶贫贴息贷款在总的扶贫资金中已占到55.9%。但与其他发展中国家相似,我国的扶贫贴息贷款面临“难以到达目标穷人”和“还款率低”两大突出问题。于是,2008年国务院扶贫办、财政部、中国人民银行、银监会又颁发了《关于全面改革扶贫贴息贷款管理体制的通知》,进一步将扶贫贷款管理权限和贴息资金全部下放到省,其中“到户贷款”的管理权限和贴息资金全部下放到县,扶贫贷款的发放由任何愿意参与扶贫工作的银行业金融机构承担,“到户贷款”按年息5%、“项目贷款”按年息3%给予贴息。然而,基层扶贫部门仍反映了改革后的扶贫贴息贷款机制在现实运行中的不少问题。例如,新疆柯坪县扶贫办(2011)的调查显示,由于金融机构的商业化运行,建档立卡在册穷人的获贷率低;同时,贴息对象过于狭窄,难以覆盖一些刚刚脱贫但仍需要给予贴息的农户。广西壮族自治区扶贫办(2009)的调研也显示,政策性贷款与商业化运作的矛盾依然没有解决,造成绝对贫困农户的获贷比例偏低,2008年全区获得“到户贷款”的10.5万贫困农户中只有3.17万绝对贫困户,占30.2%,有的县还不到10%。可见,改革后的扶贫贴息贷款政策所预期达到的目标与其实际运行绩效存在较大差距。

国内外学术界对扶贫贴息贷款的研究从未间断过,只是在不同时期研究的着眼点和范围有所不同。已有文献对扶贫贴息贷款的研究主要集中在两个方面:一是对扶贫贴息贷款效果的质疑,主要体现在“利率限制与补贴的利益主要被当地的‘精英’所攫取”、“还款率低”、“单笔贷款的额度变大”等方面(Gonzalez-Vega,1984;Hoff和Stiglitz,1990;Buttari,1995;杜晓山,1995;Martins和Villanueva,2006)。尽管利率限制与补贴存在一系列问题,但是扶贫(扶弱)贴息贷款在发展中国家和一些发达国家还是很普遍的(杜晓山,1996;吴国宝,1996;Swinnen和Gow,1997)。二是扶贫贴息贷款的制度创新,主要体现在对扶贫贴息贷款进行合理的机制设计与制度创新,以期解决扶贫贴息贷款存在的问题(吴国宝,1997;郭昭阳,2011)。在扶贫贴息贷款的制度创新上,学者们强调对制度外部环境和执行过程的控制,主要从“区分贴息贷款的经济功能和非经济功能、建立责权明晰的管理机制、引入竞争和激励机制、强化政银协调沟通机制、丰富扶贫贴息贷款的信贷品种、建立农业产业保险制度”等方面讨论了如何实现扶贫贴息贷款的“贫困瞄准”问题(杜晓山,1995;吴国宝,1997;郭昭阳,2011)。对于扶贫贴息贷款的制度设计本身,虽然实务界进行了不少尝试和探索,但理论界却鲜有研究。有研究指出,在扶贫贴息贷款的运行过程中,发放主体、补贴方式、贷款期限、缔约方式、政府廉洁情况等对扶贫贴息贷款的“贫困瞄准”和“违约率”具有显著影响(吴国宝,1997;Saha和Thampy,2006;Zia,2008);也有文献探讨了农业银行、信用社等不同类型金融机构的扶贫贴息贷款模式、适用性、效果等(马九杰,2004)。然而,上述研究只是指出不同贴息方式对扶贫贴息贷款“贫困瞄准”可能产生的作用,但没有利用动态数据进行系统分析。本文试图对我国2006年试点、2008年全面推行的扶贫贴息贷款制度改革进行评估,讨论改革前后不同管理制度、不同贴息方式的“贫困瞄准”效果以及存在的问题。

二、扶贫贷款管理制度安排、贴息方式选择与“贫困瞄准”:理论框架

扶贫贴息贷款政策试图纠正农村信贷市场失灵,但对其人为干预也可能导致信贷市场扭曲。扶贫贴息贷款的不同制度设计与安排将会影响其扶贫效果,贴息方式不同,其“贫困瞄准”的效果便会不同。扶贫贴息贷款制度改革(2006年开展试点、2008年在全国全面推行)试图通过以下几个方面的努力来提升“贫困瞄准”效果:(1)将“到户贷款”的管理权限和贴息资金全部下放到县,县域可以自主确定贴息时间、贴息对象和承贷主体等;(2)规定到户贴息比例,强调“到户贷款”重点投向贫困户,确保贫困户受益,“项目贷款”带动贫困户;(3)将扶贫贷款实行的优惠利率改为固定贴息利率;(4)降低每笔贷款补贴的额度及占贷款总额的比例;(5)规定到户的贴息比例高于到项目的贴息比例。那么,改革前后的扶贫贴息贷款在“贫困瞄准”上有何变化?到底哪种贴息方式影响扶贫贴息贷款的“贫困瞄准”?

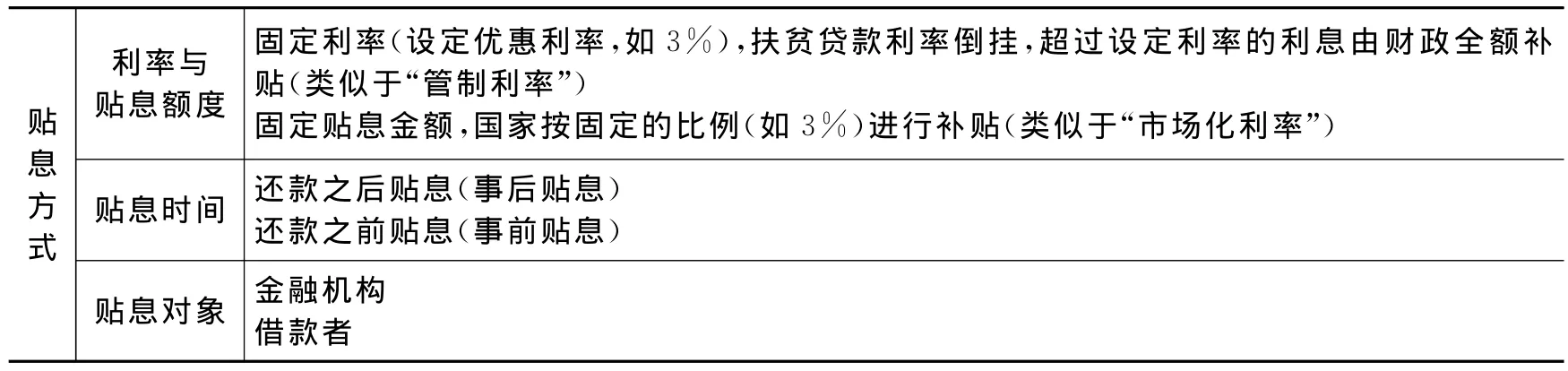

我们可以从贴息额度的控制、贴息时间的选择以及贴息对象的选取等方面区分我国扶贫贴息贷款的贴息方式(见表1)。2008年在全国全面推行的扶贫贴息贷款制度改革在贴息方式上正是从这几个方面开展的。贴息方式的差异不仅会引起扶贫贴息贷款偿还情况的差异,也会导致扶贫贴息贷款在“贫困瞄准”方面的差异。

表1 扶贫贴息贷款贴息方式

(一)贴息额度控制与扶贫贴息贷款的问题分析

自20世纪90年代以来,为了推进商业化和股份制改革,大型国有银行纷纷撤离农村和县域地区,从而被动地促成了农村信用社在农村金融供给市场上的垄断地位。因此,在利率管制放开(允许利率浮动或者利率市场化)①自2013年7月以来,央行已经完全放开贷款利率限制。之后,农村金融供给的垄断者面临两种策略选择:一是将利率浮动至一个较高水平以维持垄断利润;二是对不同的信贷契约进行价格歧视以获取最大收益。然而,由于涉农主体的分散性、差异性以及信息不对称等特征,农村信贷供给的垄断者并不能坐收垄断利润,从而选择对不同的信贷契约进行价格歧视,因此农村金融市场上的信贷契约可以看作是不完全信贷契约(马九杰和吴本健,2012)。在我国农村金融市场中,由于农业风险较高(同时面临市场风险和自然风险),金融机构根据风险定价原理实行的是差别利率政策,涉农贷款可以在基准利率的基础上上浮30%。也就是说,如果不存在管制,对穷人的贷款利率要高于对富人的贷款利率。扶贫贴息贷款实质上是政府扶贫部门强制要求金融机构对穷人实行优惠利率,即对穷人的贷款利率低于对富人的贷款利率(IC>IV,IC表示对富人的贷款利率,IV表示对穷人的贷款利率),即存在利率倒挂。倒挂程度(对穷人贴息之后,穷人比富人少支付的单位贷款利息额度)可以用来刻画。而金融机构发放、管理、收回贷款以及控制贷款风险等都是需要花费成本的。假定针对不同类型客户,贷款的风险管控成本是不同的,设金融机构控制穷人贷款风险的成本为CV,控制富人贷款风险的成本为CC,且CC<CV。金融机构根据两类客户的风险和规模特性,对富人和穷人采取不同的利率,将信贷资源分配给两类客户的份额分别为p和1-p(马九杰和吴本健,2012)。金融机构通过客户选择与利率决策实现预期收益最大化,即:

其中:

其中,Q表示贷款额度,W表示抵押品价值,p表示金融机构将资金贷给富人的份额;λ表示富人的还款概率,衡量富人客户的贷款风险;γ表示穷人的还款概率,衡量穷人客户的贷款风险。g(Q)为利益分配函数,反映Q单位资金投入到项目中所获得的超额收益在贷款人和借款人之间的分配情况。激励相容约束和参与约束条件中只有式(2)和式(4)是紧的,由此可得:①由于式(2)和式(4)是紧的,CC=CV-ΔIf(RV,IV),RC=CV,将两式代入金融机构的最优化问题,对IV 求导并令其等于零,即可得到:,或者

1.贴息贷款利率固定、承贷银行的积极性与贷款质量

在扶贫贴息贷款制度改革之前,政府扶贫部门往往要求发放扶贫贷款的金融机构对穷人贷款的利率要低于市场利率且固定(借款者面临的贷款利率是固定的),即利率倒挂且固定,也即式(8)中ΔI=IV-IC小于零且是外生的(由政府和金融机构商定)。由式(8)可知,利率倒挂越严重(越大),借款者还款率越低,贷款违约率越高。其主要原因有:一是利率差额越大,发生逆向选择和道德风险的概率就越大,违约率也就越高;二是由于存在利率倒挂,承担扶贫贷款发放的金融机构的积极性不高,利率收益不能覆盖贷款成本,且疏于监管;三是金融机构认为扶贫贴息贷款隐含着政府担保,出现不良贷款可能被核销;四是借款农户也可能认为以优惠利率获得的贷款是扶贫性质的,存在可以不还款的认知。综上分析,我们可以得到以下命题:

命题1:在存在利率倒挂、扶贫贷款利率低于市场利率的情况下,如果政府贴息不能熨平扶贫贷款利率与市场利率之间的差额,则金融机构缺乏发放和管理贷款的积极性,导致扶贫贷款供给不足,并且利率倒挂越严重,贷款违约率就越高,贷款质量也就越差。

2.贴息贷款利率市场化、富人寻租与贫困瞄准目标的偏离

在扶贫贴息贷款制度改革之后,贴息贷款的利率趋向市场化,借款者面临的利率是市场化利率减去一个固定的利率水平(如3%)。此时,ΔI是内生的,金融机构可以将限定在一个较低的水平以降低穷人的违约率(γ)、控制贴息贷款风险。由式(8)可知,金融机构将资金贷给富人的份额(p)对利率倒挂程度()和穷人贷款违约率(γ)具有调节作用。因此,在扶贫贷款利率管制的条件下,金融机构通过调节利率控制风险的作用有限,它们会通过增加贷给富人的资金份额(p)来降低穷人贷款违约率(γ)、提高扶贫贴息贷款质量。这就为富人寻租提供了条件,同时导致穷人面临信贷配给,扶贫贴息贷款客观上就出现了“贫困瞄准”目标的偏离。综上分析,我们可以得到以下命题:

命题2:在贴息贷款利率趋向市场化的情况下,贷款违约率会降低,但出现富人寻租问题,同时金融机构会将较多的贷款发放给富人而对穷人进行配给,从而导致扶贫贷款的“贫困瞄准”目标发生偏离。

推论:无论是“利率固定”还是“利率市场化”,只要穷人面临的利率低于富人,除非花费很高的监督成本,否则就会存在富人寻租、搭便车的问题。如果贴息贷款的利率固定,则还会导致扶贫贷款供给不足、贷款违约率高、贷款质量差等问题;而贴息贷款的“利率市场化”又会引发金融机构主动将较多的贷款配置给富人而对穷人进行配给,从而偏离“贫困瞄准”目标。因此,在扶贫贴息贷款制度改革之后,单从贴息额度这个角度来看,贷款质量应该能够得到明显提高,但“贫困瞄准”目标偏离会更加严重。

(二)贴息时间选择与扶贫贴息贷款的问题分析

为了激发金融机构参与扶贫贷款发放的积极性,可以让金融机构按照市场利率对扶贫贷款进行定价(即利率市场化),而政府对借款农户给予利息补贴。对农户给予利息补贴,可以在贷款发生前或发生时,也可以在农户偿还贷款、结清利息之后;可以按照固定贴息率,也可以按照某一设定利率与市场利率的差额。不同的贴息方式会对扶贫贷款质量、“贫困瞄准”等产生不同的影响。

1.事后贴息、贷款质量与“贫困瞄准”目标的被动偏离

在扶贫贷款利率市场化后,对农户进行事后贴息,是在整个贷款过程完成、贷款偿还、结息之后再对贷款利息进行补贴。事后贴息要求农户只有偿还贷款才能获取补贴,从而能够促使借款贫困农户按时还款结息,这在一定程度上控制了扶贫信贷风险,提高了扶贫贷款质量。然而,事后贴息同时会使扶贫贴息贷款制度被动地排斥贫困群体。由于利率市场化且事后对借款人贴息,穷人和富人面临相同的融资价格(利率)。假定金融机构的可贷资金有限,当富人(C)和穷人(V)都向金融机构申请贷款时,金融机构面临贷款给谁的选择。金融机构向贫富不同的客户发放贷款的风险和成本是不同的。

假定在贷款开始时,金融机构向富人和穷人提供的贷款利率相同,设为I,贷款额度分别为QC和QV。每类客户借款的效用为Ui=Rif(Qi)-Ωi(i=C,V),设效用函数为严格递增的凹函数,即U′>0,U″<0;金融机构为每类客户提供贷款服务的收益为πi=Ωi-QiI。其中,f(Qi)为每类客户的生产函数,Ωi表示每类客户的预期偿还额度(即金融机构考虑信用风险后的预期收回额度),Ri表示每类客户的总产出利润率(未考虑财务成本)。一般认为,富人的总产出利润率和预期还款额度均高于穷人,即RV<RC,ΩV<ΩC(马九杰和吴本健,2012)。这会影响金融机构的客户选择和贷款结构。两类客户群体贷款进行生产,获得的效用分别为:

假设在考虑不同客户的风险特性后,金融机构将信贷资源分配给富人和穷人的份额分别为β和1-β。金融机构选择客户,做出贷款决策,以实现收益最大化,即:

其中,式(12)和式(13)为两类客户的信贷契约参与约束条件,式(14)和式(15)为激励相容约束条件。

在4个约束条件中,只有式(13)和式(14)是紧的,则有UV=0,UC=UV-ΔRf(QV),将其代入式(11),对QC求导并令其等于零,可得,其中为金融机构对富人的实际供给额度。而由于,其中为富人的需求额度(或市场出清时的额度),显然,表明金融机构对富人的贷款供给额度与富人的需求额度一致,不存在信贷配给。同理,,①由于式(13)和式(14)是紧的,UV=0,UC=UV-ΔRf(QV),将两式代入式(11),对QC求导并令其等于零,可得:I=。而由于,有,从而表明金融机构对穷人的贷款供给额度QSBV小于穷人的需求额度,从而存在信贷配给。可见,当贷款利率相同时,穷人将面临信贷排斥问题。

正是由于金融机构排斥贫困农户,穷人难以从金融机构获得贷款,而事后贴息是对那些取得了贷款并偿还了贷款的农户给予补贴,因此,事后贴息可能并不能保证贴息资金真正用到穷人身上,导致政府扶贫贷款的“贫困瞄准”目标因金融机构对穷人的信贷排斥而发生被动偏离。综上分析,我们可以得到以下命题:

命题3:在扶贫贴息贷款利率市场化后,对农户事后贴息将激励借款农户还款、提高贷款质量,但由于金融机构对穷人存在信贷排斥,扶贫贴息贷款的“贫困瞄准”目标会发生被动偏离。

推论:扶贫贴息贷款利率市场化可以增强金融机构承担扶贫贴息贷款的积极性,对农户事后贴息将在一定程度上缓解和纠正富人寻租问题。

2.事前贴息、富人寻租与“贫困瞄准”目标的偏离

利率市场化后,如果对农户事前贴息,只要贷款就能得到利息补贴,而与其是否偿还无关,那么扶贫贴息贷款具有的特性(如政府隐性担保)可能诱发借款农户不偿还贷款;同时,事前贴息相当于农户按优惠利率(低于市场利率)从金融机构借款,可能诱发富人寻租,挤出贫困农户;由于利率市场化,金融机构可以自主选择是否承担扶贫贷款、自主进行利率定价,因此它们会存在对穷人的信贷排斥问题,导致扶贫贴息贷款的“贫困瞄准”目标发生偏离。

命题4:在扶贫贴息贷款利率市场化后,对农户事前贴息将减弱农户还款激励,同时可能引发富人寻租,挤出穷人,导致“贫困瞄准”目标发生偏离。

(三)贴息对象选取与扶贫贴息贷款绩效

在扶贫贴息贷款利率市场化、金融机构贷款决策自主权扩大后,需要对借款的贫困农户给予贴息。虽然贴息对象最终是穷人,但在具体操作中,贴息资金可以直接补贴给穷人(事前或者事后),也可以补贴给承担扶贫贷款的金融机构(事前或者事后),金融机构再以低息向穷人提供贷款而使穷人受益。贴息对象不同、贴息时间不同,扶贫贴息贷款的绩效以及扶贫效果就会不同。

1.如果直接对农户贴息,应选择事后贴息

如果将贴息资金直接补贴给贷款对象,即金融机构按现行市场利率对穷人发放贷款,经县(市)扶贫办、财政局审核后,财政局将贴息资金直接核补给贷款对象,在贴息时间上可以选择事后贴息或者事前贴息,那么如前所述,与事前贴息相比,事后贴息可以激励借款农户按期还款,避免富人寻租,因而应选择事后贴息方式。

利率市场化后,贫困农户申请扶贫贴息贷款,将面临现行的市场利率,设为IV,扶贫部门事后会对借款农户给予贴息率为IS的补贴。设借款农户的还款率为PH。此时,金融机构自主确定是否发放扶贫贴息贷款、信贷供给和利率。由此,当事后直接贴息给穷人时,穷人的效用函数为:

其中,RV表示投资回报率,f(Q)表示生产函数,Q表示穷人借款额度,C表示违约成本。

但需要指出的是,对穷人进行事后贴息,贫困农户从银行借款时面临市场利率IV。①还款之后才将贴息发放给穷人,因此借款时穷人面临的利率是现行的市场利率。部分贫困农户可能会觉得利率较高,或者事先无法筹集足够资金,从而放弃申请扶贫贷款(贫困农户的信贷需求受到抑制),导致信贷市场出现价格配给问题(Friedman,1990),扶贫贴息贷款的“贫困瞄准”目标发生被动偏离。

2.如果贴息资金补贴给金融机构,应选择事前贴息

如果将贴息资金补贴给金融机构,即金融机构按现行贷款利率扣除财政贴息率对穷人发放贷款,经县(市)扶贫办、财政局审核后,财政局将贴息资金拨补给金融机构,那么金融机构要以低于市场利率的利率向贫困农户发放贷款。此时,贷款利率与市场利率之间存在差额,从而导致富人寻租、挤出穷人,还会出现低利息贷款所引发的违约率高的问题。

针对补贴给金融机构,贴息时间不同,影响也不同。如果事后贴息,金融机构需要承担从农户贷款开始到财政贴息到账期间的贴息率(IS),①在 贫困农户获取贷款并偿还之后,金融机构才能获得政府贴息。这将制约金融机构扶贫贷款供给的积极性;如果事前贴息,金融机构扶贫贴息贷款的供给意愿会增强,供给数量增加。相比而言,针对补贴给金融机构,应选择事前贴息方式。

如果事前补贴给金融机构,要求金融机构按较低利率发放贷款,则穷人面临的利率为IV-IS。此时,金融机构对穷人的价格配给问题有所缓解,穷人的效用函数为:

其中,RV表示投资回报率,f(Q)表示生产函数,Q表示穷人贷款额度,C表示违约成本,PL表示贷款农户还款率。

3.补贴金融机构与补贴借款农户相比,应选择直接补贴农户

由式(16)和式(17)可知,当Q≥QIV+C②我 国农村土地产权制度不明晰,穷人缺乏合格的抵押品,其贷款方式一般为信用贷款或担保贷款,因此Q≥QIV+C在现实意义上是成立的。时,。③用式(17)减去式(16)即可得到。也就是说,当穷人的融资成本与其违约成本之和小于或等于贷款额度时,直接贴息给农户(事后)给其带来的效用要大于贴息给金融机构(事前)。因此,在选取贴息对象时,尽可能选择直接贴息给借款农户(事后)。综上分析,我们可以得到以下命题:

命题5:在选择扶贫贴息贷款贴息对象时,直接补贴给农户的效果更好。

命题6:在贴息时间选择上,如果直接贴息给农户,则选择事后贴息的效果更好;如果贴息给金融机构,则选择事前贴息的效果更好。

三、经验证据:一个县域扶贫贴息贷款管理改革的案例分析

为了提高扶贫效果,增强贫困地区农户的信贷可得性,增加农民的发展机会,提高农民的发展能力,我国分别在2001年、2006年、2008年对扶贫贴息贷款制度进行了改革试点。H省A县是2006年的改革试点县之一。2007年H省下发了《关于深化扶贫贴息贷款管理体制改革 切实做好信贷扶贫工作的通知》,出台了《扶贫到户贴息贷款项目管理试行办法》(以下简称《办法》),对扶贫到户贴息贷款项目、项目对象、相关部门职责、金融机构确定、贴息率、贴息方式、申请程序、公示制度等作出规定。关于贴息方式,《办法》规定:根据各地实际情况,可以选择将贴息资金核补给金融机构,也可以直接补贴给贷款对象。我们将主要对改革前后A县的扶贫贴息方式及相关制度变化对“贫困瞄准”效果的影响进行观察和实证分析。

(一)A县扶贫贴息贷款运行机制与管理办法改革

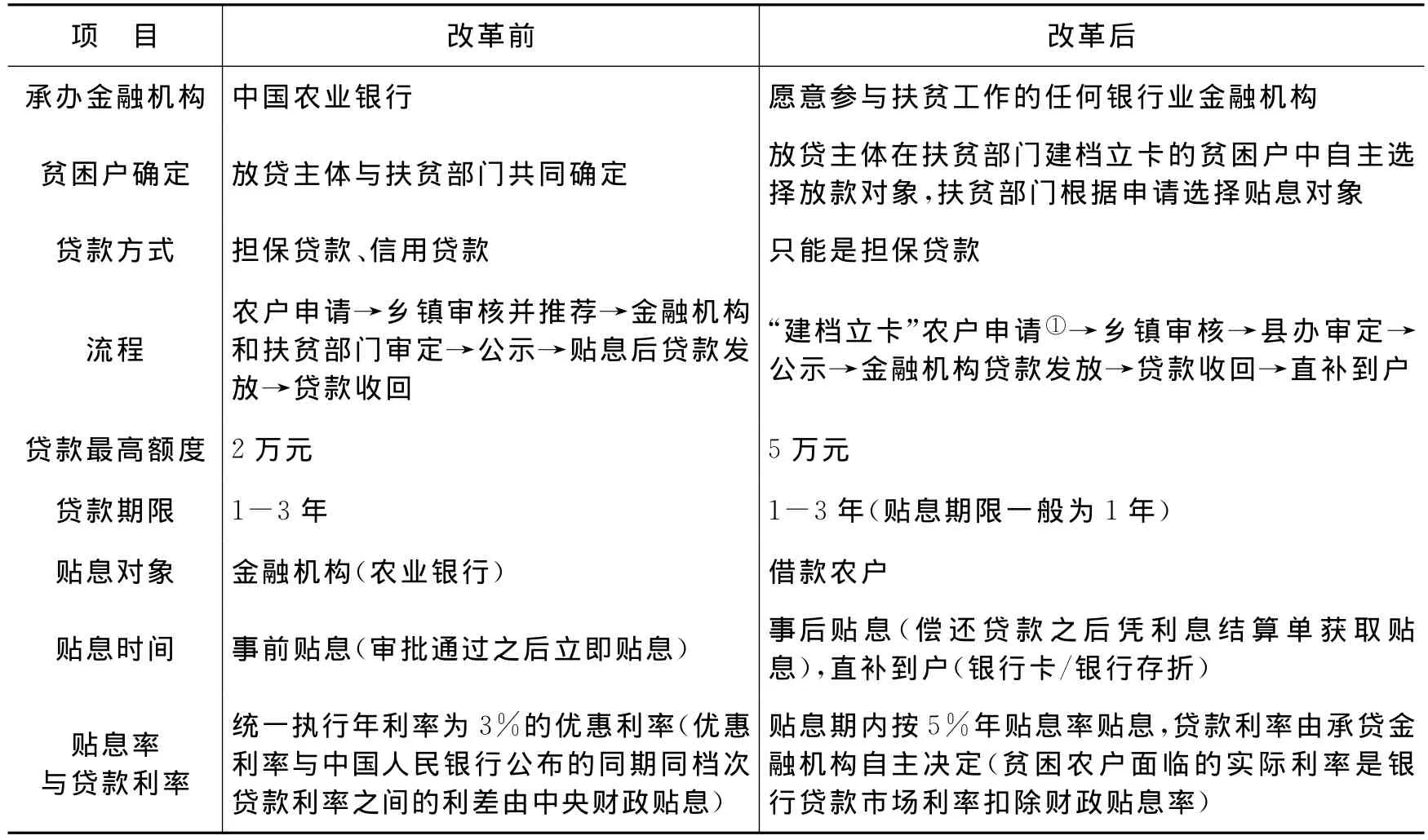

A县有四种财政贴息贷款项目:创业促就业贴息、农业综合部门贴息、专项贴息和扶贫扶弱贴息。随着国家和省扶贫贴息管理体制和办法的改革,A县的扶贫贴息贷款管理自主权扩大。对于到户贷款,按照国家和省的改革规定,A县2008年开始制定新的扶贫贴息贷款管理具体办法,并从2009年按照新的运行机制执行扶贫贴息贷款政策。改革内容主要涉及承办金融机构选择、贫困户确定、贷款类型、申请流程、额度、期限、贴息对象、时间、贴息率和贷款利率、扶贫部门职责等(见表2)。

表2 改革前后A县扶贫贴息贷款运行机制动态变化

由表2可知,A县扶贫贷款在改革之后发生了几个较为明显的变化:(1)贴息对象由原来的“金融机构”变为现在的“借款农户”;(2)贴息时间选择由原来的“事前贴息(审批通过之后立即贴息)”变为现在的“事后贴息(偿还贷款之后凭利息结算单获取贴息)”;(3)贴息额度控制由原来的“固定贷款利率”变为现在的“固定贴息额度”,利率倾向于市场化。这些变化与理论部分的讨论是契合的。

(二)A县扶贫贴息贷款管理体制与运行机制变化对“贫困瞄准”的影响

改革前后A县的扶贫贴息贷款管理体制特别是贴息方式发生了很大变化,主要体现在贴息额度控制、贴息时间选择和贴息对象选取上。在贴息额度控制上,由原来的利率固定转变为利率市场化;在贴息时间选择上,由事前贴息转变为事后贴息;在贴息对象选取上,由贴息给金融机构转变为直接贴息给农户。这些改革将影响扶贫效果。我们将主要利用改革前(2007年和2008年)和改革后(2010年和2011年)的相关数据资料,对贴息方式动态变化及其对扶贫贷款绩效的影响进行分析。由于2009年是贷款管理制度改革的过渡期,加上临时增加了专项贴息和创业促就业贴息,因此当年扶贫部门并没有具体数据。

1.改革后扶贫贷款额度增加,富人寻租现象在一定程度上得到缓解,但“贫困瞄准”偏离问题呈现强化趋势

(1)改革后金融机构的参与积极性有所提升,扶贫贷款的笔数和额度都有所增加。2007年发放到户贴息贷款1 417万元,共403笔;2008年发放到户贴息贷款1 944万元,共538笔;2010年发放到户贴息贷款2 291万元,共557笔;2011年发放到户贴息贷款4 472万元,共954笔(含妇女创业贴息贷款275笔)。这在某种程度上说明,扶贫贴息贷款的市场化运作对金融机构参与扶贫贴息贷款有一定的激励作用,它们的参与积极性有所提高。这在一定程度上验证了本文的命题1和命题2。

(2)富人寻租现象在一定程度上得到缓解。虽然改革后每笔贷款的平均规模增加,有偏向稍高收入农户的倾向,但是从贷款服务深度(平均贷款规模与当年农民纯收入的比例)来看,这种偏离似乎并不严重。贷款服务深度越小,说明对穷人的渗透越强。A县2007年、2008年、2010年和2011年农民的人均纯收入分别为2 102元、2 490元、3 243元和3 898元,贷款服务深度分别为16.73、14.51、12.68和12.03。可见,与当地农民人均收入增长速度相比,扶贫贴息贷款规模增加并不快。同时,从贷款服务深度来看,可以认为利率市场化在一定程度上缓解了富人寻租问题。这在一定程度上验证了命题3及其推论和命题4。

(3)“贫困瞄准”偏离问题呈现强化趋势。由于贴息对象是借款农户,而且是事后贴息,只有贷款结息后才能得到补贴。而银行拥有贷款审批自主权,它们可以自主选择贷款农户。此时,银行往往出于风险方面的考虑,不愿向低收入贫困农户贷款,从而穷人受到信贷排斥。同时,利率由银行根据实际借款人的情况自主决定,借款农户需先垫付利息,而后才能得到补贴;此外,借款农户还要支付担保费,从而增加了实际借款费用。因此,这在一定程度上抑制了低收入贫困农户的信贷需求。

正是由于银行的信贷决策自主权增加,低收入贫困农户受到排斥,贫困农户难以从银行获得贷款,而扶贫部门要将贴息资金用出去,只能对那些从银行贷到款的农户给予贴息,由此可能导致扶贫贴息贷款政策与扶贫扶弱的目标有所偏离。从A县扶贫贴息贷款运行情况可以看出这种倾向。

一是改革后每笔贷款的平均规模增加。改革前的2007年和2008年每笔贷款的平均规模为3.57万元,改革后的2010年和2011年每笔贷款的平均规模则为4.51万元。贷款规模增加在某种程度上意味着贷款对象更偏向收入稍高的农户。

二是非农行业贷款占比有所增加。虽然H省颁发的《扶贫贴息贷款管理实施办法》中规定,扶贫到户贴息贷款主要用于扶持贫困户农业生产发展项目,但是在4年2 452笔扶贫贴息贷款中,90%以上的贴息对象在从事非农行业。其中,改革之前两年(2007年和2008年)贴息对象从事非农行业的比重分别为92.80%和91.08%,而改革之后两年(2010年和2011年)则分别为94.08%和93.80%(见表3)。这也在一定程度上表明“贴息给农户+事后贴息”的方式依然存在“贫困瞄准”偏离的问题。这在一定程度上验证了本文的命题1、命题2、命题3、命题5、命题6及推论。

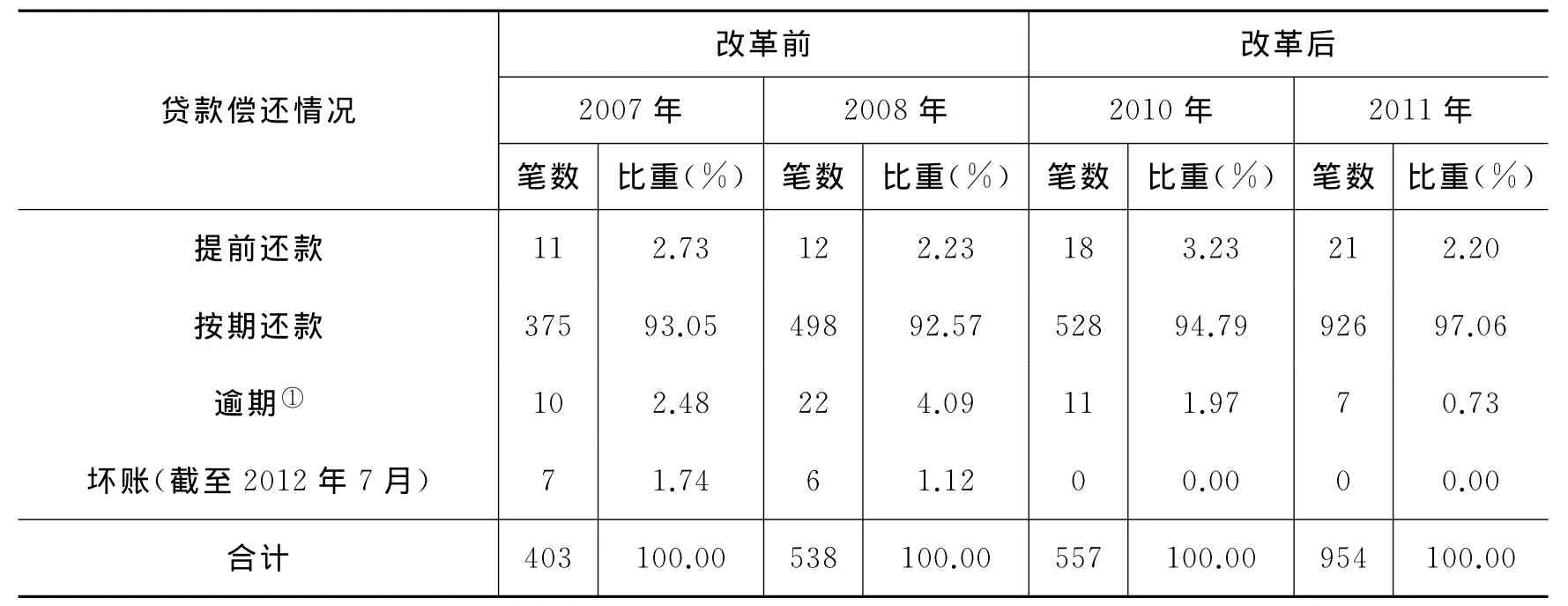

2.改革后扶贫贴息贷款不良率降低,贷款质量提高

在2 452笔扶贫贴息贷款中,逾期率为2.04%,截至2012年7月,坏账率为0.53%。改革后违约率明显下降(见表4)。2007年(改革前)逾期率为1.62%,截至2012年7月,坏账率为0.36%,而到2011年(改革后)这两个值分别为0.73%和0.00%。这表明,改革之后贴息方式的变化使扶贫贴息贷款违约率下降。这与本文的命题1、命题2和命题3一致。其原因可能有两个方面:一是扶贫贴息贷款运作的市场化程度提高,金融机构对贷款农户的筛选自主权增加,从而收入更高、从事非农行业的农户获得贷款的可能性更大,而这些农户的违约率可能更低;二是由于改革之后采取“贴息给农户+事后贴息”的方式,借款农户只有偿还了贷款、拿到银行出具的利息结清单才能获得贴息,而且贴息直接从财政账户划到借款者在银行的个人账户,这将激励借款农户积极还款,从而违约率下降。

表3 A县改革前后财政贴息贷款贴息对象从事行业分布情况

表4 A县改革前后财政贴息贷款偿还与违约情况

3.金融机构对贫困农户慎贷,导致小额信贷贴息资金预算额度难以用足

由于扶贫贴息贷款运行更趋市场化,金融机构在选择贷款农户和利率定价方面有了更多的自主权。而金融机构往往对贫困农户贷款缺乏积极性,又由于只有贷到款且已偿还贷款的农户才能获得贴息,贴息贷款计划、利息补贴额度难以用足。事实亦如此。2010年,A县申报的扶贫贴息资金为120.39万元,实际审批资金也为120.39万元,占整个地级市区的15%。在2010年的557笔小额信用贴息贷款(到户贴息贷款)中,贴息支出金额为119.06万元,剩下的1.33万元贷给了小企业。2011年,A县核定的扶贫贴息资金为231.45万元,而954笔贴息贷款共支付贴息资金194.05万元,余下的被用于扩充县级担保机构的担保基金。

由于A县扶贫贴息贷款改革是一项系统工程,贴息方式三个维度的改革是同时进行的,现有的动态数据很难严格区分到底是哪一个维度的改革对改革前的某一具体问题发挥了作用。但是在改革前后A县的扶贫贷款实践中,不同贴息方式所产生的扶贫贴息贷款绩效在一定程度上验证了本文的命题1至命题6以及推论。

可以认为,目前A县的扶贫贴息贷款运行模式是在现有农户金融行为的基础上做出的一个次优安排。在改革之前,扶贫贴息贷款违约率较高,为了确保贴息资金有效、可持续运行,扶贫部门进行了机制创新,采取了“事后贴息给农户”的方式。但是在现行的农村金融制度下,穷人一般会被正规金融机构所排斥,也难以被扶贫贴息政策所惠及,从而导致扶贫贴息贷款的“贫困瞄准”目标发生偏离。因此,县域扶贫贴息贷款运行机制的设计实质上是在“贫困瞄准”和“控制违约率”两者之间进行权衡。

四、结论与政策建议

(一)结论与讨论

本文首先从理论上探讨了扶贫贴息贷款的利率管制模式、利率市场化模式以及不同贴息方式对贷款质量、贫困瞄准等的影响,并基于武陵山区某贫困县扶贫贴息贷款管理体制改革与运行的动态数据进行了案例分析。

本文研究发现:(1)在存在利率倒挂、扶贫贷款利率低于市场利率的情况下,如果政府贴息不能熨平扶贫贷款利率与市场利率之间的差额,则金融机构缺乏发放和管理贷款的积极性,导致扶贫贷款供给不足,而且利率倒挂越严重,贷款违约率就越高,贷款质量也就越差。(2)在贴息贷款利率趋向市场化的情况下,贷款违约率会降低,但引发富人寻租问题,同时金融机构会将较多的贷款发放给富人而对穷人进行配给,从而导致扶贫贷款的“贫困瞄准”目标发生偏离。(3)在扶贫贴息贷款利率市场化后,对农户事后贴息将激励贷款农户还款,提高贷款质量;但是由于金融机构对穷人存在信贷排斥,扶贫贴息贷款的“贫困瞄准”目标会发生被动偏离。(4)在扶贫贴息贷款利率市场化后,对农户事前贴息将减弱农户的还款激励,同时可能引发富人寻租、挤出穷人,导致“贫困瞄准”目标发生偏离。(5)在选择扶贫贴息贷款贴息对象时,直接补贴给农户的效果更好。(6)在贴息时间的选择上,如果直接对农户贴息,则选择事后贴息的效果更好;而如果对金融机构贴息,则选择事前贴息的效果更好。

总之,在扶贫贴息贷款管理模式由利率管制转向利率市场化、金融机构拥有更大的决策自主权以及采取贷款偿还后向贷款农户直接贴息的方式之后,扶贫贴息贷款规模增加,富人寻租问题得到初步缓解,贷款质量提升,但是贫困农户和农业产业受到排斥、“贫困瞄准”目标偏离、贴息预算资金使用不足等问题依然存在。

当然,基于农村金融供给市场的垄断性假设,本文仅考虑了信贷供求双方的单期契约问题,而且仅刻画了约束条件下的农村金融机构收益最大化、农户参与约束问题,而并没有将信贷供求双方的多期契约问题(动态均衡)、农户信贷决策(在正规与非正规金融机构间选择)等纳入到理论分析中,这将成为未来进一步研究的方向。

(二)政策建议

本文的研究结论具有以下政策含义:

1.对于贴息贷款政策,应坚持扶贫贴息贷款管理体制的市场化和分权化改革方向,继续完善利率市场化、扩大金融机构自主权的扶贫贴息贷款管理体制。

2.对于扶贫贴息贷款的具体运行机制,应采取“固定贴息额度(市场化利率)+事后贴息+贴息给借款者(穷人)”的贴息方式。但是由于这种贴息方式还可能引发“贫困瞄准”目标偏离、富人寻租等问题,有以下几点需要注意:

第一,固定贴息额度(市场化利率)会影响承贷银行的积极性,甚至会引发贴息资金使用不足的状况。因此,一方面,金融机构要设计有效的激励约束机制,促使信贷员努力了解农户的信贷风险与贫困状况,以便于扶贫贴息贷款在反贫困中发挥其应有的作用;另一方面,应进一步推进扶贫管理制度的分权化改革,适当增加地方政府的自主权,鼓励其将贴息资金的一定比例用于设置或充实专门针对贫困人口的风险保证金、担保基金等,帮助金融机构化解贴息贷款的信用风险,提升金融机构的信贷供给意愿,增加对贫困农户的信贷供给,进而提高贫困农户的信贷可得性。

第二,由于存在信贷配给问题,事后贴息会引发“贫困瞄准”目标发生被动偏离,因此需要结合产业扶贫开发政策,通过供应链金融、抵押品创新等手段,切实提升贫困农户的信贷可得性,缓解信贷配给,提高扶贫贴息贷款政策对贫困农户的包容性。

第三,贴息给借款者会引发富人寻租、合谋等问题,因此应当对借款者建立一个动态监测体系,以便于扶贫贴息贷款更好地服务于穷人。

第四,鉴于目前贫困农户银行贷款可得性较低的事实,要防止因信贷可得性差异而拉大贫富差距,激励获得贷款的农户发挥对受到信贷排斥贫困农户的带动与渗透作用。

[1]杜晓山.对扶贫贷款投资方向和运用的看法[J].中国农村经济,1995,(3):54-56.

[2]杜晓山.解决贫困农户贷款短缺和还贷率低的尝试——GB模式在中国的初步实践[J].中国农村经济,1996,(2):71-75.

[3]广西壮族自治区扶贫办.广西扶贫贴息贷款调研报告[EB/OL].http://www.gxfpw.com/html/c97/2009-07/119408.htm,2009-07-27.

[4]郭昭阳.关于扶贫贴息贷款运行管理情况的调查报告[J].经济研究参考,2011,(20):69-72.

[5]马九杰,吴本健.利率浮动政策、差别定价策略与金融机构对农户的信贷配给[J].金融研究,2012,(4):155-168.

[6]马九杰.农村金融风险管理与信贷约束问题研究[M].北京:中国经济出版社,2004.

[7]吴国宝.对中国扶贫战略的简评[J].中国农村经济,1996,(8):26-30.

[8]吴国宝.扶贫贴息贷款政策讨论[J].中国农村经济,1997,(4):7-13.

[9]新疆柯坪县扶贫办.柯坪县扶贫贴息贷款调研报告[EB/OL].http://kpx.xjfp.gov.cn/fpdy/65f617cc_6294_49ca_9208_20ec9c3803bb.html,2011-07-05.

[10]Compton B.Effects of subsidized credit on the size distribution of farm household incomes[J].Social and Economic Studies,1983,32(1):81-101.

[11]Friedman B M,Hahn F H.Handbook of monetary economics[M].Amsterdam:Elsevier,1990.

[12]Gonzalez-Vega C.Credit-rationing behavior of agricultural lenders:The iron law of interest restrictions[A].Adams D,Graham D,Von Pischke J D.Undermining rural development with cheap credit[C].Boulder:Westview Press,1984.

[13]Hoff K,Stiglitz J E.Introduction:Imperfect information and rural credit markets—Puzzles and policy perspectives[J].The World Bank Economic Review,1990,4(3):235-250.

[14]Martins N C,Villanueva E.The impact of mortgage interest-rate subsidies on household borrowing[J].Journal of Public Economics,2006,90(8-9):1601-1623.

[15]Saha B,Thampy T.Extractive bribe and default in subsidized credit programs[J].Journal of Economic Behavior and Organization,2006,60(2):182-204.

[16]Swinnen J F M,Gow H R.Agricultural credit problems and policies during the transition to a market economy in central and eastern Europe[J].Food Policy,1997,24(1):21-47.

[17]Zia B H.Export incentives,financial constraints,and the(mis)allocation of credit:Micro-level evidence from subsidized export loans[J].Journal of Financial Economics,2008,87(2):498-527.