影响热钱涌入中国因素的实证分析

董峰

该文基于2009年1月至 2012年8月的月度数据,对影响中国热钱流入的因素进行实证分析后,发现影响热钱涌入中国的众多因素中,人民币汇率升值预期是最主要的因素,同时,热钱的大量流入也反过来加速人民币升值。在市场对人民币单边升值预期之后,投机资本进入我国就可以获得无风险的汇率升值收益。最后针对实证分析结果提出了相应的政策建议。

1 国际热钱大规模流入对我国的不利影响

热钱又称游资,是投机性短期资金,只为追求高回报而在市场上迅速流动。目前我国仍实行有管制的浮动汇率制,短期资本的大量流入,直接的后果是导致中央银行外汇储备的急剧增加,影响货币政策正常操作,扰乱金融体系的正常运行而且致使货币供给量的过快增长。为了对冲外汇占款导致的货币供给量过快增长速度。中国人民银行已多次提高存款准备金率和存贷利率,并发行大量的中央银行票据,但仍未能遏制住货币供给量的增长速度。货币供给量的迅速的增长使市场的流动性过剩,银行贷款也过度膨胀,导致经济过热和通货膨胀的压力加大。面临这些问题,中央银行理应通过提高利率等措施实行紧缩性货币政策。但在短期资本流动未能得到有效控制的情况下,利率的提高会吸引更多短期资本继续流入国内,中央银行面临着“开放经济三难选择”问题。

流入我国国内的大量短期资本并未投入到实体经济中去,而是流向了房地产、股票市场等容易变现的资本市场。这些短期资本的集中涌入,再加上国内的流动性原本就已过剩,促成了房地产价格和股票价格的快速上涨,金融资产的价格泡沫开始出现。

2 国际资本流动影响因素的基本理论

关于国际资本流动影响因素的基本理论观点有很多,如利率决定作用说、利率汇率联合作用说、交易成本决定说、资产组合作用说、货币政策作用说等。利率决定作用说认为利率是国际资本流动的决定因素;利率汇率联合作用说认为利率和汇率两个因素是影响国际热钱大规模流入的最主要因素;交易成本决定作用说认为,运用交易成本这一概念能够较好地解释国际资本流动的影响因素;资产组合作用说认为利率水平不是国际资本流动的唯一决定因素,而国内外风险水平与投资者的能力同样是决定国际资本流动的因素;货币政策作用说主要强调货币政策对国际资本流动具有决定作用。

3 热钱涌入中国的因素

(1)数据的选取

因变量(HM):本文中热钱的数量衡量使用HM=FER-TS-FDI,其中FER、TS、FDI分别代表新增外汇储备、贸易顺差和外国直接投资。计算结果为正表示热钱流入,为负表示热钱流出。

自变量:一是利差(DIR):本文采用的利差是用我国银行一年期存款利率减轻美国一年期国债收益率,再减去国内通胀水平(CPI)来衡量的。二是人民币升值预期(NDF):本文引入人民币NDF(即无本金远期外汇交易),来反映人民币升值预期,NDF值越小,则反映人民币预期升值越强烈。三是物价指数(CPI):物价指数越高则说明经济不稳定,即使是名义收益率高,但实际收益率可能很低,甚至为负,不利于对外资的吸引,热钱的流入可能减少;反之,热钱流入可能增加。还有资本的逐利性导致资本向发展快、收益高的地方流动。热钱的投机性导致其必然往资本市场流入,其中一条主要的途径便是进入股票市场,因为股票市场为热钱提供了套利、套价的可能。

4 模型构建

根据以上分析,假定其它因素不变的情况下,国内外利差越大,套利的资本流入越多,二者成正相关;人民币升值的预期越强,热钱流入获取的人民币升值就会吸引更多的热钱,故成正相关;资本市场收益率越高,越能给热钱带来短期投机获利的动力,故二者正向相关;而物价指数反映的是资金可以换取的资源,其值越大则导致人民币换取的资源越少,将阻碍热钱流入,因此二者成反相关。所以,得出多元线性回归模型:HM=β0+β1*DIR+β2*NDF+β3*RR+β4*CPI+μ。本文选取2009年1月到2012年8月的月度数据进行回归分析。

(1)模型计算结果及分析

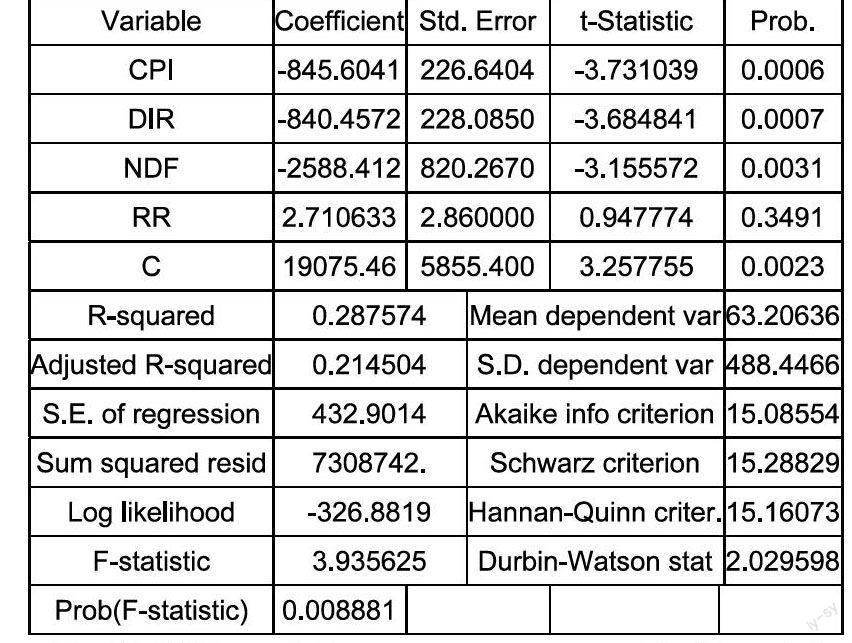

Variable Coefficient Std. Error t-Statistic Prob.

CPI -845.6041 226.6404 -3.731039 0.0006

DIR -840.4572 228.0850 -3.684841 0.0007

NDF -2588.412 820.2670 -3.155572 0.0031

RR 2.710633 2.860000 0.947774 0.3491

C 19075.46 5855.400 3.257755 0.0023

R-squared 0.287574 Mean dependent var 63.20636

Adjusted R-squared 0.214504 S.D. dependent var 488.4466

S.E. of regression 432.9014 Akaike info criterion 15.08554

Sum squared resid 7308742. Schwarz criterion 15.28829

Log likelihood -326.8819 Hannan-Quinn criter. 15.16073

F-statistic 3.935625 Durbin-Watson stat 2.029598

Prob(F-statistic) 0.008881

运用 Eviews6.0 对此进行回归分析,得出结论: D.W.值为2.02,位于显著性水平5%下,样本容量为45的D.W.值上限1.67,小于4-dl=2.62 ,故不存在序列相关性。

(2)异方差检验

从nR^2=7.32,小于5%的显著性水平下自由度为4的卡方分布的临界值9.49,原模型不存在异方差性。

从nR^2=15.7,小于5%的显著性水平下的自由度为14的卡方分布临界值23.7,原模型不存在异方差性。

(3)估计结果及分析

通过以上分析检验,我们得出热钱影响因素的线性估计模型:HM=-2588.41*NDF+2.71*RR-840.46*DIR-845.60*CPI+19075.46

(-3.16) (0.95) (-3.68) (-3.73)

根据实证分析,汇率因素是影响我国热钱流入的最主要因素。

5 针对热钱流入中国的政策建议

政府对宏观经济要进行调控,采取的措施有宽松或紧缩的财政政策、宽松或紧缩的货币政策。我们应该采取紧缩的货币政策和紧缩的财政政策来控制大规模热钱流入我国。这不仅可以抵消掉部分热钱流入的影响,还可以调节国内的总需求。但是宏观调控的效果不是一朝一夕的,所以我国急需要一系列长短期政策的结合来积极应对国际热钱流入的急剧增多。

从短期来看,对国际热钱流动严格采用宽出严进的原则,积极鼓励资本外流,还要密切关注好国际热钱流入的变化情况。

从长期来看,积极建设人民币国际化进程,结合我国经济结构的转型,确立我国市场经济地位。那么,出口部门贸易品的对外价格就是真正的综合竞争力的反映,在此条件下形成的汇率才是真正的市场化汇率。

同时,要控制热钱涌入我国,还必须加强监管:

严格监管外资银行。中、外资银行频繁调入资金,外资银行大量借入外债,外商投资企业境内外资金联动,在这些资金流动方式中,并不排除国际热钱渗入其中的可能。

严格审核进出口贸易。依法坚决查处假贸易,防止在人民币汇率预期升值和国内本外币正利差的背景下,内外贸易商相互勾结,制造假贸易合同,以此让国际热钱融入国内。

(作者单位:江苏盛泽投资有限公司)