股权结构、上市地点选择与IPO绩效——以中国创业企业为例

孔令艺,肖慧娟,任 颋

(1.中信证券股份有限公司,北京 100026;2.北京大学汇丰商学院,广东深圳 518055)

股权结构、上市地点选择与IPO绩效

——以中国创业企业为例

孔令艺1,肖慧娟2,任 颋2

(1.中信证券股份有限公司,北京 100026;2.北京大学汇丰商学院,广东深圳 518055)

伴随资本市场的全球化发展,越来越多的中国企业开始选择在海外上市,进入国际资本市场融资。本文结合中美创业板市场制度,研究股权结构(包括风险投资因素)对创业企业海外上市决策及IPO绩效的影响,并且运用Probit等回归模型进行实证检验,研究发现:(1)外资风险与私募股权投资的支持、较强的外部融资需求和分散的股权结构与海外上市存在正相关关系;(2)相比于中国创业板市场,在美国NASDAQ上市会削弱企业股权制衡度与IPO表现之间的正相关关系;(3)中美创业板上市企业股权集中度与后IPO企业经营绩效ROA负相关。

海外上市;IPO绩效;股权结构;创业板;纳斯达克;风险投资;多重代理理论

一、引 言

历经十年准备的深圳创业板于2009年10月正式启动,为广大中小企业开启了新的融资渠道,为我国中小企业的发展注入了新的动力,也开启了我国资本市场的新篇章。然而,就目前而言,创业板上市门槛还相对较高,众多快速成长的中小企业仍难以达到规定的盈利要求。此外,创业板在开闸之初备受市场热烈追捧,但由于其运作机制尚不完善,业绩“变脸”、高管离职、机构投资突击入股等负面消息也时有发生。因此,在中外比较的框架下讨论中国中小企业的上市选择,对于完善我国创业板机制有着一定的现实意义。

总体而言,本研究的背景体现在两个方面:

一是大量企业选择海外发行上市。伴随资本市场的全球化发展,

越来越多的中国公司开始选择在海外上市,进入国际资本市场融资。中国企业的海外上市,走过了从大型制造型企业到民营高科技企业的发展历程。随着中国经济的高速发展,中国企业海外上市的趋势还表现在外国交易所和投资银行在中国市场上争夺上市公司资源,尤其是21世纪以来,各外资投资银行纷纷在中国开设分支机构争取中国企业的跨境上市项目。

图1 我国历年海 外上市企业数量

二是风险投资机构与私募股权投资基金(VC/PE)的崛起。近年来,中国的股权投资市场发展迅猛,VC/PE成为IPO市场上不可忽视的参与者。对于VC/PE而言,在其经营运作的募集资金、挑选投资项目、投资实施、投资管理和退出的多个环节中,退出环节是衡量其投资成败的最为重要的一环[1],而IPO是VC/PE退出的最有效的途径,相较于其他方式能够为投资人提供更高的回报。另外,多重代理理论也认为,VC/PE的参与在企业IPO时发挥着降低投资者逆向选择风险的作用,而IPO过程也是风险投资与创业家共赢的过程[2]。因此,在当前的资本市场背景下,有必要将VC/PE的参与纳入公司IPO决策以及IPO业绩的研究框架。

图2 创投市场退出情况比较(2002-2011年)

本研究的意义和创新性体现在以下两个方面:

一是在海外上市的研究领域,学者们考察公司选择海外上市动机时多从传统理论角度——财务动机、商业动机和治理动机——进行分析,而国内学者多认为企业选择海外上市是国内资本市场缺陷下的现实选择[3]。然而,创业板的成立使得国内资本市场吸纳上市公司的程度大大提高,创业板的上市标准也较主板和中小板有所放宽。在这样的前提下,公司仍旧选择海外创业板上市是基于哪些因素的考虑?在这一过程中,股权结构,包括早期的风险投资家参与是否会影响企业的上市决策?都是有待研究的问题。

二是对于转型中的中国经济来说,企业海外上市面临的不止是不同的金融市场和投资者,还有不同的法律环境和监管机制,这些海外证券市场要素对于中国企业的改制、公司治理的规范都具有十分重要的意义。因此,本文尝试以美国NASDAQ市场为海外上市的对比标的,利用中美创业板中中国上市公司的数据进行分析,比较两个市场下企业的股权结构、投资者保护、VC/PE参与和IPO业绩之间的关系,以期借鉴NASDAQ市场发展的成功经验,完善我国创业板的制度体系。

二、理论框架和研究假设

(一)理论框架

首次公开发行上市(IPO)会对企业产生重要的影响,企业经营管理的很多方面都会在IPO的过程中发生改变。在这一过程中最明显的变化莫过于公司股权结构的变化,公开发行股票的过程也是股权分散的过程。根据公司治理领域的研究,股权结构产生的变化会极大影响管理层动机和控股股东的控制权[4],而在一定程度上,这种变化也会影响到IPO决策以及IPO市场表现,如产生折价、溢价等现象。并且,由于在IPO之前,非上市公司并非由管理者或创业家完全持股,不可避免的也会产生代理问题,而风险投资的介入更加深了IPO过程中的多重代理关系。基于多重代理的理论,这些由于股权结构的潜在改变所产生的影响与企业的上市动机和上市地点的选择息息相关。

国外学者关于海外上市动机的研究主要可以概括为三个方面:财务和融资动机、商业动机和公司治理动机。早期的境外上市动机研究是围绕着市场分割假说展开的。传统理论认为,由于信息不对称的存在,不同的资本市场环境会直接影响到公司的融资成本,而企业就可以利用海外上市降低融资成本以获得财务收益。而之后的一些研究认为,美国完善的少数股东保护机制以及严格的信息披露制度,使得境外上市可以放松新兴市场国家公司的融资约束[5]。就商业动机而言,一方面体现为市场动机,即通过海外上市帮助公司拓展国际市场,增强企业知名度[6];另一方面,体现在通过海外上市帮助公司实现结构化交易[7]。在公司治理动机方面,Fuerst[8]分析发现,在管制严格的市场上市,管理者愿意接受严格的投资者保护行为,为投资者传递了公司未来前景良好的内部信息,因此,境外资本市场严格的上市公司管制并不会阻止企业上市,反而增加了企业上市的数量。

就上市企业股权结构对IPO决策的影响,国内外的学者也做了大量的相关研究。Alvavi,Pham,Pham[9]研究了公司发行前股权结构对于IPO重要决策的影响,并发现管理层持股行为与出售股份的比例、股份分配和发行费用高度相关,因此,IPO前的公司股权结构将影响到管理层保持控制权和降低上市成本的动机。相比而言,非管理层的大股东则更关心其股权的退出,且这些大股东的存在会倾向于增加发行规模和发行成本。La Porta,Lopez de Silanes,Sheleifer,Vishny[10-11](简称 LLSV)则从法与经济学的角度研究了不同市场对股权集中度的作用,他们认为,不同市场的投资者法律保护程度与股权集中度存在负相关关系,当投资者法律保护较差时,股东就需要持有大量的股权来监督管理者,以降低代理成本,因此形成了较为集中的股权结构。而在 LLSV 的理论基础上,Castillo,Skaperdas[12]以及Stepanov[13]的研究都发现,法律保护程度与股权集中度之间呈现出非单调关系——正“U”型关系。国内学者也就企业股权结构对IPO决策的影响做了大量的研究,刘志远、毛淑珍[14]通过对我国分地区分类型的公司进行研究认为,在中国独特国情下,第一大股东为国有股性质的控股股东所控制的上市公司股权集中度会显著高于其他性质的上市公司。侯宇、王玉涛[15]通过将中国资本市场上存在控制权转移事件的企业作为研究样本,得出了与LLSV相反的结论,他们认为,在中国的特殊制度背景下,投资者保护与股权集中度之间可能存在正相关关系。

而在上市企业股权结构与公司绩效之间的关系上,Jensen,Meckling[4]将代理成本、企业管理者行为和所有权结构共同纳入理论体系,论证了管理者持有一定股份,或者外部股东对管理者施加一定程度的监督,都可以在减少代理成本的前提下提高公司绩效。Morck,Shleifer,Vishny[16]利用财富500 强企业的数据进行研究,发现托宾Q与股权集中度存在分段线性关系,托宾Q值随着公司股权集中度的增加而上升,随后随着股权集中度的增大而减小。这一思路也延伸到针对我国企业的研究中,如 Xu,Wang[17]发现,公司的盈利能力和法人股比例正相关,与流通股比例不相关,与国家股比例负相关,揭示了法人股的股权集中度对于公司治理的正效应。Wei,Xie,Zhang[18]的研究则发现,托宾 Q 值与国家股和法人股负相关,且呈明显的非线性正U型关系,与外资股则呈显著的正相关关系。

本文将重点考察股权结构因素对创业板企业选择海外上市决策的影响,在原有的海外上市动机理论的基础上,结合特定行业因素,研究VC/PE的退出动机以及不同的股权集中度是否会影响到企业的海外上市决策。同时,以往的研究文献表明,企业的股权结构对其IPO决策和绩效有着重大影响。而前人对股权结构影响IPO绩效的研究(尤其是国内学者的研究)大都是在某一个市场下进行的。然而,不同的市场机制由于有着不同的制度环境和投资者保护程度,不仅会影响到上市公司的股权结构和代理问题的本质,也会相应地改变股权结构对IPO绩效的影响。因此,本研究以中美创业板市场的制度差异为背景,展开相关问题的分析。

(二)研究假设

本文主要分为两个分析板块,一是研究股权结构对创业板企业海外上市决策的影响,另一方面是研究其对于IPO绩效的影响,并分别运用回归模型来对理论假设做实证分析。

1.股权结构对创业板海外上市决策的影响

根据代理理论,股权结构的不同会影响到公司的上市地点选择决策。而VC/PE的参与,作为股权结构的一个重要因素,也会影响到企业的上市决策。

根据信号选择理论,由于投资者和基金管理人之间信息不对称的存在,VC/PE往往需要特殊的机制(IPO)来传递自己管理能力的信息,这样,通过IPO退出获得盈利的同时,VC/PE也获得了市场的认同和声誉。而多数学者的研究也表明,IPO是最为理想的退出方式,且对于VC/PE来说价值最大。同时,VC/PE的参与对于IPO折价有一定影响,陈工孟、俞欣、寇祥河[19]研究了不同证券市场上风险投资的参与对中资上市公司IPO折价的影响并发现,在美国市场上风险投资的参与对IPO折价的影响不显著,而在大陆中小板和香港主板市场上,风险投资的参与对企业IPO折价具有显著性影响。此外,对于VC/PE的属性和参与特征对IPO的影响,国内外也有大量研究。张学勇、廖理[20]研究了不同背景的风险投资对其所支持的公司在股票市场表现的影响,发现外资和混合型背景风险投资支持的上市公司比政府背景风险投资支持的上市公司IPO抑价率更低,股票市场累计异常回报率更高,并认为相对于非外资背景的风险投资,外资背景风险投资会采用更加谨慎的投资策略,投资之后会更加合理地安排被投资公司治理结构,并且能够选择更好盈利能力的公司。而杨波[21]的研究也表明,具有海外风险投资背景的企业,由于文化、财务和制度背景等因素,会偏向选择海外上市策略。

沿着前人的研究脉络,我们从企业是否有VC/PE支持,VC/PE的内外资资本类型和机构类型三个角度分别考查VC/PE对于企业上市地点选择的影响。由于VC/PE有着强烈的退出动机,而外资VC/PE更为熟悉海外资本市场,通过海外上市退出也更为便利,因此我们认为:

假设1:外资VC/PE的支持与公司海外上市有着正相关关系。

股权集中度是股权结构的重要指标,大量的实证研究发现,不同的资本市场中的股权集中度也会不同。例如,根据 LLSV[10-11]的研究,股权集中度与所在国对投资者的法律保护程度存在负相关关系,其研究认为投资者法律保护较差时,股东就需要持有大量的股权来监督公司管理者,以避免遭受管理层的利益侵蚀,降低代理成本,因此形成了较为集中的股权结构。

图3 股权集中度和投资者保护

从图3中可以看出,投资者保护程度高的国家,如英国、美国,其资本市场中上市公司有着相对分散的股权结构,而投资者保护水平低的地区,如埃及和印度,股权结构则偏于集中。本文沿用LLSV的研究结论,认为,中美两国创业板市场对投资者保护程度的不同,使得两个市场中的上市公司的股权结构呈现出集中和分散的特征。采取较为分散股权结构的创业企业更倾向于选择股权集中度较低的海外市场如美国上市,而采取较为集中股权结构的创业企业更适合选择中国市场上市。

假设2:股权集中度与公司海外上市选择有着负相关关系。

通过比较中美创业板的IPO标准我们发现,中国创业板市场的上市制度制定的财务指标比美国NASDAQ市场要高。同时,中国实行的是上市审批制,其审批流程要长于美国市场,因此,对外部资金需求强烈的企业可能不能够满足中国的上市要求也没有足够的等待耐心,这部分企业会有较强的海外上市动机。国内的相关研究可以为这一假说提供有力证明。崔远淼[22]通过实证分析表明中国企业的上市动机处在降低上市成本和筹集资金的较低层次上;易宪容、卢婷[3]认为,国内企业有迫切的融资需求,但是资金和制度的供给方以及沟通资金供需双方的制度程序存在很大的缺陷和低效率的问题,因此企业境外上市是国内资本市场缺陷下的现实选择。杨波[21]分析了中国企业境外上市的历史,认为所有制约束和全流通问题,使得绝大部分中小企业很难在中国证券市场上获得外部融资的机会和通过资本市场溢价来获得股权的大幅增值,因此迫使中小企业纷纷转向海外市场。综上所述,本文认为中国资本市场融资的高门槛和低效率会促使急需获得资金的中小企业特别是高新科技企业转向海外市场寻求外部融资机会。

假设3:企业的外部融资需求与公司海外上市选择有着正相关关系。

2.中美创业板上市企业股权结构对IPO绩效的影响

股权集中度对公司治理有着显著的影响。Zeckhauser,Pound[23]的实证研究发现,在容易监控的行业,股票价格和公司盈余的比率随股权集中度的增加而增加。而 Thomsen,Pedersen[24]则认为公司的股权集中度和公司绩效呈非线性关系,股权集中度超过某一点后,对公司的绩效有相反的作用。股权集中度对于上市企业IPO绩效尤其是IPO发行前期的绩效也有明显的影响。对于股权集中度影响IPO绩效的原因,多重代理问题的理论框架认为,在IPO时,较高的股权集中度可以有效地减轻不同代理者间的纠纷。首先,早期投资者持有大额股份,是一个减轻公开市场投资者逆向选择风险的有效信号[25]。其次,股权集中可以降低不同代理人之间的协调成本[26],也可以使得兼有多重代理身份的早期投资者和公开市场投资者同样拥有使得公司股东权益最大化的激励。因此股权集中度被认为是一个影响公司IPO市场表现和降低IPO折价程度的重要指标。在这些研究的基础上,我们认为,在其他条件一致的情况下,对少数股东保护程度高的国家(如美国)的上市公司大股东只需要较低的股权集中度水平就可以向公众投资者传递其处理代理问题能力的信号;相反,在少数股东保护较弱的体制下,集中的股权结构作为公司治理机制的代表就显得尤为重要。加上股权集中度会影响到后市流动性,相比于中国的投资者,受到更好保护的美国市场上的公众投资者会相对偏爱分散的股权结构。

股权集中度可以作为减轻IPO公司代理冲突的必要不充分条件,而IPO时的信号传递机制在股权集中度的基础上还需要更有公信力的支持[27]。VC/PE因为熟知公司信息,若在IPO中持有较大额度的股权通常会被公众投资者认为是能够保证公司品质的“名誉信号”。同时,VC/PE对企业的辅导也可以降低代理风险。Megginson,Weiss[27]通过美国市场的数据研究发现,有VC/PE支持的IPO绩效好于无VC/PE支持的IPO,他们认为,VC/PE作为多重代理关系中的特殊一方,在公司IPO时发挥了认证的作用,从而降低了发行人与投资者之间的信息不对称。

综上所述,不论是从公司治理角度还是IPO发行时的多重代理问题角度来看,股权集中度对于IPO的绩效均有着正的影响。而在股权集中度较低的美国,这种股权集中度的信号作用被良好的投资者保护制度所弱化。同样的道理,由于VC/PE降低了发行人与投资者之间的信息不对称,因此有VC/PE支持的公司对中小股东而言,提供了一定的保护机制,因此,公共市场投资者有了更多维度的判断公司价值的指标,在对公司进行判断时也对股权结构的依赖降低。

假设4a:股权集中度与IPO绩效正相关。

假设4b:美国NASDAQ市场上市会减弱股权集中度与IPO绩效的正相关关系。

假设4C:VC/PE支持会减弱股权集中度与IPO绩效间的正相关关系。

股权制衡度反映出为了防止大股东对公司资源的掠夺,中小股东所依赖的对抗掠夺行为而保护自身合法利益的诉求。Bennedsen,Wolfenzon[28]认为多个大股东形成的控制联盟与单个大股东相比,当其他条件相同时,股份的增加可以内部化控制联盟的成本;因而,存在多个大股东控股制衡结构的公司掠夺其他中小投资者利益的行为发生概率更低,能够减少控制权私有利益,从而增加公司的价值。国内的相关研究也有类似的结果。唐清泉,等[29]发现,非控制性股东的存在对大股东的掏空公司行为有制约作用,能够更好地保护中小投资者的利益,也是更好的公司治理机制的反映。毛世平[30]通过实证研究表明股权制衡能够产生权益效应,多个终极控制人现金流所有权和控制权的制衡度越高,公司价值越大。同时,结合两个市场的投资者保护程度的不同,我们还认为,由于美国市场有着更好的投资者保护,在IPO时公众投资者将无需很高水平的股权制衡度来对公司业绩做出判断,这就意味着较高的股权制衡度作为信号所传递给投资者的公司未来价值更高的作用被削弱。

假设5a:股权制衡度与IPO绩效正相关。

假设5b:美国NASDAQ市场上市会减弱股权制衡度与IPO绩效间的正相关关系。

三、数据与研究方法

(一)股权结构对创业板海外上市决策影响的实证分析

1.样本与数据

为了比较创业板创立以后,中国企业的股权结构对上市地点选择的影响,本文以中国创业板开板以来,即2009年10月到2012年2月为止分别在美国NASDAQ市场和中国创业板市场上市的公司作为样本。由于部分公司存在数据缺失,剔除掉这部分公司后,本样本共包括了307家上市公司,其中包括NASDAQ上市公司26家,中国创业板上市公司282家。

2.变量定义

(1)因变量定义。IPOPLACE:虚拟变量,若公司的上市地点为美国NASDAQ市场,那么该变量值取1,否则取值0。

(2)自变量定义。VC_Support:虚拟变量,有VC/PE支持的公司取值1,否则取值为0。在总体样本中,有VC/PE支持的企业共有173家,占到总体样本的56.43%,其中NASDAQ市场19家,中国创业板市场154家。VC_Nation:虚拟变量,若VC/PE为外资机构,取值为1,内资取值为0。对外资VC/PE的判断标准有三种:募集资金(资本)来源、设立地域(法律属性)和币种的区别(美元基金还是人民币基金)。本文采用的是目前通用的方法,即按照募集资金的来源划分为来源于境外的和来源于境内的VC/PE。VC_PE_Type:虚拟变量,考察投资机构类型,将VC记为1,非VC的取值为0。本文根

FIN:公司外部融资需求变量,用以衡量公司对于外部融资的需求程度。所选指标参考祝继高、陆正飞[31]的研究,将外部融资需求定义为企业的实际增长率与可持续增长率之差。由于考查的是企业的上市选择,因此选用企业上市前的数据进行计算,并将所得结果通过标准化处理方法使观测值全部位于[0,1]之间。NI:净利润变量,本文选择企业上市前一年的净利润作为盈利水平指标,并通过标准化处据清科数据库对于股权投资机构投资方向的划分,将支持创业板上市的投资机构划分为VC、PE和券商直投。在本文中,考虑到PE和券商直投多是针对Pre-IPO的项目,因此将两者合为一类,而VC投资的时间相对较长,划分为另一类。Internet:虚拟变量,互联网公司取值1,非互联网公司取值为0。

本文选取了互联网公司的狭义定义,即通过网络提供商业服务的企业,包括为广大用户提供门户网站、移动增值服务、搜索引擎、网上社区、邮箱、博客、影音流媒体、网络游戏、电子商务,等在内的一系列服务的企业。SH1st:股权集中度指标。为了衡量股权集中度,我们采用第一大股东持股比例,指标的数值越高,说明股权集中度越高。考虑到集中度是一个有界变量,我们对集中度指标特别进行了对数转化:理得到位于[0,1]之间的观测值。Age:公司设立时间,用来表示从公司成立到上市发行的时间。考虑到改制成股份有限公司后到企业上市的时间区间较短,不能够很好地概括出企业的经营年限,因此根据各上市公司招股说明书整理,采用各企业有限责任公司成立到上市发行的时间,并进行标准化处理。

3.实证分析

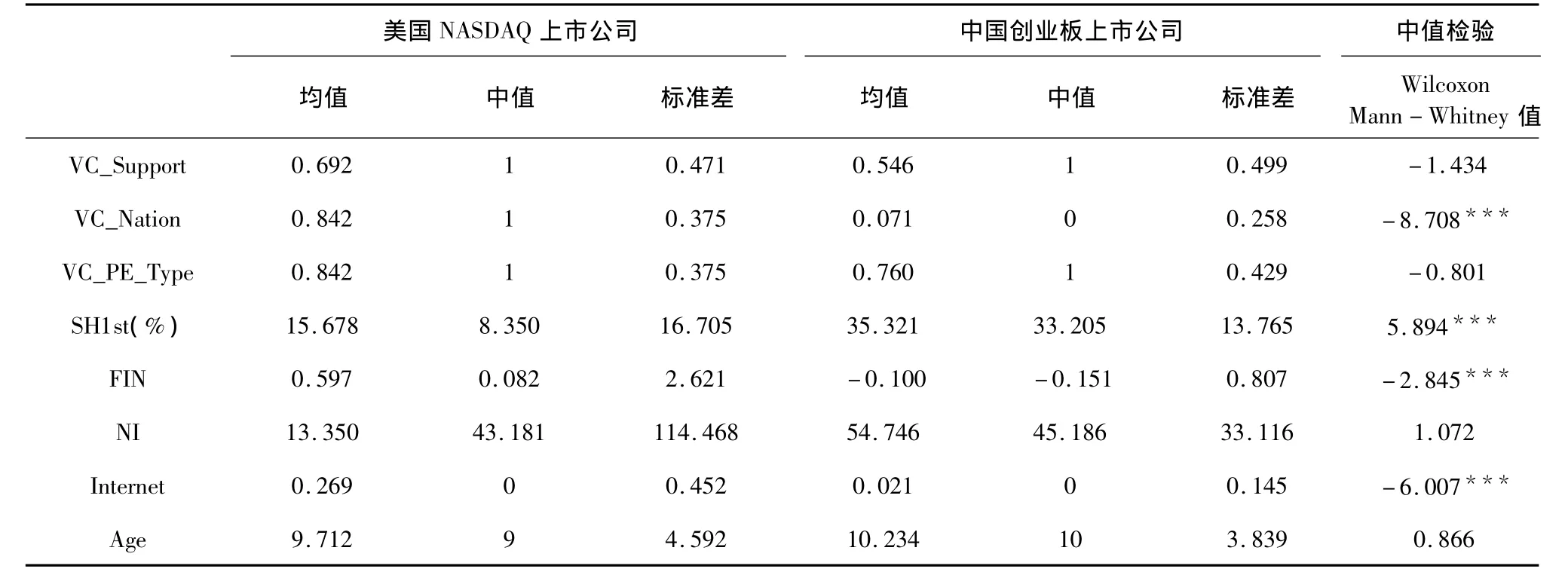

(1)样本描述性分析。表1给出了模型中主要变量的均值、中值、标准差和中值检验结果。通过比较可以看出,中国创业板上市公司和NASDAQ上市公司均有较多股权投资者的参与,并且投资机构类型以VC为主,公司的设立时间方面中国创业板公司较长,但差异并不显著。选择在NASDAQ上市的公司,其身后的VC/PE多为外资,而中国创业板上市公司主要由内资投资机构支持。中美上市公司在股权集中度上和外部融资需求方面也有显著的差异性,中国创业板上市公司的第一大股东持股比例的均值为35.3%,NADSAD上市公司的该指标均值只有15.68%;同时,NASDAQ上市公司相比中国创业板上市公司有较高的外部融资需求,该指标也通过了0.01的显著性检验。盈利能力方面,由于中国创业板严格的门槛要求,上市公司的盈利水平在均值和中值两个维度都超过了NASDAQ上市公司,但是总体而言,中外上市企业的盈利能力方面差异性不大,未通过显著性检验。

表1 变量均值、中值、方差与组间中值检验

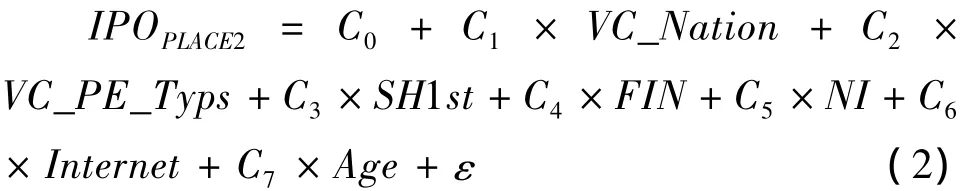

(2)模型设定。由于本模型的因变量是考察企业上市地点选择的虚拟变量,因此我们采用离散选择模型(Probit)进行回归分析。首先,我们采用全部样本进行回归分析,的表达式是:

为了考察PE/VC的性质对海外上市选择的影响,我们进而选出所有拥有股权投资者(VC/PE)支持的企业173家作为新的样本进行回归分析,的表达式是:

(3)模型回归结果。回归结果表明,VC/PE的内外资类型和企业的外部融资需求与海外上市呈显著的正相关关系,而股权集中度与海外上市决策呈显著的负相关关系。

首先,外资类型VC/PE更倾向于海外上市的实证结果符合假设预期。外资VC/PE从上世纪90年代起在中国市场迅猛发展。在对中国企业进行投资时,它们通常会将海外上市要求作为投资的先决条件。以2009年的数据为例,根据清科研究中心的统计,该年中国私募股权投资市场退出事件80例,其中IPO退出案例71个,占到88.8%。在所有71家上市退出案例中,境外上市退出案例占55个,其中84%的上市企业引入外资PE,可见外资PE的最主要退出渠道仍为境外上市。对于外资投资机构来说,其对境外资本市场更为熟悉,经验丰富,能够很好地预计市场的风险和收益,更好地把握退市的时机。同时,境外上市可以大大缩短时间成本,相比国内两年左右的上市时间,NASDAQ市场通常只需要6-9个月左右,加快了投资收益变现,并且可以规避资本跨境流动管制,对于流动性要求较高的外资VC/PE来说海外上市更加便捷可行,因此有很大的动力说服企业选择海外上市。

其次,企业的外部融资需求与海外上市选择存在正相关关系,这一结果符合我们的假设,也证实了前人所提出的海外上市的财务动机。由于我们的衡量指标是企业在上市前1-2年内的融资需求,可以看出,同是上市公司,NASDAQ上市公司的短期融资需求明显高于国内创业板公司。尽管在NASDAQ市场上市有着更高的上市成本和相对国内更低的平均收益,但有迫切融资需求的内地企业还是会选择海外上市。这主要是因为国内市场上市的“隐形”成本会更高,有着更加严格的财务标准要求,还有更长的上市审批时间。对于急需资金来提高生产技术、增大生产规模、拓展市场占有率的中小企业来说,更加降低了短期内获得外部融资的可能性。所以,较高的外部融资需求和国内资本市场的限制成为企业选择海外上市融资的重要原因。

第三,实证分析支持股权集中度与海外市场上市选择负相关的假设,即股权结构较为分散的创业企业更倾向于选择与之相匹配的NASDAQ市场上市。这一定程度上反应出企业对不同市场制度条件下投资者保护水平的预期,以及通过上市地点的选择更好地处理企业中的“委托-代理”关系。

表2 企业中外创业板上市地点选择的实证分析回归结果

(二)中美创业板上市企业股权结构对IPO绩效影响的实证分析

第二部分的实证研究针对在中美两个创业板市场上市的中国企业股权特征对IPO表现的影响。

1.样本与数据

我们选取2009年10月到2011年底在中国创业板和NASDAQ上市公司为研究对象。剔除不完全数据后,最终包括上市公司210家,其中中国创业板上市公司191家,NASDAQ上市公司19家。

2.变量定义

(1)因变量定义。(OP-BV)/BV:IPO发行溢价的超额收益率,为IPO当日市场表现指标。ROA:采用公司IPO年末的ROA(总资产收益率)来衡量公司IPO后当年的经营业绩。

(2)自变量定义 。SH1st:股权集中度指标,采用第一大股东持股比例来衡量样本公司的股权集中度水平。Second:股权制衡度指标,采用第二大股东持股比例/第一大股东持股比例。IPO_Place:虚拟变量,表示公司上市的地点,如果公司的上市地点为美国的创业板,那么该变量就值取1,否则取值0。VC_Support:虚拟变量,表示是否有VC/PE的支持。有VC/PE支持的公司取值1,否则取值为0。

(3)控制变量。为了排除其它因素的影响,我们在研究中引入相关文献中常用的控制变量。Hightech:高科技公司虚拟变量,信息技术类公司为1,其他为0;Age:公司设立时间变量;Size:企业规模指标,采用公司账面总资产的对数值度量;Lev:财务杠杆指标,即公司的资产负债率(A/D)。由于公司在IPO后资产负债率会发生很大的变化,为了保持模型的一致性,在对IPO首日发行溢价和涨跌幅进行分析时,我们采用公司上市前的资产负债率指标作为控制变量,而对ROA进行回归时,我们采用与之对应的IPO年末的财务杠杆水平。

3.实证分析

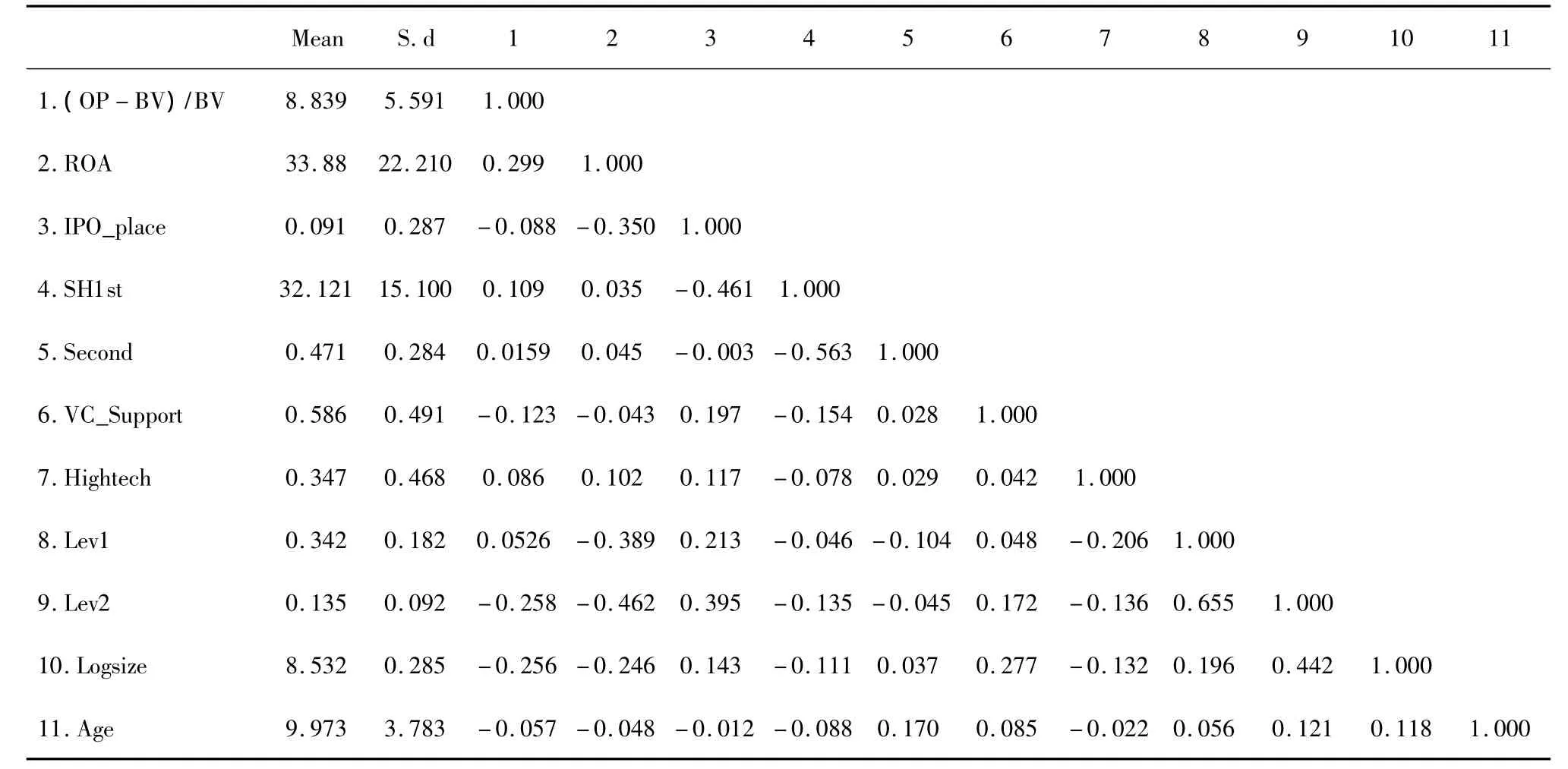

(1)样本描述性分析及Pearson相关性分析。表3给出了模型中主要变量的均值、标准差和Pearson相关性分析的结果,从中可以看出,IPO发行溢价与公司的股权集中度有着显著的正相关关系。IPO发行溢价与VC/PE支持有着负相关关系,这一结论与前人的研究结果不同[1],说明2009-11年VC/PE支持的IPO可能不存在价格低估的问题。公司的后IPO经营业绩ROA与海外上市选择和资产负债率存在显著的负相关关系。

表3 变量的均值、标准差和Pearson相关性分析

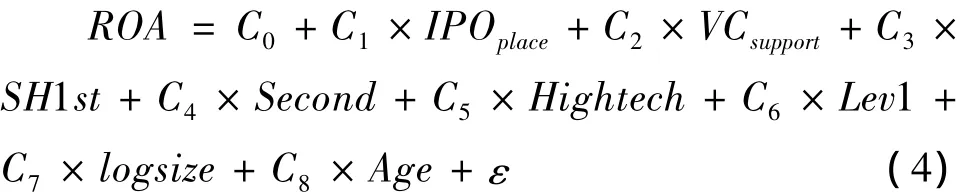

(2)模型设定。本部分采用最小二乘回归模型来检验中美创业板企业的IPO绩效与股权集中度、股权制衡度以及VC/PE支持之间的关系。主要关系可以用如下形式表现:

在分析IPO地点和VC/PE支持的作用时,为了避免多重共线性,股权集中度指标和股权制衡度指标与这两个虚拟变量形成交叉项之前都经过中心化处理,即减去均值再进行相乘。

(3)模型回归结果。由表4中的回归结果可以看出,发行溢价与股权制衡度和上市地点的交叉相乘项显著负相关,ROA与海外上市选择、中美创业板公司的股权集中度水平负相关。

表4 中美创业板上市企业股权结构对IPO绩效影响的实证分析回归结果

第一,回归分析显示,股权集中度与IPO发行溢价间呈现较弱的正相关性,这提示了二者间的关系有可能是非线性的。同时,股权制衡度对IPO发行溢价的影响也呈微弱的正相关,提示二者之间的关系也可能不是线性相关关系,这可能是由于在高的股权制衡度的公司中,虽然掠夺中小投资者利益的行为发生概率更低,但是大股东做出经营决策的效率也会下降。

第二,从模型3的回归结果可以看出,IPO发行溢价与股权制衡度和上市地点的交叉相乘项显著负相关,这在一定程度上验证了前文假设在美国NASDAQ市场上市会削弱股权制衡度与IPO表现之间的正相关关系。股权制衡度作为中小投资者评估上市公司未来价值和保护自身利益难易程度的一种信号,在投资者做出投资决策的过程中有着重要的作用。但是,美国资本市场上,对于投资者的保护水平较高,股权相对来说比较分散。因此,股权制衡制度作为中小投资者保护自身利益不被大股东掠夺的一种机制,其受重视的程度则小于对中小投资者保护水平较低、股权集中度相对较高的市场。

第三,作为一个延伸研究,模型4显示无论在哪个市场上市,企业股权集中度与后IPO的经营绩效ROA显著负相关,提示在公司的长期发展和治理过程中,过高的股权集中度并不利于公司的经营业绩。导致这种不一致的原因可能是在本文模型中采用第一大股东持股比例来度量股权集中度,而在公司长期治理过程中单一的大股东可能会缺乏监管和制衡而做出伤害中小投资者的决策,不利于公司的发展。

四、结论与政策启示

在中国创业板成立和发展的背景下,本文从公司的VC/PE参与、股权结构、融资需求等几个方面实证检验了公司选择海外创业板上市的动机,得出了以下结论:第一,有外资VC/PE支持的公司倾向于选择海外资本市场上市,显示VC/PE的退出动机对公司的上市决策有较强的影响。第二,外部融资需求强的公司与海外上市选择正相关,体现出我国创业板市场的门槛相对较高,审批时间较长,致使一部分高成长性公司的融资需求仍无法得到满足的现象。第三,海外上市公司的股权结构较为分散,体现出海外上市的公司治理动机。同时,沿用LLSV对于投资者保护和股权集中度的观点,这一特征部分体现出美国资本市场较好的中小投资者保护环境。

在针对中美创业板上市企业股权结构对IPO绩效影响的分析中,我们得出以下几点结论:(1)总体而言,股权集中度与制衡度与IPO发行溢价呈弱正相关;(2)在美国NASDAQ市场上市会削弱股权制衡度与IPO表现之间的正相关关系;(3)在美国NASDAQ上市公司的后IPO当年经营业绩差于国内创业板公司,且中美创业板上市公司后IPO经营绩效与股权集中度负相关。基于所得出的结论,我们提出以下几点启示:

第一,有外资VC/PE支持的公司倾向于选择海外资本市场上市,有些外资VC/PE甚至把海外上市作为投资的前提,一定程度上带来中国资本市场资源的流失,增加了部分海外上市企业的融资成本。如何能够吸引外资VC/PE支持的公司选择在国内市场上市?这是中国资本市场发展亟待解决的问题。从2001年证监会与对外经济贸易部联合发布《关于上市公司涉及外商投资有关问题的若干意见》起,一系列的政策意见的出台为外资VC/PE的境内退出打开了通道,但是在具体的操作层面,目前国内仍缺乏行之有效的制度规范,并且国内市场上市的低效率、高门槛以及漫长的审批时间也让外资VC/PE望而却步。基于这些原因,大部分外资投资机构仍然需要通过海外市场退出。因此,随着中国资本市场的国际化程度提高,在外商投资企业退出的审批和报备过程中,可以进一步规范相关法律,简化审批程序,为其退出提供相对便捷的渠道。同时,进一步放宽我国资本管制程度,为在中国退出的外资VC/PE的资金回流提供方便。

第二,本文发现外部融资需求强的公司更倾向于海外上市选择,这体现出我国创业板市场的门槛相对过高,一部分高成长性公司的融资需求仍无法得到满足。总体而言创业板还是一个新生市场,目前主要还是从上市财务标准和发行审核的难度上对公司进行制约,量化的财务标准和过高的要求使得很多处于起步阶段和收益滞后的中小企业,尤其是科技型企业无法达到上市融资的标准,被排除在门槛之外。从外国资本市场的发展和监管路径来看,一方面过分注重对财务指标的衡量对于处于成长期的创业企业而言没有实际意义,另一方面财务指标比较容易受到操纵,过分注重企业财务报告中的会计利润,会使得企业管理层采用各种方法操纵利润,无法真实反映企业现状和保护中小投资者的利益。因此,创业板有必要借鉴美国NASDAQ的经验,在上市和退市制度上加强灵活性,并加强对中小投资者的保护,为企业和投资者建立一个健康有效的资本市场环境。

第三,回归分析表明,美国NASDAQ上市公司的IPO当年经营业绩差于国内创业板公司。在美国NASDAQ上市的中国公司,从收益上看,其上市后市盈率一般为10倍左右;而在中国股市发展较好时,内地中小企业股票发行市盈率可以接近30倍,部分时候可达到50-60倍。另外,在海外上市由于会计准则和法律规定不同,处理好这些准则差异具有一定困难,同时必须花费高额费用聘请海外会计师事务所、律师事务所和券商;而在国内上市,中介费用相对较低,没有会计、法律、文化等方面的差异。中国企业在选择海外上市具体地点的时候,既要权衡自身的比较优势和市场定位,也要考虑不同市场投资者对企业价值的评估,不同交易所的法律规定、上市程序、上市费用和融资额度,同时也要考虑海外风险资本建议以及投资银行承销能力,总体而言境外上市决策是对成本、收益和可行性之间理性权衡的结果。因此,对于中国企业而言,需要进一步明确海外上市是否是符合自身长期发展所必须的战略选择,并充分地考虑海外上市的成本和收益,在合理信息披露规范行为的同时积极地提高经营管理能力。第四,作为一个延伸研究,公司股权集中度与企业后IPO经营绩效ROA负相关,说明过高的单一股权集中度并不利于公司的长期发展。此外,海外上市公司的股权结构较为分散,体现出海外上市的公司治理动机,并部分反映美国资本市场较好的中小投资者保护环境。相比于中国市场的现状,美国有更加完备的投资者保护体系,更加关注中小投资者的利益保护,也带来了相对较低的股权集中度。在这样的环境下,更加有利于企业的长期成长。中国的创业板以及中国整个资本市场都相对年轻,但是不可否认,完善的中小投资者权益保障体系和规范的法治监管体系是不可或缺的,也是推动中国资本市场走向成熟的关键因素之一。

[1]倪正东,孙立强.创业投资支持的企业海外IPO市场绩效研究[J].证券市场导报,2009(5):15-18.

[2]郑辉.风险投资双重委托代理研究[Z].上海:复旦大学博士论文,2007.

[3]易宪容,卢婷.国内企业海外上市对中国资本市场的影响[J].管理世界,2006(7):4-33.

[4]Jensen M C,Meckling W H .Theory of the firm:Managerial behavior,agency costs and ownership structure[J].Journal of Financial Economics.1976.3:305 -360.

[5]Lins K V,Strickland D,Zenner M .Do Non-U.S.firms issue equity on U.S.exchanges to relax capital constraints[J].Journal of Financial and Quantitative A-nalysis.2005,40:109 -133.

[6]Dieckhaus M J.Should you list on a foreign exchange?[J].Chief Executive,New York,1992,74:45 -47.

[7]Saudagaran S.An investigation of selected factors influencing multiple listing and the choice of foreign stock exchanges[J].Advances in Financial Planning and Forecasting,1990,4:75-122.

[8]Fuerst O.A Theoretic analysis of the investor protection regulations argument for global listing of stocks[M].Working Paper,International Center for Finance at Yale University.1998.

[9]Alvavi A,Pham P K,Pham T M .Pre-IPO ownership structure and its impact on the IPO process[R].Working Paper,School of Banking and Finance,University of New South Wales.2006.

[10]La Porta R,Lopez-De-Silanes F.Shleifer A,Vishny R W.Law and Finance[J].Journal of Political Economy,1998,106:1113 -1155.

[11]La Porta R,Lopez-De-Silanes F,Shleifer A,Vishny R W.Investor protection and corporate governance[J].Journal of Financial Economics,2000,58(1 -2):3 -27.

[12]Castillo R,Skaperdas S.All in the family or public?Law and appropriative costs as determinants of ownership structure[J].Economics of Governance.2005,6:93 -104.

[13]Stepanov S.Investor protection,ownership structure,and separating control from cash flow rights[R].Working Paper,ECARES.2003.

[14]刘志远,毛淑珍.我国上市公司股权集中度影响因素分析[J].证券市场导报,2007(10):42-48.

[15]侯宇,王玉涛.控制权转移、投资者保护和股权集中度——基于控制权转移的新证据[J].金融研究,2010(3):167-182.

[16]Morck R,Shleifer A,Vishny R W.Management ownership and market valuation:An empirical analysis[J].Journal of Financial Economics,1988.20(1-2):293-315.

[17]Xu X,Wang Y.Ownership structure and corporate governance in Chinese stock companies[J].China Economic Review,1999.10:75-98.

[18]Wei Z,Xie F,Zhang S.Ownership structure and firm value in China’s privatized firms:1991 -2001[J].Journal of Financial and Quantitative Analysis,2005,40:87-108.

[19]陈工孟,俞欣,寇祥河.风险投资参与对中资企业首次公开发行折价的影响——不同证券市场的比较[J].经济研究,2011(5):74-85.

[20]张学勇,廖理.风险投资背景与公司IPO:市场表现内在机理[J].经济研究,2011(6):118-132.

[21]杨波.中国内地企业选择股票境外上市地点策略演进[J].宏观经济研究,2009(11):63-68.

[22]崔远淼.中国企业境外上市动机及影响因素分析[J].上海金融,2004(5):31-34.

[23]Zeckhauser R J,Pound J.Are large shareholders effective monitors?An investigation of share ownership and corporate performance[J].Asymmetric Information,Corporate Finance,and Investment,1990,1:149 -180.

[24]Thomsen S,Pedersen T.Ownership structure and economic performance in the largest European companies[J].Strategic Management Journal,2000,21(6):689-705.

[25]Leland H E,Pyle D H.Informational asymmetries,financial structure,and financial intermediation[J].Journal of Finance,1977,32:371-387.

[26]Dharwadkar B,George G,Brandes P.Privatization in emerging economies:An agency theory perspective[J].Academy of Management Review,2000,25(3):650-669.

[27]Megginson W L,Weiss K A,Venture capitalist certification in initial public offerings[J].Journal of Finance,1991,46(3):879 -903.

[28]Bennedsen M,Wolfenzon D.The balance of power in closely held corporations[J].Journal of Financial Economics,2000,58:113 -139.

[29]唐清泉,罗党论,王莉.大股东的隧道挖掘和制衡力量——来自中国市场的经验证据[J].中国会计评论,2005(1):63-86.

[30]毛世平.金字塔控制结构与股权制衡效应——基于中国上市公司的实证研究[J].管理世界,2009(1):140-152.

[31]祝继高,陆正飞.货币政策、企业成长与现金持有水平变化[J].管理世界,2009(3):15-27.

Equity Structure,Listed Place Selection and IPO Performance:the Case of Chinese Start-up Enterprises

KONG Ling-yi1,XIAO Hui-juan2,REN Ting2(1.CITIC Securities,Beijing100026,China;

2.HSBC Business School,Peking University,Shenzhen518055,China)

With the globalization,liberalization and marketization of capital market,more and more Chinese companies have chosen to be listed abroad and raise capital in international capital market.The motives for enterprises to choose to be listed abroad include financial motive,commercial motive and governance motive.If Chinese enterprises choose to be listed abroad,they will be affected by the defects of domestic capital market.This paper examines the effects of equity structure(including venture investment factor)on the decision and performance of the start-up enterprises that have undergone an initial public offering(IPO)in China's ChiNext and NASDAQ and uses the regression models like Probit to conduct empirical test.Main findings include:(1)Positive correlation exists between the risk of foreign funds and the support of equity investment by private placement and between the stronger external financing needs and diversified equity structure and being listed abroad;(2)Compared with the IPO that is riskfree and supported by equity investment by private placement,correlation exists between the equity concentration of supported IPO and IPO performance,which discloses the information transmission role played by the dual proxy relationship of risk and equity investment by private placement to minority shareholders;(3)Compared with Chinese ChiNext,American NASDAQ can protect investors better,which affects the negative relationship between the equity check and balance of enterprises are listed abroad and IPO performance.

Overseas Listing;IPO Performance;Equity Structure;ChiNext;NASDAQ;Venture Investment;Multiple-agency Theory

A

1002-2848-2014(04)-0058-11

2014-01-22

孔令艺(1987-),河南省焦作市人,中信证券股份有限公司高级经理,研究方向:金融与证券投资;肖慧娟(1991-),河南省信阳市人,北京大学汇丰商学院和香港中文大学社会科学院硕士研究生,研究方向:金融学,经济学;任颋(1973-),山东省掖县人,北京大学汇丰商学院副教授,研究方向:组织理论,组织行为。

责任编辑、校对:郭燕庆