对央行货币政策工具的几点思考

汪宁+张靓

摘要:随着利率市场化的不断深化,央行货币政策工具的选择、使用以及货币政策实施框架等再次成为市场热议的话题。在此背景下,本文提出央行在进行货币政策操作时,应进一步加强价格型货币政策工具的运用,确保对基准利率的定价权,坚持以公开市场操作为主,并以其他货币政策工具作为重要的补充手段。

关键词:货币政策工具 公开市场操作 SLO SLF

近期,有消息称央行结合“利率走廊”机制的设计,正在酝酿引入抵押补充贷款工具(Pledged Supplementary Lending, PSL),以便更有效地引导和调控中期市场利率。由此,央行货币政策工具的选择、使用及其货币政策实施框架和路径等,也再次成为市场热议的话题。笔者认为,近年来国际经济环境复杂多变,我国国内经济在平稳运行中存在风险隐忧,在坚持稳健的货币政策前提下,综合运用多种货币政策工具必不可少。

进一步加强价格型货币政策工具的运用

目前,大多数发达国家多采用利率等价格型货币政策工具进行调控,对存款准备金率等直接调控货币供应量的数量型货币政策工具保持谨慎态度。而我国恰恰相反。这是由于加入WTO后,我国外汇占款造成货币发行数额巨大,数量型工具更有利于冲销过剩的基础货币、保持汇率稳定。然而目前,我国的国际收支逐渐趋于平衡、贸易顺差趋势性下降,外汇占款作为货币创造主渠道的情况也会发生变化,这将使得我国中央银行货币政策的自主性明显增强。同时近年来,随着国内金融市场的不断发展和完善,直接融资占比不断提高,理财渠道不断丰富,互联网金融飞速发展,国内利率市场化进程的稳步推进,原有的诸如信贷额度管理等货币政策工具的效果可能大打折扣,过去由数量型政策工具发挥主导作用的调控框架需要尽快调整,并且有必要进一步加强价格型货币政策工具的运用,这是适应整个金融体系变化及金融创新要求的必然选择。

确保央行对货币市场基准利率的定价权

我国的利率市场化已经进入关键时期,现有的央行法定存贷款基准利率已经逐步淡出,未来将赋予商业银行完全的自主定价权,市场利率的形成也将更加市场化。中央银行的利率调控体系将由过去的确定法定存贷款利率水平,逐步转向确定基准利率体系、锚定货币市场利率,进而影响其他利率定价转变。即央行确定隔夜或7天拆放/回购基准利率,并作为银行的最终借款人,保证市场的最终流动性;商业银行和各市场参与主体在此基础上,结合宏观经济情况和市场供求,进行期限利差和信用利差的定价。在利率市场化实现后,央行牢牢掌控货币市场利率的定价权至关重要。

以公开市场操作为主

在多数发达国家,公开市场操作是中央银行吞吐基础货币、调节市场流动性的主要货币政策工具。中央银行与市场交易对手进行有价证券交易,可以实现货币政策调控目标。我国人民币公开市场操作于1998年5月26日恢复交易,规模逐步扩大。1999年以来,公开市场操作发展较快,目前已成为我国央行货币政策日常操作的主要工具之一,对于调节银行体系流动性水平、引导货币市场利率走势、促进货币供应量合理增长发挥了积极的作用。央行选择的货币政策工具,必须具有可控性、可变性、可行性、关联性等特征。而公开市场操作具有其他货币政策工具无法比拟的优势。

可控性:公开市场操作每周都有,单次操作的金额有限、影响面相对较小,操作引发的负作用通常较低。即使偶尔单次操作效果不理想,也可以在再次操作时及时调整和纠正。

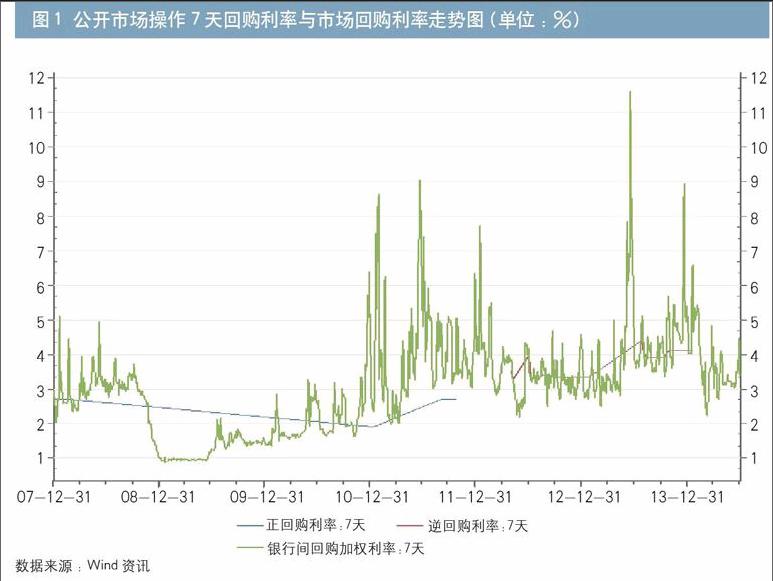

可行性:1999年以来公开市场操作的经验已经证明,其作为货币政策具有良好的可行性。图1展示了央行公开市场操作利率与货币市场利率的关系,可以看到,央行7天回购利率对市场利率有明显的指示和引导作用。

精确性:央行可以通过市场整体超额存款准备金情况,较为准确地计算出每次公开市场操作的数量,更加精确地调控货币供应量和引导市场利率水平。

灵活性:存款准备金率、贴现率的变动频率有限,央行对其调整通常是以年为单位进行的;而公开市场操作目前为每周两次,操作频率较高,央行能够根据实际情况,较为灵活地进行调控操作,而且采用的方式被公认为更加市场化。

主动性:公开市场操作主动、速度快,有利于央行更加精确、灵活地调控操作规模、市场资金量和引导货币市场利率等,从而更有利于实现货币政策目标。

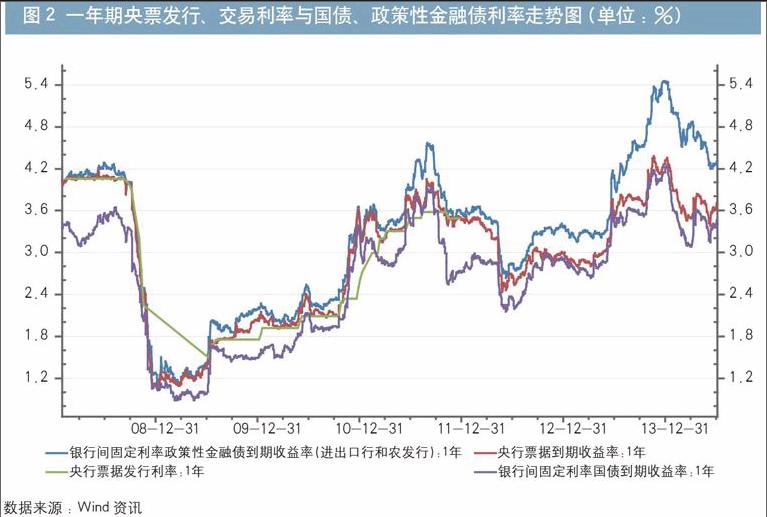

关联性:我国央行从1998年开始建立公开市场业务一级交易商制度,选择了一批能够承担大额债券交易的商业银行作为公开市场业务的交易对象。近年来,公开市场业务一级交易商制度不断完善,一级交易商的机构类别也从商业银行扩展至证券公司等其它主要金融机构,市场辐射面和影响力不断扩大,公开市场操作与市场的关联性日益紧密。以央行票据为例,在其集中发行的几年间,已成为债券市场交易最活跃的券种,其利率水平接近市场基准(图2)。

有效性:央行主要通过运用货币政策工具和引导公众预期来实现其政策目标。央行的政策意向变化被公众认知,将有助于实现其政策目标。公开市场定期操作、及时公告,透明度很高,有利于及时向市场传递央行政策意图与导向。我国央行通过长期公开市场操作,与市场成员已经逐步建立起一定的互信与默契。因此,从目前来看,公开市场操作是最适合国内市场现状的货币政策传导渠道与模式。

简洁性:“大道至简”,央行的操作应以简洁清晰为上。从交易方向上看,我国的公开市场业务既有回收货币的操作,也有投放货币的操作;从交易品种看,主要包括债券回购交易、现券交易和发行央行票据;从期限上看,基本已经涵盖从短期到中期等核心期限。因此,公开市场操作基本能够满足央行调控货币供应量、引导市场基准利率的需要。

适度创新,多种货币政策工具并用

根据货币政策调控需要,近年来我国央行不断开展货币政策工具创新。

2013年1月,立足现有货币政策操作框架并借鉴国际经验,我国央行创设了短期流动性调节工具(Short-term Liquidity Operations, SLO),作为公开市场常规操作的必要补充,在银行体系流动性出现临时性波动时相机使用。这一工具的及时创设,既有利于央行有效调节市场短期资金供给,熨平突发性、临时性因素导致的市场资金供求大幅波动,促进金融市场平稳运行,也有助于稳定市场预期和有效防范金融风险。2013年,根据市场情况,央行创设了常设借贷便利(Standing Lending Facility,SLF),以更好地一对一定向解决金融机构的个别问题。日前,有消息称央行还将推出新的基础货币投放工具PSL。这三种新增货币政策补充工具与他货币政策工具相互配合和补充,将进一步增强央行流动性管理的灵活性和主动性,丰富和完善货币政策操作框架。

总之,创新型货币政策工具有利于央行进一步丰富货币政策工具箱、灵活调控金融市场、充分发挥宏观审慎管理的作用。不过,作为非标准期限品种,这些货币政策工具操作相对复杂、透明度较低。因此,建议央行充分考虑市场预期,灵活操作,以适应全球化和市场化的趋势,促进经济长期可持续发展。从中长期来看,以公开市场为主,以包括定向工具在内的其他货币政策工具为辅,多种工具并用,由数量型工具、价格型工具和宏观审慎工具共同发挥作用,可能是央行货币政策操作比较理想的选择。

作者单位:汪宁 中国银行总行司库

张靓 南京农业大学经济管理学院

责任编辑:刘颖 印颖endprint