沪港通催生中长期红利

2014年4月10日,中国证监会和香港证券及期货事务监管委员会发布联合公告启动沪港通试点。此后,沪港通被解读为国际资金流入中国市场的重要通道、蓝筹价值重新定位的主要催化剂,市场各大指数都出现了不同程度的上涨。根据媒体披露,沪港通将于2014年10月正式开通。

在目前这一时点,沪港通的影响似正被市场逐步消化。但从策略角度来看,沪港通不仅仅是短期市场的催化剂,更是中长期吸引资金投资中国、重估A股市场的主要政策红利,还将会影响甚至改变中国股市的投资结构。

“港股通”中长期利好A股市场

作为两地交易所合作模式的沪股通是在中国资本项目未全面对外开放前最优的过渡性制度安排,对中国A股市场的利好刚刚开始。

沪港通为离岸人民币市场找到了可供投资、保值的合法途径。至2014年7月,仅香港地区的人民币存款就已达到9367亿元,同比同期增长34.7%。台湾、新加坡市场人民币存款也各超过2500亿元。未来A股将会成为庞大的海外人民币的重要投资对象。

无论与国际市场、国内历史相比,A股市场正处于估值的底部区域。上证指数9.8倍的PE仅为发达市场平均估值的55%,3.26%的分红率较有优势。估值洼地与持续上升的分红情况提供了较高的安全边际。

未来,无论额度还是市场都有扩容可能:额度并无天花板,深港通可期,33家境外交易所已与上交所签署资本合作备忘录。同时,通过沪港通,A股纳入全球基准指标(如MSCI)进程将会进一步提速。

沪港通的结构性特征:比QFII更具优势

沪港通与QFII/RQFI的不同主要体现在以交易所为载体,双向投资,人民币投资,闭合路径,投资者可自行选择股票进行投资,无投资本金锁定期等方面。同时,由于沪港通操作简单、成本低、门槛低的特点,更具优势。

沪港两市相比,沪市在化工、建材、工业机械、国防军工、电力设备、白酒、啤酒、农产品、医疗保险、电子元器件等领域的公司较多;港股市场在油气服务、金融行业特色类公司、地产特色类公司、可选消费(如专卖店、鞋类、运动与休闲服装、电影与娱乐、博彩、餐饮等)、电信和科技等领域的投资标的更优质更丰富。

投资分享中国成长的标的

中长期而言,外资参与中国市场并非仅是寻找一时的交易性机会,而投资风格短期内也难以改变。投资A股市场最重要的是能够持续分享中国成长,大消费、IT、机械等将会是首选行业;同时,从配置角度而言,港股稀缺标的、大市值、高分红公司是重要的配置标的。

参考基本面持续增长、流动性较好、市值较大、分红较高等指标,结合光大证券行业研究员自下而上推荐筛选出33支股票,组合包括兴业银行、复星医药、九州通、康美药业、人福医药、上海医药、天士力、同仁堂、益佰制药、烽火通信、中国联通、中兴通讯、贵州茅台、光明乳业、山西汾酒、金种子酒、兰生股份、长城汽车、海螺水泥、华新水泥、东软集团、用友软件、安徽合力、上海机电、东江环保、城投控股、华夏幸福、华业地产、首开股份、万科A、中华企业、中南传媒和鹏博士。

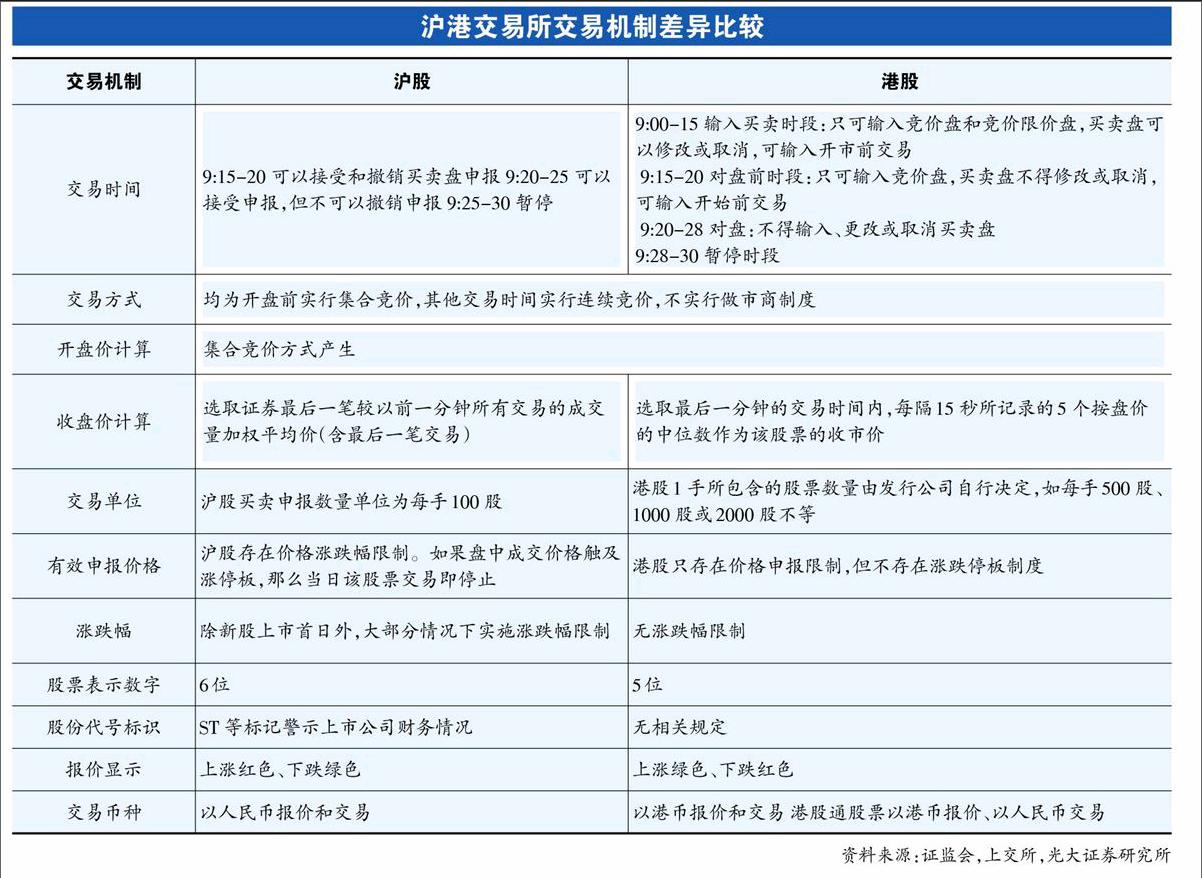

沪港交易所交易机制存差异

沪港通分为沪股通与港股通。沪港交易所交易机制有较大的差异,多体现在交易时间、方式、税费等细节方面。