中国金融发展与消费增长关系实证分析

■ 王德彬 刘 莎 裴一潼(、云南大学工商管理与旅游管理学院、云南大学数学与统计学院 昆明 650500)

中国金融发展与消费增长关系实证分析

■ 王德彬1刘 莎1裴一潼2(1、云南大学工商管理与旅游管理学院2、云南大学数学与统计学院 昆明 650500)

本文选取了2002—2012居民最终消费支出及金融发展相关指标作为样本, 对影响消费支出的诸因素进行了多元线性回归分析。结果显示,经济货币化程度、证券市场发达程度越高,居民最终消费支出越大,而商业银行信贷发展程度与消费支出呈反比。此结果说明,若要通过增加消费来推动经济增长,应发展基础证券衍生产品、推动金融市场化。

金融发展 消费增长 回归分析

问题的提出

改革开放以来,中国经济经历了一个30多年的高速增长期,取得举世瞩目的成就,长期的高速增长也隐藏了一些问题。引发了学术界的关注。

范国庆(2008)指出了我国经济增长的拉动力及问题:投资需求、消费需求和出口需求严重不均衡,投资需求过热、外贸依存度过高、国内消费需求增长缓慢。刘瑞翔、安同良(2011年)在建立模型对经济增长动力结构进行分析的基础上,也得出了如下结论:全球化进程对中国经济增长的动力来源结构产生了根本性的影响,2002 年之前,对于经济增长的重要性依次是消费、投资和出口,2002 年之后改变为出口、投资和消费。

这些研究的结论隐含了以下信息:可以通过消费的增长来拉动经济的增长。那么如何驱动消费呢?本文从金融发展这一视角,在借鉴前人研究成果的基础上,以2002—2012年(所选时期内消费对GDP的贡献明显降低)的数据建立实证分析模型,对金融发展和消费增长间的关系进行分析,并给出了相关的看法。

文献述评

从金融发展这一视角出发,进行实证分析,探究金融发展与消费增长的关系,必然涉及到以下三个问题:第一,金融发展对经济增长的作用如何?第二,金融发展如何作用于消费进而促进经济增长?第三,金融发展与消费增长的衡量指标是什么?将在下文得到说明。

(一)金融发展对经济增长的作用

Levine Ross (1997)认为金融发展与经济增长是正相关关系,金融发展对促进经济增长具有重要作用;然而Arestic和Demetriades(1997)认为金融发展有促进经济增长的作用,但该作用在每个国家或地区并不一样;康继军,张宗益和傅蕴英(2005)研究了中国、日本、韩国这三个具有相似经济发展历程国家的直接金融、间接金融与增长之间的因果关系并得出结论:第一,三个国家在金融发展与经济增长在是否存在因果关系以及因果关系的方向上均有差异;第二,由于中国金融市场的不规范与不成熟,金融市场对经济增长的促进作用并不明显。

由以上论述可知,金融发展是促进经济增长的重要因素,应成为我国新的经济增长点。那么,金融发展是如何作用于消费增长进而促进经济增长的呢?

(二) 金融发展作用于消费增长的机理

Gelor、Zeira(1993)和Banerjee、Newman(1994)表明:金融发展将使富人和穷人间的收入差距不断缩小,收入差距随着金融发展水平的提高而缩小; Greenwood和Jovanovie(1990)表示:金融发展与收入分配呈现倒“U”型关系。在一国金融发展过程中,基尼系数会逐渐变大,达到最大值后再变小,其后的收入分配状况将不断得到改善。张焕波和王铮(2007)对我国基尼系数进行了预测:最早2005年,最晚2010年,我国基尼系数开始下降。到2018年左右下降到4以下的水平。城镇化速度的加快和农村人均收入水平的提高将会使基尼系数下降的更快。尹虹潘和刘姝伶(2011)通过对人口进行组群细分,得出我国基尼系数的变化趋势:在“十五”期间,我国总体基尼系数增长较快,“十一五”期间比较平稳。同时指出,随着“刘易斯拐点”的到来对基尼系数的扩大会产生抑制作用,我国相关政策的效应也逐步显现,有利于低收入阶层。

综合上述观念,可以得到:基尼系数已经达到或接近倒“U”的顶端,随着金融的进一步发展,基尼系数将逐渐变小,收入差距将逐步缩小。李军(2003)指出:增加低收入者的收入对增加消费具有较高的效应,不同收入阶层的平均消费倾向差距越大,缩小收入差距对提高消费的效果越大。因而,金融发展作用于消费增长进而拉动经济增长的途径可以归纳为:金融发展→收入分配缩小→低收入者边际消费倾向提高→消费增长→经济增长。

此外,根据弗里德曼的“持久收入假说”,消费者的消费支出不是由他的现期收入决定,而是由他的永久收入决定,永久收入也就是消费者可以预计到的长期收入。消费者的现期消费与对以后的预期收入成正比,与预期支出成反比。而金融的发展一方面为消费者的资产提供了增值保值的途径,增加了其预期收入;另一方面,医疗保险、失业保险、工伤保险等金融工具的应用为消费者提供了更多更全面的避险方式,减少了消费者的预期支出。陈志武(2009)也提出了类似的观点:我国已经解决了温饱问题,未来生活安全问题成为发展的重点,养老、医疗、意外风险防范等所涉及到的收入、价值在不同时空间的配置问题正是金融交易的核心,所以发展金融市场,解决人民对于未来生活安全的担忧,规避未来风险,人民才会增加消费,内需才能增长。从上述两位学者来看,金融发展作用于消费增长进而拉动经济增长的途径也可以表示为:金融发展→正向预期增强→消费增加→经济增长。

根据莫迪利安尼的“生命周期假说”和多恩布什的“流动性约束假说”,也能得出金融发展可以促进消费增长进而拉动经济增长的结论。

遗憾的是,国外学术界对于金融发展与经济增长间关系进行的理论分析和实证研究的成果虽然已经不少,但对于金融发展与消费增长间关系的研究还为数不多。其原因可能是国外学者的目光大多集聚在我国金融改革以及我国对于金融危机应对策略上。

在国内,主要研究的方向大多集中于经济增长与金融发展的因果关系、各行业(如电力、能源等)消费对于经济增长的贡献等,而涉足金融发展作用于消费增长的实证研究极少。高霞(2013)在《经济增长、金融深化与消费需求》一文中总结了已有的关于经济增长、金融深化和消费需求关系的相关文献,从理论上对经济增长、金融深化与消费需求之间的关系进行了说明,阐述了我国居民消费的现状及当前我国居民消费率偏低的原因。许胜利(2009)指出了我国在目前经济环境下,必须依靠金融手段推动消费,进而由消费扩大来促进国民经济的增长,并指出了我国目前的消费现状、金融的作用途径、金融支持消费的框架和边界。

可见,国内外学者虽然得出了金融发展可以促进经济增长这一结论,从理论上提出了金融发展对于消费增长的作用原理,但缺少针对我国现状的定性分析,研究深度也有待加强。

(三)衡量金融发展的指标

虽然上文从理论上说明了金融发展和消费增长的作用机理,但为了进行回归分析揭示金融发展与消费增长的关系并分析其原因,有必要选取一套指标。

关于金融发展的衡量指标,Goldsmith(1969)最早提出金融相关比率(Financial Interrelations Ratio,FIR)作为金融发展水平的量化指标,戈氏指标最终被简化为FIR=金融资产总值/GDP,用于衡量某时点上一国金融工具的总值与实物形式的国民财富的市场总值之比;Mckinnon(1973),提出了M2/GDP用以衡量一国金融深化的数量指标,它反映了一国金融发展的深度和货币金融体系的支付中介和动员储蓄职能。随后,King和Levine(1993),Beck,T.和Levine,R(2002)等学者分别提出并运用相应指标对金融发展情况进行了实证分析,但这些指标在衡量目前我国金融发展状况时都存在不同程度缺陷,不能充分反映我国证券化的程度和趋势。张薄洋和牛凯龙(2005)分析了金融发展指标的演进逻辑,构造了衡量中国金融发展水平的指标体系,认为选取M2/GDP,PRAVTE,SVT/GDP一组指标进入回归方程能很好的代表中国改革开放后的金融发展状况。本文援引了这一结论,选取了M2/GDP,PRAVTE,SVT/GDP三个指标作为衡量金融发展的指标。

通过对以往研究的回顾,我们可以得出如下结论:消费增长缓慢已成为制约我国经济增长的重要原因,换言之,可以通过拉动消费来促进经济增长;金融发展有助于促进消费,其作用路径主要有两条:其一,通过缩小收入差距、提高低收入者边际消费倾向而增加消费,进而拉动经济增长;其二,通过提高正向预期增加消费来拉动经济增长。

在以上分析的基础上,本文主要探讨金融发展是否促进消费增长,检验二者间的关系,在给出结论的同时对我国金融发展的相关情况给出评价,从金融发展的角度思考如何促进消费增长。

金融发展与消费增长的实证分析

(一)变量选取及数据来源

1.被解释变量及解释变量。居民最终消费支出为被解释变量,将金融相关比率(分别为M2/GDP,PRIVATE和SVT/GDP)作为解释变量,其中各指标的时间跨度均为11年(2002年至2012年)。

2.指标含义。M2/GDP反映了金融深化的程度,指在全部经济交易中,以货币为媒介进行交易所占的比重。比值越大,经济货币化的程度也越高。PRIVATE指标是银行提供给非金融私人部门的信贷与总信贷(扣除提供给存款货币银行的信贷)的比率,反映了金融体系对资金的配置效率,即间接金融市场的发展。SVT/GDP为股票市场交易额与GDP的比值,突出了股票市场提供流动性和化解风险的特征,代表了股票市场的发展水平,反映了直接金融市场的发展程度。C为居民最终消费支出,指常住住户在一定时期内对于货物和服务的全部最终消费支出,除了直接以货币形式购买的货物和服务的消费支出外,还包括以其他方式获得的货物和服务的消费支出,即所谓的虚拟消费支出。

3.数据来源及说明。GDP、M2、私人部门的信贷、信贷总额、SVT及居民最终消费支出均来自《中国统计年鉴》(2002—2012年),相关比率指标根据计算得到,时间跨度为11年;为保证每年数据计算标准的一致性,各年数据均选自本年度统计年鉴;其中,由于数据可得性限制,无法获得金融中介机构对私人部门的贷款数据,且时间跨度内统计年鉴统计口径发生了变化,私人部门信贷和信贷总额的计算规则统一如下:信贷资金合计计入信贷总额,除有价证券、股权及其他投资、黄金占款、外汇占款、在国际金融机构资产外,全计入私人部门信贷。

(二)多元回归分析

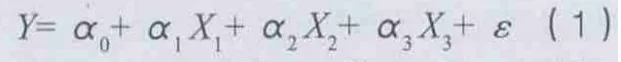

根据上文,我们构造了4个变量,建立适合的计量经济模型:

其中,α0为常数项(截距项),为随机变量,αi(i=1,2,3)为各变量的回归系数,ε为随机误差项;

X1:为广义货币量M2与国民生产总值的比值,反映了经济货币化的程度;

X2:PRIVATE为银行提供给非金融私人部门的信贷和总信贷的比率,为间接金融市场的发展程度指标;

X3:为股票市场交易额与国民生产总值GDP的比率,为直接金融市场的发展程度指标;

Y:C为居民最终消费支出。

利用式(1)从整体上对各变量之间的关系进行简单分析。如表1。

相关性检验显示可以在95%的置信水平上拒绝该模型中各变量αi(i=0,1,2,3)相关性为0的假设,故我们可以认为各变量之间存在着线性相关关系,所有自变量均被选入回归方程。

表2拟合优度检验显示出判定系数R2与调整的判定系数的值均接近于1,因此我们可以认为拟合优度很好。故得出回归系数表如表3所示。

从表中看出各变量系数较大,经济意义显著,参考Sig.值,从总体看,显著性水平亦较高。由此得出回归方程为:

实证结果讨论与建议

通过实证分析以及对其结果的讨论,以金融的发展来驱动消费,需注意以下几方面的问题:第一,发展金融衍生工具。金融衍生工具的发展一方面可提供多样的理财产品,降低银行的储蓄率的同时提高预期收入,增加居民的现期消费,另一方面诸如按揭房贷,学生贷款及信用卡贷款的衍生金融产品可以解决“把未来收入往今天的消费转移”的问题,提高了金融资产的配置效率;第二,加快金融市场化的速度。金融市场化加剧了竞争程度,降低了金融中介成本,使消费者更容易获得消费信贷,缓解消费者流动性约束,从而释放出被压抑的消费需求。

结束语

本文以国内外已有的研究成果为理论基础,选取了3个变量,利用回归分析对收集数据进行了实证分析,最终得到了上述结论,在对结论进行深层次分析的前提下提出了两点建议。

但是本文依然存在一些不足或需要继续研究的工作:第一,文章是基于国家层面来进行的分析,但由于各省的金融发展水平和消费水平存在不同程度的差异,结果可能会产生偏差或者不适用的情况;第二,据现有文献,关于金融发展水平的指标各有特点和不足,且金融的发展程度很难用某几个指标准确的衡量,本文所选的指标肯定也存在某些局限性。

1.范国庆.略论我国经济增长动力结构的调整对策[J].经济问题探索,2008,07

2.刘瑞翔,安同良.中国经济增长的动力来源与转换展望—基于最终需求角度的分析[J].经济研究,2011,07

3.Levine,Ross.and Zervos,Sara.Stock Markets,Banks,and Economic Growth[J],American Economic Review,1998,88(3)

4.Levine Ross. Financial development and economic growth: views and agenda[J].Journal of Economic Literature, 1997.6

5.Arestis,Philip and Panicos Demetriades.“Financial Development and Economic Growth: Assessing the Evidence"[J],Economic Journal,1997, 107

6.康继军,张宗益,傅蕴英.金融发展与经济增长之因果关系—中国、日本、韩国的经验[J].金融研究,2005,10

7.Galor,Oded and Zeira,Joseph.“Income Distribution and Macroeconomics.”[J].Review of Economic Studies,1993,60

8.Banerjee,AbhijitV and Newman,Andrew F.Poverty,incentives,and development[J].The American Economic Review,1994,5

9.Greenwood,Jeremy,Boyan Jovanovic.Financial Development,Growth,And the Distribution of Income[J].Journal of Political Economy,1990,98(5)

10.张焕波,王铮.中国基尼系数预测及分析[J].管理评论,2007,06

11.尹虹潘,刘姝伶.中国总体基尼系数的变化趋势——基于 2000~2009 年数据的全国人口细分算法[J].中国人口科学,2011,04

12.李军.收人差距对消费需求影响的定量分析[J].数量经济技术经济研究,2003,09

13.高鸿业.西方经济学(宏观部分)[M].中国人民大学出版社,2010

14.陈志武.金融的逻辑[M].国际文化出版公司,2009.07

15.Goldsmith.R.W.Financial Structure and Development[M]. New Haven,CT: Yale University Press,1969

16.McKinnon,R.I."Money and Capital in Economic Development"[M]Washington DC: The Brookings Institution,1973

17.King,R.G.and Levine, R..Finance and Growth:Schumpeter Might Be Right[M].Quarterly Journal of Economics,1993,108

18.King,Robert G.and Levine,Ross.Finance,Entrepreneurship,and Growth:Theory and Evidence[J].Monet.Econ.,1993,12(32):513-542

19.Beck,T.and Levine,R..Industry Growth and Capital Allocation:Does Having a Market- or Bank-Based System Matter?[J].Journal of Financial Economics,2002,5:147-180

20.张薄洋,牛凯龙.金融发展指标的演进逻辑及对中国的启示[J].南开经济研究,2005,01

21.马方方,沈骥.中国金融结构问题与M2/GDP偏高现象研究[J].技术经济与管理研究,2011,11

22.温涛,冉光和,熊德平.中国金融发展与农民收入增长[J].经济研究,2005,09

23.张红坡,张海峰.SPSS统计分析实用宝典[M].清华大学出版社,2012,06

F830

A