服务六世家族、两千名流 贝西默信托:家族MFO的典范Ⅰ

高皓 刘中兴 叶嘉伟

菲普斯家族是卡内基钢铁公司的小股东,与其同时代的很多大亨都没能将财富传递下来,菲普斯家族创办的贝西默信托却已持续服务六代家族成员,如今更作为MFO的典范为2200多名客户管理950亿美元资产。其秘诀在于,以跨越世代的长远视野经营企业,不以利益为重,真正做到“客户至上”,在管理上与时俱进又步步为营。

总部坐落于纽约第五大道洛克菲勒中心的贝西默信托(Bessemer Trust),背后是美国传奇钢铁巨头安德鲁·卡内基(Andrew Carnegie)的合伙人—亨利·菲普斯(Henry Phipps)的后裔。截至2013年底,贝西默信托通过全球16个分部及800余名员工,为超过2200名高净值家族管理着高达950亿美元的财富(平均单户资产4300万美元)。其所管理的资金有近90%来自外部客户,就连洛克菲勒家族办公室CEO威廉·阿斯蒙逊(William Asmundson)也对其赞赏有加—洛克菲勒FO管理的213亿美元资产里,将近一半属于洛克菲勒家族。

在贝西默信托的2200个客户里,既有菲普斯家族成员,还有所谓的“普通人”—拥有1000万美元以上可投资金融资产的高净值家族,更有一群政商名流,比如美国前总统乔治·布什、《财富》美国企业1000强的45名CEO以及美国前财政部长唐纳德·里根(Donald Regan)、尼古拉斯·布雷迪(Nicholas Brady)及劳埃德·本特森(Lloyd Bentsen)等。

贝西默信托于2005年被《国际私人银行家》杂志(Private Banker International)评为杰出家族办公室,2014年被家族财富报告(Family Wealth Report)评为美国顶级联合家族办公室(Multi-Family Office, MFO)。在独立研究机构Luxury Institute(其研究对象为美国前10%的财富人群)对500名美国高净值客户做的调查里,贝西默信托2005及2006年连续被公认为 “声誉最佳”的财富管理公司。

贝西默信托为何能在家族财富管理领域享有如此高的声望?作为一家拥有100多年历史的老牌机构,其又如何能够跨越两次世界大战、多次经济危机而屹立不倒?其秘诀在于,真正实现“客户至上”的理念。作为MFO的贝西默信托,拥有领先行业的3:1的客户/员工比例,有能力为客户提供单一家族办公室(SFO)般高质量的定制化服务。这与其高瞻远瞩的创始人亨利·菲普斯有着密不可分的联系。贝西默信托保留的不仅是过去的财富,更是前人无比珍贵的价值观。

菲普斯:匹兹堡钢铁巨头、卡内基合伙人

亨利·菲普斯出身于中产阶级,他的父亲是名鞋匠,1832年从英国移民到美国费城,1845年搬到匹兹堡东部的阿勒格尼镇(Allegheny City)。亨利14岁离开学校,在当地一家珠宝店当了3年学徒。在这个辛勤劳作的工匠街区里,亨利深受其兄长约翰·菲普斯(John Phipps)的影响,他利用夜晚时间上课,学习复式记账法。1856年,亨利向约翰借了25美分,在当地报纸上刊登了题为《渴望工作的男孩》的求职广告,成功在杜邦火药公司匹兹堡代理商处谋到了一个职位,并在5年中升为会计,成为合伙人。

亨利的名字常与其合作伙伴安德鲁·卡内基一同出现,但实际上最早踏入钢铁行业的是亨利。亨利与卡内基住在同一条街上,卡内基的母亲在亨利父亲的鞋店里帮忙,他们是关系密切的玩伴。1859年,亨利受朋友推荐,成为当地急需资金的科罗曼铁匠铺(Kloman iron forge)的合伙人,每天完成杜邦火药公司的工作后,再走上3里夜路去铁匠铺记账。后来,铁匠铺中陆续加入卡内基兄弟的资金,并最终与卡内基的炼铁厂合并,融资50万美元成立联合炼铁公司(Union Iron Mills Company),为二人日后成立钢铁帝国打下了根基。

面对美国内战后的经济衰退,亨利主动承担起公司财务管理职责,公司另一名合伙人亨利·克莱·弗里克(Henry Clay Frick)的传记中,如此描写亨利:“菲普斯没有弗里克充满赌性的胆量,或卡内基冲动型投资的商业嗅觉。他希望能够支付他的债务”,“菲普斯在公司支出上有如刹车,在削减成本上有如恶魔”。亨利与卡内基常年保持低分红政策,分红仅占每年利润的1%,几乎所有的利润都用于企业再投资。

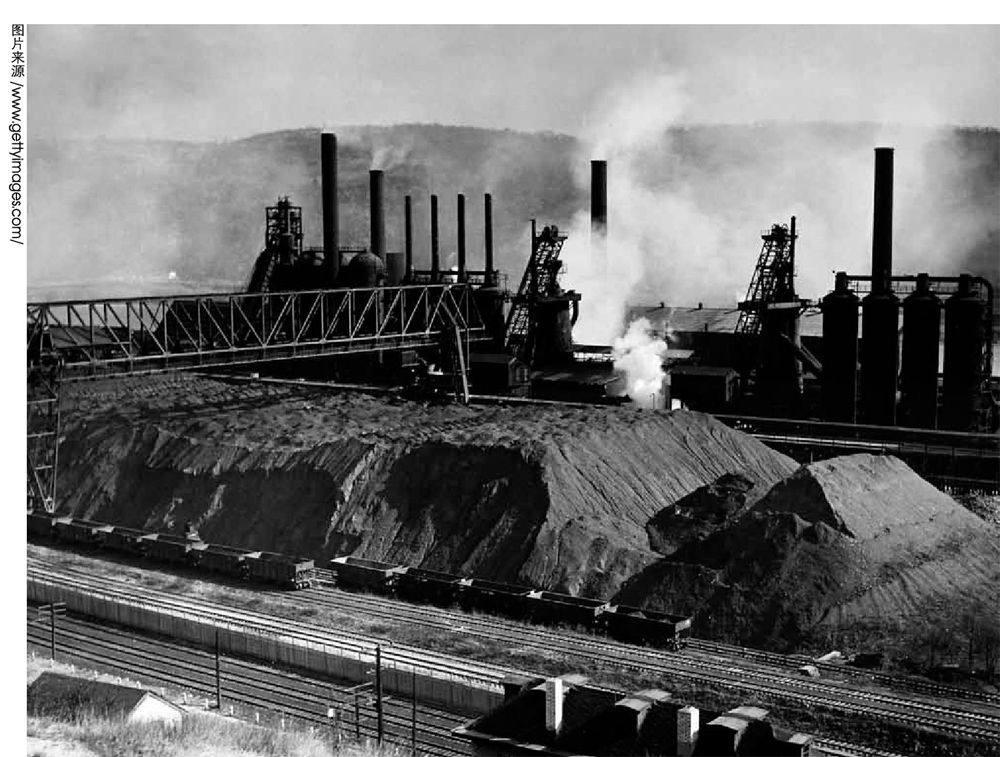

1899年,卡内基钢铁公司(Carnegie Steel Company)拥有了自己的铁矿、煤矿和石场,在自己铺设的铁路上用自己的火车将矿石运到自己的港口,由于全面控制产业链,炼钢的过程中完全不需要给外人一分钱。其1900年的利润达到4000万美元,钢铁产量超过英国全国,足以撼动全球市场。

这引起了传奇金融家J.P.摩根的注意。J.P.摩根计划将各家钢铁公司合并为美国钢铁公司(U.S.Steel Corporation),垄断市场。最终,卡内基以4.8亿美元将企业出售给J.P.摩根,公司第二大股东亨利则收到了新公司价值5000万美元的股票和价值1750万美元的债券。

贝西默信托 &贝西默证券:财富传承的双层结构

事实上,在出售企业之前,菲普斯的家族办公室已有雏形。出售企业后,亨利将大部分时间与金钱都奉献给了公益事业、家庭和旅游,随着子女们的成长,他对家族办公室的需求日益增长。由于亨利通过信托将其财富平分给子女,1907年,他将所有家族信托与FO的职责聚集起来,成立了贝西默信托公司(Bessemer Trust Company)—这家公司以革新炼钢工艺、将炼钢加工时间从两周减少到12分钟的英国人亨利·贝西默(Henry Bessemer)命名,卡内基钢铁的成功在很大程度上依靠了贝西默技术。

1911年,亨利进一步将大批不动产和证券赠与后代,其成立的贝西默投资公司(Bessemer Investment Company)当时大约持有价值1750万美元的房地产与股票,以及2300万美元的债券。亨利一生中总计给子女4500万美元,给妻子2800万美元(1914年的7300万美元约等于2014年的17亿美元,在此期间的年通货膨胀率为3.2%),菲普斯夫人在去世后也同样将所有资产传给了子女。

1930年,5名菲普斯第二代家族成员将各自的不动产和证券分别汇聚在家族的另一家企业Potomac公司旗下,几年后贝西默证券(Bessemer Securities Company)成立,并成为家族大部分资产的聚集及投资中心。

贝西默信托拥有贝西默证券90%以上的流通股,对后者有受托监管权,但贝西默证券的管理仍由其董事会负责。二者之间有着明确的分工:信托服务、金融服务和财富管理由贝西默信托负责;上市公司股票交易、长期股权投资、不动产和PE等投资业务则通过贝西默证券操作。贝西默证券能自由地进行投资,但财富的分配却由遵守着严格规定的贝西默信托掌管。这种双层结构设计避免了两间兄弟公司之间尴尬的资源争夺,又通过不同分工突显出FO的两大主要职能:一方面对家族财富进行管理及再创造,另一方面确保家族财富的世代传承。

截至2007年,有6名菲普斯家族成员曾在两家公司的董事会任职,每间公司的CEO及总裁也担任另一家公司的董事。其中,亨利的长子约翰·菲普斯(昵称“杰”)从1904年开始接手管理家族事务,亨利保留监督权,并在投资、管理等方面教导杰。1915年,亨利完全退出FO,杰担任贝西默信托的董事长,杰的弟弟亨利·卡内基·菲普斯(Henry C. Phipps)协助其进行管理。杰退位后,亨利·卡内基·菲普斯的儿子奥格登·菲普斯(Ogden Phipps)被选为董事长。到了20世纪50年代,约翰·金斯利—一名公司高管被提名为家族两家旗舰公司的CEO。从此,菲普斯家族开始逐渐将运营管理的位置让给职业经理人,家族则通过董事会进行监督,保持控制权。

从SFO到MFO

菲普斯家族第二代成员掌舵时,贝西默信托的规模仍然较小,主要为5名二代成员和17名三代成员提供家族预算、信托、税收筹划、投资建议、生活日常支出、商品购买等服务。1957年,其开始收取服务费用,尽管如此,20世纪60年代以后,多数菲普斯的外亲在经过反复斟酌后,仍纷纷脱离自己家族的FO加入贝西默信托。

此时菲普斯家族已有52名第三代成员,考虑到未来家族成员的数量会呈指数式增长,贝西默信托与贝西默证券的董事们开始慎重考虑运营成本问题。贝西默信托每年需要支出约100万美元,其中最大的成本来自招揽资深投资经理。

知名管理咨询公司科尔尼与麦肯锡仔细研究后发现,贝西默信托面临三条可选之路:出售FO;减少服务范围;向其他家族开放,成为MFO。出售FO的提议马上被否决了,控制权的减少意味着家族遗产的流失,这是不能接受的。减少FO的服务范围,仅保留投资、信托及财富管理等核心职能也被随后否决,贝西默信托最终选择成为MFO。事实上,多数SFO(单一家族办公室)都因无法负担高成本而转型成为MFO,例如洛克菲勒FO以及英国斯科特家族创办的著名FO沙艾尔(SandAire)。

1974年,获得纽约银行牌照的贝西默信托开始接收外部家族的资金,客户入门的资产标准为100万美元(2001年起提高至1000万美元),服务费为总资产的1%,并随资产规模的增加而递减。

成为MFO后,贝西默信托定下一条至关重要的黄金法则:对菲普斯家族与外部家族一视同仁。由于从制度层面消除了潜在的利益冲突,贝西默信托得以在充满诱惑的华尔街,历经数十年淘洗仍保持良好的声誉。1991年,菲普斯的家族财产占贝西默信托管理总资产的2/3;到了2001年,外部家族的资产占比已经超过2/3。

家族基础制度:家族计划

亨利·菲普斯白手起家,没有受过完整的教育,他的财富建立在年轻时的刻苦和勤奋上。为了弥补这个缺憾,他让子女们接受良好的教育并时刻教导他们严守道德品行。然而,菲普斯家族也难免遇到一些普遍问题—两代人之间的价值观差异,没有经历过艰苦生活的孩子容易对金钱的价值产生错误的认识。亨利决定约束子女的津贴,同时要求他们记录自己的支出,在财产完成传承之前确保他们拥有合理处置的能力。

1911年,亨利将所有股票及债券平分给5名子女,并给每人写了一封对整个家族影响久远的家书。这封类似家族宪法的信函如今被镶嵌在贝西默信托总部及全球16间办公室中。亨利在信中阐述了自己的家族计划(Family Plan),他希望自己的财富能让儿女及后代受益,并强调财富应尽量保持在家族内部,在向外人出售FO持有的股票或债券前,家族成员应该有机会用公平的价格优先购买。

在FO的管理上,他希望每项决策都得到5名子女的共识,当出现异议时,应投票决定。同样是古老的成功家族,爱马仕家族在传承到六代以后,家族三大分支的权力出现明显倾斜,企业多半的重要职位均由杜迈(Dumas)家族分支担任。虽然爱马仕家族设计了良好的沟通决策机制,但久而久之,难免会出现摩擦。

亨利·菲普斯明智地在家族早期给予5名后代同等的权力,并劝告他们民主解决异议,避免了亚洲家族企业中经常出现的一个家族分支独大的情况。这一伏笔使得日后家族的5个分支拥有同等的权利和控制权。此外,他也建议儿女参考卡内基钢铁公司的经验,最少十年以内不分红,将全部利润进行再投资。

经历了第二次工业革命与美国内战,深知未来无法预知的亨利并没定下死板的规定,仅仅列出了大方向和原则,但他却再三强调,希望后代财务自律,不能通过个人或公司负债,适当限制支出,积蓄部分收入并保持谨慎保守的企业管理法则。

在收到父亲信函的一周内,亨利的子女们马上签了一份股东协议,承诺向外人出售公司股权之前先以合理价格向其他家族成员询问。这份合约至今仍然有效。目前,近300名菲普斯家族成员仍然牢牢控制着贝西默信托100%的投票权。亨利·菲普斯的曾孙、贝西默信托董事长斯图尔特·詹尼(Stuart Janney)表示:“我们从不想上市或带入新投资者,也不想改变家族内部平均分配的股权结构。”5名第二代成员也遵守父亲的意愿,十年内从未进行过分红。十年后,分红政策仍在平衡家族成员的生活需求与企业发展的资金需求。

贝西默信托在传承家族价值观上发挥了关键作用,其核心理念与家族价值观相辅相成,不仅是亨利的子女,就连他们的后代都忠实地遵守着这些准则。而家族价值观的保留也是贝西默信托成功的因素。贝西默集团CEO约翰·希尔顿(John Hilton)总结其成功的五大关键是:保持完好无损的企业声誉;提供有竞争力的投资产品;提供优质的客户服务;寻找及保留最优秀的人才;盈利。面对《巴伦周刊》的采访,他说:“首先,声誉,永远是最重要的;最后,利润,永远是在最后的。”为此,管理层不仅向客户提供投资建议,他们的资产也与客户的资产高度合一,从而把可能的利益冲突降到最低。正如贝西默信托CEO马克·斯特恩(Marc Stern)所说:“贝西默的股东、员工和客户均投资于同一投资组合。”

对于本文内容您有任何评论或欲查看其他资本圈精英评论,请扫描版权页二维码,下载并登录“新财富酷鱼”和我们互动。评论也可发送至作者邮箱gaoh@pbcsf.tsinghua.edu.cn。