跨境贸易结算收付比上升与人民币汇率波动分析

李长春

摘要:人民币结算收付比自2011年下半年起快速上升,在跨境贸易人民币结算推行后存在明显的“跛足”特征,人民币实付远高于实收。本文结合中国特殊的贸易结构,从结算货币选择的本质出发,分析了人民币结算“跛足”特征的成因,认为人民币升值预期减弱、香港套利资金减少等是收付比快速上升的主要原因。因此,要顺利推进人民币国际化,须将收付比控制在适当范围。

关键词:人民币结算失衡;收付比上升;汇率波动

中图分类号:F832.6 文献标识码:A

2009年7月1日,中国人民银行等五部委联合发布《跨境贸易人民币结算试点管理办法》,人民币开始进入国际贸易结算领域。随后国务院又扩大了结算试点城市范围,跨境贸易人民币结算逐渐增多。2012年6月,中国人民银行等六部委联合下发了出口货物贸易人民币结算重点监管企业名单,跨境贸易人民币结算业务全面推开,所有进出口企业都可以选择以人民币进行计价、结算和收付。在跨境贸易人民币结算推行后,人民币结算量增长较快,但是跨境贸易人民币结算实收远低于实付,在推行跨境贸易结算初期尤为明显,这一现象被形象地称之为人民币结算的“跛足”特征。本文结合中国的特殊贸易结构及人民币汇率波动,尝试地对这一现象展开分析。

一、国际贸易结算货币选择与人民币跨境贸易结算的“跛足”特征

(一)国际贸易结算货币选择

在国际贸易中选择什么货币进行计价结算,是贸易双方进行权衡的结果。一般而言,贸易商在选择计价结算货币时,主要考虑规避汇率风险与降低交易成本。就降低交易成本而言,随着交易量的增加,Krugman(1980)发现货币的平均交易成本递减,而且一般交易成本最低的货币,也就是交易量最大的货币将成为结算货币。在此基础上.Hartmann(1998)提出了“货币的网络外部性”理论,认为货币交易存在着规模效应,一种货币的交易规模越大,交易成本就越低,这也导致人们使用的国际贸易结算货币趋向一致。

一国货币在外汇市场上的交易量与该国的国际贸易总量、金融市场发达程度等有关,国际贸易总量在一定程度上反映着他国对该国货币的需求量,而金融市场的发达程度则反映了交易的便利性。国际贸易量越大、金融市场越发达,则该国货币成为交易结算货币的可能性就越大。就规避汇率风险而言,只要使用非本国货币进行国际贸易,就会面临汇率风险。尽管贸易双方可以通过各种外汇交易工具进行套期保值,但是由于贸易双方无法事先精确预知未来的外汇头寸,套期保值也需要支付一定费用等原因,要完全套期抵补是不可行的。因此,如果双方都希望降低外汇风险,选择对己方有利的货币,计价结算货币的选择在很大程度上就取决于双方的讨价还价能力。

一般工业制成品具有较高可区分性,即其可替代性较低,出口商有更高的讨价还价能力。由于在贸易合同签订后需要一定的生产时间,出口商面临的外汇风险更高,因而对以本国货币标价的愿望更为强烈。Giowanni(1980)指出如果厂商在国外市场上具有垄断势力,即需求弹性不大,出口商更倾向于用本币计价,以规避汇率波动的风险。

当贸易双方采用第三国货币标价时,可称该货币为媒介货币。较早对贸易结算货币这一问题进行研究的麦金农正是从这一视角着手,把可贸易品分为制成品和初级产品两类,发现生产者在差异性较大的制成品交易中拥有较强的市场支配。力,一般以出口商的货币计价。由于不同产地的初级产品性能几乎相同,大宗初级产品的价格由市场的供求关系决定,进出口商只是价格的接受者。因此,为了准确地反映价格信息,降低信息不对称造成的交易成本,便于进行价格比较,通常进行初级产品贸易主要采用一种国际货币标价,便于具有信息传递上的规模经济优势。由于初级产品具有同质性,生产者在市场交易中的支配力较低,而且多在特定市场进行交易,人们更倾向于使用低交易成本的货币进行计价。

(二)贸易结构与人民币跨境贸易结算

目前,分析人民币跨境贸易结算体现出的“跛足”特征,不能不结合中国特殊的贸易结构。就中国的对外贸易而言,中国主要是从发展中国家进口原材料,进行加工后再出口至发达国家。如果双方货币都可接受,那理想的选择是“收硬币、付软币”。一般认为人民币相对美元具有升值趋势,因而中国贸易商应选择出口收入民币、进口付美元,次优的选择是出口与进口均由人民币计价结算。所以,人民币的国外接受性就成了问题的关键。与在一国境内货币的被强制接受不同,货币的境外接受性是与该货币的国际货币地位所决定的。由于人民币尚不是自由兑换的国际货币,而欧美等发达国家所发行的美元、欧元、英镑等是国际货币具有很高的国际接受性。另外,相比较而言,在中国与欧美国家的国际贸易中,中国提供的产品属于可区分性较低的初级产品,而欧美国家的产品是具有较高可区分性的工业制成品。因此,按国际贸易结算货币选择理论,中国与欧美的双边贸易多选择欧美国家的货币进行计价结算。由于中国与东南亚地区的贸易主要是从东南亚进口原材料,而出口技术水平相对较高的工业制成品,中国在向东南亚出口时应选择人民币作为结算货币,而中国从东南亚进口时应选择低交易成本的货币结算。一般交易量大的货币具有较低的交易成本,东南亚是美元势力范围,选择美元结算符合低成本特性。实际情况也是如此,在推行人民币跨境结算后,人民币跨境贸易结算主要发生在中国大陆与东南亚的双边贸易中。中国大陆向东南亚出口时愿采用人民币进行结算,但中国从东南亚进口时则选择低交易成本的美元结算,因而导致人民币实付额远高于实收额,出现了明显的“跛足”特征。

表1显示人民币结算金额增速在2011年第一季度出现了第一次低谷,仅比2010年4季度增长5.5%;在2011年3季度、4季度出现了第二次低谷,直到2012年4季度,其环比增速恢复到25.2%。相应地在2011年3季度,人民币跨境结算的“跛足”特征出现了较明显的变化,其“跛足”程度降低较快,从2011年2季度的1:2.94,下降到1:1.67,与人民币结算增速在2012年逐渐回复到20%以上不同的是,收付比继续下降至1:1.2的较低位。

二、人民币汇率波动与结算收付比上升

从影响人民币结算“跛足”的原因来看,在短短两三年时间,中国进出口贸易结构、国内进出口商的议价能力都没有发生较大改变,从这些方面寻找原因显然是难以令人信服的。对于进出口商而言,不管选择何种货币都是从利益最大化或成本最小化角度,选择对自己利益最大或成本最小的货币,具体货币的确定是双方谈判、博弈,进行折衷的结果。人民币结算的收付比上升较快是指人民币实收、人民币实付的量上升较多,从收付比表达式的含义看有四种可能:人民币实收增加、人民币实付不变(或下降);人民币实收不变、人民币实付下降;人民币实收与人民币实付均下降,但实收下降速度低于实付下降速度;人民币实收与人民币实付均上升,但实收增加速度高于实付增加速度。显然符合实际情况的是第四种,即人民币实收与人民币实付均上升,但人民币实收增加速度更快。这是因为采用人民币结算的中国出口商品增速快于采用人民币结算的中国进口商品而导致的结果,同时也表明国外进口商用人民币支付的意愿有了很大提高。从国外进口商角度看,他们对来自中国的商品愿意用人民币进行支付,很大的原因是认为人民币是“软币”,付“软币”对自己有利,这符合规避汇率风险的“付软”原则。从中国出口商角度看,一般用本币结算都是受欢迎的,因为避免了汇率风险,中国出口商接收人民币是不存在问题的。所以,对中国贸易商而言,只要交易对手愿意选择人民币作为结算货币,一般是乐见其成的。

目前,由于人民币结算涉及到的地区多在美元势力范围,选择人民币进行结算就意味着人民币与美元的汇率变化能大致反映国外客商选择人民币结算的意愿。当人民币相对美元升值时,国外进口商选择人民币进行支付的意愿下降,国外出口商选择人民币进行结算的意愿上升,反之亦然。2011年6、7月间国际上接连出现了对中国经济前景的悲观预期,不可否认其中有利益集团的蓄意,但同样不可否认的是国际市场对中国经济放缓、甚至硬着陆的担心。这种对中国经济的看空不可避免地传导至国内,并反映在外汇市场上。2011年11月,中国银行间即期外汇市场人民币与美元的汇率波幅连续12天触及跌停,这可看成人民币升值预期逐渐减弱、甚至出现人民币贬值预期的一种反映。人民币贬值预期的出现提高了国外进口商使用人民币结算的意愿,而国外出口商接受使用人民币进行支付的意愿却受到削弱。因此,在人民币跨境结算中,导致人民币实收增速高于了人民币实付增速,人民币结算收付比得到提升。

另外,针对香港离岸市场人民币与中国大陆人民币问的套利、套汇活动减弱是收付比上升的另一个原因。长期以来,中国大陆的利率高于香港,存在中国大陆与香港间的正利差半年期存款利率差大致在1%-3%之间。由于对跨境资本流动的限制和央行的干预,人民币一直存在着中国大陆在岸市场人民币汇率(CNY)与香港离岸市场人民币汇率(CNH)的不同。只要同一种货币存在着两个不同的利率、汇率,就有针对不同汇率的套利、套汇活动存在。中国大陆汇改以来,由于长期存在着人民币升值预期,导致市场化程度较高的香港离岸市场CNH高于受到较多干预的中国大陆在岸市场CNY。一方面,有各色各样的投资者将人民币从中国大陆调往香港,换取较多美元;另一方面,在对中国大陆的出口方面,国外出口商有较高的意愿选择使用人民币进行结算,而且在香港市场用较贵的人民币换取美元,获得较高的利益。这也成为推行人民币跨境结算以来,人民币实付高于实收的一个重要原因。在2011年下半年、特别是2011年9月后,这一情况发生了较大变化,香港市场人民币出现了一波贬值预期,导致CNH低于CNY,有人认为其原因是欧洲银行危机导致美元撤离香港,使香港市场美元供给减少,也有人认为是缘于国际市场对中国经济前景的担心,及国际投机资金对中国的做空,这一趋势一直延续到2012年。

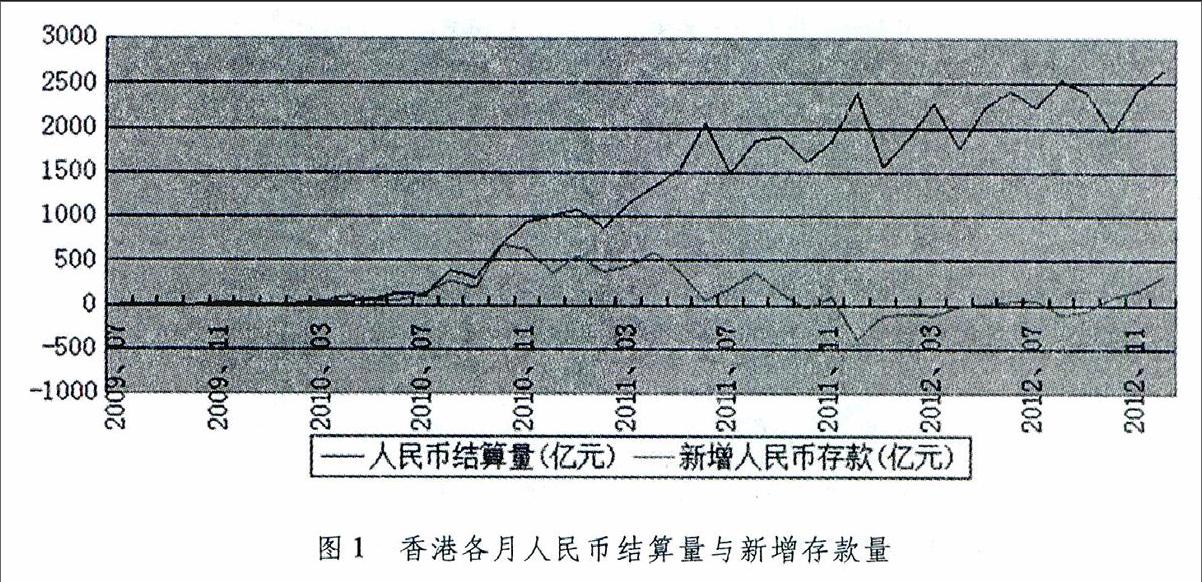

从图1的香港市场各月人民币存款的变化可一窥对人民币汇率预期的改变,不难发现在2011年前香港的人民币结算量与新增人民币存款量基本处于稳步提升状态,特别是人民币结算量趋势更为明显,但在2011年2月首次出现了人民币结算量与新增人民币存款同时下降。在2011年10月后,人民币结算量增长趋势已不明显,约有一半月结算量比上月出现了下降,而新增人民币存款却出现了连续5个月的环比减少,这一状况直到2012年11月后才出现改观。

反映在中国大陆,2012年境内银行间远期市场维持美元升水,2012年下半年随着人民币紧、美元松导致本外币利差扩大,美元升水幅度也相应扩大并维持高位;2012年境外无本金交割远期市场(NDF)也经历了美元由贴水转为升水,升水幅度由宽变窄地波动,1年期报价美元升水幅度最高时逾1100点。由于人民币升值预期减弱、甚至转为贬值预期,国外出口商接受人民币结算的意愿减弱,而国外进口商则愿意接受人民币结算,导致人民币实收增速高于实付增速,人民币跨境结算的收付比逐渐上升,这一趋势在2013年仍在继续。

三、收付比保持在适度范围是人民币国际化的内在要求

中国在推行跨境贸易人民币结算初期,出现了人民币实收远低于实付的“跛足”特征,这是人民币国际化的必经过程。因为要使人民币更广泛地参与到国际经济活动之中,就必须保证人民币有一定数量的净流出,人民币实收远低于实付正是人民币在境外发挥国际货币职能的必要条件。但是,如果显著的“跛足”特征一直持续下去就会造成两个后果:一是与人民币跨境结算前进出口都用美元等外币结算相比,原本用美元支付的进口额换成了人民币支付,使该部分美元形成了新的外汇储备,这就造成中国外汇储备继续增长,其增长速度甚至更快;二是如果人民币有升值预期,那中国大陆实际上是收“软”付“硬”,不利于规避汇率风险。由于人民币国际化必须有助于降低中国外贸企业的汇率风险,才能得到国内相关各方的积极参与,而只有国内各微观经济主体积极参与才能奠定人民币国际化的坚实基础。从这个角度看,在人民币有升值趋向时,人民币实收远低于实付,国内企业整体上处于利益受损状态,这一状况会降低国内企业参与人民币国际化的积极性,不利于人民币国际化的顺利推进。

2011年下半年以来的人民币结算额继续增长、结算收付比还在上升,这表明人民币国际化正在向良性发展。一方面,更多的中国进出口贸易采用人民币结算,这可以看作人民币国际化程度提升的标志,在短短几年时间取得如此成绩着实不易;另一方面,人民币结算已在进出口双向发挥作用,但是结算收付比上升过快也不利于人民币国际化。因为在于人民币尚处于国际化的初期,如果境外没有一定数量的人民币存在,人民币也就无法拓展参与国际经济活动的广度与深度,人民币国际化就成了无源之水。所以,人民币结算收付比应保持在适度的范围,这里的适度有两方面的涵义:第一,收付比不能太高,至少人民币实收不能高于实付,以确保人民币处于净流出状态;第二,人民币结算收付比也不能太低,即人民币实付与实收的差距不能太大。收付比太低既不利于人民币的双向流动,也会使外汇储备增长速度远远快于人民币跨境结算前的速度,这与实行跨境贸易人民币结算,推进人民币国际化进程的初衷是相违背的。

人民币国际化的背景之一是中国大陆过大的外汇储备规模,使中国承担了很大的风险,如果人民币国际化进程不能改变这一状况,显然难以令人满意。所以,要实现人民币要有一定的净流出、结算收付比又保持在适度范围的目标,必须保持人民币汇率的稳定,增强人民币的境外可接受性。尽管保证人民币一定数量的净流出与保持人民币汇率的稳定似乎存在一定矛盾,但实则不然。因为人民币的净流出只表明用人民币结算的国际贸易处于逆差状态,但中国使用美元等货币结算的贸易则是顺差,只要整体国际贸易收支略有盈余或保持平衡,人民币汇率稳定就能得到保证。

参考文献:

[1]李婧.从跨境贸易人民币结算看人民币国际化战略[J].世界经济研究,2011(2):13-19.

[2]谢清河.跨境人民币结算与人民币国际化研究[J].商业研究,2012(4):24—28.

[3]L Goldberg and C Tille.Vehicle Currency Use in Inter- national Trade[J].Joumal of International Economics,2008.76:177-192.

(责任编辑:关立新)