中国基金羊群行为水平的上下界估计及其影响因素研究

汤长安,彭 耿

(1.湖南商学院 公共管理学院,湖南 长沙 410205;2.吉首大学 商学院,湖南 吉首 416000)

一、引言

证券投资基金(以下简称“基金”)通常被认为是稳定市场价格、抑制非理性行为的重要力量,从发达国家资本市场的发展历史来看,基金确实发挥了市场中坚的作用,促进了金融系统的竞争,提高了资本市场的效率,降低了证券市场的波动。对新兴资本市场的国家而言,基金的发展对金融结构的优化也会产生重大的影响,并对金融体系的稳定起到推动性作用。在这种思想的引导下,中国作为新兴资本市场国家的典型代表,自2001年底开始采取了超常规发展机构投资者(主要是证券投资基金)的战略,2004 年初国务院在下发的“关于推进资本市场改革开放和稳定发展的若干意见”中提出了要大力发展证券投资基金,使基金作为“诚信、守法、专业”的机构投资者,并“成为资本市场的主导力量”,由此基金在资本市场中所占的比重迅速增加,对资本市场的影响也不断增强。然而,在中国基金业的快速发展过程中,基金是否发挥了稳定市场的作用,这是一个值得深入研究的问题。从资本市场角度来看,中国证券市场目前仍是一个新兴市场,基金作为市场投资主体,为市场提供了大量有效资金,虽然整体规模不断壮大、结构也不断优化,但其整体规模和结构都还存在不足,对证券市场的稳定作用显得力量不够。从基金本身的角度来看,中国基金不论在规模、品种、投资理念和技术上都还处于初期的发展和探索中。因此,人们不禁怀疑基金到底是市场波动的抑制力量还是推波助澜者?基金投资行为可能还没有完全反映理性、成熟的投资理念,其中类似于散户的羊群行为*通常认为,基金羊群行为是其所有行为中跟证券市场的稳定联系最紧密的一种投资行为。尤其受到学者们的关注,大量实证研究也表明中国基金的投资行为不够理性,在股票投资过程中表现出了显著的羊群行为。基金羊群行为会加剧股价波动性,所产生的股市泡沫与证券市场的规范化、市场化发展的本质要求之间存在着深刻的矛盾。基金羊群行为本身以及所产生的问题引起了许多研究者的兴趣,这些研究有助于了解机构交易对证券市场的影响以及证券价格对信息的反映方式。目前研究的焦点主要集中于基金是否相互模仿投资以及是否存在羊群行为,在基金羊群行为究竟处于什么样的一个水平以及系统地研究基金羊群行为的影响因素方面还比较欠缺。对此,本文将利用经典的LSV模型以及新发展起来的FHW模型来估计中国基金的羊群行为水平,得到基金羊群行为水平的上下界,如此我们就可以更加精确地了解真实的羊群行为水平所处的范围。同时深入研究基金羊群行为的影响因素,以期揭示基金羊群行为的特征,为监管者提供相应的政策制定依据。

下面的内容是这样安排的。第二部分综述国内外的研究现状,并对现有文献做出评价;第三部分介绍实证研究中所采用的方法和模型,包括基金羊群行为水平估计的LSV模型和FHW模型的原理介绍,并在基金羊群行为影响因素的分析上构建计量模型;在第四部分中,利用第三部分介绍的模型开展实证研究,得到基金羊群行为水平的上下界,并明确影响基金羊群行为的关键因素;第五部分对全文做出总结并提出相关政策建议。

二、文献综述

基金由于拥有自己的研究团队,因而获得信息更为快速和准确,在监管部门和投资者眼中他们的投资行为应该是理性的。但由于市场竞争和不完善的金融制度,基金同普通投资者一样也可能会存在羊群行为。通常认为,羊群行为是指由于信息的不确定性和不对称性,投资者在投资时模仿他人的决策,而放弃根据自己已有信息做出决策的非理性行为。这种非理性行为不仅会导致证券价格偏离其价值,甚至可能会引起证券市场短期内的大幅度波动。目前对基金羊群行为的研究文献较多,主要集中于两个方面:基金羊群行为的理论研究和基金羊群行为的实证研究。由于本文侧重于实证研究,因此,下文主要综述实证类相关文献。

在基金羊群行为的实证研究方面,主要是利用一些方法来测度羊群行为的水平并在此基础上分析不同情况下羊群行为的差异,但基金羊群行为的测度偏差会影响对基金市场地位的判断,从而会导致监管部门形成错误的政策导向。准确测度羊群行为是金融计量学中一个富有挑战性的问题[1],也是正确判断基金羊群行为的程度乃至制定有针对性的政策的前提。目前已有的测度方法主要有Lakonishok和Shleifer等(1992)[2]的LSV模型和Frey和Herbst等(2007)[1]提出的FHW模型,以及Wermers(1999)[3]在Lakonishok和Shleifer等的研究基础上区分开来的“买入羊群行为”和“卖出羊群行为”,已有文献均是利用上述3个方法来开展实证研究。

国外研究方面,Lakonishok和Shleifer等(1992)[2]认为股票交易是随机分布的,如果不存在羊群行为,买卖行为的概率应该相等,对股票任何过度的买卖活动都被解释为羊群行为。在此基础上,他们提出了LSV模型,并利用该模型研究了美国基金,发现美国基金并没有表现出明显的羊群行为,且在规模越小的股票交易中基金越容易产生羊群行为。Grinblatt和Titman等(1995)[4]的研究发现美国共同基金总体上没有表现出明显的羊群行为,且羊群行为与交易股票的基金数目呈单调的正向关系。Wermers(1999)[3]设计了一个组合变化测度指标对LSV模型进行了改进,并进行了实证研究,发现美国基金总体上存在一定程度的羊群行为,买入和卖出股票时的羊群行为程度相差不大,同时发现规模较小和成长性较好的股票更加容易产生羊群行为。Wylie(2005)[5]的研究发现英国基金不存在明显的羊群行为,且羊群行为与交易股票的基金数目呈单调的正向关系。Frey和Herbst等(2007)[1]在指出LSV模型的缺陷的基础上提出一个新的基金羊群行为测度模型,即FHW模型,他们利用这两个模型研究了德国基金,发现存在明显的羊群行为,且FHW值是LSV值的3.6倍,同时发现FHW值随交易股票的基金数目的上升而递减,而LSV值随交易股票的基金数目的上升而增加,另外,LSV值随股票规模的上升而增加,FHW值随股票规模的变化呈U形曲线。Mohamed和Bellando(2011)[6]对法国基金市场的研究发现,不管是采用LSV模型,还是FHW模型衡量的羊群行为值,都会跟着股票交易频度的上升而增加。LSV模型衡量的羊群行为值会随着交易基金数目的增加而增加,这意味着出于声誉的考虑,对交易基金数目较多的股票受基金的关注度也高,他们认为这个结果的出现可能是源于LSV方法的偏误,因为应用FHW方法并不能得到类似的结论。

国内研究方面,施东晖(2001)[7]利用一个简化了的LSV模型对基金进行了研究,发现基金对于单个股票的交易存在显著的羊群行为,且在电子通讯、生物医药、基建行业中存在更严重的羊群行为。陈浩(2004)[8]使用LSV模型研究发现基金存在显著的羊群行为,且在小盘股上的羊群行为更显著,但采用区分买卖方的羊群行为指标并没有得到显著的结果。吴福龙和曾勇等(2004)[9]采用同样的方法发现中国基金的羊群效应高于美国基金的羊群效应,中国基金羊群效应随股票流通市值的增加而增大,大盘股的羊群效应大于小盘股的羊群效应,但不显著,按流通股本分类的中盘股羊群效应最高,交易股票的基金数目与羊群效应正相关。赵彦志和王庆石(2005)[10]利用LSV模型研究了中国基金的羊群行为,在对持有股票的基金数目进行分类研究发现,数目越多的基金参与的股票的羊群行为值略有增加,同时发现基金在整体上的羊群行为非常显著,不仅表现于买入羊群行为,也表现于卖出羊群行为,中国基金的羊群行为特征比美国市场更加明显。祁斌和袁克等(2006)[11]利用LSV模型和Wermers(1999)的扩展方法对中国基金的交易行为进行了实证研究,结果发现基金使用正负反馈交易策略,具有较明显的羊群行为,且成长型基金的羊群行为更加明显,流通盘较大或较小的股票的羊群行为更加明显。胡赫男和吴世农(2006)[12]构建了一个新的羊群行为测度指标研究了基金羊群行为的特征及其影响因素,研究发现基金的羊群行为与基金盈利能力、基金与市场的相对规模等因素正相关,熊市中的羊群行为水平大于牛市,且基金的羊群行为随着时间的推移没有显著改善,他们提出的新测度指标与LSV模型没有本质上的差异。李志文和余佩琨等(2010)[13]把投资者的羊群行为界定为持有各只股票仓位变化的标准差,此值越小,表明投资者的投资行为越一致,则羊群行为越明显,他们的研究发现机构投资者的羊群行为比个人投资者更加明显。魏立波(2010)[14]按股票流通市值来划分不同规模的股票,研究发现中国基金在规模偏小的股票上表现出更明显的羊群行为,同时发现基金羊群效应与参与股票交易的基金数目呈负相关的关系。田存志和赵萌(2011)[15]利用LSV和FHW模型研究了中国基金的羊群行为,发现FHW模型所计算出的基金羊群行为值远高于LSV模型的测算结果,并发现参与股票交易的基金数目的不同不会显著地影响基金羊群行为,小规模股票和较大规模股票要比中等规模股票具有更为明显的羊群行为。

综上所述,目前较多的文献都是利用LSV模型来研究中国基金的羊群行为,并根据一些特征对基金羊群行为进行了分组比较,比如交易股票的基金数目、股票规模、上市公司所属行业类别等,但都是组内比较,没有进行组间比较,这样就无法控制变量之间的相互影响(比如交易股票的基金数目通常与股票规模正相关),从而导致结论差异较大。与现有的文献相比较,本文同时使用LSV模型和FHW模型来估计中国基金的羊群行为水平,这样可以得到中国基金羊群行为水平所处的范围;其次,分别利用LSV模型和FHW模型的估计值来构建模型,采用FGLS来分析影响基金羊群行为的因素,以期更加深入地探讨基金羊群行为产生的原因。

三、实证方法

(一)LSV模型

Lakonishok和Shleifer等(1992)[2]提出了经典的LSV模型,该模型通过测度某个时期内单只股票的买方力量对机构投资者的平均买方力量的偏离来度量羊群行为,其计算公式如下

(1)

Ni,t=Bi,t+Si,t

(2)

其中,Bi,t表示在t时期买入股票i的基金个数,Si,t表示在t时期卖出股票i的基金个数,pt用时期t净买入所有股票的基金个数占买卖所有股票的基金个数的比例来代替,AF为调整因子,其表达式为

(3)

Lakonishok和Shleifer等(1992)认为某只股票在不存在羊群行为的情况下,基金对该股票的交易应该是相互独立的,那么在所有交易该股票的基金中,应该有一半的基金卖出该股票,一半的基金买入该股票,此时羊群行为值应等于零,而当LSVi,t不为零时,则表明存在羊群行为。但如果没有调整因子,计算的羊群行为值将夸大羊群行为的真实水平,因为有些偏离是由于交易行为的随机性所造成的,调整因子能够体现这种随机性质,它的存在能够使羊群行为的计算值更加符合实际。显然,随着持有股票的基金数目增加,交易行为的随机性将相互抵消,AF值会降低,但如果持有股票的基金数目不多,则计算出的羊群行为指数会偏小,这也是目前几乎所有利用LSV模型研究基金羊群行为的文献都会考虑基金数目的原因。对某个时期所有股票的羊群行为值进行平均即可得到某个时期基金的羊群行为水平LSVt。

(二)FHW模型

Frey和Herbst等(2007)[1]利用Monte Carlo模拟方法证明了LSV模型非常适合检验羊群行为是否存在,但在羊群行为存在的前提下,LSV模型会低估羊群行为的程度,主要是因为在这种情况下,LSV模型中的调整因子过大。除非交易股票的基金数目非常大,LSV模型的期望值相对于羊群行为的真实值总是下偏的,在二项分布的假设下,他们对这种偏误进行了数值模拟。由此他们提出了一个新的羊群行为衡量方法,即FHW模型,利用此模型可以得到真实羊群行为的一致估计。新模型采用了LSV模型的基本理念,也是通过衡量交易行为的过度偏离来测度羊群行为,但是不同于LSV模型的是,FHW模型利用了二阶矩而不是一阶矩,模型形式为

(6)

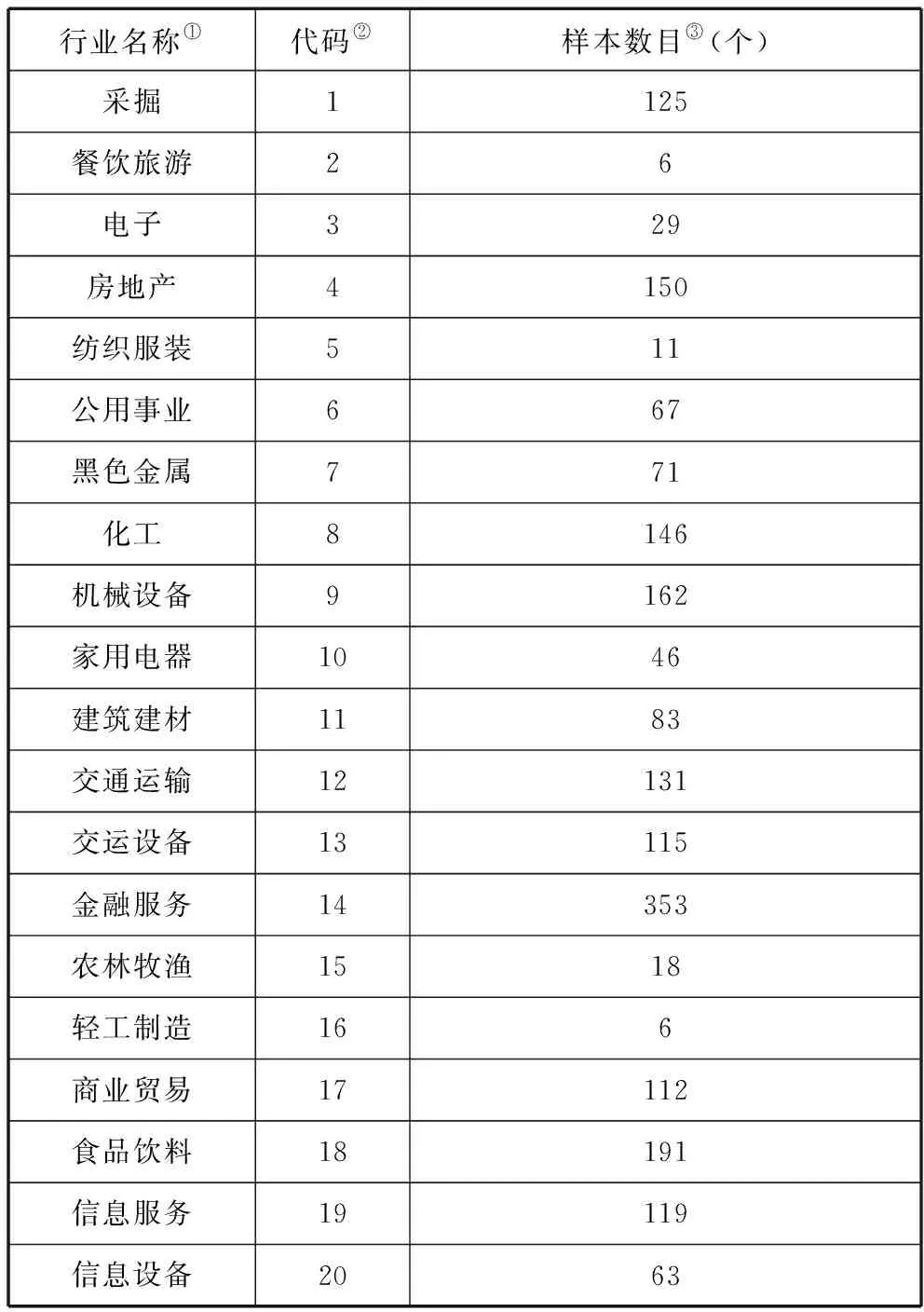

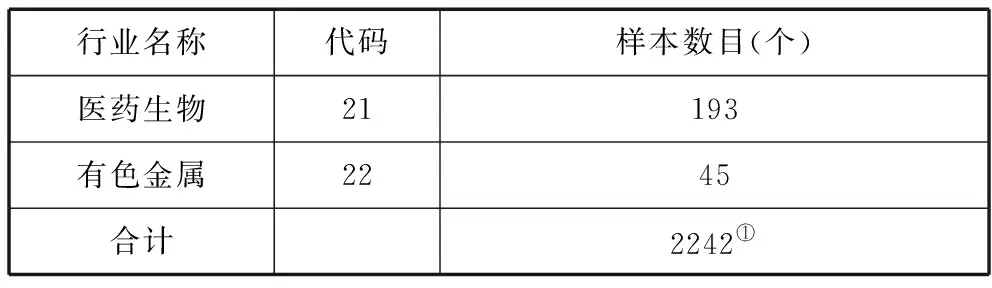

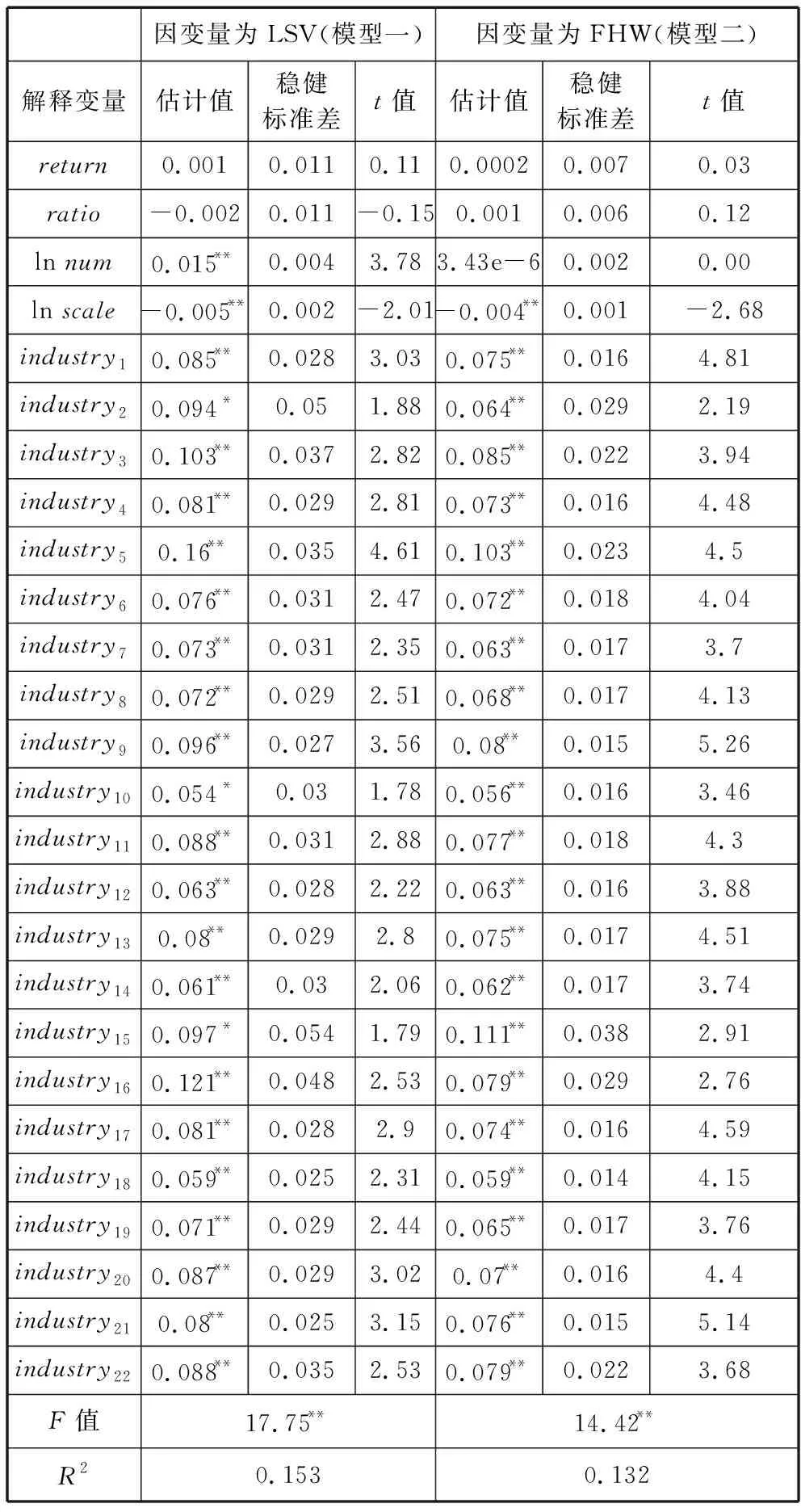

其中,At表示t期考察的所有被基金交易的股票集合,nt为这个集合中股票的数目。Frey和Herbst等证明了FHWt是对真实基金羊群行为水平的无偏的、一致的估计。但Bellando(2010)[16]研究发现,当卖方羊群行为和买方羊群行为不对称(即具有卖出羊群行为的股票与具有买入羊群行为股票数量不一致)时,FHWt是向上偏的,因此,他认为FHWt可以作为基金羊群行为水平的一个上界。同时他从理论上证明了LSV和FHW模型对羊群行为的衡量都是有偏的,基金羊群行为的真实值位于两者之间,即LSVt 本文不同于已有的文献,为了进一步考察基金羊群行为的影响因素,采用回归方法而不是分组比较的方法,这样能够控制自变量之间的相互影响。在回归模型中自变量的选择方面,主要参考已有文献中所探讨的影响基金羊群行为的相关因素,包括交易股票的基金数目、股票规模、股票所属行业和股票收益,另外,考虑到中国股市独有的特征,纳入一个新的影响因素,即流通A股的比例。 交易股票的基金数目(num)。通常情况下,交易股票的基金数目越多,羊群行为更加容易发生,已有很多的文献都得到了这个结论,但也有田存志和赵萌(2011)[15]发现交易股票的基金数目不会显著地影响基金羊群行为以及魏立波(2010)[14]发现基金羊群效应与参与股票交易的基金数目呈负相关的关系。本文在控制其他变量的影响下进一步考察两者之间的关系,取交易股票的基金数目的对数进入模型。 股票规模(scale)。理论上,小规模公司的股票应该表现出较强的羊群行为,因为规模小的股票信息相对难以获取,导致基金更加愿意跟谁他人进行投资,另一方面,对于规模大的股票,通常对其进行分析的证券分析师的数量比较多,从而导致基金依赖的信息雷同,也可能出现明显的羊群行为,但规模较小的股票表现出的羊群行为通常弱于规模较大的股票。本文用流通A股的数量作为股票规模的衡量来检验股票规模对基金羊群行为的影响,取其对数进入模型。 股票收益(return)。窗饰行为是指基金在时期末修正投资组合,买进前期表现好的股票,卖出前期表现差的股票,如此操作来粉饰投资组合的业绩,这实质上就是一种正的反馈交易策略,表现为“追涨杀跌”。如果很多基金都采取这种行为,就会导致羊群行为的产生。收益率的计算有两种方法,即简单收益率和自然对数收益率,本文采用后者,为消除除权、除息对股票价格的影响,在计算股票收益率时采用股票的前复权价格进行计算。 流通A股的比例(ratio)。中国证券市场于2005年9月启动了股权分置①改革,通常认为,股权分置问题的解决,可实现证券市场真实的供求关系和定价机制,有利于改善投资环境,促使股票市场持续健康稳定发展。如果股票流通A股比例的增加能够降低基金羊群行为的水平,则从一定程度上相当于稳定了股市,为了验证这个观点,本文把股票流通A股的比例纳入模型中。*股权分置是一个具有中国特色的企业所有权制度,主要是针对国有上市公司,包括在内地及香港上市的中国国有企业。这个制度安排在2005年之前已经实行多年,其中特别规定:上市的企业只允许其少部分股份(通常不到三分之一)在市场公开发行及交易,其余的股份则暂时不允许进入市场流通,并只能由一个或几个法人持有。 股票所属行业(industry)。设置股票所属行业的变量,来考察基金羊群行为在不同行业之间的差异,以此判断基金羊群行为是否具有“板块效应”*中国股票市场中具有板块效应,即同一板块内的股票之间因具有相同的特点或题材而具有有机的联系,在市场运行中因这种“板块结构”形成的“板块连动”,要升同升,要跌同跌,称之为“板块效应”。本文以行业为板块,来考察基金羊群行为是否也存在“板块效应”,即不同行业之间的基金羊群行为是否存在差异。。股票所属行业变量以虚拟变量的形式纳入模型中。 综上所述,本文最终建立的基金羊群行为影响因素计量模型如下*本文计量分析的一个目的是要得到各个行业之间的基金羊群行为水平的差异,因此必须设置跟行业分类数目(n个)一样多的虚拟变量,为了避免“虚拟变量陷阱”(即在包含截距项时,n个特征要引入n-1个虚拟变量,如果引入n个,则会造成完全多重共线性),以下计量模型中不包含截距项,这样在引入n个虚拟变量后不会产生虚拟变量陷阱。 herd=β1lnnum+β2lnscale+β3return+ 其中herd分别代表LSV和FHW,n为行业分类的数目,μ为随机误差项。 本文所用的样本数据来自于聚源数据库。开放式基金是世界各国基金运作的主要形式,由于具有市场选择性强、流动性好、透明度高、便于投资等优势,目前已经成为国际基金市场的主流品种。中国证监会于2000年10月8日发布了“开放式证券投资基金试点办法”,次年9月成立了第一只开放式基金“华安创新”,经过十余年的发展,目前开放式基金已经完全取代封闭式基金成为中国基金市场中的主要机构投资者。根据聚源数据库的统计,截止到2011年底,中国全部基金总数为914只,份额为26516.49亿份,资产净值为21475.83亿元,而开放式基金总数有887只,占基金总数的97.05%,份额为25565.29亿份,占全部基金份额的96.41%,资产净值为20672.82亿元,占全部基金资产净值的96.26%。由于中国在2001年9月才正式推出第一只开放式基金,截至到2002年12月31日,开放式基金也只发展到17只,其规模和结构对股票市场的影响都非常有限,因此本文的研究期限限定为2003年至2012年6月*在这个时间段,股市经历了熊市和牛市,期间的样本具有很好的代表性。,选择该期限内所有开放式基金交易的股票作为样本。 本文设置以下规则对原始数据进行处理:(1)不考虑成立未满半年的基金交易数据。这是因为新成立的基金建仓期一般为3到6个月,在此期间其交易基本为买入,若将其作为研究样本容易造成买入动量的假象;(2)不考虑上市未满1个月的新股。这是因为新股上市初期,基金可能会卖出与其投资理念不符的新股,若将新股作为研究样本,容易造成逆向卖出,但如果在下一报告期该新股仍然被包含在投资组合中,则该股票被用来分析基金羊群行为;(4)由于基金羊群行为计算涉及买入行为比例的计算,又有Wermers(1999)[3]认为严格的羊群行为应该考虑在一个季度内至少有5只基金交易的股票,因此,排除交易基金数目在5只以下的股票,所以在报告期内至少有5只基金曾买入或卖出的股票才能纳入羊群行为的计算。本文所有原始数据均来自于聚源数据库,对基金交易股票的数目以及交易股票的基金平均数目进行统计分析的结果如表1所示。 依据上述四个数据筛选原则,最终共获得2263个观测样本。从表1可以看出,至少有5只基金交易的股票数量逐年增加,这一方面是由于市场上发行的股票数量逐年增加,另一方面是由于基金的数量也在逐年增加。样本期间内交易股票的基金平均数目为16.378只。 表1 基金交易股票的数目以及交易股票的基金平均数目的统计 表2报告了利用LSV和FHW模型所计算的羊群行为值,包括每个季度的值以及整个样本期的值。表2的结果表明中国基金整体LSV值为4.9%,意味着有54.9%的基金买入股票,而45.1%的基金卖出股票(假如基金都是随机独立地交易,那么买入股票的基金数目的平均比例应该是0.5),显示中国基金表现出了一定的羊群行为。相对于已有国外研究所报告的LSV值,4.9%的LSV值较高,一般认为,在美国以及西欧等发达资本市场,基金羊群行为比较弱,而在一些新兴市场国家,比如芬兰、葡萄牙、中国等,由于信息不透明、股权集中等原因,具有较强的羊群行为,本文结论支持这一观点。相对于已有国内研究报告的LSV值,4.9%的LSV值较低,这是由于本文研究期限较长,包含了最新的数据,此结论表明随着基金市场的发展,基金投资行为变得越来越理性。主要相关研究报告的羊群行为值如表3所示。*计算LSV值和FHW值的Stata程序读者如有需要可向本文作者索取。 表2 中国基金羊群行为水平的上下界* 在观察数目较少以及羊群行为水平很低的情况下,每个季度所有股票的FHW值的平均值可能会小于零,这时不能求得季度FHW值。依照Frey和Herbst等(2007)的处理方法,本文首先对平均值的绝对值开方,然后再乘以-1得到FHW值。这种情况在实际应用中很少出现,在本文中有两个羊群行为水平很低的季度出现了这种情况,分别是2003年第4季度(以LSV衡量的羊群行为值为0.002)和2009年第4季度(以LSV衡量的羊群行为值为-0.009)。 注:LSV值和FHW值均是利用Stata 10.0软件编程计算而得②。 表3 已有文献报告的基金羊群行为水平的LSV值和FHW值 注:表中信息根据相关文献进行整理而得,日期后的字母表示研究周期,其中q表示季度,b表示半年度。 由表2中FHW值可知,不管是季度值还是整体值,均高于LSV值(除了两个特殊的季度之外,解释详见脚注4),整体FHW值为14.4%,这也证实了LSV模型会低估基金羊群行为水平。根据Bellando(2010)[16]的研究结论,中国基金真实羊群行为水平应位于区间[4.9%,14.4%]之内,区间距离与已有文献研究结论非常接近,如Frey等(2007)[1]、Mohamed等(2011)[6]和田存志等(2011)[15]的研究。*由于本文是分季度考察基金对股票的交易中产生的羊群行为,在不同的季度可能有同一只股票作为样本纳入羊群行为的分析,因此某一个行业的样本数目中存在相同股票的情况,样本数目并不等同于有多少只不同的股票。 1.样本的描述性统计 本文利用Stata10.0软件进行计量分析。对变量交易股票的基金数目、股票规模、股票收益和流通A股的比例的描述性统计分析结果如表4所示,对股票所属行业的统计情况如表5所示。 表4 变量的描述性统计分析结果 表5 样本股票所属行业的情况 续表 2.FGLS估计结果*用于估计基金羊群行为水平的样本数目为2263个,但在计量分析基金羊群行为的影响因素时,由于有些股票已经退市,数据库中找不到退市股票的历史交易信息,这些股票包括:上港集箱、齐鲁石化、扬子石化、东方锅炉和S山东铝,一共包含季度数据共21个,剔除这些数据后样本数目还有2242个。 表6 FGLS估计结果 注:***、***和*分别表示1%、5%和10%的显著性水平。 大样本线性回归需要采用稳健标准差估计,稳健标准差是指其标准差对于模型中可能存在的异方差或自相关问题不敏感,基于稳健标准差计算的稳健t统计量仍然渐进于t分布。本文所采用的数据为截面数据,样本量大,容易产生异方差。为了剔除异方差问题,获得稳健的t统计量,本文采用FGLS(可行的广义最小二乘法,Feasible Generalized Least Squares)对模型(7)中的参数进行估计。FGLS要求有足够大的自由度,因为它需要估计一些额外的参数,包括方差和协方差等,本文的样本量达到了2242个,符合要求。FGLS估计结果如表6所示。*模型一和模型二在有截距的情况下,F值分别是1.59和2.24,R2值分别是0.015和0.021,在没有截距的情况下,F值分别是17.75和14.42,R2值分别是0.153和0.132,从这个角度来说,设置无截距的模型更加合理。 回归结果的F值表明,本文设定的线性回归方程整体是显著的②。模型一中的交易股票的基金数目的系数是显著的正数(尽管模型二的系数不显著,但也为正值),表明参与股票交易的基金数量越多,基金越容易产生羊群行为,这与Grinblatt等(1995)[4]、吴福龙和曾勇等(2004)[9]、Wylie(2005)[5]、Mohamed和Bellando(2011)[6]等的研究结论一致。模型一和模型二中的股票规模的系数都是显著的负数,表明规模越大的股票越不容易产生基金羊群行为,这与Lakonishok等(1992)[2]、Wermers(1999)[3]、魏立波(2010)[14]等的研究结论一致。股票收益、流通A股比例对基金羊群行为在统计上没有显著的影响,值得注意的是,本文实证发现基金羊群行为水平在不同行业之间存在显著的差异,也就是说,中国基金羊群行为存在“板块效应”。基金羊群行为水平从高到低的行业排序为纺织服装、农林牧渔、轻工制造、电子、机械设备、有色金属、建筑建材、采掘、餐饮旅游、信息设备、医药生物、交运设备、商业贸易、房地产、公用事业、化工、黑色金属、信息服务、交通运输、金融服务、食品饮料、家用电器*因为真实的基金羊群行为水平是位于估计的LSV值和FHW值之间,这里对不同行业的基金羊群行为水平进行排序时假设每个行业真实的基金羊群行为水平的系数是两个估计值系数的线性组合,通过数值模拟发现,不管两个估计值系数的权重组合如何变化,行业真实的基金羊群行为水平的系数排序都一致。。 目前对于基金真实羊群行为的估计在理论和实证上都存在困难。理论模型只是利用理性决策和行为假设来解释羊群行为,无法获得测度羊群行为的方法,而应用广泛的LSV模型实际上只能用来判断是否存在羊群行为,并不是基金羊群行为的真实测度[1],因此本文同时利用LSV和FHW模型来估计中国基金羊群行为的水平。研究结果表明中国基金羊群行为水平位于区间[4.9%,14.4%]之内。相对于国外发达的资本市场,中国基金表现出了较高的羊群行为水平。对中国基金羊群行为的影响因素的研究发现*以下分析以因变量为LSV的回归结果为准。之所以没有采用以因变量为FHW的回归结果,是因为FHW是基金羊群行为值的上界,对基金羊群效应可能存在过度估计的情况。,参与股票交易的基金数量越多,基金越容易产生羊群行为,而规模越大的股票越不容易产生羊群行为*中国股权分置改革增加了股票的流通规模,从这个结论来看,中国股权分置改革可以降低基金羊群行为,从而间接地可以达到稳定股市的目的。,另外,股票收益、流通A股比例对基金羊群行为在统计上没有显著的影响,基金在对不同行业的股票交易中表现出了差异化的羊群行为。 基金羊群行为越高越不利于证券市场的稳定,根据本文的研究结论,可以从提高基金交易信息的透明度、降低基金的集中度、扩大股票流通规模等方面来降低基金羊群行为的水平。首先在提高基金交易信息的透明度方面,可以通过严格监管基金投资风格来进行。基金投资理念的一致性客观上造成了基金投资风格的趋同,近年来,尽管中国基金业逐步发展了各种不同风格的基金,包括价值型、成长性、混合型等,但是,基金在实际操作中通常“不遵守契约而追踪当前流行的投资理念”,这样就造成基金投资理念趋同,与基金契约所规定的投资风格不符。应当加大监管力度,提高基金交易信息的透明度,确保基金严格按照契约规定进行投资,促使基金投资理念的实际分化。其次中国的基金是高度集中的,大多数基金都为证券公司拥有,高的集中度会导致模仿行为更加容易发生,从而引致高的羊群行为水平,因此可以通过多成立基金管理公司、限制每个公司发行基金的数量来达到降低基金集中度的目的。最后,应该继续股权分置改革、让国有持股尽量退出竞争性的上市公司、优先大盘股上市,通过这些途径可以增加股票流通规模,从而达到降低基金羊群行为水平的目的。 参考文献: [1]FREY S,HERBST P,WALTER A.Measuring mutual fund herding:A structural approach[R].Mimeo,2007. [2]LAKONISHOK J,SHLEIFER A,VISHNY R.The impact of institutional trading on stock prices[J].Journal of Financial Economics,1992,32(1):23-43. [3]WERMERS R.Mutual fund herding and the impact on stock prices[J].Journal of Finance,1999,54:581-623. [4]GRINBLATT M,TITMAN S,WERMERS R.Momentum investment strategies,portfolio performance and herding:A study of mutual fund behavior[J].American Economic Review,1995,88:1088-1105. [5]WYLIE S.Fund manager herding:A test of the accuracy of empirical results using UK data[J].Journal of Business,2005,78:381-403. [6]MOHAMED A,BELLANDO R,RINGUEDÉ S,et al.Institutional herding in stock markets:Empirical evidence from french mutual funds[R10L].http://ssrn.com/abstract=1966068,2011,November 29. [7]施东晖.证券投资基金的交易行为及其市场影响[J].世界经济,2001(10):26-31. [8]陈 浩.中国股票市场机构投资者羊群行为实证研究[J].南开经济研究,2004(2):91-94. [9]吴福龙,曾 勇,唐小我.中国证券投资基金的羊群行为分析[J].管理工程学报,2004,18(3):115-117. [10]赵彦志,王庆石.我国证券投资基金羊群行为研究[J].华中科技大学学报·社会科学版,2005(6):49-53. [11]祁 斌,袁 克,胡 倩,等.我国证券投资基金羊群行为的实证研究[J].证券市场导报,2006(12):49-57. [12]胡赫男,吴世农.我国基金羊群行为:测度与影响因素[J].经济学家,2006(6):116-125. [13]李志文,余佩琨,杨 靖.机构投资者与个人投资者羊群行为的差异[J].金融研究,2010(11):77-89. [14]魏立波.中国开放式基金羊群行为的实证分析[J].重庆大学学报:社会科学版,2010,16(3):35-40. [15]田存志,赵 萌.羊群行为:隐性交易还是盲目跟风[J].管理世界,2011(3):180-181. [16]BELLANDO R.Measuring herding intensity:A hard task[R10L].http://ssrn.com/abstract=1622700,2010.(三)计量分析模型

四、实证分析

(一)数据说明

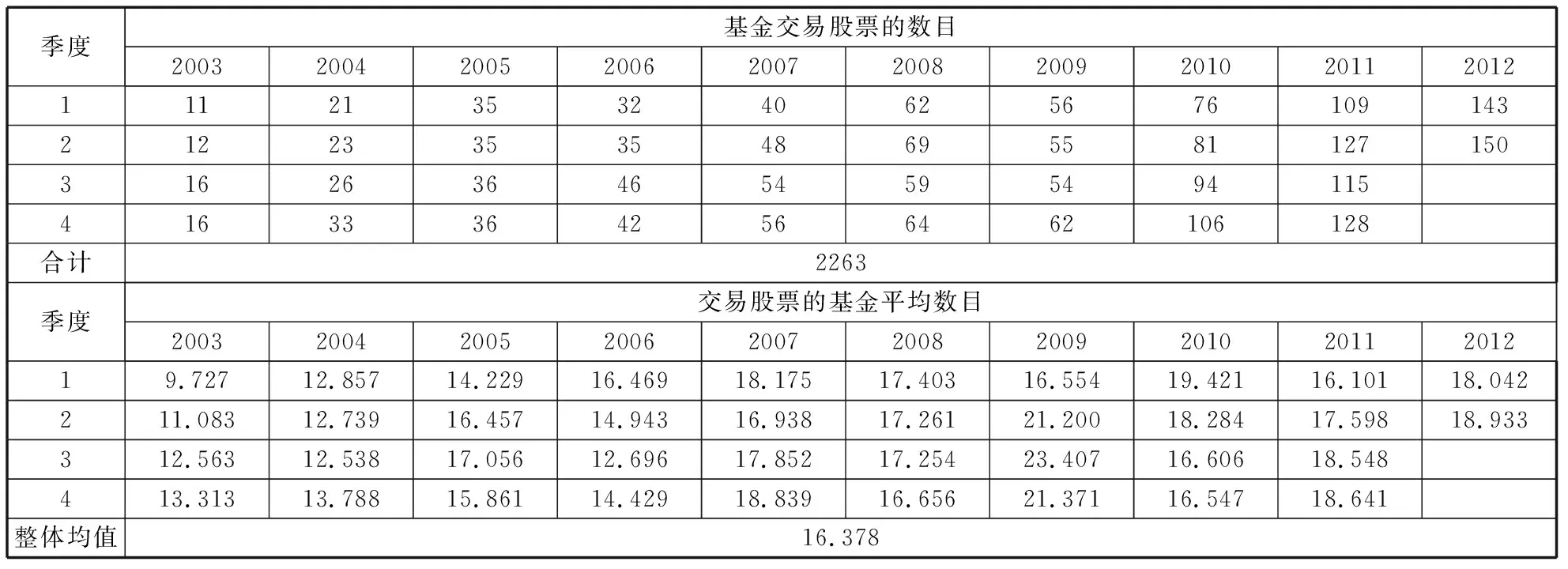

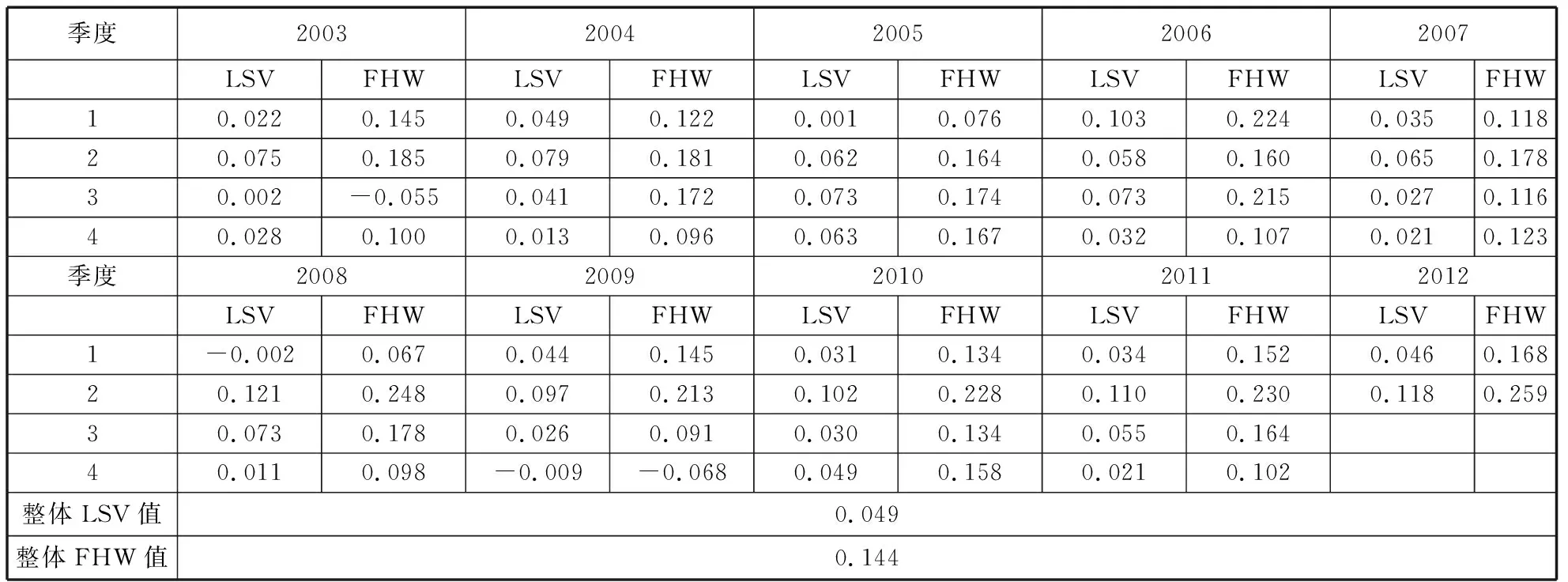

(二)中国基金羊群行为水平的上下界估计

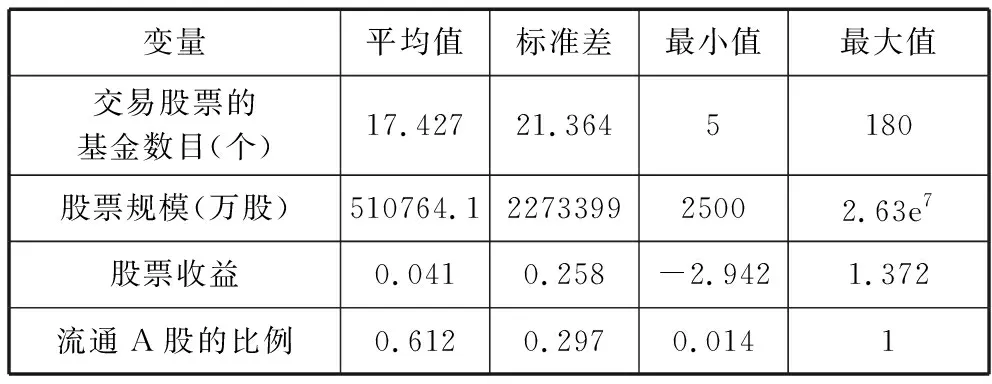

(三)中国基金羊群行为的影响因素分析

五、结论与政策建议