财务危机预警指标体系的探索研究

郑周琴

(贵州大学 管理学院,贵州 贵阳 550025)

近年来随着安然、银广夏、水仙、绿大地等财务危机事件的频繁出现,企业的利益相关者高度重视企业财务危机,如何及早地发现并阻止财务危机成为关注的焦点。建立一套完整有效的财务危机预警指标体系,协助企业利益相关者规避财务危机风险成为专家学者研究的重点。

一、财务危机预警相关理论及研究现状

财务危机,又被称做财务困境,是指企业在持续经营的过程中因为资金周转困难,陷入财务困境,导致企业资不抵债,是企业破产的前期症状,而不是指企业因经营失败而破产。

财务危机理论主要由规范性理论和实证性理论组成。规范性理论以研究财务危机成因为重点,主要是基于管理学理论以及企业战略学理论而提出的非均衡契约理论,由期权定价模型、不存在外部资本市场条件下的赌徒破产模型、具有完美外部资本市场条件下的赌徒破产模型以及外部资本市场不完美条件下的赌徒破产模型这四种财务模型组成。实证性理论以分析数据和预测财务危机为研究重点,选择两组样本(即财务危机公司、非财务危机公司),一组作为估计样本,另一组作为检验样本,以计算误判率来衡量模型的预测能力。

国外对财务危机预警的研究起步早历史长,对财务危机预警的研究体系较完整,主要为预警指标及预警方法研究,历经单变量模型到多变量模型再到复杂智能模型。

指标模型可分为:财务指标,现金流量指标,市场收益指标,经济情况,员工人数,分工程度,总体经济因素,产业类别,景气因素,会计师保留意见,高层管理等。预警方法分为:定性方法(专家调查法、四阶段症状分析法、三个月资金周转表分析法、流程图分析法、管理评分法等)和定量方法(统计方法和人工智能专家系统法)。统计方法又分为:单变量分析;多变量分析。 人工智能专家系统方法主要分为:人工神经网络模型,GA模型,RST模型,CBR模型,递归划分决策树/推导学习模型等。

国内对财务危机预警的研究不够完善,虽然也主要围绕预警指标和预警方法这两方面而展开,但多是对国外研究方法的直接引用,在实证研究方面没有统一的研究结论,缺乏一套既完善又普遍适用的财务危机预警指标体系。

二、财务危机预警指标体系实证研究模型

(一)样本的选取

以上海证券交易所的ST、PT、退市、破产上市公司为研究对象。研究对象中2011-2013年的ST上市公司109家,2002-2003年的PT上市公司2家,2005-2013年的退市上市公司4家,2013年的破产上市公司1家。以上市公司被上海证券交易所公布为ST、PT、退市、破产当年及前三年的半年报、年报为研究样本。ST有820个样本,PT有16个样本,退市的有30个样本,破产的有7个样本,总计873个样本。

(二)变量的选取及模型的建立

1.研究假设及思路

(1)财务危机预警指标体系实证研究假设

上市公司的财务状况与每股指标密切相关,公司报表上的每股指标能一定程度地体现公司的财务状况,每股指标高的上市公司比每股指标低的公司财务状况好。

假设1:上市公司的财务危机与每股指标成反向关系,每股指标越高财务状况越好。

上市公司的盈利能力、偿债能力、成长能力、营运能力能较好地体现公司的财务状况。盈利能力是公司存在的意义,偿债能力是公司的命脉,成长能力是公司做强做大的必要条件,营运能力是公司日常经营的关键。公司破产的根本原因在于没有盈利能力、资不抵债、无法成长、日常营运困难。

假设2:上市公司的财务危机与盈利能力、偿债能力、成长能力、营运能力成反向关系,盈利能力、偿债能力、成长能力、营运能力越好财务状况越好。

上市公司的现金流量指标是公司的血液,现金流好的公司日常经营能力强,资金的周转关系着公司的运营。

假设3:上市公司的财务危机与现金流指标成反向关系,现金流指标越高财务状况越好。

上市公司的其他财务指标对衡量公司财务状况也很重要,比如分红能力指标、资本结构指标、收益质量指标、杜邦分析指标等。

假设4:上市公司的财务危机与分红能力指标、资本结构指标、收益质量指标、杜邦分析指标成反向关系,分红能力指标、资本结构指标、收益质量指标、杜邦分析指标越高的上市公司,财务状况越好。

(2)财务危机预警指标体系实证研究思路

第一步:先将财务危机与每股指标、盈利能力、偿债能力、成长能力、营运能力、现金流量指标、分红能力指标、资本结构指标、收益质量指标、杜邦分析指标这十组指标分别回归分析,分别找出这十组指标中各自与财务危机显著相关的指标;第二步:将第一步中的显著指标集合起来与财务危机进行回归分析。

2.变量的选取

(1)被解释变量的选择

上市公司的财务危机类型分为ST上市公司、PT上市公司、退市上市公司、破产上市公司,这四种类型的上市公司的财务状况是递增恶化的,四类上司公司的财务危机情况:ST上市公司小于PT上市公司、PT上市公司小于退市上市公司、退市上市公司小于破产上市公司。选择上市公司的财务危机类型为被解释变量Y,对被解释变量进行赋值,其中ST上市公司=-1、PT上市公司=-2、退市上市公司=-3、破产上市公司=-4,即Y=-1(-2/-3/-4)。

(2)解释变量的选择

以每股指标、盈利能力、偿债能力、成长能力、营运能力、现金流量指标、分红能力指标、资本结构指标、收益质量指标、杜邦分析指标这十组指标为解释变量Xi,共65个解释变量,i=1、2、3…65。其中每股指标如下,X1:每股收益(元/股),X2:稀释每股收益(元/股),X3:每股净资产(元/股),X4:每股营业收入(元/股),X5:每股营业利润(元/股),X6:每股未分配利润(元/股),X7:每股留存收益(元/股),X8:每股经营活动现金流量(元/股),X9:每股净现金流量(元/股);盈利能力如下,X10:净资产收益率(平均)(%),X11:净资产收益率(加权)(%),X12:资产报酬率(%),X13:资产净利率(%),X14:销售净利率(%),X15:销售毛利率(%),X16:销售期间费用率(%),X17:净利润/营业总收入,X18:营业利润/营业总收入,X19:息税前利润/营业总收入,X20:营业总成本/营业总收入;偿债能力如下,X21:流动比率(%),X22:速动比率(%),X23:股东权益/负债合计,X24:经营净现金流量/负债合计,X25:经营净现金流量/流动负债,X26:利息保障倍数,X27:长期负债与营运资金比率(%),X28:现金流动负债比;成长能力如下,X29:每股收益增长率(%),X30:营业收入增长率(%),X31:营业利润增长率(%),X32:利润总额增长率(%),X33:净利润增长率(%),X34:经营活动现金流量净额增长率(%),X35:每股经营活动现金流量增长率(%),X36:净资产增长率(%),X37:总资产增长率(%);营运能力如下,X38:营业周期(天/次),X39:存货周转率(次),X40:应收账款周转率(次),X41:应付账款周转率(次),X42:流动资产周转率(次),X43:固定资产周转率(次),X44:股东权益周转率(次),X45:总资产周转率(次);现金流量指标如下,X46:经营现金净流量/经营净收益,X47:经营现金净流量(元),X48:总资产现金回收率(%);分红能力指标如下,X49:股利保障倍数,X50:现金股利保障倍数,X51:股利支付率(%);资本结构指标如下,X52:资产负债率(%),X53:流动资产/总资产,X54:非流动资产/总资产,X55:流动负债/负债合计,X56:非流动负债/负债合计,X57:股东权益比率(%),X58:权益乘数,X59:长期负债/股东权益;收益质量指标如下,X60:经营活动净收益/利润总额,X61:所得税/利润总额;杜邦分析指标如下,X62:权益乘数(杜邦分析),X63:净利润/营业总收入,X64:净利润/利润总额,X65:利润总额/息税前利润。

3.实证研究模型的建立

以财务危机类型为被解释变量Y,每股指标、盈利能力、偿债能力、成长能力、营运能力、现金流量指标、分红能力指标、资本结构指标、收益质量指标、杜邦分析指标为解释变量Xi建立回归模型如下:

Y=α+β1X1+β2X2+β3X3+…+β65X65+ε=α+ΣβiXi+ε

其中Y是财务危机类型(ST上市公司、PT上市公司、退市上市公司、破产上市公司),Y=-1(-2/-3/-4);α是常数项;β是解释变量系数;X是财务指标(每股指标、盈利能力、偿债能力、成长能力、营运能力、现金流量指标、分红能力指标、资本结构指标、收益质量指标、杜邦分析指标);i=1,2,3…65;ε是随机干扰项。

三、财务危机预警指标体系实证研究回归结果及分析

(一)财务指标分组实证研究回归结果

1.财务指标分组实证研究回归模型

分别对每股指标、盈利能力、偿债能力、成长能力、营运能力、现金流量指标、分红能力指标、资本结构指标、收益质量指标、杜邦分析指标十组指标进行线性回归。回归模型为:

Ya=αb+∑βiXi+εb

其中a=每股指标/盈利能力/偿债能力/成长能力/营运能力/现金流量指标/分红能力指标/资本结构指标/收益质量指标/杜邦分析指标,b=1,2,3…10,i=1,2,3…65。

2.财务指标分组实证研究回归结果

模型Y每股指标=α1+β1X1+β2X2+…+β9X9+ε1的回归结果:X5在10%显著水平下显著,X6、X7在5%显著水平下显著。保留X5、X6、X7变量。模型Y盈利能力=α2+β10X10+β11X11+…+β20X20+ε2回归结果没有显著影响变量。模型Y偿债能力=α3+β21X21+β22X22+…+β28X28+ε3的回归结果:X24在10%显著水平下显著,X28在5%显著水平下显著。保留X24、X28变量。模型Y成长能力=α4+β29X29+β30X30+…+β37X37+ε4回归结果没有显著影响变量。模型Y营运能力=α5+β38X38+β39X39+…+β45X45+ε5的回归结果:X39、X40、X44在10%显著水平下显著,X42、X45在5%显著水平下显著。保留X39、X40、X42、X44、X45变量。模型Y现金流量指标=α6+β46X46+β47X47+β48X48+ε6回归结果没有显著影响变量。模型Y分红能力指标=α7+β49X49+β50X50+β51X51+ε7回归结果没有显著影响变量。模型Y资本结构指标=α8+β52X52+β53X53+…+β59X59+ε8的回归结果:X55、X56、X59在10%显著水平下显著,X57在5%显著水平下显著。保留X55、X56、X57、X59变量。模型Y收益质量指标=α9+β60X60+β61X61+ε9回归结果没有显著影响变量。模型Y杜邦分析指标=α10+β62X62+β63X63+…+β65X65+ε10的回归结果:X65在5%显著水平下显著。保留X65变量。

(二)分组回归中显著财务指标集合实证研究回归

1.分组回归中显著财务指标集合实证研究回归模型

通过分别对每股指标、盈利能力、偿债能力、成长能力、营运能力、现金流量指标、分红能力指标、资本结构指标、收益质量指标、杜邦分析指标十组指标进行线性回归后保留的变量有:X5、X6、X7、X24、X28、X39、X40、X42、X44、X45、X55、X56、X57、X59、X65共15个。建立模型对以上15个变量进行回归分析。

Y=α+β5X5+β6X6+β7X7+β24X24+β28X28+β39X39+β40X40+β42X42+β44X44+β45X45+β55X55+β56X56+β57X57+β59X59+β65X65+ε

2.分组回归中显著财务指标集合实证研究回归结果

(1)描述性分析

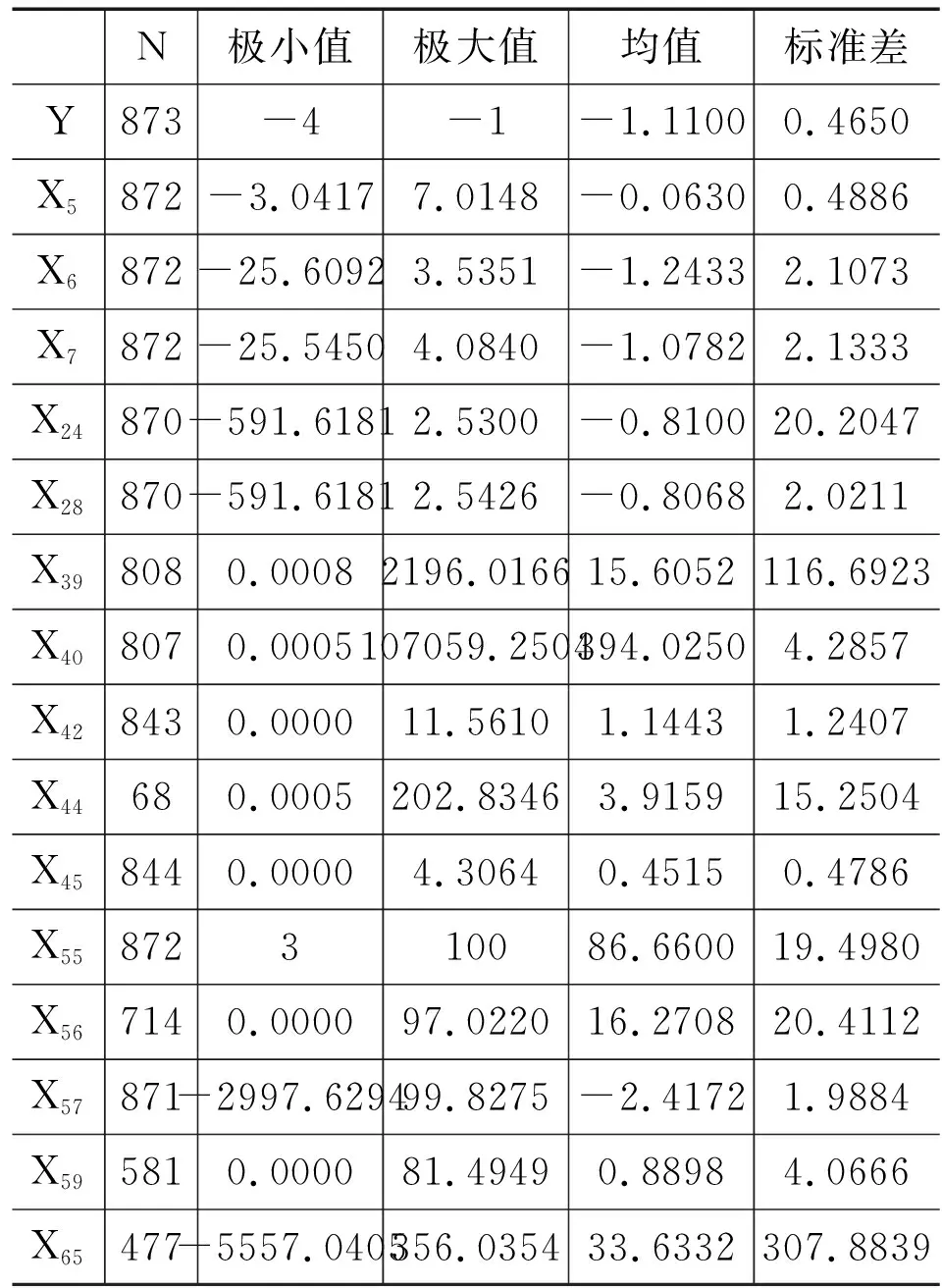

被解释变量Y的均值为-1.11,说明在选取的样本中多数是ST上市公司。X5、X6、X7、X24、X28、X57的均值都是负数,说明存在财务危机的上市公司因为盈利困难、现金流不足而导致X5每股营业利润(元/股)、X6每股未分配利润(元/股)、X7每股留存收益(元/股)、X24经营净现金流量/负债合计、X28现金流动负债比、X57股东权益比率(%)等财务指标低。

表1 描述统计量

(2)回归结果及分析

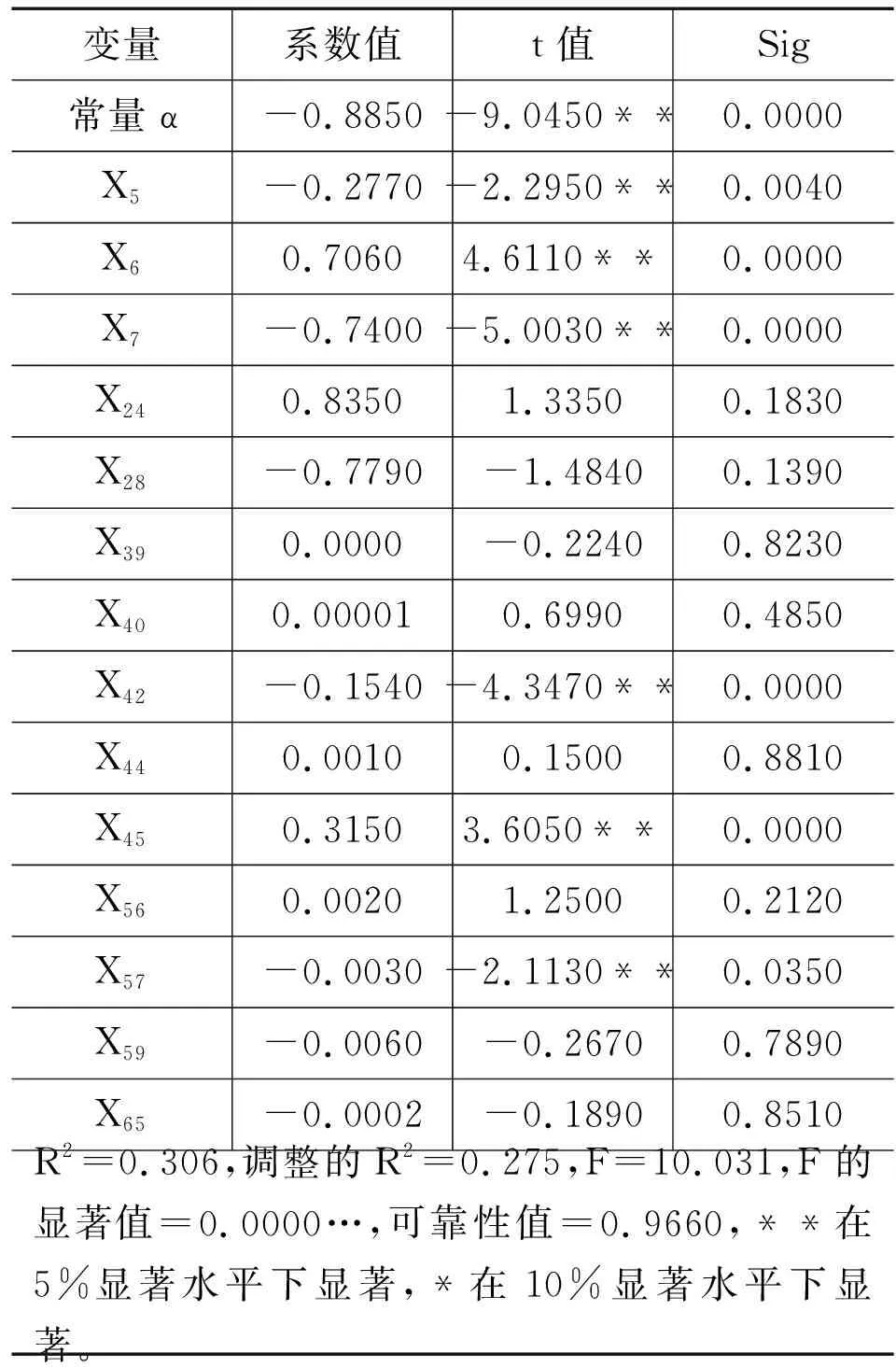

从模型回归结果看,R2为30.6%,调整的R2为27.5%,说明该模型的拟合度较好,该模型具有可靠性。F检验中F的显著值小于5%,说明整个模型在5%的显著性水平下是显著的。T检验中X5、X6、X7、X42、X45、X57的显著值小于5%,说明X5、X6、X7、X42、X45、X57显著影响上市公司的财务状况。

财务危机与X5(每股营业利润)、X7(每股留存收益)成反相关关系,假设1得到验证。在其他条件不变的情况下,每股营业利润提高1%上市公司的财务危机就降低0.277%、每股留存收益提高1%上市公司的财务危机就降低0.74%。上市公司实现的营业利润高、利润分配过程中留存在公司的多,公司有充足的自有资金进行再产、扩产,上市公司出现财务危机的可能性就越小。

财务危机与X42(流动资产周转率)成反相关关系,假设2得到验证。流动资产周转率提高1%上市公司的财务危机就降低0.154%。流动资产的流动性高, 运用灵活,关系着上市公司日常经营活动顺畅与否。流动资产的周转期越短即流动资产周转率越高,上市公司的日常经营越顺畅,出现财务危机的可能性越小。

财务危机与X57(股东权益比率)成反相关关系,假设4得到验证。股东权益比率提高1%上市公司的财务危机就降低0.003%。股东权益比率=股东权益/资产总额,该比率是衡量资本结构的重要指标。破产的根本原因是公司资不抵债,在上市公司的资本结构中股东所占的权益比率越大,负债比率就越小,上市公司所承担的负债压力就越小,濒临破产的机会就越小。

财务危机与X6(每股未分配利润)、X45(总资产周转率)成正相关关系,这与财务理论相悖。其原因有二,其一在于我国的资本市场不完善,不是成熟有效的资本市场,有关研究表明我国的资本市场处于弱式有效市场,这样的资本市场有其独特的特征;其二在于上市公司的自有资金是有限的,我国的大多数上市公司依靠外部股权融资,在每股盈利不变的情况下,分红越多,投资者越愿意投资该股票,这样上市公司的融资能力越强,相反分红越少,留下的每股未分配利润越多,公司就会失去部分融资能力,导致资金周转困难以致于出现财务危机。

自变量X5、X6、X7、X42、X45、X57对因变量的影响可靠性分析的有效性是96.6%。说明自变量X5、X6、X7、X42、X45、X57对因变量的影响的显著有效的。

通过对Y、X5、X6、X7、X42、X45、X57的相关性的检验分析表明,解释变量之间不存在多重共线性。

四、财务危机预警指标体系实证研究结论及政策建议

由上分析可知,第一,上市公司的财务危机与每股营业利润、每股留存收益成反相关关系。因此,上市公司的经营者和管理者应该以提高企业的营运能力和盈利能力为日常经营目标,注重企业主营业务的发展,制定和落实有效的销售策略,高度重视和控制营业成本,从营业收入和营业务成本两方面齐头并进,提高企业营业利润;上市公司的所有者(股东)和管理者应该根据企业的融资能力与营运资本情况,制定合理的股利政策,平衡各利益相关者的利益,尽量保证上市公司有充足的留存收益。

第二,上市公司的财务危机与流动资产周转率成反相关关系。据此,上市公司的日常生产经营活动应该以不妨碍资金的顺利周转为前提,根据企业的生产经营情况设置周转资金警戒线,事前防止企业资金链的断裂,严格控制流动资金的存量与流量。

第三,上市公司的财务危机与股东权益比率成反相关关系。所以,上市公司的管理层在制定融资决策时,应该根据企业资金的周转期与营运资本的缺口情况,控制好企业的资本结构,充分利用企业的内部融资条件;在债务融资和股权融资的选择上,应该评估债务融资的风险和收益,在收益与风险上做合理的平衡。

第四,上市公司的财务危机与每股未分配利润、总资产周转率成正相关关系。我国资本市场不完善和“一鸟在手”理论下的股利政策影响着企业资金链的良性运转,甚至导致财务危机。故此,一方面资本市场监督管理部门应该加快完善我国资本市场机制的步伐,严格审核上市公司披露的财务信息质量,建立一套有效可行的财务危机预警机制,将严厉打击造假行为,建立健全违规违法惩处体制;另一方面,企业管理层应该根据实际情况制定合理的股利政策。

[1] 吴世农,卢贤义.我国上市公司财务困境的预测模型研究[J].经济研究,2001,(6).

[2] 余廉.企业预警管理论[D].石家庄:河北科技大学出版社,1999.

[3] 李华中.上市公司经营失败的预警系统研究[J].财经研究,2001,(10).

[4] 李会萍,赵广生.贵州省农村基层财务管理的问题与对策[J].贵州大学学报(社科版),2013(1).

[5] 陈静.上市公司财务恶化预测模型的实证研究[J].会计研究,1999,(4).