承销商的议价能力影响承销费吗?

——基于承销商声誉和公司质量的角度

张 路,王会娟

(1.北京大学 光华管理学院,北京 100871;2.清华大学 五道口金融学院,北京 100003)

承销商的议价能力影响承销费吗?

——基于承销商声誉和公司质量的角度

张 路1,王会娟2

(1.北京大学 光华管理学院,北京 100871;2.清华大学 五道口金融学院,北京 100003)

以2009—2012年首次公开发行上市的A股公司为样本,系统性地检验了承销商和发行人之间相对议价能力对承销费的影响。研究发现在控制其他因素的情况下承销商声誉越高、发行人盈余质量越差、承销费用越高,这表明随着承销商在承销收费契约中的相对议价能力提高,其获取的承销费也随之增加。进一步研究发现,承销商利用其相对议价能力从超募资金中抽取较高比例作为承销费用。

承销商声誉;发行人盈余质量;承销费

一、引言

承销商作为资本市场上的核心参与者,利用自身的信息优势和专业能力,通过尽职调查为投资者提供真实、有效和完整的信息,缓解投资者与发行企业之间的信息不对称以及由此带来的逆向选择,确保IPO定价的合理性和准确性。承销费便是对承销商提供上述服务的报酬。和任何费用契约一样,承销收入费用也是经过合同的双方——承销商和发行人的讨价还价后确定的契约价格。

现有的文献,多从单一的承销商角度,探讨承销商声誉对承销费的影响(刘会江,2004[1];张强和张宝,2011[2]),忽略了在自由市场的情况下任何一个合同的签订都是契约双方角力的结果。因此,本文立足于IPO公司,研究承销商和发行人的相对议价能力如何影响承销费。

二、理论分析与研究假说

承销商作为发行人和投资者之间的重要中介机构,通过降低市场中的信息不对称,减少发行人的融资成本,发挥着“信息生产者”和“认证中介者”的功能(Campbell和Kracaw,1980[3];Kim,Palia和Saunders,2010[4])。不过,在一定程度上承销商自身也面临着可信性的问题,他们需要通过较高的“声誉”向投资者表明自己的能力,缓解投资者的质疑。声誉作为承销商的一项重要无形资产,它导致投资者常常将承销商的声誉与其所承销的股票的质量等同起来,将高声誉的承销商作为高质量公司的象征。此外,高声誉承销商具有较高的专业能力,其精准的定价可以降低IPO的抑价程度(Chemmanur和Fulghieri,1994[5]),减少融资的间接成本。因此,在与发行人谈判确定承销费用时,具备较高声誉的承销商具有较大的议价能力,凭借声誉索取较高的费用,赢得“声誉租金”。因此,我们提出假设1:

H1:承销商的声誉和承销费用正相关。

资本市场上投资者主要通过盈余信息来判断企业的好坏,盈余质量是投资者对公司建立信任的基础。大量的研究表明IPO公司在发行收入的诱惑下有动机向上操纵盈余,上市当年可操纵应计利润显著大于零(Teoh,Welch和Wong,1998[6];Aharony,Lee和Wong,2010[7])。此外,基于现阶段我国证券市场特殊的制度环境,公司取得新股发行资格实现上市的目的还需要满足一定的盈余能力,达到特定的财务指标要求。因此中国首发上市公司的盈余管理情况较为严重(林舒和魏明海,2000[8];王克敏和廉鹏,2010[9])。当发行人盈余质量较低时,承销商面临的项目风险将较高。考虑到如果公司在上市当期及之前年度进行盈余操纵,多会引起上市之后业绩反转、利润大幅下滑的现象出现,承销商面临的来自监管层的处罚风险也随之增加。为了对承销商承担的风险进行补偿,承销商在公司质量较差时收费较高,我们据此提出假设2:

H2:发行人盈余管理程度和承销费用正相关。

作为自负盈亏的经济组织,承销收入是承销商最主要的收入来源。正常情况下,承销收入应该公允地反映承销商提供的专业服务的价值。在实践中,承销收入主要由固定收入和浮动收入两部分组成。前者是指承销商对于发行人收取的固定费用,后者指在超募情况下收取的额外费用,即在超募资金中的按比例提取的金额。随着我国资本市场的发展,截至2011年年底,共有74家券商可以从事承销保荐业务,因为承销商在提高自身收入的同时仍需保证客户的不流失,一般会通过比例收费与客户建立利益联盟,通过增加超募资金提取比例满足自身收入需求。因此,承销商的议价能力越高,其从超募资金中抽取的承销费用比例越高。所以,我们提出假说3:

H3a:高声誉的承销商能够提高承销费用和超募资金之间的正相关关系。

H3b:低质量的发行人能够提高承销费用和超募资金之间的正相关关系。

三、研究设计

(一)样本来源及处理

本文选择2009—2012年作为样本区间①样本区间选择主要是基于以下考虑:2008年9月至2009年6月,A股首次公开发行(IPO)处于暂停阶段。2009年6月12日新股发行第二轮制度改革开始,IPO重启。为了避免制度变更对本文结果的影响,所以文章使用第二轮制度改革之后的数据进行研究;2012年11月2日浙江世宝(002703)发行之后,A股首次新股发行再次进入暂停阶段,之后未有新股上市。所以本文的样本区间选择为2009年至2012年。,以其间首次公开发行上市的A股公司作为基础样本,我们按照以下标准对数据进行了筛选处理:(1)剔除金融行业的公司,因为金融行业会计准则与其他行业会计准则具有较大差异,相关指标在金融行业与非金融行业之间不具有可比性,遵从研究惯例,予以剔除;(2)上市前财务数据缺失的公司;(3)由于无法确定各个承销商所获得的承销保荐费用,剔除拥有多位保荐人的上市公司;(4)由于发行四亿股以上的公司存在各类配售机制,发行方式具有自身特点,故剔除。最终获得有效样本710家公司。

研究使用的财务数据、股权结构数据、发行情况数据来自CSMAR数据库,行业分类数据参考了中国证监会行业分类标准,除制造业按照二级分类外其他行业均采用一级分类。为了控制极端值的影响,对文中涉及的连续变量进行1%分位数Winsorize处理。

(二)研究模型、变量定义与研究方法

为了检验假设1和2,本文构建如下模型进行回归:

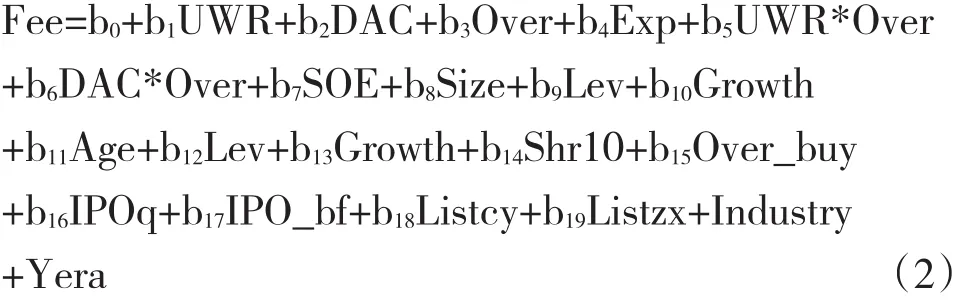

为了检验假设3,本文构建如下模型进行回归:

模型中相关变量定义解释如下:

首先定义被解释变量承销契约的价格Fee,即上市公司公布的发行费用中的承销保荐费用。

UWR衡量的是承销商的竞争力。在国外文献中,学者多利用墓碑公告(Carter和Manaster,1990[10])和承销商的市场份额(Megginson和Weiss,1991)这两种方法衡量承销商的声誉、竞争力。由于我国缺乏相应的权威的承销业务竞争力排名②中国证监会现有的对于证券公司的分类评级主要考虑的是证券公司合规管理和风险控制的整体状况,不适用于本文的研究。,本文将承销商在前一期承销市场上的承销数量按照从高到低进行排序,排名在前十名的承销商作为声誉较高的投行,UWR取值为1,否则取值为0。

DAC为盈余质量的指标,用可操纵应计利润即应计利润中不能被企业经济变量所解释的部分来表示。本文采用Kothari等(2005)业绩配比的修正琼斯模型估计可操纵应计利润。即首先利用当年上市公司(剔除IPO样本),再按照行业(制造业按照两位行业代码,其他行业按一位行业代码)进行分类,逐年分行业用下述模型进行回归,其中被解释变量为上年末总资产标准化的应计利润总额即净利润与经营现金流之差(TACt-1)除以上年末总资产(Assett-1),解释变量PPEt为当年的固定资产净值,△Salet和△ARt分别为当年营业收入增加额和应收账款增加值。然后,将IPO样本带入模型,选取同行业中资产收益率最相近公司的可操纵应计利润作为IPO样本盈余质量的代理变量。

Exp表示预期募集的资金总额,Ovre衡量的是超募资金的规模,用实际募集的资金总额减去预期募集的资金。

参考之前的文献(王华和张程睿,2005[11]),我们了解了上市公司的特征,涉及公司规模(Size,取上市前一年期末总资产的自然对数)、盈利能力(ROE,取上市前一年的净资产收益率)、成长性(Growth,取上市前一年营业收入增长率)、资产负债率(Lev,取上市前一年期末的资产负债率)、年龄(Age,自成立日开始,截止上市当月存续的月数取自然对数)、股权性质(SOE,上市公司实际控制人是国有取值为1;否则为0)、股权集中度(Shr10,前十大股东的持股比例)、发行的数量(IPOq,新股发行量取自然对数),上市的板块(如果在创业板上市Listcy该值为1,否则为0;如果在中小板上市,Listzx为1,否则为0)。此外,我们还控制了发行时的市场特征,其中Over_buy表示投资者对该股票的热衷情况,用总超额认购倍数取自然对数表示;IPO_bf代表的IPO市场的发行情况,用上市日期前3个月市场上发行的股票数量加1取对数,用于控制IPO周期。

实证研究阶段,本文采用最小二乘法对样本中的混合截面数据进行多元统计回归分析。采用的数据分析软件为SAS9.2。

四、实证结果与分析

(一)描述性统计

我们对2009年至2012年发行上市的710只股票进行描述性统计。表1列示了主要变量的描述性统计结果。在这710个样本观测值中Fee的最大值为1.369亿元,最小值为1108万元,说明不同承销商对于不同项目的收费存在较大的区别。DAC的均值为0.001,说明IPO公司在上市前可操纵利润平均为正,存在向上的盈余管理。承销商声誉(UWR)的均值为0.54,反映了具有声誉的承销商保荐承销的股票占了样本的54%,具有声誉的承销商占据的市场份额较大。预期募集资金均值为3.62亿元,超募资金均值为4.86亿元,两组数据的对比表明超募资金已经成为上市公司募集资金总额的重要组成部分。ROE的均值为0.23,最大值和最小值分别为0.11和0.56,表明不同公司之间盈利能力差异较大。Size的均值和中位数分别为22.25和18.41,标准差为0.83,由于样本涵盖主板、中小板和创业板的上市公司,所以公司规模存在一定差异。Lev的最大值为0.78,这也在一定程度上反映了发行人募集资金的迫切性。Growth的均值和标准差分别为0.29和0.29,由于各个板块对于上市公司的成长能力存在不同的要求,因此公司中成长性差异较大。市场情绪Over-buy的均值为4.68,即整体而言新股发行过程中总的超额申购倍数大于100,反映了市场对于IPO新股的热衷。

表1 描述性统计

(二)回归结果分析

本文在实证研究阶段,利用SAS 9.2统计软件,采用最小二乘法对模型(1)和(2)进行线性回归,结果如表2所示。

其中(1)检验了影响承销商相对议价能力的承销商声誉和发行人公司质量对承销费用的影响。从(1)中可以看出UWR的系数为正,在1%的水平上显著,表明在其他条件相同的情况下,声誉好的承销商可以凭借其声誉而获得较高的承销费用,这种较高费用是对其建立和保持市场声誉的一种补偿。这也证明了承销商声誉机制在我国资本市场上的存在。DAC的系数为4.44,在5%的水平上显著,表示发行人的盈余质量越低,其向承销商支付的承销费用越高。这是因为当发行人质量较差时,发行人为了实现成功上市对于承销商的依赖性增强,而此时承销商承担的风险也在不断增加,因此承销商通过提高酬劳获得补偿。除此之外,我们还发现预期募集资金Exp和超募资金Over的系数都显著为正,且Over的系数显著大于Exp的系数,这也在一定程度上表明承销商对于源自超募资金的那部分收入更具有话语权。盈利能力ROE显著为负,这是因为发行人盈利能力越强,其话语权越大,承销商承担的风险也越小,因此承销费越低。同时我们发现,国有性质发行人由于由政府信誉担保发行成功率较高,因此其向承销商支付的承销费用较少。

模型(2)中报告了承销商声誉和发行人质量如何影响承销商对超募资金提取比例进而影响最终承销费用的结果。回归结果显示,Over*UWR的系数为0.01,在1%的水平上显著;Over*DAC的系数为0.01,在5%的水平上显著。相对于超募资金将近5亿元的平均值,在其他情况相同的情况下,具有声誉的承销商比普通承销商多收入近500万元;盈余质量的DAC每增加10%,发行人就要多支付承销商近50万元的承销费用。上述结果表明发行人盈余质量越差,即当承销商议价能力越高,其在超募资金中提取的比例越高。此时,UWR和DAC的系数均不显著,表明承销商声誉及发行人质量并非直接影响承销费用,而是通过影响承销商的浮动收入影响最终的承销收入。

表2 回归结果

五、研究结论

文章利用2009—2012年我国资本市场上首次公开发行的公司数据为样本,深入研究了承销费用的影响因素,研究发现承销商的高声誉以及发行人的低盈余质量可以增加承销商的相对议价能力,进而提高承销收入。本文的研究结论在一定程度上证明了我国承销费用定价的市场化,通过竞争形成了充分反映承销商声誉资本价值及风险承担的承销服务价格,从而为培育优质的承销商创造了条件。

[1]刘江会.我国承销商声誉与承销服务费用关系的研究[J].财经研究,2004,30(4):108-118.

[2]张强,张宝.IPO发行成本与中介机构声誉——来自中国创业板市场的证据[J].证券市场导报,2011,(12):4-10.

[3]Campbel T,Kracaw W A.Information Production,Market Signaling and the Theory of Financial Intermediation[J].The Journal of Finance,1980,35(4): 863-882.

[4]Kim D,Palia D,Saunders A.Are Initial Returns and Underwriting Spreads in Equity Issues Complements or Substitutes?[J].Financial Management, 2010,39(4):1403-1423.

[5]Chemmanur TJ,FulghieriP.Reputation,Renegotiation,and the Choicebetween Bank Loansand Publicly Traded debt[J].Review of Financial Studies, 1994,7(3):475-506.

[6]Teoh S H,Welch I,and Wong T J.Earnings Management and the Underperformance of Seasoned Equity Offerings[J].Journal of Financial Economics,1998,50(1):63-99.

[7]Aharony J,Lee J and Wong T.J.Financial Packaging of IPO Firms in China[J].Journal of Accounting Research,2010,38(1):103-126.

[8]林舒,魏明海.中国A股发行公司首次公开募股过程中的盈利管理[J].中国会计与财务研究,2000,2(2):87-130.

[9]王克敏,廉鹏.保荐制度改善首发上市公司盈余质量了吗?[J].管理世界,2010,(8):21-43.

[10]Carter R,Manaster S.Initial Public Offerings and Underwriter Reputation[J].The Journal of Finance,1990,45(4):1045-1067.

[11]王华,张程睿.信息不对称与IPO筹资成本——来自中国一级市场的经验数据[J].经济管理,2005,(6):13-20.

(责任编辑:张艳峰)

1003-4625(2014)02-0012-04

F830.91

A

2013-12-17

国家自然科学基金(71273013)。

张路(1988-),女,河南商丘人,博士,研究方向:承销商声誉;王会娟(1982-),女,河北石家庄人,博士,博士后,研究方向:风险投资。