税收征管效率研究述评

李嘉明等

摘要:税收征管的目标是保障税款及时足额收缴,税收征管效率作为衡量税收征管效果的指标,其内在涵义一直存在争议。错误理解税收征管效率会影响税收征管实际工作的执行。文章从理解税收征管效率涵义出发,总结评价国内外相关文献,廓清税收征管效率内涵的同时,梳理税收征管效率的衡量指标及影响因素,希冀为社会管理者的立法执法提供建设性意见。

关键词:税收征管效率;纳税成本;征税成本;衡量指标

中图分类号:F810423 文献标志码:A 文章编号:

10085831(2014)02003907

一、研究背景

分税制改革以来,中国税收征管工作取得了很大进步,税收收入连年大幅增长,税务机关在税收征管模式改进、征管法制建设以及依法治税等方面也取得了显著的成绩。根据财政部颁发的《2011年公共财政收支情况》[1],2011年税收收入89 720亿元,税收总额与上一年相比增长22.6%。从1994至 2011年17年间,税收总额年平均增长率接近20%。2011税收总收入占全国财政收入的86.5%,税收收入一直是保障财政收入与支出平衡的关键因素。

税收收入大幅度上升的同时,征税成本也连年攀升。根据国家税务总局公布的数据测算,1994年征税成本占税收收入的3.12%,1996年征收成本率为4.73%,2008年征税成本率约为8%[2]。从OECD 2008年测算的税收征税成本来看,2007年美国征税成本占税收收入的0.28%,英国为0.95%,加拿大为0.25%[3]。国内税收征管成本较发达国家高,存在很大的优化空间,降低税收成本、提高税收征管效率成为亟待解决的问题。

改革开放35年来,国内学者对税收征管效率问题进行了有益探讨,从最初定义税收征管效率、界定税收征管影响因素、探讨税收征管度量模型,到现阶段学者用定量方法刻画税收征管效率、提出降低税收征管成本提高税收征管效率的方法,国内税收征管效率理论从无到有,取得了一定成果。税收对财政收入具有重大影响,征管效率作为衡量税收征管活动的效果指标,对其评价起重要作用。目前国内现存理论比较散乱,本文旨在梳理现有税收征管效率理论,对其进行评价总结。

二、税收征管效率国内外规范研究述评

(一)国外研究

税收征管效率的思想在西方古典经济学家的著述中早有体现。威廉·配第在其代表作《赋税论》中提出了“公平、简便、节省”的税收三原则,节省原则意为征管费用最小化,体现了提高征管效率的思想。古典经济学创始人亚当·斯密在《国民财富的性质和原因的研究》中提出了税收四原则,即“平等、确实、便利和征收经济”,认为“一切赋税的征收要有所安排,设法从人民那里征收的尽可能等于最终国家得到的收入”,其中“便利”原则意味着节省纳税成本,而“征收经济”原则意味着节省征税成本。德国新历史学派代表人物阿道夫·瓦格纳继承和发展了亚当·斯密的租税理论,在其著作《财政学》中提出了“四端九项”的税收原则:财政政策原则、国民经济原则、社会公平原则和税收行政原则,其中税务行政原则主要指税收征管应遵循“确实、简便和节省征收费”的原则。当代美国著名财政学者马斯格雷夫在《财政理论与实践》中建立了较为完善的税收原则体系,明确提出了“管理和征纳费用应当尽可能地减少”的原则。

20世纪70年代以后,西方对于税收征管效率的研究主要从两方面进行: 一是对于税收成本的研究,研究重点逐渐由征税成本扩展到纳税成本,逐渐认识到纳税成本的重要性。Stanford[4]以2 700名纳税人的调查结果为基础,研究得到英国个人所得税纳税成本占个税收入的 4%~ 4.4%。Slemrod和Sorum[5]对美国明尼苏达州约600名居民的个人所得税纳税成本进行研究,测算得出美国全国个人所得税纳税人纳税时间约21. 3亿小时,约为267亿美元,占联邦和州所得税收入7%以上。二是对于税收征管有效性的研究,关注影响税收征管有效性的因素,并为提高税收征管有效性提供理论依据,逐渐形成较为成熟的税收遵从理论。Allingham和Sandmo[6]率先对税收遵从问题进行研究,建立了逃税模型的基本框架, 并逐渐完善和扩展,同时进行经验分析,通过调查数据等统计资料分析得到影响纳税人决策的因素包括不遵从被发现的概率、对不遵从行为的处罚程度、税率水平、社会规范程度以及心理因素。

(二)国内研究

1.税收征管效率的含义

国内对于税收征管效率的研究起步较晚,规范研究主要集中在两方面:一是税收征管效率内涵及其度量指标的研究,二是征管效率影响因素以及提高税收征管效率途径的研究。税收征管效率内涵的研究处于一个逐渐发展的过程中 。

程永昌[7]提出税收效率包括六项,即税收经济效率、税收行政效率,税收的收入效率、税收的支出效率、税收的征管效率和税收的纳税效率,其中,税收的征管效率反映税务机关日常征收管理过程中的效益或成果。郭烈民[8]认为中国税收征管效率包括行政效率、经济效率和社会效率,狭义的税收征管效率即行政效率,是指国家征税取得的税收收入与税务机关征税支付的费用之间的对比关系。张须安、李昊天[9]认为,税收征管效率是指税收征管产出(税收收入)与征管活动所付出的代价之间的数值比较关系,反映了税务机关在日常征收管理过程中的效益或成果。李大明[10]认为,税收征管效率是指税收征管成果与征管付出之间的数值比较关系,是税收征管质量与数量的综合反映。胡荣桂[11]继承了李大明的思想,认为税收征管效率有两层含义:其一是征管业务流程、征管模式自身设计的严密程度并进而影响税务机关执法水平及纳税人遵从水平的征管制度效率;其二是由征税机构执行税法水平高低所表现的征管效率。应亚珍、陈洪仕[12]指出税收征管是税务部门依法取得税收收入的具体操作过程,税收征管效率就是对这一过程的有效性的判断,应从降低税收成本和征税状况两方面对征税效率进行评价。董晓岩[13]认为,税收效率原则包括税收行政效率原则和税收经济效率原则。税收行政效率原则属于税收管理方面的原则,一般表现为税收征管效率, 即应当以尽可能少的征收费用取得尽可能多的税收收入。

从税收征管效率内涵的发展历程可以看出,学者对于征管效率的内涵研究,最开始是从“效率”概念入手,征管效率主要是指征管成果(税收收入)与征管成本之间的关系。早期学者研究税收征管效率的概念时忽略了一个重要问题:税收收入只是税收征管的成果的一个方面,没有考虑到税收征管过程中纳税人的行为及反应。后期的研究过程中,学者逐渐将税收征管的接受方——纳税人囊括其中,对税收征管效率内涵的认识逐渐客观准确。

2.税收征管效率的度量指标

税收征管效率是一个综合概念,跟随税收征管效率内涵的发展历程,税收征管效率度量指标的发展经历了以下三个阶段。

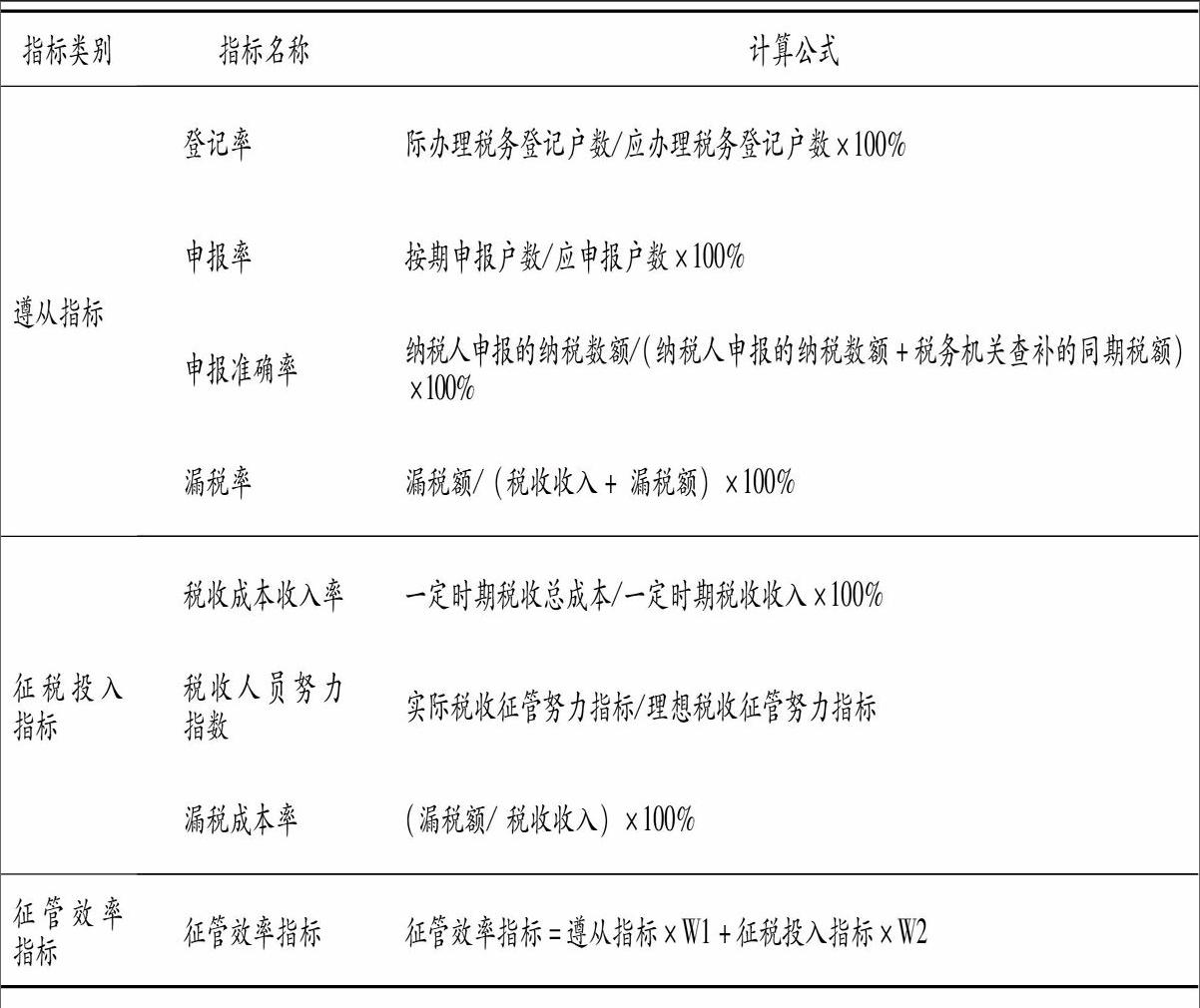

(1)20世纪末期,税收征管效率被表述为征管成果(税收收入)和征管付出(征管成本)之间的数值对应关系,包括质量和数量两个方面。税收征管效率的衡量指标以李大明[10]提出的两类衡量指标为代表:一类评价征税机构效率,如税收征管成本率、税收征管收益率;另一类指标评价监管制度效率,如漏税率等。

(2)2000-2009年,税收征管效率理论逐渐成熟,税收征管效率被认为是一个综合概念,运用税收征管过程的评价指标对税收征管效率进行衡量。臧秀清、许楠[14]提出了10个衡量征管效率的综合指标:登记率、申报率、入库率、欠税增加率、滞纳金加收率、处罚率、征管成本率、人均征税额、税收计划完成程度和税收收入增长率。

(3)2010年之后,学者对税收征管效率的认识逐渐趋于完善,税收征管效率的内涵也更加丰富,税收征管效率的衡量指标也较之以前更加妥当。董晓岩[13]将税收征管指标分为三类:一是税收征管投入指标,主要由税收成本收入率衡量;二是税收征管产出指标,主要由登记率、申报率等衡量;三是税收征管效率指数,将纳税遵从度和税收征管成本两个指标分别赋予不同的权重考虑,然后将两项分数相加得到税收征管效率指数。

3.税收征管效率的影响因素

郭烈民[8]认为影响中国税收征管效率的因素有很多,主要包括:税收征管体制、税收制度及课征方法、税法的严密程度、征收管理手段、人员素质、政府部门的成本意识。应亚珍、陈洪仕[12]认为影响税收征管效率的因素主要有五个方面:税收法律的科学合理性、对税收法律制度的依从度、税收征管模式的适应性、经济组织的规范化程度以及税收人员的努力程度。董晓岩[13]认为,影响税收征管效率的因素有经济、税制和征管三个方面,经济税源和税收制度决定了一定时期的税收总额,税收征管与税收制度决定实征税额。

(三)国内外研究比较

国外学者对税收征管效率的研究早于中国,并形成了系统理论;国内的税收征管效率研究起步较晚,分税制改革之后研究逐渐增多,尚处于逐渐成熟的阶段。从国内外学者对税收征管效率的理论研究可以发现:(1)国外税收征管效率研究更加注重从纳税人角度入手,将提高税务部门服务效率作为一项目标。国内学者对纳税人角度研究不足,忽略了纳税人在税收征管工作中的重要性。(2)由于国内税收法律正不断完善,国内税收征管效率研究更多关注细节的探讨,还未形成对税收实践有较强指导作用的系统税收征管理论。

三、税收征管效率国内外实证研究述评

(一)国外研究

国外对税收征管效率的实证研究主要涉及运用数据模型分析影响税收征管效率的因素方面。Irena [15]采用数据模型研究英国、法国和瑞典的财产税公平性和效率性,发现法国税收效率最低,瑞典税收效率最高。Lewis[16]利用随机前沿模型研究印尼地方政府税收征管,结果显示,财政转移支付会降低税收征管效率,自主选举的地方官员比政府任命官员更能提升税收征管效率。Aizenman[17]等人研究了政治、经济和结构因素对增值税征管效率的影响,认为税收征管效率受审计概率和逃税惩罚的影响。Raghbendra[18]等研究印度15个州1980-1993年的税收征管效率,结果表明印度税收征管存在道德风险问题,提高政府补贴金额会降低税收征管效率,贫穷的地方征管效率较高;同时,运用税收征管指数对税收征管效率进行衡量,发现税收征管效率指数应该加大某些指标的权重,例如政府补贴金额。Arvate[19] 等用非参数方法(FDH)评估了巴西2004年3 359个自治市的税收征管效率,研究发现,转移支付对地方税收征管效率具有负向作用,并对粘蝇纸效应作了解释。Aizenman和Jinjarak[20]采用44个国家1970-1999年的数据,实证分析了政治、经济和结构等因素对增值税征管效率的影响,研究发现经济发展、政治稳定、城镇化、贸易开放及有效的政治参与等有利于税收征管效率的提高,而收入差距与农业比重的提高则会降低征管效率。

(二)国内研究

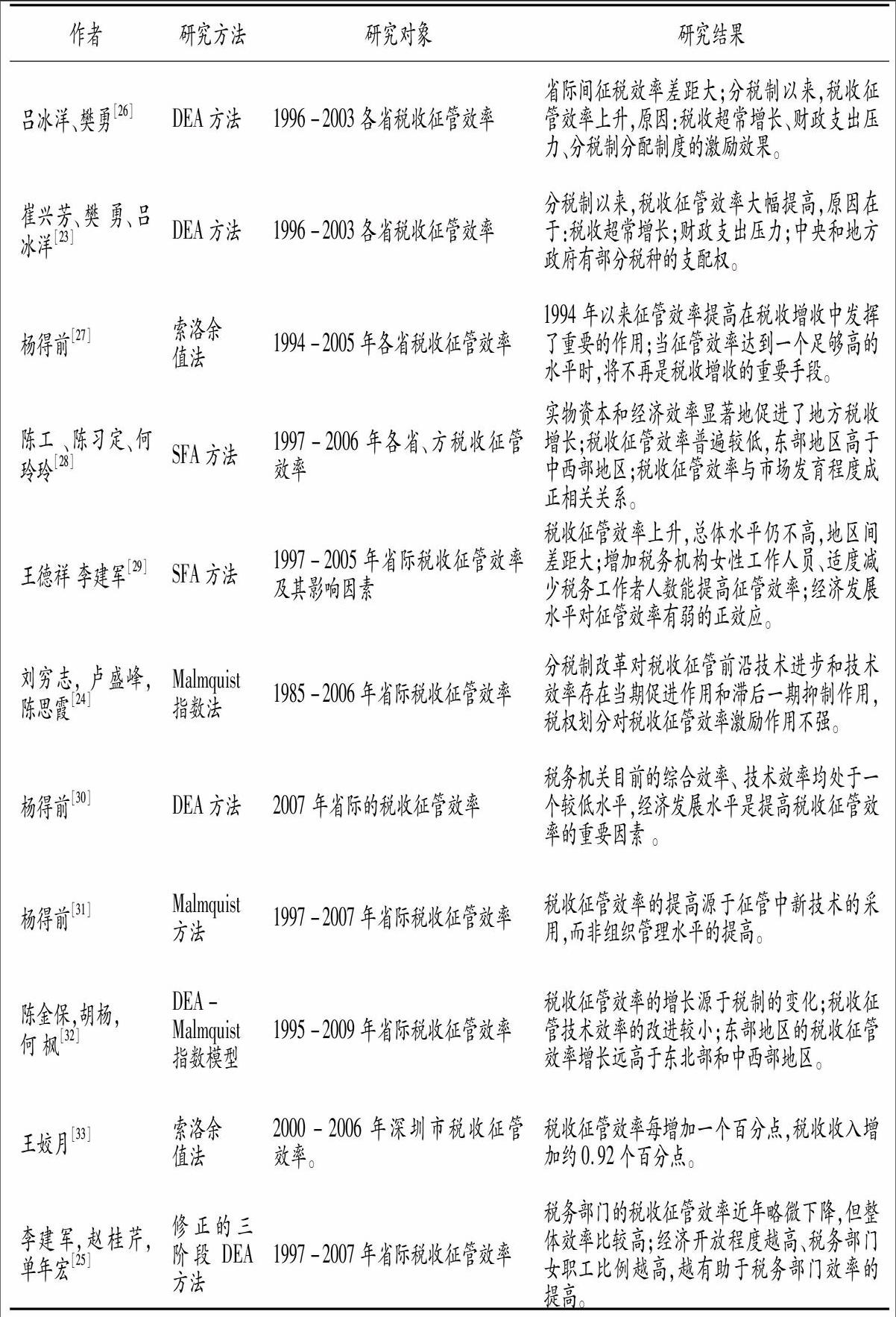

分税制改革以来,国内学者对税收征管效率的实证研究越来越重视,做了许多有价值的探讨。国内学者主要使用数据包络分析法( Data Envelopment Analysis,DEA) 和随机前沿法( Stochastic Frontier Analysis,SFA)对国内的税收征管效率进行研究。谢滨[21]最早使用SFA法对某地市税收征管效率进行评估。其后,一些研究者使用该方法对中国税收征管效率及其影响因素进行了分析,得出了一些有价值的结论。Wu Yunyan[22]使用SFA方法,利用1997-2005年中国省际面板数据,分析中国税收征管效率,研究表明:中国税收征管效率为0.482~0.672,总体税收征管效率不高,不同地区差别较大,呈现收敛趋势,增加女性职员人数可以提高税收征管效率。崔兴芳等[23]率先用DEA技术对中国1996-2003 年省际税收征管效率进行了评估测试。刘穷志等[24]采用DEA及Malmquist指数将税收征管效率分解为技术进步和技术效率,同时研究了税权划分对税收征管技术进步与技术效率的影响。为了更准确地评估中国税收的征管效率,李建军、赵桂芹、单年宏[25]利用了修正的三阶段DEA方法评估了1997-2007年中国30个省市的税收征管效率。

(三)国内外研究比较

分税制改革后,国内对税收征管效率的研究取得长足进步。学者在研究过程中采用的变量相似,不同的研究方法得到两种截然不同的结果:一种结果显示税收征管效率自分税制改革后明显提升,另一种显示略有下降。总体看,国内税收征管效率水平不够理想,存在很大的优化空间。国外关于税收征管效率的研究范围更加广泛,许多学者利用跨国数据进行研究,对不同国家、不同税种的税收征管效率进行比较分析;在研究方法以及模型的选择方面,国外学者的研究方法更先进。通过以上分析发现,国内税收征管效率研究不足的地方为:(1)通过对国外现有模型的修改,寻找更加适合中国国情的模型;(2)针对国内税收分权征管的特殊情况,分别研究国税与地税税收征管效率的现状。

四、税收征管效率内涵辨析及其影响因素的界定

(一)税收征管效率之内涵

国内学者虽然对税收征管效率的内涵做了有益探讨,但在理解税收征管效率的内涵时仍有偏颇之处。正确理解税收征管效率的内涵,应当从“效率”一词着手。效率考量投入与产出之间的关系,只有正确认识税收征管效率的投入与产出,才能够抓住征管效率的真正内涵。税收征管过程中的投入即税收成本,应从以下两方面进行理解:(1)奉行成本(纳税人角度)可以分为三个部分:一是实物成本,即税款的多寡,按照税法的规定计算所得的税款;二是时间成本,包括税额的计算时间与缴纳时间,由税法的繁简程度与税务机关征税的方式决定;三是心理成本,指纳税人在履行纳税义务过程中所承受的精神负担、心理压力等。(2)征税成本(税务机关角度)是税务机关为了保证税法顺利实施和及时、正确、足额计征税款所需要花费的、由政府承担的费用。从税法制定及执行过程考虑,征管成本可以分为立法成本、执法成本和查处成本;从税务机关费用的形式划分,征税成本可以分为人员费、设备费、办公费和对纳税人的辅导费用等四个方面。还有一种隐性税收成本是机会成本,指在征税过程中税务机关放弃对纳税人的管理或者纳税人员逃避纳税而发生的税收收入损失。税法越严密、税务机关付出努力越多,机会成本就会越小。

税收征管产出需要根据税收征管的目标确定,税收的征管目标是保证纳税人足额及时缴纳税款,所以税收征管产出为税收征管的有效性。税收征管有效性的评价应当从应征税款额度与实际征得税款数额之间的差额进行理解,差额越小说明税收征管效率越高,税收征管产出越高。

(二)税收征管效率之度量指标

税收征管效率的衡量指标应由税收征管投入指标和遵从指标同时决定,只有在高遵从率以及低征税投入率的情况下,税收征管效率才会高。

(三)税收征管效率之影响因素

中国正处于转变社会经济增长方式的重要时期,自“九五”期间国家提出转变经济增长方式以来,效果显著。税收征管效率的提高有利于节约社会管理成本,提高社会资金的使用效率,有利于积极促进国家经济增长方式的转变。从国家经济增长方式转变的角度理解税收征管效率的影响因素,归纳为以下三个方面。

1.税收制度及征管方法

一是税收制度选择与国家经济发展程度的适应性。国家的经济发展程度决定了税收的基础,只有国家经济快速发展才能形成雄厚的税收基础。税收制度的选择要考虑国家经济发展程度,不合理的税制可能造成重税负超出当前经济可承受能力或税款的流失,对税收征管工作带来困扰,影响税收征管效率的提高。二是税收征管制度与征管方法的适应性。税制是通过税收征管来实施的,税制要与税收征管相适应,任何税制的运行都有一定的征管技术要求,科学、先进的税制往往要求更为科学、先进的征管技术和手段与之相适应。若税收征管技术和手段不够先进,不能与税制同步,完美的税制也不能够达到提高税收征管效率的目的。

2.税收人员努力程度

一是税收人员的素质。税收人员能否正确理解税收制度、灵活处理特殊情况,领导人员能否高效地领导税务人员,都直接影响税收征管效率。二是税收计划。税务部门是否制定税收计划是衡量税收征管人员努力的一个重要指标。税收计划应当依照税收法律制定,做到“依法征管,应收尽收”[34]。税收计划应当合理客观,不能太高亦不能太低,如果税收计划数低于或者高于实际税源应收数,就可能造成税源流失、抑制经济发展的局面。三是征管手段的现代化水平直接影响税收征管人员的努力程度。税收征管以计算机网络为依托,要求税务人员在掌握税收业务的同时,还要学习、掌握计算机技术,熟练运用税收征管软件。

3.纳税人员遵从度

一是纳税人的法律意识。纳税人员的遵从度主要从纳税人员是否及时、准确申报纳税额,是否及时缴纳税款等方面进行考察。纳税人员的法律意识是影响遵从度的首要原因,纳税人员的法律意识直接影响其税法知识的掌握程度。二是税收环境。税收环境是影响纳税人员的外部环境因素,环境因素对纳税人员的影响深远。处在一个良好的税收环境中,纳税人员倾向于遵从税收法律制度;相反,税收环境不健康,偷税漏税情况严重,就会误导纳税人员不遵从法律规范。三是税法的复杂程度以及征管过程的繁简程度。税收法律的复杂程度影响纳税人员对税收制度的理解。征管方法的繁简程度影响纳税人员的缴纳过程,过于繁杂的缴纳程序会导致纳税人员不能及时缴纳税款。

五、结论

分税制改革以来,国内学者对税收征管效率作了许多有益的探讨,但较之西方国家的研究还没有形成系统的理论。通过本文对税收征管效率研究述评可以发现,税收征管效率的未来研究方向有以下几个:一是对纳税遵从理论的研究。税收征管过程中不仅涉及税务部门,还涉及纳税人,中国现行税收征管效率理论中注重税务部门角度的研究,缺乏站在纳税人立场的探讨。二是衡量税收征管效率的模型改进。国内税收征管效率实证研究模型大都借鉴西方国家,实证模型和国内税收状况的适应程度有待商榷。在之后的研究过程中,应更多考虑中国税收状况的特殊情况,对借鉴的模型进行修改,使之更加符合国内税收实际。参考文献:

[1]财政部.2011年公共财政收支情况[EB/OL]. (2012-1-20).[2013-03-10].http://gks.mof.gov.cn/zhengfuxinxi/tongjishuju/201201/t20120120_624316.html.

[2] 陈宁远.“媒体称我国税收征管成本率约8%,美国长期低于1%”[EB/OL].(2009-8-12). [2013-04-15].http://finance.sina.com.cn/review/20090812/06586603981.shtml.

[3] OECD.Tax administration in OECD and selected non-OECD countries: Comparative information series (2008)[EB/OL].[2013-03-21].http://www.oecd.org/ctp/taxadministration/38093382.pdf.

[4]STANFORD C. Hidden costs of taxation [M]. London: Institute of Fiscal Studies, 1973.

[5]SLEMROD J, SORUM N. The compliance cost of the U. S. individual income tax system[J]. National Tax Journal, 1984,37(12): 461-474.

[6]ALLINGHAM M G, SANDMO A. Income tax evasion: A theoretical analysis[J]. Journal of Public Economics, 1972(1):323-338.

[7] 程永昌.我国税收效率研究[J].财贸经济,1995(3):32-34.

[8] 郭烈民.提高我国税收征管效率的思考[J].税务研究,1999(6):68-71.

[9] 张须安,李昊天. 浅议税收征管的效率问题[J].财金贸易,1997(7):30-31.

[10] 李大明. 税收征管效率与深化征管改革[J].财政研究,1998(2):56-57.

[11] 胡荣桂.浅论税收征管效率[J].税务研究,2000(6):58-62.

[12] 应亚珍,陈洪仕.税收征管效率影响因素评析[J].税务研究,2004(11):73-74.

[13]董晓岩.税收征管效率研究综述与内涵辨析[J].税务与经济,2010(6):79-85.

[14]臧秀清,许楠.税收征管效率综合评价指标体系研究[J].燕山大学学报:哲学社会科学版,2005(4):57-60.

[15] VLASSENKO I.Evaluation of the efficiency and fairness of British, French and Swedish property tax systems[J].Property Management,2001,19(5):384-416.

[16] LEWIS B D.Local government taxation:An analysis of administrative cost inefficiency[J].Bulletin of Indonesian Economic Studies, Volume, 2006(2):213-233.

[17] AIZENMAN J, JINJARAK Y. The collection efficiency of the value added tax: Theory and international evidence[EB/OL].[2013-03-20]. Working paper. http://escholarship.org/uc/item/42d103zh.

[18] RAGHBENDRA J, MOHANTY M S, CHATTERJEE S,et al.Tax efficiency in selected Indian states[J].Empirical Economics,1999,24:641-654.

[19] ARVATE P, MATTOS E.Efficiency in tax collection: Evidence from Brazilian municipalities[EB/OL]. [2013-02-16].Working Paper. http://eespfgvspbr.tempsite.ws/_upload/publicacao/110.pdf.2007.

[20] AIZENMAN J, JINJARAK Y.The collection efficiency of the value added tax:Theory and international evidence[EB/OL].[2013-02-25].Working Paper 11539.http://www.nber.org/papers/w11539.

[21]谢滨.税收征管效率评估——基于随机前沿模型研究[J].税务研究,2007(11):68-70.

[22] WU Yunyan.How does the tax collection efficiency in China[C]//2010 International Conference on E-Business and E-Government,2010:2447-2450.

[23] 崔兴芳,樊勇,吕冰洋.税收征管效率提高测算及对税收增长的影响[J].税务研究,2006(4):7-11.

[24] 刘穷志,卢盛峰,陈思霞.税权分配与税收征管效率——基于中国省际面板数据的实证分析[J].经济评论,2009(5):60-67.

[25] 李建军,赵桂芹,单年宏.我国税收征管效率实证分析[J].税务研究,2012(1):85-91.

[26] 吕冰洋,樊勇.分税制改革以来税收征管效率的进步和省际差别[J].世界经济,2006(10):69-77.

[27] 杨得前.中国税收征管效率的定量测算与分析[J].税务研究,2008(11):67-70.

[28] 陈工,陈习定,何玲玲.基于随机前沿的中国地方税收征管效率[J].税务研究,2009(6):82-85.

[29] 王德祥,李建军.我国税收征管效率及其影响因素[J].数量经济技术经济研究,2009(4):152-160.

[30] 杨得前.基于DEA方法的我国税收征管效率研究[J].税务与经济,2010(3):77-81.

[31] 杨得前.我国税收征管效率的动态评价:1997-2007[J].当代经济,2010(8):20-25.

[32] 陈金保,胡杨,何枫.中国税收征管综合效率变动态势及地区差异研究[J].统计与决策,2011,19:136-138.

[33] 王姣月.基于索洛余值法的税收征管效率定量测定[J].中国经贸导刊,2011(1):62-63.

[34]陈奎.税收征管努力程度探讨[J].税务研究,2001(9):52-56.

Tax Collection Efficiency in Qualitative and Quantitative Characterization

LI Jiaming, YAN Yanyan

(School of Economics and Business Administration, Chongqing University, Chongqing 400044, P. R. China)

Abstract:

Tax collection efficiency as a measure of the tax collection, the goal of which is to protect the tax collection full and timely collection, and its intrinsic meaning has been controversial. Misunderstanding the efficiency of tax collection will affect the actual work performance. Understanding the meaning of efficiency of tax collection, the authors summarize the relevant literature, discriminate the measure of the efficiency of tax collection and influencing factors, and hope to provide constructive advice for the enforcement.

Key words: tax collection efficiency; collecting cost; rate paying cost; measurement index of tax collection.

(责任编辑 傅旭东)