寻找背离代价很高

2014-06-10 23:29牛熊道

股市动态分析 2014年20期

牛熊道

通过背离来判断市场是否运行过度以及是否可能反转,是十分常见的做法。不过这种做法代价非常高。

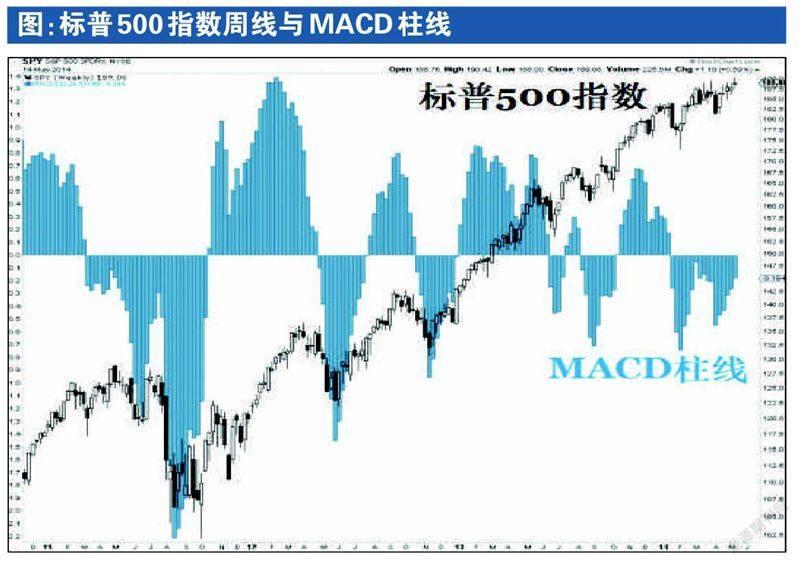

我曾经说过,动能背离(比如通过MACD来衡量)是市场反转的必要条件,但绝对不是充分条件。所谓必要条件是指,除了在极其罕见的V型反转中,绝大部分行情反转都是首先出现一次或多次动能背离(比如价格不断创新高,而MACD柱线的峰值不断下降)。

但动能背离绝对不是充分条件。以上升趋势为例,当市场出现动能背离,将会有三种方式来修正这种背离:1) 价格上涨速度变慢;2) 回调;3) 反转。在趋势的整个生命周期中,可能会发生N次回调,但反转只有最后那一次。这意味着单独依据动能背离来判断市场反转的成功率相当之低。美股的走势很好地说明了这一点——市场在动能持续背离中不断创出新高。

如果你刻意去寻找动能背离,将会陷入一种思维定势,总想去做逆势交易。对于绝大部分人来讲,专注于逆势必然会让账户归零,因为逆势的成功率非常低。而且,一般人很难频繁转换思路,形成逆势思维定势之后,你可能会错过那些真正可能给你带来交易利润的顺势机会。

当市场在动能背离之后的确掉头,你以为自己“终于”正确了一回,但实际上很可能只是回调而不是反转,市场很快就创出新高(以上升趋势为例)。你的空头头寸原本可能已经有一些浮赢,但由于期待市场彻底反转,没有即时锁定利润,大部分情况下最终都会以亏损收场。

那么动能背离信号是否毫无用处呢?当然不是。当趋势发生动能背离,至少我们知道接下来进入回调(包括横向调整)的概率很高。另外,当我们依据价格形态判断市场可能发生反转,可以看看动能是否支持这一判断。换句话说,我认为动能背离只能作为一个辅助指标,在整个判断体系中所占的权重应该保持在非常低的水平。

猜你喜欢

初中生世界·九年级(2023年6期)2023-06-04

新世纪智能(数学备考)(2021年9期)2021-11-24

数学年刊A辑(中文版)(2019年4期)2019-12-16

中学物理·高中(2016年8期)2016-08-08

邢台学院学报(2016年4期)2016-02-28

戏剧艺术(上海戏剧学院学报)(2016年5期)2016-01-23

管理现代化(2016年6期)2016-01-23

中国外汇(2015年11期)2015-02-02

郑州大学学报(理学版)(2014年4期)2014-03-01

河池学院学报(2014年2期)2014-02-27