浅谈我国保险资金投资风险管理

王琼

一、我国保险投资现状及投资风险的分析

从我国保险业的投资活动的历程来看,1984年开始,保险资金全部存入银行。国务院在1984年批准保险公司可以从收取的保费中扣除赔款、赔款准备金、费用开支、以及税金后余下的可自由运用。1985年国务院颁布《保险企业管理暂行条例》,明确保险业可以自主运用保险资金。20世纪80年代,以中国人民保险公司作为保险的投资主体,由于金融市场发育不全,并且人民银行对保险投资规模和范围的设了严格限制,就令保险资金运用率较低.。从20世纪90年代,保险市场主体的增加和竞争逐渐在加剧,保险投资的现状有了一定的改善。目前保险投资的投向主要有三个:一、在银行搞大额协议存款;二、选择购买国债以及一些好的企业债券等;三、投资证券基金、股票。

由表1中可看到,中国保险资金的投资结构中银行存款比例和债权投资比例较其他比例高,并且债券投资比例最高,自重其他投资中包含债券投资计划、长期股权投资和投资性不动产,占有较少部分。

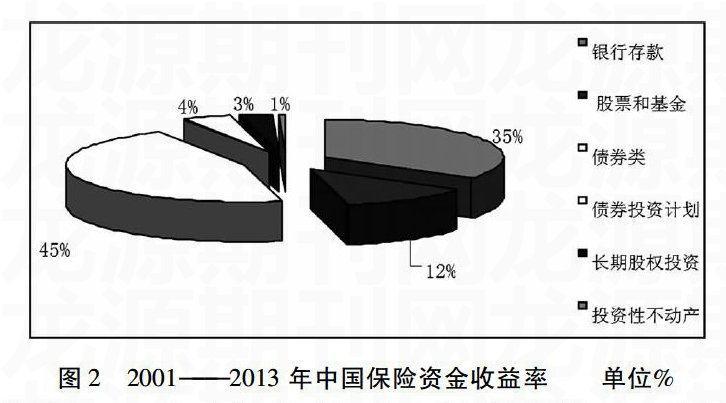

保险资金的运用很大程度上在与如何配置。从近几年情况来看,保险行业整体的资金运用在资产的配置方面具见图1

从图1中可以看出:首先,债券投资仍然是规模和收益相对稳定的主渠道。债券作为固定收益产品,与保险资金匹配性较好,虽然收益不高,但是资金回报率相对稳定,能够满足流动性管理需要,是保险资金不得不选择的基础性资产配置。其次,权益投资平均收益最高,波动最大。再次可以看出银行协议存款规模大,由于银行协议存款的可调节性强,所以成为保险资金运用重要的“避风港”。最后可以看出另类投资基数较小,占比4%,但增长潜力大。

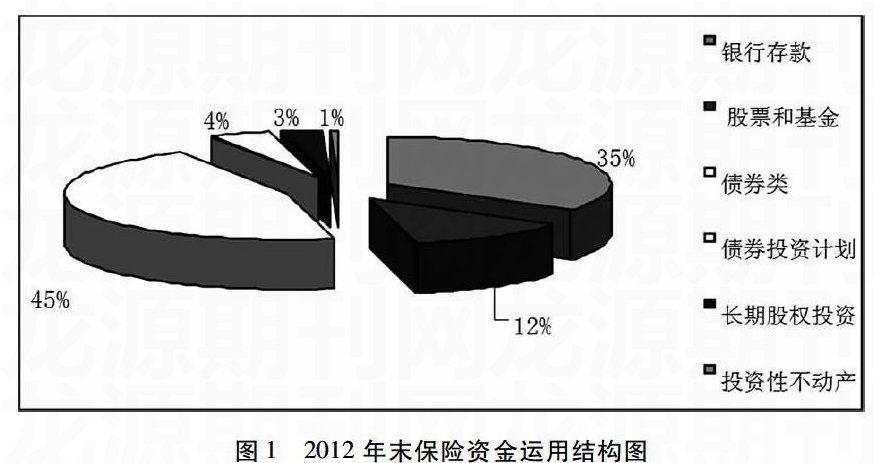

保险资金运用面临的突出问题主要是保险资金收益和结构不能有效地支持负债。从图2中可以看出:

1.投资收益率较低。在2008—2012年间,行业的投资收益率分别为1.89%、6.41%、4.84%、3.49%和3.39%,较大部分的年度的收益率都低于五年期的定期存款利率,相比5.5%左右浮动的寿险产品精算假设,收益率的缺口还是较大。

2.资产负债期限错配。在2012年末,行业15年以上的资产负债缺口将要达到20225亿元,传统险约为8814亿元,分红险约为8161亿元,万能险约为3250亿元。从长远发展的角度看,保险资金错配的风险还是可能会不断地加大。

3.权益投资波动较大。其中,2007年收益很高,但近两年亏损较大。固定收益类资产的收益率也同样不能覆盖负债成本,保险机构必须依靠证券市场投资,以取得超额的收益。

二、我国保险资金的投资风险分析

通过分析我国保险资金的主要投资渠道,看出我国保险资金的投资风险,主要还是集中在国债市场、证券基金市场的波动,以及存款利率的变动等方面。

1.投资国债的风险。由于我国利率目前尚未达到市场化,国债利率仍然是管制利率,而管制利率与市场利率之间存在较大的利差,保险基金被剥夺了获取公正合理的市场利率的投资收益。但是一般的国债投资收益水平虽然比银行存款利率,长期寿险品种的预定利率要高,但伴随着银行存款利率的不断下调,国债利率与一年期银行储蓄存款利率之间的利差也在大幅度减少。

2.投资证券投资基金的风险。我国证券投资基金的主要投资对象是股票,由于目前我国尚不允许卖空,且证券投资基金的主要投资对象是股票,故在股票市场价格发生劇烈波动时,证券投资基金面临很大的风险。

3.银行存款的风险。银行存款的风险从总体上说有两大类:存款的信用风险和存款的利率风险。由于国有商业银行在我国银行业中占绝对的主导作用,因此,一般认为,保险资金存款的信用风险非常小。考虑到经济发展的周期和寿险业务的长期性,市场利率的长期平均水平会直接制约险种的预定利率水平。我国寿险公司的资金运用中,银行存款是占首位的资产,利率的频繁变动也会影响到其投资收益。①

保险企业具有集合与分散风险的经营特点,据此决定了在业务经营过程中所面临的风险要远大于其他企业。如果保险公司的偿付能力不足,风险管理不到位,那么不仅会影响到我国保险业的健康发展,也会威胁到未来金融业和社会的稳定。所以目前我国保险资金运用的外部形势依旧复杂多变,面临的挑战依旧十分严峻。(作者单位:西南财经大学)

注解:

① 叶永刚,彭红枫:《VaR在我国证券投资基金市场风险管理中的应用研究》,中国货币市场,2003,(8)。