优先股是低风险投资品?

赵涛

证监会在3月21日的新闻发布会上正式发布《优先股试点管理办法》。由此,低风险偏好投资者又迎来一种新型的投资工具,不过对于普通投资者而言,投资优先股真的是低风险吗

优先股试点“靴子落地”

从去年开始征求意见的优先股试点管理办法3月21日正式落地,证监会当日正式发布优先股试点管理办法,按新办法规定,上证50指数成分股等三类符合条件的上市公司可以公开发行,非上市公众公司也可非公开发行优先股,而优先股面额目前规定为100元。

优先股相对于普通股而言,其在利润分红及剩余财产分配顺序上优先于普通股。不过,在享有这些优先权利的同时,优先股同时要放弃一些其他的权利,其中最重要的是对公司治理不享有表决权,且不能退股,只能通过赎回条例而变现。

虽然此前早有预期,但是此次优先股试点正式落地依旧对市场起到提振作用,周五沪指在权重股的带动下直线拉升涨近3%,其中浦发银行更是强势涨停。

优先股的推出,对于大盘蓝筹股而言,显然是利好。事实上,在此前媒体的预期中,银行是众望所归的首批优先股试点者,这不仅仅由于银行股具有稳定分红派息能力、估值较低且融资需求高等特性,还由于银行业资本补充渠道亟待创新的推动。

在经济增速放缓,二级市场低迷的背景下,通过股票市场公开或定向增发的方式募资的难度已越来越大,大股东压力也越来越大。此外,银行业净利润增速又在不断下滑,核心资本补充的压力只能越来越大。据2013年三季报显示,16家上市银行中,除了平安银行、招商银行外,浦发银行、华夏银行、民生银行、光大银行等银行的核心一级资本充足率也都处于8%左右的较低水平。

除了银行之外,具备较高的资产收益率和杠杆率的房地产、餐饮旅游与综合行业、电力、交运、建筑、煤炭等行业也有望成为我国发行优先股的主体。

优先股为何能吸引巴菲特?

与普通股相比,从本质上看,优先股更像是一种股债混合型证券。因此,优先股也被看做为社保、养老金等对风险厌恶型投资者获得稳定收益的一种工具。

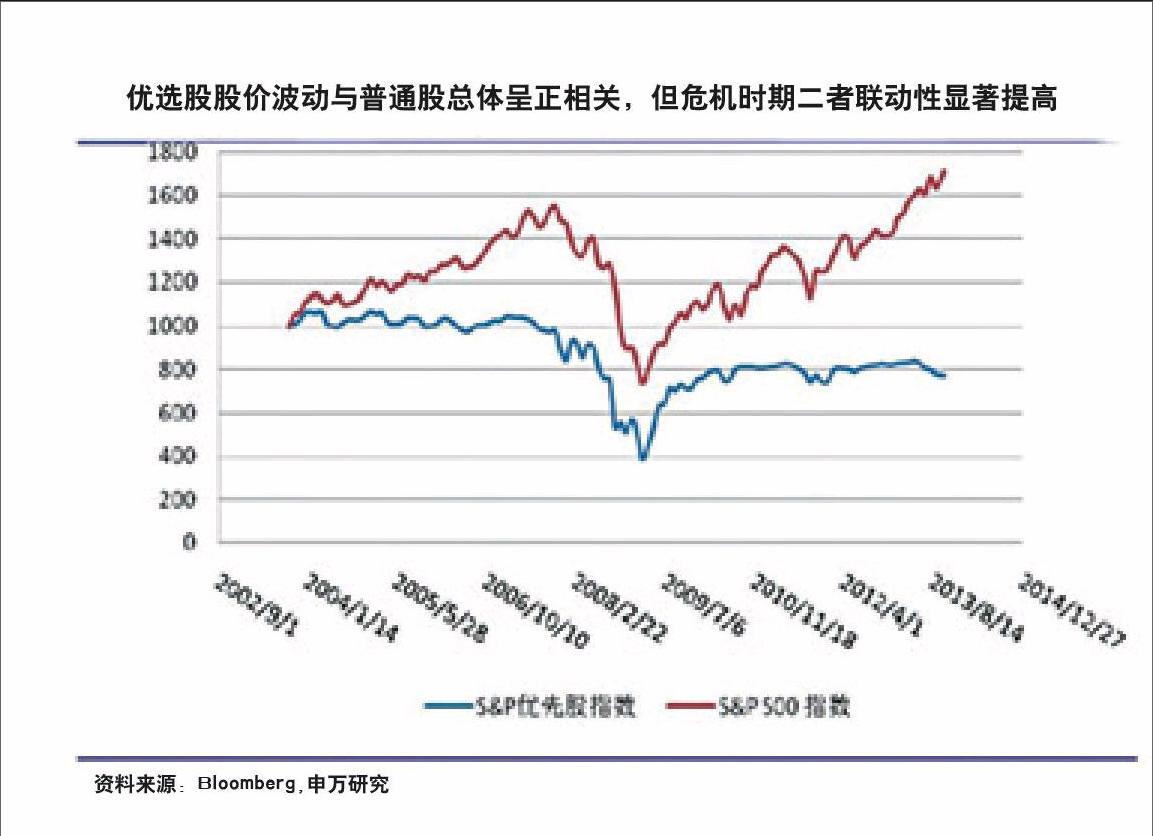

从优先股股东的权力和义务来看,优先股股东所享受的权益介乎于债权人及股权人之间。不过,优先股与普通股从本质上均为同一公司的股权,从整体上,两者的价格仍有较高的正相关性。

申银万国证券指出,在宏观及公司基本面产生变化时,优先股价格会随着普通股股价而波动,但相对波幅较小。不过,当发行人出现危机时,相对于债券等更安全的投资产品,优先股面临的风险将大幅提升,因此波动将显著提高。

不过,通常优先股仍然被认为是低风险投资工具。在美国市场中,2004年到2006年的三年间,只发生过1次优先股违约。而2008年金融危机爆发后,优先股成为美国政府紧急注资银行业的主要手段。

其中利用优先股在危机时期获利最为典型的例子是“股神”巴菲特。高盛在2008年金融海啸后,向伯克希尔哈撒韦发行50亿美元股息率为10%的优先股,而当2011年高盛回购这些优先股时,则需要支付56.5亿美元,并一次性支付16.4亿美元利息。

据统计,伯克希尔哈撒韦对高盛这笔优先股的投资共获利37亿美元,2年半期间的利润率高达74%。为此,高盛当季每股盈利则减少2.8美元。

因此,优先股这种“可进可退”的特性对于机构投资者将产生相当的吸引力。从税收以及投资比例等方面的规定看,投资优先股获得的股利可以免税,同时,全国社会保障基金、企业年金投资优先股的比例不受现行证券品种投资比例的限制,因此,优先股有望成为社保、年金、保险等机构投资者青睐的投资品种。

优先股并不意味着低风险

虽然优先股的低风险显然成为了一种优势,但这并不意味着就是无风险。实际上,不仅是机构投资者,中小投资者也同样需要防范。

低流动性就是优先股面临的风险之一。对于普通股而言,优先股的债券性质更为明显,而流动性相对于普通股显然欠缺,在纽约证券交易所挂牌的优先股中,就不乏零交易量的品种。

而利率风险也对优先股产生威胁。优先股股价对利率敏感性更高,如当资金市场利率上升时,优先股由于是固定利率,其吸引力就会下降。而当市场利率下降时,作为特殊的固定收益类产品,优先股会受到投资者的青睐,不过,根据国外经验来看,此时发行方往往会选择赎回优先股降低融资成本。

此外,其固定收益属性将使得优先股在在普通股上涨时,损失一部分资本利得。而据统计发现,当普通股下跌时,优先股则会表现出更为明显的联动性。

尽管,本次《管理办法》中规定了一些对于投资者的保护措施,但优先股的法律风险则仍不能被忽视。一旦制度不完备,优先股则可能优先股可能演变为大股东操控市场和谋取企业控股权的工具,并因其滥发引起整个市场的混乱,甚至大规模的系统性风险。

以巴西资本市场为例。据世界银行专家统计,2001年,巴西有89%的上市公司发行过优先股,其市值在全部股票总市值中占比54%,而其中近2成的公司所发行优先股的数量占其总股本的三分之二。

由于优先股并没有公司经营表决权,由此产生的问题是,实际控制人只需要持有剩余三分之一一半以上的普通股股权(即17%)就可控制整个企业。也正是因此,优先股沦为了当时巴西“家族管理者”获取企业控制权、操纵市场、剥夺中小投资者利益的工具。

《管理办法》的出台使优先股向前迈进了一大步,不过从国际经验来看,其更像是一种发行方在危机时期融资的新渠道。尽管优先股的属性决定了其低风险的基因,不过作为证券投资方式的一类,优先股并不是适合所有人的。(本文由腾讯·财经观察提供)endprint