大股东控制、集团内部资本市场运作与公司现金持有

刘 星,计 方,2,郝 颖

(1.重庆大学经济与工商管理学院,重庆400030;2.重庆科技学院工商管理学院,重庆401331)

大股东控制、集团内部资本市场运作与公司现金持有

刘 星1,计 方1,2,郝 颖1

(1.重庆大学经济与工商管理学院,重庆400030;2.重庆科技学院工商管理学院,重庆401331)

本文以我国上市公司高额现金持有和企业集团迅猛发展为背景,从融资约束与代理冲突两个维度,考察了集团内部资本市场运作对成员企业现金持有量的影响,以及在不同内部治理环境下两者对现金持有量所呈现出的迥异的作用机理。以A股上市公司2007—2010年的数据为样本,本研究发现:(1)集团内部资本市场运作通过融资约束与代理冲突这两条路径影响成员企业的现金持有量。综合来看,集团成员企业的现金持有量高于独立企业。(2)在不同的内部治理环境下,预防性动机与代理动机对现金持有量影响程度的大小也不同。当代理问题较严重时,代理动机导致的现金增持程度大于预防动机减弱导致的现金减持程度,从而表现为与独立企业相比具有较高的现金持有量。(3)代理问题较严重的集团成员企业所拥有的实际现金持有量向目标现金持有量的调整速度较慢,调整半周期较长。上述研究结论丰富了委托代理理论与公司财务理论的相关研究成果,并且从集团内部资本市场运作的视角提供了治理机制如何影响公司财务决策的新证据。

大股东控制;集团内部资本市场运作;现金持有;动态调整

1 引言

近年来,国内外上市公司普遍持有高额现金的现象引起了理论界和实务界的广泛关注。穆迪投资者服务公司(Moody's Investors Service)的报告显示,截至2011年12月,美国非金融公司现金持有量创历史新高,达1.24万亿美元,其中,苹果公司更是以976亿美元成为持现之首,占总金额近8成。而国内诸如中国移动、万科、龙湖、恒大地产等公司持现比例迅猛增长,2011年增幅达15%至41.4%不等。作为获利较低的现金持有资产,为什么公司仍持有大量现金?学术界基于公司保持流动性的交易性动机、预防性动机和投机动机,提出了解释现金持有行为的静态权衡理论、融资优序理论和代理理论。一方面,公司通常会储备一定的现金避免未来高昂的融资成本,从而更好地抓住投资机会[1];另一方面,高额现金持有也反映了公司内部人对于流动性资产的偏好以及帝国构建的倾向[2]。此外,公司的基本财务特征[3]、治理结构特征[4]以及投资者保护环境[5]等是现金持有量的影响因素也得到验证。然而,由于权衡理论、融资优序理论中的融资约束和代理理论中的代理冲突,与资本市场信息不对称和大股东利益侵占直接关联,引起了国内外研究者的极大兴趣,因此,相关研究也成为了现金持有文献的主流。

与此同时,企业集团这一组织形式的迅猛发展同样也吸引了研究者的关注。作为对于不完善外部资本市场的替代和对于一系列制度缺失的补充,新兴市场国家的企业集团普遍启用了内部资本市场以在各成员企业间分配资源。已有证据表明:集团内部资本市场的有效运作能够通过多种方式来缓解成员企业的融资约束[6-7];另一方面,总部CEO与部门经理的代理冲突使得集团内部资本市场异化为部门经理的寻租市场[8],而控股股东与外部中小股东的代理冲突则使得集团内部资本市场异化为利益输送的渠道[9-10]。由此可知,相较于独立企业,集团成员企业呈现出迥异的融资约束状况和代理冲突状况,这些因素均以不同的路径或机制影响企业的现金持有量。因此,本文选择了集团内部资本市场运作这一视角,探寻其对成员公司现金持有行为的影响,不仅同时把握住了现金持有影响因素最重要的两个方面,而且还能够在不同的内部治理环境下对比较现金预防性动机与代理动机的力量强弱,从而进一步地拓展了公司现金持有行为内在根源的相关研究。

基于上述原因,本文以我国A股上市公司为研究样本,从融资约束和代理冲突两个维度,考察了集团内部资本市场运作对成员企业现金持有量的影响,以及在不同的内部治理环境下两者对现金持有所呈现出的迥异的作用机理。与已有文献相比较,本文的研究贡献在于:第一,首次从集团内部资本市场运作这一视角,探讨了其不同路径与机制(融资约束的放松与代理冲突的加重)对成员企业现金持有量的综合影响,以及在不同的内部治理环境下何种机制会起主导作用。由此避免了以往研究仅从单一路径分析现金持有影响因素的缺陷,深化了现金持有方面的研究成果。第二,已有的关于企业集团及其内部资本市场运作对成员公司财务政策选择的研究文献并未涉及到公司的现金持有行为,而本研究正是对此问题所进行的一次有益尝试。第三,考虑到公司最佳现金持有水平的时变性,本文采用动态调整模型分析了不同的内部治理环境下公司实际现金持有量向目标现金持有量的调整速度,这对于现金持有量的静态分析也是一种有益的拓展和补充。

2 理论分析与假说发展

2.1 集团内部资本市场运作与现金持有量

按照权衡理论的含义,追求价值最大化的公司会在持有现金的边际成本与基于交易动机和预防动机所产生的边际收益之间进行权衡,进而决定公司最佳现金持有量。因此,融资约束越强、资产负债率越低、成长性越高的企业,现金持有量越高[11]。而融资优序理论所关注的信息不对称则进一步强化了现金持有的动机。资本市场信息不对称使得企业面临较高的外部融资成本,为了避免融资约束以及随之而来的投资不足,企业通常会仔细地考虑保留足够的现金以备不时之需。与非融资约束公司相比较,融资约束公司具有较高的现金积累倾向,其现金持有量也处于较高水平[1]。进一步地,考虑到公司治理、内部制度等因素对现金持有的影响,学者们发现,较高的现金持有量有可能反映了企业内部的代理问题。持有高额现金不仅可以使得厌恶风险的管理者确保其职位安全,减少因外部融资带来的资本市场监督[12],还能够给管理层的在职消费与过度投资提供机会,促进其构建商业帝国[2]。与此同时,大股东出于资产转移的需要存在着流动性资产偏好,以现金形式持有公司资产可能会方便日后的占用与转移,从而较容易地获取控制权私有收益[5]。因此,代理问题越严重、治理效率越低的企业,其现金持有量也就越高[13-14]。

那么,融资约束状况与代理冲突状况都与独立企业相异的企业集团,其内部资本市场运作是否会通过融资约束与代理冲突这两条路径影响成员企业的现金持有量?其现金持有行为与独立企业是否存在显著差异?已有研究表明:集团内部资本市场的有效运作可以通过多种方式缓解融资约束[6],成员企业不仅可以通过集团内关联交易、资金拆借、委托贷款等方式规避外部资金融通的限制[15],还能够整合内部资本市场上不完全相关的现金流,并通过协同效应增强集团总体的借债能力[7,16]。因此,相较于独立企业,集团成员企业通过内部资本市场运作将有效地放松融资约束,削弱现金持有的预防性动机,从而降低其现金持有量。另一方面,企业集团多层级的组织结构和内部复杂的产权关系加大了委托代理链的长度,使得集团内部的代理冲突更为严重。内部资本市场运作所带来的融资优势往往会激发管理层“帝国构建”的热情,由此导致了过度投资的加剧[17]。而子公司管理层的寻租行为和权力斗争导致集团内部的“交叉补贴”和“平均主义”,从而使得内部资本市场异化为部门经理的寻租市场[8-9]。更为普遍的情况是:内部资本市场运作成为控股股东利用非公允关联交易等手段来掏空上市公司和侵占中小股东利益的重要途径[10,18]。因此,相较于独立企业,集团成员企业的代理冲突会更为严重,由此加剧现金持有的代理动机,增加其现金持有量。

综上所述,集团内部资本市场运作可能会通过融资约束与代理冲突这两条路径影响成员企业的现金持有量。并且,代理动机导致的现金增持与预防动机减弱导致的现金减持将使得两者影响现金持有量的方向相反,但其综合影响难以辨识。因此,我们提出如下竞争性假设:

假设1a:与独立企业相比较,集团成员企业的现金持有量较高。

假设1b:与独立企业相比较,集团成员企业的现金持有量较低。

2.2 大股东控制、集团内部资本市场运作与现金持有量

前述分析表明,集团内部资本市场运作在缓解融资约束的同时加剧了代理冲突,且两者影响成员企业现金持有量的方向相反。但是,我们由此观察到的将是一个综合性结果,从而有必要进一步地比较在不同条件下两者影响现金持有量的程度大小。由于集团内部资本市场运作缓解融资约束的功效比较稳定,而代理冲突的严重程度则会受到公司内部治理环境的影响。因此,我们以第一大股东持股比例作为内部治理环境的分类标准,以此对比现金预防性动机和代理动机的力量强弱。

当大股东持股比例较低 (即股权相对分散)时,集团内部代理冲突主要体现在外部股东与总部管理层之间以及总部管理层与子公司管理层之间[19]。而且,复杂的组织结构将使得外部监督难度加大,总部管理层可以方便地利用手中权力从其所控制的成员企业中获取控制权私利;而子公司管理层则会通过寻租行为和权力斗争从其成员企业中获取控制权私利[9]。因此,代理动机导致的现金增持可能会抑制预防动机减弱导致的现金减持,使其总体上表现为现金持有量的增加。随着大股东持股比例的提高(即达到相对控股地位),其增加的表决权将有利于抑制管理层的败德行为,缓解集团内部代理冲突,提高内部资本市场运作效率。在此情况下,集团内部资本市场功能更多地体现为缓解融资约束,加强资金融通,成员企业的现金持有行为也主要基于预防性动机。因此,与独立企业相比较,集团成员企业总体上表现为较低的现金持有量。当大股东持股比例进一步提高,达到绝对控股地位时,集团内部资本市场便异化为控股股东利益输送的渠道。集团内部复杂的组织架构使得大股东更容易利用关联交易、资金占用等手段掠夺中小投资者的利益[10]。在此情况下,大股东往往先积累大量现金,然后再伺机而动,并通过一定的制度安排获取控制权私利[20]。因此,持有现金的代理动机掩盖了预防动机,从而导致现金持有量总体上的增加。综上,我们提出以下假设:

假设2:当大股东持股比例较低时,集团成员企业的现金持有量高于独立企业,其现金持有行为主要基于代理动机;当大股东持股比例较高时,集团成员企业的现金持有量低于独立企业,其现金持有行为主要基于预防动机;当大股东持股比例达到绝对控股时,集团成员企业的现金持有量高于独立企业,其现金持有行为主要基于代理动机。

3 研究设计

3.1 样本选择与数据收集

本文选取2007-2010年沪深两市全部A股上市公司为初始样本。此外,根据研究的需要,针对样本进行如下筛选:(1)剔除金融类、ST类以及在创业板市场发行和交易股票的公司;(2)为了避免财务状况异常而导致的公司现金持有量的非正常变化,剔除资不抵债等财务状况异常的公司;(3)考虑到融资、收购、合并等非经常性活动对企业现金持有行为的影响,剔除在2007-2010年间发生过重大资产交易并引起现金流量发生巨大变化的公司;(4)剔除无法判断是否属于集团控制的公司。最后,本文得到1042家公司4年共计4168个公司年观察值。在后续的回归过程中,我们进一步剔除数据异常或缺失等其他不符合研究要求的样本,从而导致各回归方程样本量不同程度的减少。此外,我们还对研究样本进行了1%的Winsorize处理。以上数据均来自CSMAR与CCER数据库。

关于上市公司是否附属于企业集团的相关数据均由作者通过各公司年报和互联网查询手工收集整理得出,其判断标准则借鉴辛清泉等[21]的研究文献。

3.2 模型设计与变量定义

对于假设1与假设2的检验,本文构建了如下模型:

模型(1)的因变量为现金持有量,具体计算方法见表1中的变量定义,同时,在回归分析中本文对其进行对数化处理。由于不同行业间的现金持有量存在显著差异[22],且这种差异在时序上表现出高度稳定性[23],因此,我们参照韩忠雪等[24]的处理方法,采用行业调整现金持有量作为补充的因变量。核心解释变量为集团控制虚拟变量Group。与此同时,在集团公司子样本中,采用反映内部资本市场活跃程度的变量ICM作为核心解释变量,探寻内部资本市场运作程度对成员企业现金持有量的影响,以增加本文研究结论的稳健性。根据前文的理论分析,在全样本中,由于无法准确估计Group(或ICM)的系数β1的符号,因此,将全样本按照大股东持股比例(FIRST)分为三组,第一组(0≤FIRST<30%)为股权相对分散组,第二组(30%≤FIRST<50%)为大股东相对控股组,第三组(FIRST≥50%)为大股东绝对控股组,以此考察不同的内部治理环境下,集团内部资本市场运作对成员企业现金持有量所呈现出的作用机理。

除此之外,本文参考经典的OPSW模型和后期的相关文献,并引入公司规模、现金流量、净营运资本、主营业务收入增长率、资本支出、资产负债率和股利支付哑变量,以控制其对现金持有量的规模效应、替代效应以及预防动机之影响。文中各变量的详细定义见下表:

4 实证结果与分析

4.1 描述性统计

表2报告了主要变量的描述性统计结果。由全样本描述性统计可知:集团成员企业现金持有量的均值显著高于独立企业,且两者之间的差异在1%的水平上显著。由此表明,综合来看,集团成员企业的现金持有行为主要基于代理动机。这一观点在根据大股东持股比例分组的检验结果中得到证实:当股权较为分散或大股东绝对控股时,集团内严重的代理冲突使得管理层或控股股东均偏好于积累大量现金资产获取控制权私利,因此,集团成员企业现金持有量的均值在两组中都显著高于独立企业;而当大股东相对控股时,集团成员企业的现金持有量低于独立企业,但并未达到显著性标准。这说明仅有微弱的证据支持在此情况下集团公司现金持有行为的预防动机。以上结论在采用行业调整现金持有量进行比较时,均保持了较强的一致性,在此不再赘述。在控制变量方面,与独立企业相比较,集团成员企业拥有更大的规模、更高的投资支出与更高的资产负债率,其内部资本市场活跃程度也显著高于独立企业。以上结论初步支持了本文的研究假设,但由于描述性统计并没有考虑到变量之间的相互关系,因此,还需要采用多元回归方法进一步地检验研究假设。

表2 主要变量的描述性统计

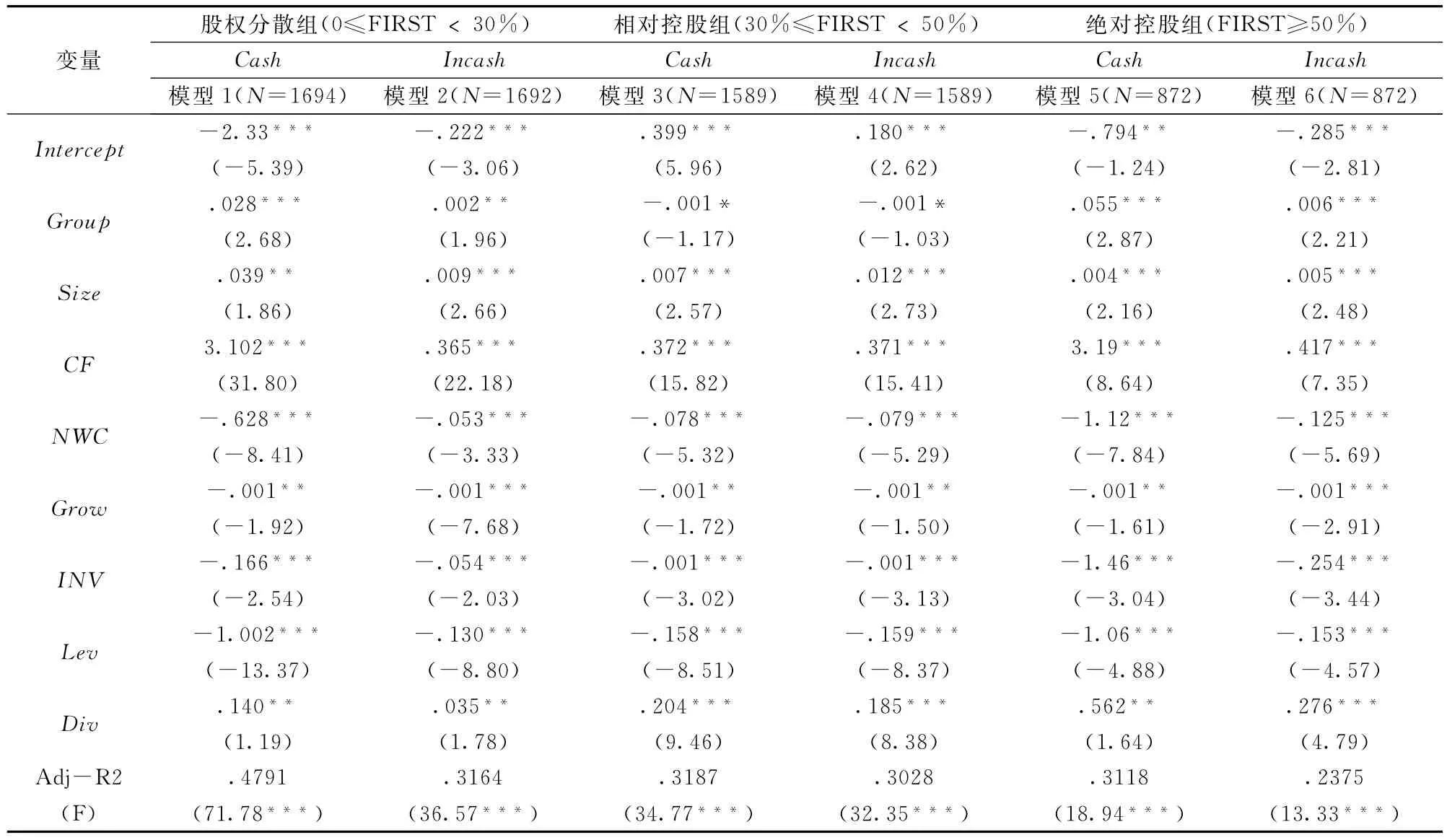

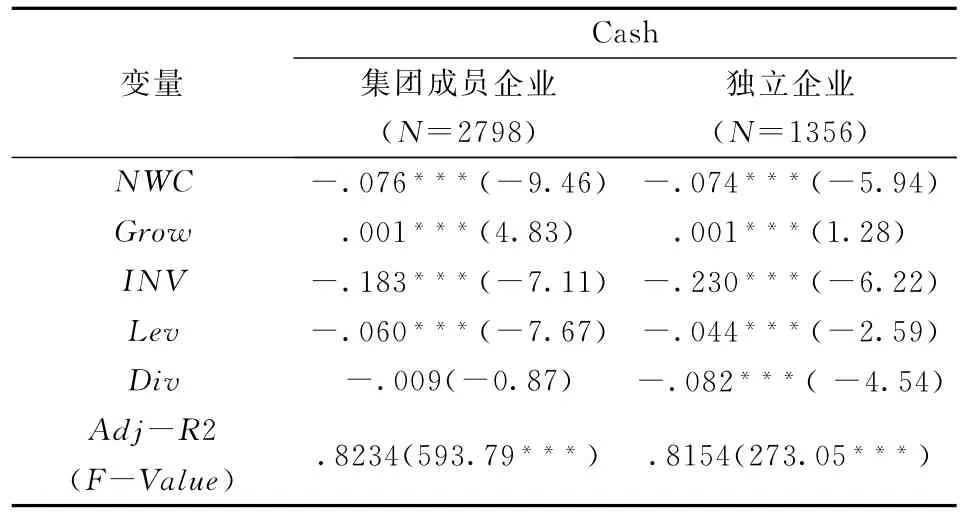

表3 集团内部资本市场运作与公司现金持有量

4.2 集团内部资本市场运作与公司现金持有量

表3报告了集团内部资本市场运作对公司现金持有量的影响。模型1和3的检验结果表明:与独立企业相比,集团成员企业的现金持有量与经行业调整的现金持有量均显著较高,且两者都在1%的水平上显著。由此表明,综合来看,集团内部复杂的组织结构和产权控制链加大了代理冲突,使得代理动机导致的现金增持程度大于预防动机减弱导致的现金减持程度,从而总的表现为较高的现金持有量。模型2和4采用集团公司子样本对内部资本市场运作程度与现金持有量的关系进行了检验。研究发现:内部资本市场运作越活跃,集团成员企业的现金持有量与行业调整的现金持有量越高,这说明集团成员企业与独立企业在现金持有量上的差异来源于集团内部资本市场的机会主义,从而增加了本文结论的稳健性。以上研究结论均支持了假设1a。在控制变量方面,我们发现:规模越大、现金流量越多、支付现金股利的公司的现金持有量越高;而净营运资本越高、资本支出越多、资产负债率越高的公司的现金持有量也就越低。这与现有文献的研究结论基本一致,在此不再赘述。

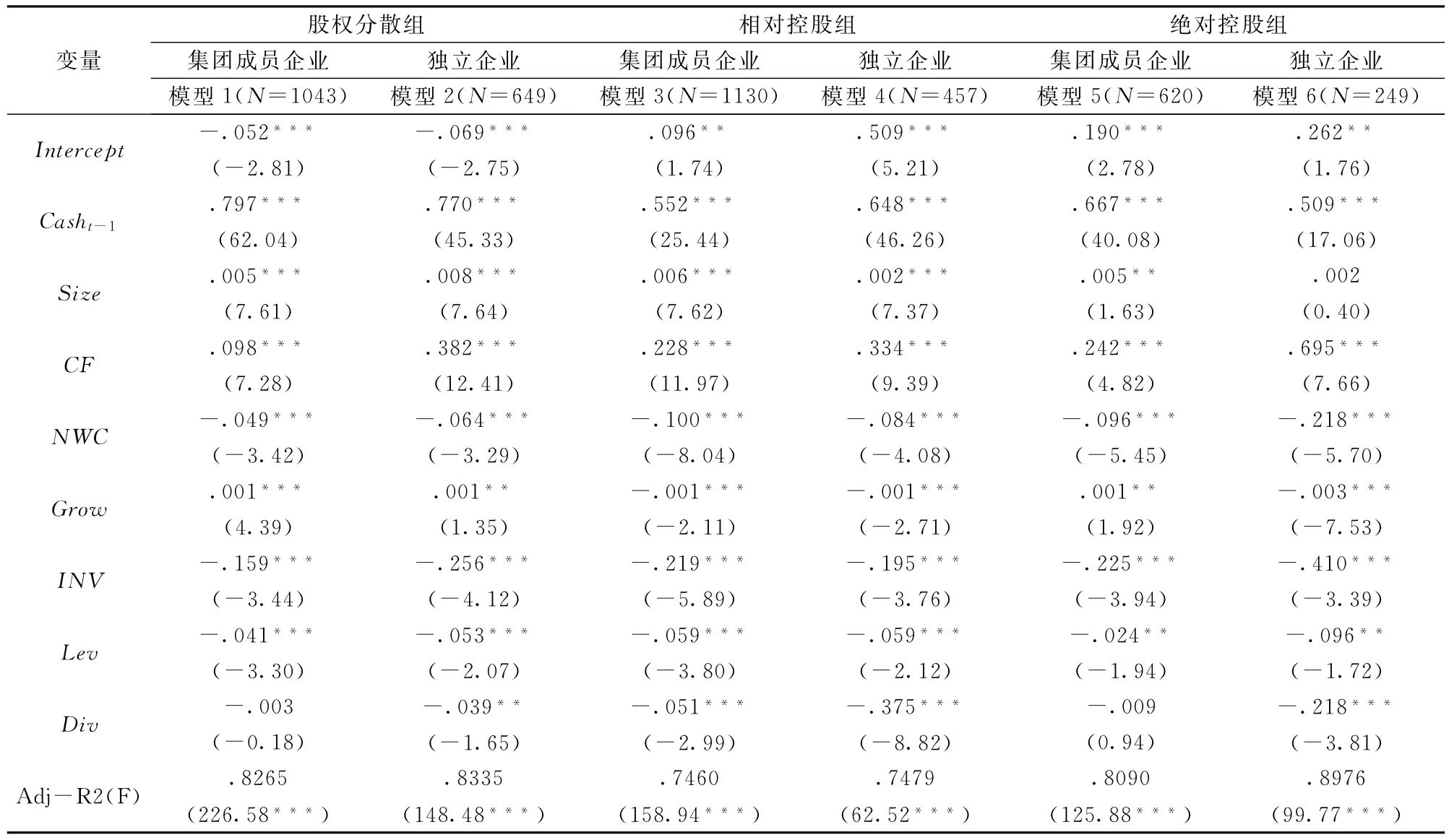

4.3 大股东控制、集团内部资本市场运作与公司现金持有量

由于集团内部资本市场运作通过缓解融资约束和加剧代理冲突这两条路径来影响成员企业的现金持有量,而表3只能得出一个综合的影响结果,因此,我们将全样本根据第一大股东持股比例分为三组,对比在不同的内部治理环境下现金持有的预防性动机与代理动机的力量强弱。其结果报告于表4:当股权较为分散或大股东绝对控股时,集团成员企业的现金持有量与行业调整现金持有量均显著高于独立企业;而当大股东相对控股时,集团成员企业的现金持有量与行业调整现金持有量均显著低于独立企业。以上结论支持了假设2,表明集团内不同的治理环境会影响内部资本市场效率的较好发挥,进而影响现金持有行为的动机与合理性。当大股东持股比例较低时,外部股东与总部管理层、总部管理层与子公司管理层之间均存在较大的代理冲突,因此,代理动机导致的现金增持程度大于预防动机减弱导致的现金减持程度,并使其总体上表现为较高的现金持有量;当大股东持股比例较高时,由于较好地抑制了管理层的败德行为,内部资本市场运作更具效率,缓解融资约束的作用得到发挥,因此,成员企业的现金持有行为主要基于预防性动机,使其总体上表现为较低的现金持有量;当大股东达到绝对控股地位时,控股股东与外部中小股东之间的代理冲突较为尖锐,集团内部资本市场往往异化为控股股东利益输送的渠道。此外,流动性资产偏好也使得控股股东通过各种手段累积大量现金,以期日后方便地获取控制权私利,从而导致较高的现金持有量。

我们可以观察到:模型1和模型2中Group的系数无论在回归系数的大小还是在显著性水平上均低于模型5和模型6中Group的系数。采用“自体抽样法(bootstrap)”检验组间系数的差异,可以得到经验P值为0.012(模型1与5比较)和0.023(模型2与6比较),均达到5%的显著性水平。这说明控股股东与中小股东之间的代理冲突对现金持有量的影响程度大于外部股东与总部管理层以及总部管理层与子公司管理层之间的代理冲突,这与我国较弱的公司治理主要源于控股股东利益侵占的现实基本相符。

表4 大股东控制、集团内部资本市场运作与现金持有量(全样本)

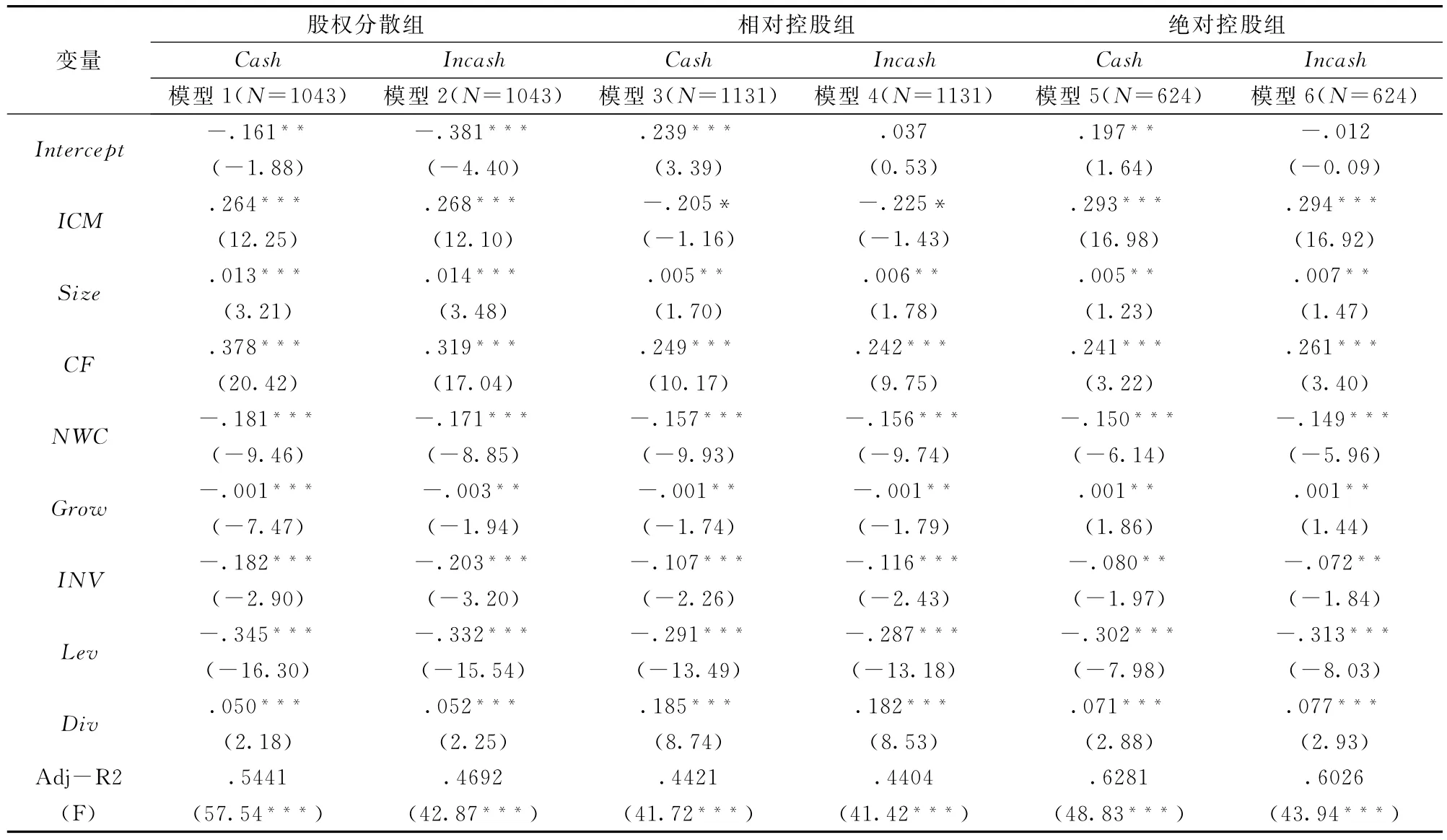

为了避免虚拟变量回归的单一性,本文在集团公司子样本中采用内部资本市场活跃程度(ICM)作为核心解释变量,探寻其与现金持有量之间的线性相关关系,从而增加假设2的稳健性。其结果报告于表5:当股权较为分散或大股东绝对控股时,内部资本市场活跃程度与成员企业现金持有量(或行业调整现金持有量)呈显著的正相关关系,表明集团内部资本市场功能更多地被异化为控股股东或管理层利益输送的渠道;而当大股东相对控股时,内部资本市场活跃程度与成员企业现金持有量(或行业调整现金持有量)呈显著的负相关关系,表明这一区间内集团内部资本市场的功能更多地体现为缓解融资约束,由此削弱了现金持有的预防性动机,降低了现金持有量。与表4相同,我们仍采用“自体抽样法(bootstrap)”检验股权分散组与绝对控股组组间系数的差异,得到经验P值为0.007(模型1与5比较)和0.016(模型2与6比较),同样也反映了控股股东利益侵占行为在我国的普遍性与严重性。

5 拓展性检验:现金持有量的动态调整

前文分析表明:当代理问题较严重时,集团内部资本市场运作效率较低,从而导致现金持有行为合理性较弱,表现为与独立企业相比较,成员企业具有较高的现金持有量。然而,公司现金持有是一个动

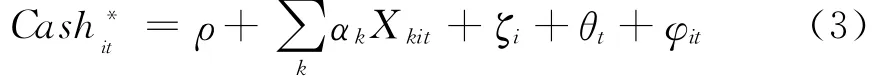

上式左边为本期的实际调整量,等于本期与上期期末现金持有量之差;而Cashit*为目标现金持有量,也即公司i在t期的最佳现金持有水平。(Cashit*-Cashi,t-1)可以解释为调节至目标水平的差额,而调整系数λ则代表实际实现的部分,其值位于0-1之间,反映了公司i将现金持有调整到目标水平的能力。如果λ=1,则意味着调整成本为零,公司可以在当期调整到目标水平,即Cashit=Cashit*;如果λ=0,则意味着调整成本过高,公司无法进行任何调整。由于目标现金持有量的不可观测性,一些学者采用了不同的代理指标,如历史均值、行业均值等。但是,考虑到目标现金持有量具有时变特征,所以本文以一系列理论上预期对现金持有水平产生影响的公司特征变量来拟合目标值:态调整的过程,不同时间点上的公司最佳现金持有量具有动态变化的特性,因此,仅以现金持有量的高低来判断现金持有行为是否合理并不稳健。考虑到上述因素,本文参考Garcia和Martinez[25]和连玉君等[23]的研究方法,采用如下动态调整模型来反映公司实际现金持有量向目标现金持有量的调整速度,从而有助于更好地验证不同治理环境下现金持有行为的合理性。

表5 大股东控制、集团内部资本市场运作与现金持有量(集团公司子样本)

其中,ρ为常数项,Xit为公司特征变量,包括公司规模、现金流量、净营运资本、主营业务收入增长率、资本支出、资产负债率与股利支付哑变量。此外,我们以ζi控制个体效应、以θt控制时间效应,φit则为随机扰动项。将模型(4)带入模型(3),整理可得:

其中,ω=λρ,δ0=1-λ,δk=λκk,ηi=λζi,σt= λθt,ψit=λφit。我们预计:当股权较为分散或大股东绝对控股时,集团内复杂的代理冲突与低效的内部资本市场运作将导致较高的代理成本,因此,与独立企业相比较,集团成员企业的调整成本较高,调整速度λ较低;当大股东相对控股时,集团内代理冲突较小,内部资本市场运作更具效率,因此,与独立企业相比较,集团成员企业的调整成本较低,调整速度λ较高。本文采用系统GMM估计法估计此动态面板模型,从而得出调整速度λ=1-δ0,对应的调整半周期=Ln2/(1-δ0)。

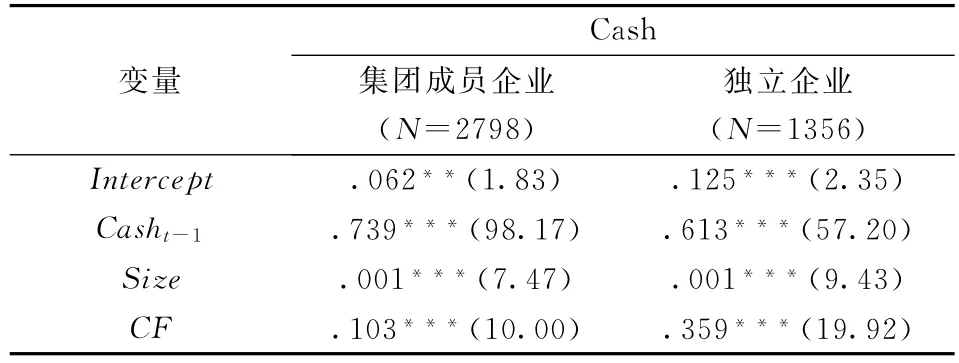

表6报告了全样本估计结果。研究发现:集团成员企业组向目标现金持有量调整的速度为0.261(=1-0.739),对应的调整半周期为2.66年;而独立企业组向目标现金持有量调整的速度为0.387(=1-0.613),对应的调整半周期为1.79年。根据自体抽样法检验两组系数的差异,得到经验P值为0.006,在1%的水平上显著。由此表明,综合来看,与独立企业相比较,集团成员企业向最佳现金持有量调整的速度较慢,调整半周期较长,现金持有行为的效率较低。这与假设1a的相关分析是一致的,该分析从静态存量角度阐释了集团成员企业现金持有量的非理性,而这里则从动态调整变化的角度验证了其现金持有行为的低效率。与前文一致,我们同样采用行业调整现金持有量进行回归分析(如表6与表7),其结果并不影响本文的研究结论。此外,根据ICM活跃程度的中位数将集团公司子样本分为高活跃组与低活跃组,然后进行实证检验,同样支持本文结论。限于篇幅,该结果并未报告在本文中。

表6 集团内部资本市场运作与现金持有量的动态调整(全样本检验)

注:***、**、*分别表示1%,5%,10%的显著水平;括号内为t值,并经White异方差调整;行业年度已控制

表7进一步将全样本根据第一大股东持股比例分为三组,探讨在不同的内部治理环境下公司实际现金持有量向目标现金持有量的调整速度。当股权较为分散时,集团成员企业组向目标现金持有量调整的速度为0.203(=1-0.797),对应的调整半周期为3.41年;而独立企业组的调整速度为0.23(= 1-0.770),调整半周期为3.01年。当大股东相对控股时,集团成员企业组的调整速度为0.448(=1 -0.552),调整半周期为1.55年;而独立企业组的调整速度为0.333(=1-0.667),调整半周期为1.97年。当大股东绝对控股时,集团成员企业组的调整速度为0.448(=1-0.552),调整半周期为2.08年;而独立企业组的调整速度为0.491(=1-0.509),调整半周期为1.41年。以上研究结果表明:当股权较为分散或者大股东绝对控股时,较大的代理冲突影响了集团内部资本市场效率的发挥,进而影响成员企业现金持有量向目标值的动态调整,具体表现为与独立企业相比较,集团成员企业具有更慢的调整速度和较长的调整半周期;当大股东相对控股时,较小的代理冲突使得集团内部资本市场功能得以发挥,从而导致与独立企业相比较,集团成员企业具有较快的调整速度和较短的调整半周期。这些结论与假设2保持了较高的一致性,并使得本文的研究结论更为稳健。

6 结语

本研究得出以下三点结论:(1)集团内部资本市场运作通过融资约束与代理冲突这两条路径影响成员企业的现金持有量。综合来看,代理动机导致的现金增持程度大于预防动机减弱导致的现金减持程度,从而总体上表现为与独立企业相比较具有更高的现金持有量。(2)当大股东持股比例较低时,代理动机导致的现金增持程度大于预防动机减弱导致的现金减持程度,使其总体上表现为与独立企业相比较具有更高的现金持有量;当大股东持股比例较高时,内部资本市场运作更具效率,缓解融资约束的功效得到充分发挥。因此,集团成员企业的现金持有量低于独立企业,其现金持有行为主要基于预防动机;当大股东达到绝对控股时,集团内部资本市场往往异化为控股股东利益输送的渠道。因此,持有现金的代理动机掩盖了预防动机,使其总体上表现为与独立企业相比较,集团成员企业具有较高的现金持有量。(3)集团内部资本市场运作同样会通过融资约束与代理冲突这两条路径影响成员企业现金持有量向目标现金持有量的动态调整。当股权较为分散或大股东绝对控股时,集团成员企业的调整速度较慢,调整半周期较长;当大股东相对控股时,集团成员企业的调整速度较快,调整半周期较短。

表7 大股东控制、集团内部资本市场运作与现金持有量的动态调整(分组检验)

上述的研究结论丰富了委托代理理论与公司财务理论的相关研究成果,同时也具有如下政策启示:(1)集团内部资本市场运作对成员企业财务行为的影响是通过多个路径与机制产生作用的。同理,企业持有现金也有着不同的内在动机与历史根源,而不同时期或不同内外部治理环境均会影响不同动机的力量强弱与对比。由此告诫我们在研究相关问题时,应注意采取多角度契入的分析视角,综合考虑多种动机以及它们的交互作用,避免研究结论的单一与片面。(2)代理问题是影响集团财务政策效果的关键。本文的研究表明:代理问题首先影响集团内部资本市场运作效率,进而影响成员企业现金持有行为的合理性。因此,较好的公司治理机制能够促进集团内部资本市场的功能发挥,从而有利于成员企业理性地进行财务决策。这不仅针对企业集团自身如何提高公司治理水平提出了更高的要求;同时,也为监管部门、理论界与企业界打开集团黑箱,深入关注集团内代理冲突与内部资本市场效率提供了新的方向。(3)具体到集团成员企业应采取何种现金持有策略,我们认为:在当前公司内外部治理环境较差且短期内无法得到根本改善的情况下,集团成员企业应适当减持现金等其它易受侵害的流动性资产,在保持适度现金持有量以应对未来投资机会的同时,防止管理层或控股股东基于代理动机持有过量现金。此外,从投资者的角度来看,应认识到公司的现金持有量不仅与其所处的行业与自身经营特质相关,还从一定程度上反映了其内部代理问题的严重程度。因此,投资时应谨慎区分现金持有的内在动机,合理判断公司正常的现金持有需求。

[1]Almeida H,Campello M,Weisbach M S.The cash flow sensitivity of cash[J].Journal of Finance,2004,59:1777-1804.

[2]Harford J,Mansi S A,Maxwell W F.Corporate governance and firm cash holdings in the US[J].Journal of Financial Economics,2008,87(3):535-555.

[3]Opler T,Pinkowitz L,Stulz R,et al.The determinants and implications of corporate cash holdings[J].Journal of Financial Economics,1999,52(1):535-555.

[4]Ozkan A,Ozkan N.Corporate cash holdings:An empirical investigation of UK companies[J].Journal of Banking&Finance,2004,28(9):2103-2134.

[5]Dittmar A,Smith M.Corporate governance and the value of cash holdings[J].Journal of Financial Economics,2007,83(3):599-634.

[6]Lensink R,Molen R,Gangopadhyay S.Business groups,financing constraints,and investment:The case of india[R].Working Paper,SSRN,2003.

[7]银莉,陈收.集团内部资本市场对外部融资约束的替代效应[J].山西财经大学学报,2010,32(8):102-109.

[8]Scharfstein D S,Stein J C..The dark side of internal capital markets:Divisional rent-seeking and inefficient investment[J].Journal of Finance,2000,55(6):2537 -2564.

[9]卢建新.股权结构、公司治理与内部资本市场效率[J].中南财经政法大学学报,2009,4:120-125

[10]刘星,代彬,郝颖.掏空、支持与资本投资——来自集团内部资本市场的经验证据[J].中国会计评论,2010,6:201-222.

[11]Mello R,Krishnaswami S,Larkin J.Determinants of corporate cashholdings:Evidence from spin-offs[J]. Journal of Banking&Finance,2008,32(7):1209-1220.

[12]Bertrand M,Mullainathan S.Enjoying the quiet life?Corporate governance and managerial preferences[J]. Journal of Political Economy,2003,111(5):1043-1075.

[13]廖理,肖作平.公司治理影响公司现金持有量吗——来自国上市公司的经验证据[J].中国工业经济,2009,6:98-107.

[14]刘博研,韩立岩.公司治理、不确定性与流动性管理[J].世界经济,2010,2:141-160.

[15]李焰,陈才东,黄磊.集团化运作、融资约束与财务风险—基于上海复星集团的案例研究[J].管理世界,2007,12:117-135.

[16]Peyer U C,Shivdasani A.Leverage and internal capital markets:Evidence from leveraged recapilizations[J]. Journal of Financial Economics,2001,59(3):477-515.

[17]Stein J.Agency,information and corporate investment[M]//Constantinides G,Harris M,Stulz R.Handbook of the Economics of Finance,Amsterdam:Elsevier,2003,111-165.

[18]Johnson S,La Porta R,Lopez-de-Silanes F,et al. Tunneling[J].American Economic Review,2000,90(2):22-27.

[19]邵军.代理成本与内部资本市场效率[J].上海立信会计学院学报,2008,12:16-20.

[20]罗绮,许俏晖.大股东控制影响公司现金持有量的实证分析[J].统计研究,2009,11:93-99.

[21]辛清泉,郑国坚,杨德明.企业集团、政府控制与投资效率[J].金融研究,2007,10:123-142.

[22]Frésard L.Financial strength and product market behavior:The real effects of corporate cash holdings[J]. Journal of Finance,2010,65(3):1097-1122.

[23]连玉君,刘醒云,苏治.现金持有的行业特征:差异性与收敛性[J].会计研究,2011,7:66-72.

[24]韩忠雪,周婷婷.产品市场竞争、融资约束与公司现金持有:基于中国制造业上市公司的实证分析[J].南开管理评论,2011,14:149-160.

[25]Garcia T,P J,Martinez S P.On the determinants of SME cash holdings:Evidence from Spain[J].Journal of Banking Finance&Accounting,2008,35(2):127-149.

Control of Large Shareholder,Operation of Group's Internal Capital Market and Corporate Cash Holdings

LIU Xing1,JI Fang1,2,HAO Ying1

(1.School of Economics and Business Administration,Chongqing University,Chongqing 400030,China;2.School of Business Adminstration Chongqing University of Science&Technology,Chonqing 401331,China)

Based on listed companies′high cash holdings and the rapid development of groups,the member companies′cash holdings by internal capital market operation,as well the different mechanism to the cash holdings in different internal governance environment from the two dimensions of financing constraints and agent conflicts are investigated.Based on empirical date sample of A-share listed companies from 2007 to 2010,it can be found that firstly,the operation of the group′s internal capital market affect the cash holdings of its member companies in two ways—financing constraints and agency conflicts.On the whole,the cash holding of the group members is higher than an independent enterprise.Secondly,In different internal governance environment,the degree of the impact of cash holdings by the precautionary motive and agency motivation is different.When the agent problem is more serious,the increasing extent of cash holdings caused by the agent motivation is greater than the decreasing extent caused by the weakening of the precautionary motive,and thus results in a higher cash holdings compared to independent enterprises.At last,when the agency problem is more serious,the adjustment speed of member companies′cash holdings to the target cash holdings is slower.And the adjustment semi-long cycle is longer.The above findings enrich the corporate organization theory and corporate finance theory,and also provide new evidence of how governance mechanisms affect the companies′financial decision-making from the point of view of the operation of group′s internal capital market.

control of large shareholder;operation of group′s internal capital market;cash holdings;dynamic adjustment

F830

:A

1003-207(2014)04-0124-10

2012-05-19;

2013-03-27

国家自然科学基金重点资助项目(71232004);国家自然科学基金面上资助项目(71172082);中央高校基本科研业务费(CDJXS12020004);教育部人文社科基金项目(09YJC630242)

刘星(1956-),男(汉族),河南镇平人,重庆大学经济与工商管理学院教授,博士生导师,研究方向:公司财务与公司治理.