内部控制有效性对审计报告时滞的影响——基于董事会独立性视角

谈礼彦

(湖州职业技术学院 工商管理分院,浙江 湖州313000)

0 引言

审计报告时滞指的是资产负债表日至审计报告签署日之间的日历天数,是为数不多的用来量化审计效率的指标之一,它直接关系到公司收益信息披露的及时性。经由审计过的财务报告所传递出的信息价值会随着审计报告时滞的增加而逐渐降低。较长的审计报告时滞意味着在获取收益信息时存在时滞[1],这一行为在某种程度上削弱了年报对投资者的价值,也削弱了审计的价值。

对审计报告时滞影响因素的研究由来已久。总体来看,现有文献主要从公司特征及审计师特征这两方面来研究影响审计报告时滞的因素。近年来,内部控制逐渐成为学者们研究审计报告时滞时关注的热点[2]。

1992年,COSO在其颁布的《内部控制——整合框架》中,将内部控制定义为“是一个由企业董事会、管理层和其他员工实施的过程,旨在合理保证经营的有效性和效率、财务报告的可靠性以及对法律法规的遵守”。由此看来,内部控制是否有效,对于审计师是否能够及时完成审计报告有很大影响。内部控制的有效性取决于内部控制设计的有效性与运行的有效性。不充分的控制可能会增加审计的成本,这是因为审计师在形成意见以前,需要对财务报表余额进行更广泛的测试;相反,充分有效的内部控制体系可以对财务报告的可靠性提供合理保证,同时也在一定程度上提高审计师的工作效率。

内部控制有效性对审计报告时滞的影响,在一定程度上还受到董事会独立性的影响。从总经理与董事长是否两职合一的角度来看,总经理兼任董事长有利于提升管理层的创新自由度[3],缓和因分歧而造成的沟通不畅,并提高决策效率。然而,身兼两职所伴随而来的威胁,则是总经理的工作量过大以及其缺少必要的监督。作为一个由美国金融家和监管者组成的论坛,G30在其一份报告中指出,当金融集团中的总经理兼任董事长时,他们会拿出35%的时间来解决董事会的问题。如果总经理不兼任董事长,就可以把这些时间投入到企业的日常管理当中,从而更好地履行管理层的职责。从独立董事的角度来看,董事会中独立董事的比例越高,其独立性就越强,进而可以对管理层实施切实有效的监督,并且有利于管理层与审计师之间就审计结论达成共识,同时减少审计报告时滞[4-5]。

有鉴于此,本文将关注点落在审计报告时滞这一概念之上,从内部控制有效性的角度探讨其对审计报告时滞的影响,并进一步分析董事会的独立性对上述结论的影响。

1 研究设计

1.1 研究假设

内部控制系统被视作一种可以提供高质量财务报告的机制[6],公司通过设计并运行这一机制以实现股东价值最大化。审计师在进驻公司后,首先会执行风险评估程序以评估公司本身的固有风险和控制风险。当审计师发现公司内部控制设计合理且得到执行时,就会得出公司内部控制系统比较完善的结论。在此基础上,审计师会选择在会计年度结束以前执行较多的控制测试,从而大大减少会计年度结束后所需要执行的实质性程序。然而,当公司内部控制设计不合理或虽设计合理但未得到执行时,审计师会认为公司的内部控制存在重大缺陷。此时,审计师会倾向于少做甚至不做控制测试,而选择在会计年度结束以后执行更多的实质性程序,以将审计风险降至可接受的低水平。因此,内部控制设计的合理性及执行的有效性,会直接影响审计师需要执行的实质性程序的工作量。即是说,内部控制是否有效会影响审计师的工作效率,进而影响审计报告时滞。故笔者提出本文的第一个研究假设:

H1:在其他条件不变的前提下,内部控制越有效的公司,其审计报告时滞越少。

高级管理层作为实际控制人,很可能会基于一己私利而置股东利益于不顾,做出背离股东利益最大化的经营决策。这是因为在很多情况下,管理层的利益最大化目标往往与股东们的利益最大化目标完全不同。股东们的利益目标是投资收益最大化,即期望公司的利润最大化,但管理层的利益目标则是其个人在当前阶段以及在未来阶段的收益最大化。于是,管理层有动机也有能力通过手中所掌握的资源为自己谋利。在总经理兼任董事长的公司中,由于委托人与代理人之间存在严重的信息不对称,并且缺乏其他有效的替代监督机制,管理层侵占股东利益的可能性会大大增加。即是说,两职合一这一现象会削弱董事会的监督作用,进而对信息披露质量产生不利影响。Ho和Wong也认为,存在两职合一现象的公司更有可能会对外界隐瞒不利信息[7]。然而,内部控制在这类公司中的建立健全使得上述现象得到较大缓解。不断完善的内部控制在企业中逐渐起到了制衡与监督的作用,从而填补了因两职合一所引起的董事会责任缺位的影响。即通过加强内部控制建设来补充完善公司治理机制,以对总经理的经营决策进行切实有效的监督,进而提高信息披露的质量、减少审计报告时滞。因此,笔者提出本文的第二个研究假设:

H2:其他条件不变的前提下,在董事长与总经理两职合一的公司中,内部控制有效性对审计报告时滞的减少效应会更明显。

1.2 变量及模型

笔者把审计报告时滞定义为资产负债表日至审计报告签署日之间的日历天数,以内部控制指数来衡量内部控制质量。有鉴于公开数据的可获得性,本文选择深圳市迪博企业风险管理技术有限公司所发布的“迪博·中国上市公司内部控制指数”;来作为内部控制有效性的度量指标。此外,还加入了公司规模、收益率、大股东持股比例、审计意见、事务所类型、事务所变更和董事会独立性等控制变量。其中,董事会独立性分别以总经理与董事长是否两职合一及独立董事在董事会中所占比例这两种方法来衡量。

笔者参照并改良了 Ashton et al[8]、Leventis et al[9]和Afify[4]研究审计报告时滞影响因素的模型,设计了模型1和模型2。

模型1:

各变量及其定义如下:ARL表示审计报告时滞,即资产负债表日至审计报告签署日之间的日历天数;IC_EFF表示内部控制有效性,来自于“迪博·中国上市公司内部控制指数”;控制变量方面,SIZE表示公司规模,即公司资产总额的自然对数;ROA表示收益率,即ROA=净利润/平均总资产,其中平均总资产=(年初资产总额+年末资产总额)/2,哑变量,ROA为负取1,其他取0;MAJOR表示大股东持股比例,即公司第一大股东的持股比例,以百分数表示;OPIN表示审计意见,哑变量,公司收到非标意见取1,其他取0;TYPE表示事务所类型,哑变量,公司聘用的事务所为国际“四大”的取1,其他取0;SWITCH表示事务所变更,哑变量,发生事务所变更的公司取1,其他取0;CEO表示CEO的二重性,哑变量,CEO与董事长为同一人时取1,其他取0;INDEP_DIR表示独立董事,即董事会中独立董事所占的比例。

1.3 样本选择与数据来源

笔者以我国2009-2011年沪深两市A股上市公司作为初始样本,合计6 200家公司。接下来:(1)考虑到金融行业的特殊政策,删去金融类的109家公司;(2)有鉴于ST及*ST等公司的财务指标可能会对结果产生偏差,故删去ST及*ST等公司共454家;(3)删去缺少审计报告签署日期的公司共129家;(4)考虑到证监会对年报披露时间的有关规定,故删去审计报告时滞大于120天的公司共39家;(5)删去数据缺失的公司共984家,其中内部控制指数缺失905家,董事长或总经理数据缺失47家,独立董事数据缺失32家。最后得到的样本量为4 485家上市公司,其中沪市2 100家、深市2 385家。

数据来源方面,2009年度内部控制指数来源于《中国上市公司内部控制指数研究》[10],2010年度内部控制指数来源于深圳市迪博企业风险管理技术有限公司官方网站,2011年度内部控制指数来源于《中国上市公司内部控制报告(2012)》[11],其他数据均来源于 CSMAR数据库。数据处理及统计分析采用Excel2003及STATA9.0。

2 实证分析

2.1 相关性分析

表1 各变量的Pearson双尾检验

表1是各变量的Pearson相关系数矩阵。其中,IC_EFF,MAJOR均与ARL在1%的水平上显著为负,说明内部控制越有效、第一大股东持股比例越高的公司有着较小的审计报告时滞;ROA,OPIN与ARL在1%的水平上显著为正,说明经营出现亏损、收到非标意见会导致较长的审计报告时滞;INDEP_DIR与ARL在10%的水平上显著为正,表示审计报告时滞随着独立董事比例的提高而增加,这与预期相反。此外,SIZE,SWITCH及CEO均与ARL正相关,而TYPE与ARL负相关,但它们在统计上均不显著。

2.2 多元回归分析

表2是多元回归的结果。

模型1是在考虑董事会独立性时采用CEO二重性这一指标后的回归结果。在控制了行业和年度后,结果显示IC_EFF在1%的水平上显著为负,与预期符号一致。这说明,内部控制有效性越高,越能够减少审计报告时滞,即建立健全内部控制体系,有助于提高审计师的工作效率,从而可以达到及时披露年报信息的目的。

表2 多元回归结果

控制变量中,SIZE在1%的水平上显著为正。规模较大的公司相比规模较小的公司有着更长的审计报告时滞,公司规模越大,意味着公司的经营范围越广、业务复杂程度越高,这在一定程度上加大了审计师开展工作的难度,需要其付出更多的时间与精力,从而延长了审计报告的完成时间。此外,公司规模越大,其在审计过程中与审计师讨价还价的能力越高,从而延长了公司与事务所就审计结论达成一致的时间。ROA在1%的水平上显著为正,表明业绩出现亏损的公司及收到非标意见的公司也会表现出更长的审计报告时滞。收益为负意味着公司目前经营不善,其所隐含的经营失败和管理层欺诈的可能性大大增加,因而审计师在执行程序时会更趋于谨慎。MAJOR在5%的水平上显著为负,即审计报告时滞会随着第一大股东持股比例的增加而减少。这表明外部投资者持股比例越高,其对及时披露信息的需求也会提高,并且对管理层施加的影响也越大。OPIN在1%的水平上显著为正,说明收到非标意见的公司有着更长的审计报告时滞。非标意见被视为“不利消息”,管理层在正式披露年报前会花大量时间与审计师进行沟通与博弈,双方就审计意见达成一致的过程则会推迟审计报告的签署日期。CEO在10%的水平上显著为正,即董事长与总经理两职合一的公司有着更长的审计报告时滞。这表明董事会的独立性越高,公司越能够实现信息的及时披露。此外,TYPE及SWITCH 的符号与预期一致,但在统计上均不显著。

模型2是在考虑董事会独立性时采用独立董事这一指标后的回归结果。在控制了行业和年度后,结果显示主变量IC_EFF在1%的水平上显著为负;控制变量中SIZE,ROA及OPIN均在1%的水平上显著为正,MAJOR在5%的水平上显著为负,但TYPE及SWITCH 不显著。此外,INDEP_DIR在统计上不显著,且其系数符号与预期相反。究其原因,可能是由于我国上市公司普遍将独立董事的席位维持在证监会的最低设立数量标准,即以达到证监会法规为目的而设立独立董事席位,并非基于公司经营发展的需要。这一现象也说明,当独立董事的比重较小时,董事会无法对管理层作出有效地监督与制衡[7],也无法为提高公司信息披露质量作出贡献。

由样本回归结果可知,前述第一个研究假设得证,即在其他条件不变的前提下,内部控制越有效的公司,其审计报告时滞越少。

3 进一步检验

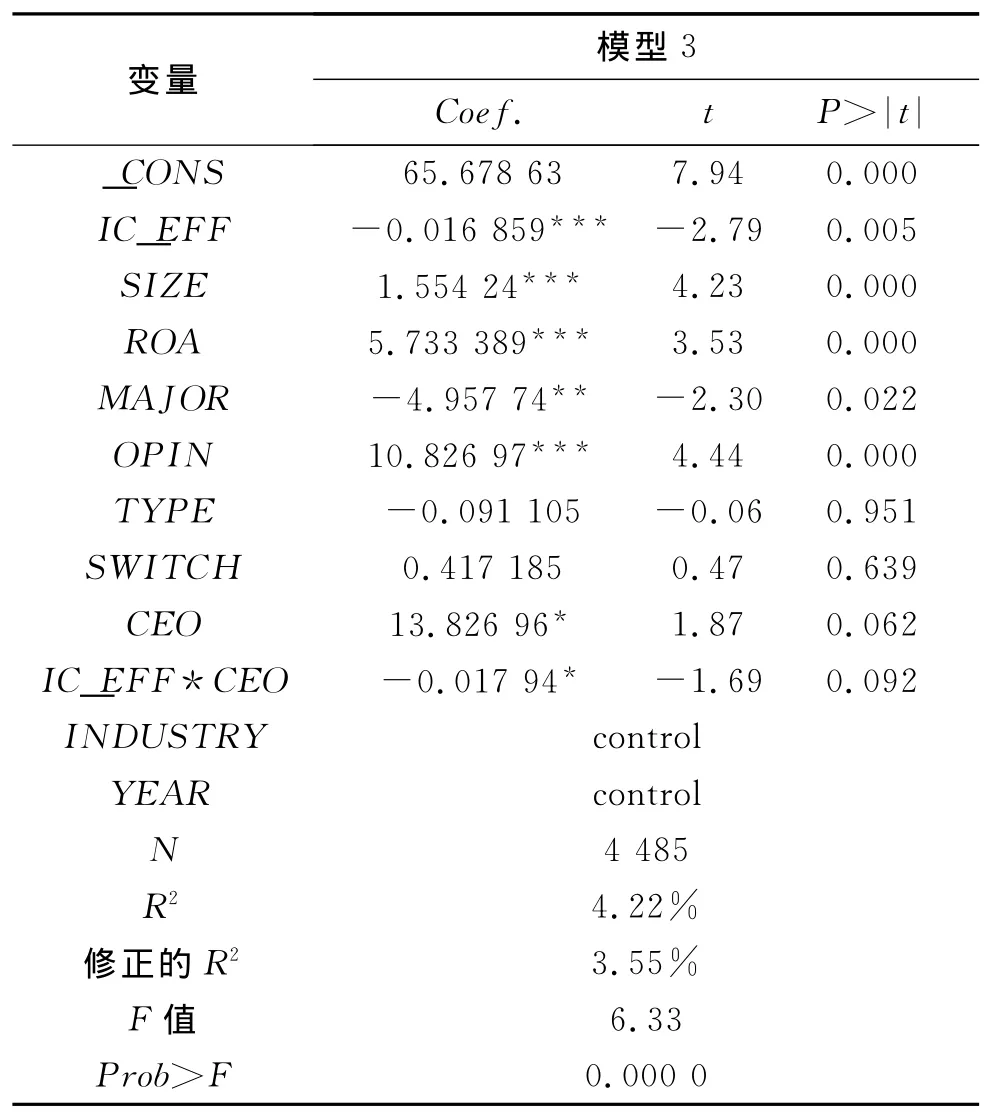

在表2的模型1中,CEO的系数在10%的水平上显著为正,意味着总经理与董事长的两职合一会引起审计报告时滞的增加。笔者认为,相比其他公司,存在两职合一的公司在治理机制方面存在缺陷。董事会作为公司治理的四大基石之一,在公司持续良好的发展过程中起着不可替代的重要作用。当缺乏董事会的有效监督时,公司的经营很大程度上取决于总经理的个人决策。在决策受到质疑时,其行为更有可能凌驾于内部控制之上。因此,在缺乏制衡机制的公司中,审计师会调高固有风险和控制风险,并执行更多的审计程序。为探讨在两职合一的公司中,内部控制有效性对审计报告时滞的影响是否会发生改变,笔者设计了模型3来进行检验。

模型3:

回归结果见表3。

表3 进一步检验结果

模型3在模型1的基础上增加了内部控制有效性与CEO二重性的交叉项(IC_EFF*CEO)。回归结果显示,IC_EFF在1%的水平上显著负相关,CEO在10%的水平上显著正相关,交叉项IC_EFF*CEO在10%的水平上显著负相关。

图1是对交叉项IC_EFF*CEO的说明。表3和图1表明,与董事会独立性较高的公司相比,独立性较低的公司在内部控制不完善时会表现出更长的审计报告时滞。但是随着内部控制体系的健全,上述两类公司之间的差距会逐渐缩小。从而前述第二个研究假设得证。即其他条件不变的前提下,在董事长与总经理两职合一的公司中,内部控制有效性对审计报告时滞的减少效应会更明显。

图1 交叉项(IC_EFF*CEO)分析图

笔者认为,导致上述变化的原因在于不断完善的内部控制在企业中逐渐起到了制衡与监督的作用,从而填补了因两职合一所引起的董事会责任缺位的影响。在总经理兼任董事长的公司中,管理层侵占股东利益的可能性会大大增加。然而,内部控制在这类公司中的建立与完善使得上述现象得到较大缓解。企业的内部控制章程中所设置的很多约束管理层行为的规则,能有效地保护股东的利益。这一结论启示我们,在股权分散且由总经理同时行使董事长一职的公司中,可以通过加强内部控制建设来补充完善公司治理机制,以对总经理的经营决策进行切实有效的监督,进而提高信息披露的质量、减少审计报告时滞。

4 结论与建议

本文借鉴了“迪博·中国上市公司内部控制指数”来作为内部控制有效性的衡量指标,以我国2009-2011年沪深两市的A股上市公司为样本,研究了内部控制有效性对审计报告时滞的影响。结果发现,内部控制有效性与审计报告时滞呈显著负相关,即内部控制有效性越高的公司表现出较少的审计报告时滞。设计合理且得到执行的内部控制可以增强审计师的信心,从而使其选择在会计年度结束以前执行较多的控制测试,并大大减少会计年度结束后所需要执行的实质性程序。这表明,建立健全内部控制体系,有助于提高审计师的工作效率,进而可以达到及时披露年报信息的目的。

在进一步检验时,笔者发现在总经理兼任董事长的公司中,内部控制有效性对审计报告时滞的减少效应会更明显。这说明,与董事会独立性较高的公司相比,虽然独立性较低的公司在内部控制不完善时会表现出更长的审计报告时滞,但是随着内部控制体系的健全,上述两类公司之间的差距会逐渐缩小。

结合上述研究结论,本文提出以下政策建议。

4.1 建立并完善内部控制体系

企业应建立并完善内部控制体系,从而为实现其经营目标、报告目标、合规目标和战略目标提供合理保证。一方面管理层应设计、执行和维护必要的内部控制,以使财务报表不存在由于舞弊或错误导致的重大错报;另一方面董事会应对管理层履行上述职责的过程进行监督。

4.2 完善独立董事制度

企业应逐步完善独立董事制度,提高独立董事的话语权,以发挥其制衡与监督的作用。从战略管理的高度来建立评价和监控体系,使独立董事的工作深入到公司战略管理当中,以保障治理层与管理层之间的渠道通畅,使治理层的理念能够真正有效地传递到管理层、职能部门和员工的战略性工作中。

4.3 健全法律法规

与国外相比,我国的内部控制法制建设还处于部门规章层面,并未上升至法律层面,且目前我国对上市公司管理层未按照规定披露信息或者所披露信息时有虚假记载、误导性陈述或者重大遗漏的处罚较轻,仅对直接负责的主管人员和其他直接责任人员给予警告,并处以三万元以上三十万元以下的罚款。因此,为确保内部控制的有效执行及所披露信息的真实准确,监管机构应该在完善内部控制机制建设的同时,加强内部控制的法制建设,重点查处隐瞒内部控制缺陷或虚假披露内部控制有效性的行为,并加大对相关高管的处罚力度。

4.4 加强行业督导

内部控制体系的建立与完善是一个不断向前的动态过程,除企业自身的制度建设以外,还需要行业组织对其进行指导与监督。有鉴于此,行业组织在实践中应该有针对性地引导企业重点关注与财务报告有关的内部控制,适当关注非财务报告内部控制,即将内控建设重点定位于财务报告内部控制,但又不局限于其中。此外,在引进国外先进理念时,不宜全盘照搬,应与国内具体实际紧密结合。必要时,可以选择个别地区或企业进行试点,待制度成熟后再向全国推广。各行业组织应积极推动本行业内的企业完善治理结构、建立适合本行业的内部风险评估制度和监测制度。

[1] Knechel R W,Payne J L.ARLditional evidence on au-dit report lag[J].Auditing:A Journal of Practice and Theory,2001,20(1):137-146.

[2] 谈礼彦.审计报告时滞影响因素之文献综述[J].中国乡镇企业会计,2013(10):162-166.

[3] 吴淑琨,柏杰,席酉民.董事长与总经理两职的分离与合一——中国上市公司实证分析[J].经济研究,1998(8):21-28.

[4] Afify H A E.Determinants of audit report lag:does implementing corporate governance have any impact empirical evidence from Egypt[J].Journal of Applied Accounting Research,2009,10(1):56-86.

[5] Hashim U J B,Rahman R B A.Audit report lag and the effectiveness of audit committee among Malaysian listed companies[J].International Bulletin of Business ARLministration,2011(10):50-61.

[6] Altamuro J,Beatty A.How does internal control regulation affcect financial reporting[J].Journal of Accounting and Economics,2010,49(1-2):58-74.

[7] Ho S S M,Wong K S.A study of the relationship between corporate governance structures and the extent of voluntary disclosure[J].Journal of International Accounting Auditing & Taxation,2001,10(2):139-156.

[8] Ashton R H,Willingham J J,Elliott R K.An empirical analysis of audit delay[J].Journal of Accounting Research,1987,25(2):275-292.

[9] Leventis S,Weetman P,Caramanis C.Determinants of audit report lag:some evidence from the Athens stock Exchange[J].International Journal of Auditing,2005,9(1):45-58.

[10] 王宏,蒋占华,胡为民,等.中国上市公司内部控制指数研究[M].北京:人民出版社,2011:172-232.

[11] 胡为民.中国上市公司内部控制报告(2012)[M].北京:电子工业出版社,2012:165-243.

——基于“关系”的视角