中国电子纳税服务发展探讨

安 然(重庆市开县地方税务局 重庆 405499)

周志波(西南大学经济管理学院 重庆 400715)

一、OECD国家电子纳税服务发展趋势

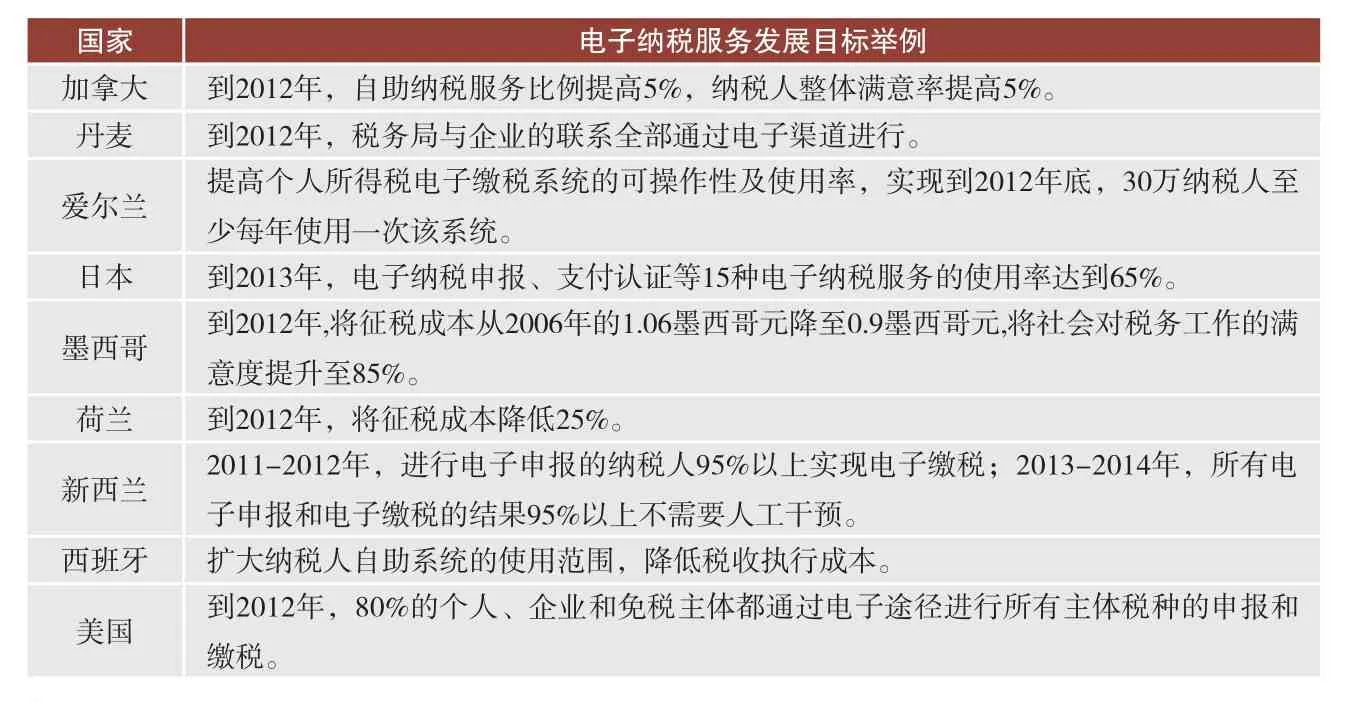

(一)战略化

自上世纪90年代中期以来,经济合作与发展组织(OECD)国家大力发展电子纳税服务取得显著成绩,很大程度上得益于各国的电子纳税服务战略规划,如下表所示。这些战略规划体现出三个特征:一是将提高纳税遵从和降低遵从成本作为首要目标;二是注重提高电子纳税服务效率,在技术开发和基础设施建设上加大投入;三是将扩大电子纳税服务范围、提高服务质量、提升使用率作为首要的战略任务。为了确保这些战略规划落到实处,各国还实行了绩效考核,考核指标包括服务时限、服务质量、客户(纳税人和税务中介)满意度、电子纳税服务使用率、对降低税收行政成本的贡献、电子纳税服务投资的回报等。

(二)多元化

OECD国家电子纳税服务发展战略目标表

OECD国家电子纳税服务可分四类:基于网络(主要是互联网技术)的电子纳税服务;电子邮件纳税服务(包括一般电子邮件服务和安全电子邮件服务);电话纳税服务(包括电话语音服务、短消息服务、呼叫中心电话服务);智能设备服务(包括自助纳税服务设备、智能手机等)。

从各国的实际情况看,基于网络的电子纳税服务运用最为普遍,绝大部分电子纳税服务都通过互联网实现。电话纳税服务在近几年发展较快,在呼叫中心电话服务方面取得了长足进步。美国、瑞典、意大利、土耳其等国已开发智能手机纳税服务,而电子邮件服务尤其是一般电子邮件服务由于安全性和实效性的问题,使用率持续降低。

(三)一体化

近年来,OECD国家从纳税宣传(包括信息提供、纳税咨询)、纳税申报、税款缴纳等环节全面提高纳税服务手段的“自动化”程度,实现电子纳税服务的一体化。

在电子纳税宣传方面,主要通过官方网站宣传税收政策、指导办税并提供在线咨询服务。多数国家按照“纳税人类型标准”设计电子纳税服务网站①不过,也有一些发达国家按照“功能标准”、“任务标准”等原则划分电子纳税服务网站功能。例如,美国就采用典型的“功能标准”划分电子纳税服务网站,加拿大则依照“任务标准”设计网站。,如澳大利亚税务局(ATO)将其网站按照服务对象类型划分为个人、企业、非营利性组织、政府机构、税收中介、澳洲退休基金等六个模块。

在电子纳税申报方面,为主要税种提供电子纳税服务的国家明显增多,而采用此服务的纳税人比例也在不断提高。目前,OECD国家已普遍实现个人所得税、企业所得税、增值税、雇主信息和收入报告等的电子申报,其中个人所得税的电子申报率已经超过90%,西班牙更是已经达到100%。

OECD国家还积极推动电子缴税的发展。目前,电子缴税的手段主要有直接付款、直接信用支付(如在线支付)、电话银行和信用卡等。为了进一步提高电子缴税的比例,一般采取以下几种措施:一是提高电子缴税系统的安全级别。例如,美国对联邦税收电子支付系统(EFTPS)采用了最高级别的安全措施保障交易安全。二是为电子缴税提供特别的权限。例如,英国为使用电子缴税的纳税人提供更长的申报期。三是推行强制电子缴税制度。新西兰和英国都通过议会法案,强制要求所得税等税种实行电子申报并通过电子支付缴税。

(四)安全性

数据的安全是纳税人最关心的问题,也是纳税人接受电子纳税服务的关键因素。因而,各国电子纳税服务系统设计的首要原则就是安全原则。数据安全主要涉及几个方面的内容:(1)数据的保密性。电子纳税服务系统必须保证纳税人和税务机关相互传递的数据是保密的,不会对外泄露。(2)数据的整体性。电子纳税服务系统必须确保纳税人和税务机关之间相互传递的数据在传递过程中不会发生任何改变。(3)数据的不可抵赖性。电子纳税服务系统必须绝对禁止数据发送者以任何形式的借口对其传递的数据抵赖、不认账。

数据的保密性一般采用安全套层加密技术(SSL)或数字认证(DC)或数据散列算法(H)等类似加密协议予以保证。例如,在确保税务账户基本信息的保密性方面,法国、德国、美国、澳大利亚、奥地利、意大利、日本、韩国等国家都采用安全套层加密技术,比利时、丹麦等国家则同时采用安全套层加密和数字认证两种技术,而我国仅采用数字认证技术。

数据的整体性一般通过数据散列技术予以保证,也有国家采用基于公共秘钥基础设施(PKI)的数字签名技术。例如,在确保纳税申报信息的整体性方面,比利时采用了安全套层加密、数字认证两种技术,美国采用了数字认证和数据散列算法技术,丹麦同时采用了安全套层加密术、数字认证和数据散列算法三种技术,而土耳其对传递的数据包使用压缩文件格式以保证数据的完整性。

数据的不可抵赖性则可以通过更多的技术手段实现,如数字认证、数据备份、合同条款、共享秘钥等。例如,奥地利采用安全套层加密技术,意大利采用数字认证技术,丹麦则同时采用安全套层加密和数字认证技术,澳大利亚则采用数据备份和合同条款的手段。

二、我国电子纳税服务存在的问题

(一)电子纳税服务发展不均衡

过去十年间我国的电子纳税服务发展迅速,服务范围更加广泛、服务手段更加先进、服务水平不断提高,但也表现出不均衡的特征。一是区域间发展不平衡。整体而言,东部沿海发达地区的电子纳税服务比中西部地区更加成熟,税务机关呈现扁平化特征的直辖市的电子纳税服务使用率比其他省区更高。二是服务渠道间发展不平衡。电子纳税服务渠道不断扩大,尤其是电话服务和网络服务。但是这些渠道间的发展并不平衡,以电子邮件和智能设备为载体的电子纳税服务发展明显滞后。三是服务环节发展不均衡,突出地表现为电子缴税的发展一直落后于电子纳税申报。四是税种之间发展不均衡。总体看,我国电子纳税服务(尤其是电子纳税申报)在流转税领域的发展与应用好于所得税和财产行为税领域,这与OECD国家正好相反。

(二)电子纳税服务成本高

我国近年电子纳税服务降低成本的效果并不理想,某些方面甚至增加了额外成本。一是重复建设造成高额成本。目前,电子纳税服务平台建设缺乏统一的战略规划,多级开发、重复建设问题普遍存在,资源浪费严重。二是电子纳税服务进化的成本较高。技术层面,电子纳税服务需要不断提高系统的安全性和自动化程度;操作层面,电子纳税服务必须要不断优化操作流程和界面,使得系统更为便利。三是在其推广过程中,操作培训成本巨大。一方面,税务机关对税务人员和税务中介等专业人士进行培训需要行政成本;另一方面,纳税人和税务中介对员工进行操作培训也要额外成本。四是电子纳税服务系统的日常维护成本。系统的任何环节出现问题都会直接影响整个系统的运行。

(三)电子纳税服务推广存在障碍

我国电子纳税服务面临感性障碍(perceptual barriers)和实际障碍(practical barriers)。前者包括:不熟悉系统操作或操作界面不舒适,使纳税人不愿意使用电子纳税服务。这主要是由电子纳税服务系统的设计者未充分考虑纳税人的需求造成的。后者包括:很多纳税人缺乏必要的IT知识和操作技能,无法使用电子纳税服务;电子纳税服务系统不能根据纳税人的实际情况选择性地要求其填报相关表格等。另外,对系统安全性的担心也造成了电子纳税服务推广的障碍。

(四)电子纳税服务安全性与便利性、低成本之间存在矛盾

近年我国在开发电子纳税服务的过程中,也呈现出系统安全级别提高、信息技术更加复杂的趋势,以保证国家税收数据系统的绝对安全。但过高的系统安全级别必然损害系统操作的便利性,降低电子纳税服务对纳税人的吸引力。同时,过高的安全技术标准也会使电子纳税服务系统成本变高。

三、对我国电子纳税服务发展的建议

我国网络纳税申报和12366纳税服务热线建设已取得长足进步,但由于缺乏整体战略规划,“重复建设”问题严重。因此,应将电子纳税服务提升到国家战略层面,由国家税务总局统一规划,遵循“以纳税人为中心”的原则,不断提高电子纳税服务水平。

(一) 建立包括电子纳税服务在内的全国统一规范的税收信息平台

1.按照“整体政府”理念,加强税务机关与其他部门的沟通配合,实现涉税信息共享。短期内,要积极与公安、社会保障、房屋登记、土地管理等部门沟通,实现金税三期与各部门数据库的联网。例如,将金税三期系统与公安部门的人口信息数据库联网,实现自然纳税人登记的身份验证;将房屋、土地等部门的税源项目登记数据与金税三期系统共享,可以有效减轻财产税源的登记负担等。长期看,推进整个公共服务的电子化、集约化、整体化,并探索建设与银行等金融机构实现纳税人信息共享的机制,强化对纳税人信息的管控,降低税源流失的风险。

2.整合税务系统现有资源,建立全国统一的电子税务平台。我国电子纳税服务环节存在人为分割问题,完成整个纳税业务流程步骤繁琐。同时,国地税系统的征管软件、纳税服务网站各不相同,并且不同级别的税务机关可能又有自己的电子纳税服务平台①国税系统的征管软件全国统一,但地税系统的征管软件则由各省市区自行开发,有的省份甚至在不同的地区所使用的征管软件也不同。。对此,一是要整合国地税系统征管系统平台,推进金税三期系统向全国铺开;二是要整合国地税电子纳税服务平台。短期内,各省国地税统一平台建设,省级以下税务机关不再单独开发电子纳税服务平台。同时,要在统一的平台上提供统一格式的涉税文书,方便纳税人下载填报。长期看,要将全国的电子纳税服务集中到一个平台上,打破电子纳税服务的空间限制。将呼叫中心总部设在国家税务总局,并在各省级税务机关设立分中心,统一建设标准、人员培训等。

(二)完善电子纳税技术,优化电子纳税服务流程,不断提高电子纳税服务水平

要从广度和深度两方面共同努力,逐步推进电子纳税服务的普及。从广度上讲,税务机关要通过提供多元化的电子纳税渠道,为纳税人提供充分的选择权。目前,基于网络技术和呼叫中心的电子纳税服务发展较快,相对成熟。因此,今后要全面推进电子邮件、电话、移动智能设备等渠道的电子纳税服务形式。从深度上讲,要不断改进技术手段和工作流程,让纳税人能够更便捷地完成各项涉税业务,从而提升对电子纳税服务的认同度。如使纳税人可选择性地填写相关的数据、表格,无关资料通过系统条件过滤功能直接省略,为纳税人提供类似传统纳税服务的感觉,纳税申报表的界面仿照纸质申报表设计等。

(三)合理平衡安全性与便利性

电子纳税服务的推广取决于电子纳税服务的安全性和便利性。两者通常存在此消彼长的问题,都会影响纳税人和税务中介对电子纳税服务的接受程度和推广普及。因此,必须在安全性与便利性之间寻求最佳平衡。不同类型的纳税服务、纳税服务的不同阶段,所需的系统安全级别往往是不相同的。例如,查看纳税信息、设立税务登记等环节所需的系统安全级别相对较低,满足数据保密的基本要求即可,通过数字认证或者用户名/密码登陆方式就能予以保证;而纳税申报环节所需的系统安全级别就相对较高,必须采用安全套层加密、数据散列等加密技术。

(四)加强配套制度建设

一是要完善企业和个人全国统一身份制度。就企业而言,要建立全国统一并且惟一的纳税人识别号制度;就个人而言,要以身份证编码制度为基础建立个人纳税身份编码制度。当前的纳税人身份编码制度还存在如下缺陷:1.国地税对同一纳税人的识别号编码不相同,造成金税三期上线后国地税系统基础征管数据混乱;2.对总分机构纳税人的税务登记不能实现系统自动关联和实时更新;3.对同一纳税人尤其是个体户开设多个分支机构的情况,尚未建立统一科学的编码规则,造成这部分纳税人的征管困难。二是要加快《税收征管法》等相关立法进程,从法律层面为电子纳税服务的推广提供支撑。尤其是关于纳税人的选择权,以及涉及强制电子纳税服务的方面,通过立法加以保障。

[1] OECD. Forum on Tax Administration: Taxpayer Services Sub-Group—Survey of Trends and Development in the Use of Electronic Services for Taxpayer Service Delivery [R]. OECD, March 2010.

[2] OECD. Forum on Tax Administration: Taxpayer Services Sub-Group—Security and Authentication Issues in the Delivery of Electronic Services to Taxpayers [R]. OECD, January 2012.

[3] OECD. Forum on Tax Administration: Taxpayer Services Sub-Group—Programs to Reduce the Administrative Burden of Tax Regulations in Selected Countries [R]. 2008.

[4] OECD. Forum on Tax Administration: Taxpayer Services Sub-group—Improving Taxpayer Service Delivery: Channel Strategy Development[R]. May, 2007.

[5] Steyaert, J. C. Measuring the performance of electronic government services. Information and Management, 2004, 41(3), 369–375.

[6] Hung, S. Y., Chang, C. M. and Yu, T. J. Determinants of User Acceptance of the E-Government Services: The Case of Online Tax Filing and Payment System [J]. Government Information Quarterly 23 (2006) 97–122.

[7] Reid, I. Government Service and Satisfaction: A Syndicated Public Opinion Study. Summary of Findings Volume 1, October 2006.