QE退市 转机还是危机

胡谦华

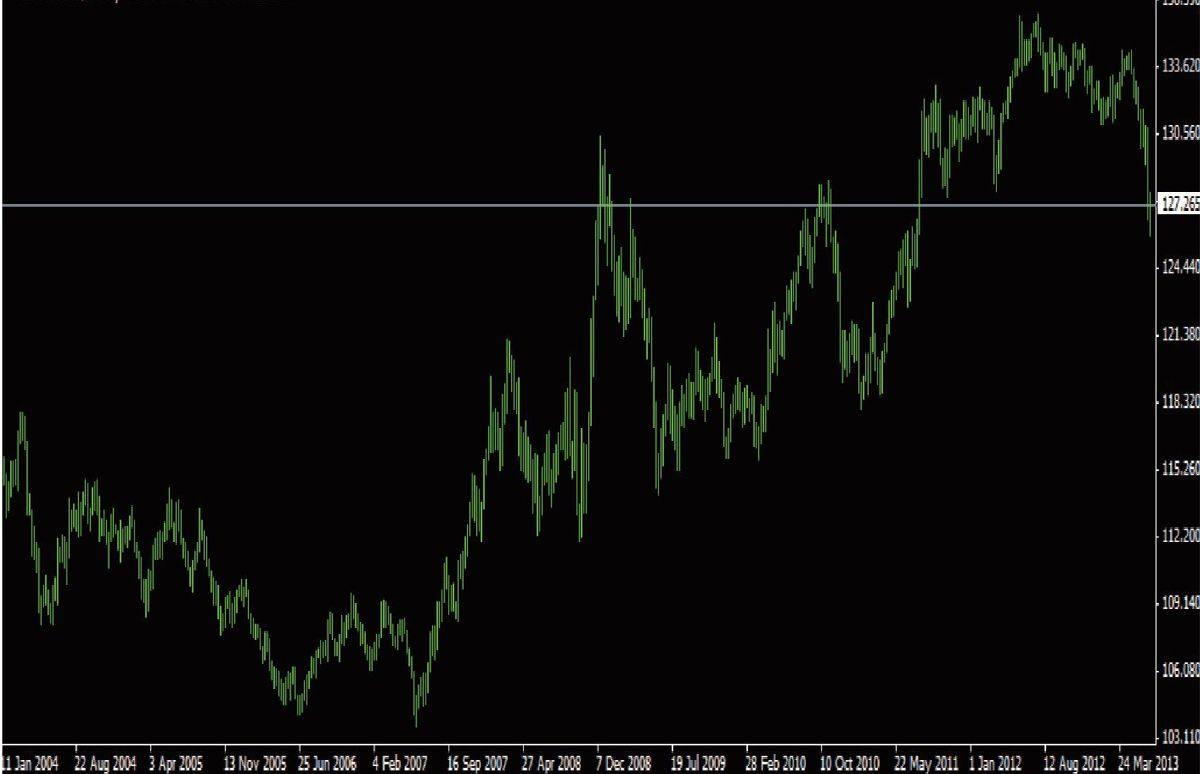

2013年6月是一个不安份的月,A股迎来了三年以来的最大单日跌幅,并创下了三年多以来的低点;而美债的走势出现了自2008年金融海啸以来的第一次逆转,自2008年金融海啸以来,美国进行了三轮的货币宽松政策,造就了美债走高,美元走高的市场交易模式,而在六月份市场开始真实相信联储局可能开始退出量化宽松开始,美债大幅崩跌,美元先跌后升,这一情境开始出现了逆转。

今年以来,我们可以看到市场资金大幅从新兴市场中撤出,主要新兴市场股市跌幅平均达到20%的水平,而美国长期债券与短期债券的利差快速缩短,这意谓著市场的资金流向正快速的大幅的流回美国本土市场;自去年起,美国缓解财政悬崖危机开始,市场看多美元的力道就从未曾减弱,日圆政策性贬值,更加深了市场对于美元走强的看法,但今次最真实的不同的是,美债的崩跌,仅仅造成美元短暂的疲弱,其后迅速的反弹更是值得我们观察的现象。

自今年高点以来,新兴市场的股市下平均下跌了20%,而其中接近一半的跌幅在六月发生,而美国10年债券的价格,则下跌至2009年以来的低点,这两点告诉我们,市场的资金正在为美国逐步退出量化宽松的可能做准备,过去五年来市场的资金结构,正在发生明显的变化,美元受益于流动性的需求而走强,这正是过去五年当美债价格走强,美元跟随走强的走势出现逆转的根本原因,在这一波美债大跌的过程中,美元反而因为流动性的支持,美元指数自80.5的上升轨道底部重新攀升回83水平以上的重要原因。

解读美指结构

自2008年金融海啸以来,市场主题一直围绕著美国财政问题,以及欧债问题打转,美元及日元作为市场主要避险货币的结构明显,当金融市场出现动荡危机时,美元及日圆往往同步走强,而由于日圆的避险需求的关系,美元真实的强弱,往往被打了折扣,日圆在美指结构的成分里,占了13.6%的权重,当多数时间美元与日圆进行同向波动时,美元真实波动幅度被藏匿了部分起来,而在去年底开始,日元大幅贬值后,市场回到美元盘的波动模式,让美元指数可以重新直观且客观的评估美元的强弱状态。

我们以美指83作为一个估值标准来说,当美指在83水平时,欧元的兑换水平在1.3水平附近,但是在2010~2012年美指接近此水平时,欧元及日元却出现了几个不同的价位水平。

日圆在美指的权重里虽然只占了13.6%,但在市场资金流动的意义上却是巨大的,在2010及2012年美指在84水平时,日元都属于强烈的避险需求角色,日圆的强劲,反而削弱了美元的真实强度,也就是说,若以2008年金融海啸前日圆的水平来看,当美指走高时,欧元其实都是相对偏高的,而当今年市场回复到美元盘时,美日走高,美元的真实强度将会反应到欧元上及其他的货币上;而今年以来,美元逐步走强的情况已和2010年及2012年的情况有所不同,市场的风险情绪相对温和许多,加上日圆大幅贬值后,市场逐步回复到2008年以前的状态,而随著美国开始出现退出QE的可能性发生,美元指数在站稳85水平之后,可望再有一波多头走势。

股债危机?

当六月份柏南克透露出QE退市的可能性后,造成美国债券价格的大跌,美10年债的收益率飙升至两年高位,流动性可能开始紧缩的预期,也造成了新兴市场股市的崩跌,所以今年下半年的经济数据,将会引发市场对于经济前景的重要预期,由于流动性缩减,若经济数据表现不佳,那么就可能引发大型的股灾,因此美元反而将从中受益;而就目前的情况来看,出现这样的危机暂时还不明显,不过资金正从资本市场撤离已现端倪,而欧美股市目前仍处于历史高点,一旦失去流动性,那么灾难或许发生。

而从债市来看,美债此次收益率飙升,尚未引发欧美股市的崩跌,但却已经率先冲击了新兴市场,如果美债收益率持续飙高,那么股灾就会很轻易的发生,今年五月,日本股市就曾因为日本国债收益率飙升,出现过股市单日崩跌10%的情况,所以一旦股市债市出现骨牌效应的崩跌,美元将会受到更多避险资金的追捧。

收回流动性,稳固美元霸权?

美国较其他进行货币宽松政策的国家,更早透漏出收回流动性的可能性,这带动了以美元计价的资产价格的上升,而美元的走强是否为美联储的真实意图我们不得而知,但可以理解的是,市场资金会因此流向美国本土市场,而非逃离,如果美国接下来的经济数据良好,那么此一现象就会加剧,这将使的流动性的回收,不会带来像前述所说的股债危机。

以美元计价的商品价格,持续下跌,已经反应出了危机与转机的转折点,在美联储议息后,主要商品价格都出现了大幅的下滑,国际金价更下跌至09年以来的低点,CRB商品指数更迫近了去年欧债危机时的低点,整体通胀表现十分温和,温和到甚至让人开始想像发生通缩的可能性,而这更多原因来自于新兴市场的衰退,所以受到流动性收回的冲击,影响更大的将是新兴市场,接著才是欧美先进国家,印度卢比及巴西里爾的汇率表现,今年以来已经下跌了8%。

结束还是开始

QE退市虽然尚未开始,但是市场已经开始进行投资舱位结构的调整,这也是近两周国际金融市场剧烈震荡的主因,大量的平仓盘,造成市场来回的反覆,直到美联储议息完后才逐步稳定下来,QE的结束是另一个新的开始,美债收益率五年来重新回到正相关的走势,这让我们有理由相信,避险型的投资行为开始发生了转变,过去这五年来,市场以避险套利的交易模式为主,美元及日元轮流充当资金的避险池。

从乐观的角度来看,QE的退市,意味著对经济市场前景看好,而从悲观的角度来看,流动性收回后,将减少市场的活动能量;由于通胀十分缓和,所以主要国家进入升息周期将还有一段漫长的路,这将减缓了QE退市,对市场流动性的冲击,只要美国经济数据表现稳定,那么美元在今年下半年度,相信会有亮丽的表现,尤其在对新兴市场货币的表现上,值得期待。

——基于三元VAR-GARCH-BEEK模型的分析