商业信用、融资约束与企业投资

——基于我国制造业上市公司的实证研究

李林红

(中南财经政法大学会计学院,湖北 武汉 430223)

商业信用、融资约束与企业投资

——基于我国制造业上市公司的实证研究

李林红

(中南财经政法大学会计学院,湖北 武汉 430223)

本文采用2003-2011年中国制造业上市公司数据,研究商业信用对投资-现金流敏感性的影响,考察商业信用对企业投资行为的作用。结果发现:我国上市公司的投资对现金流高度敏感,存在明显的融资约束现象;商业信用显著缓解了企业的融资约束;国有上市公司受到的融资约束比民营上市公司小,但是随着商业信用规模的扩大,民营上市公司的融资约束有明显的缓解。

商业信用;融资约束;企业投资;投资-现金流敏感性

一、引 言

改革开放30多年来,中国经济保持快速增长,然而我国金融生态和金融体系尚不完善,金融功能部分受到抑制,这在一定程度上影响了经济的发展(Allen et al,2005)[1]。在正式金融制度安排缺位的情况下,商业信用作为非正规金融的一种形式成为重要的外部融资渠道,能够有效补充金融市场发展的不足(王彦超,2008)[2],而且在金融市场越不发达的国家,商业信用对经济增长的促进作用越显著(Fishman and love,2003)[3]。值得思考的是,商业信用通过何种途径促进经济增长?商业信用促进经济增长的作用机制是什么?

二、理论分析与研究假说

(一)信息不对称与融资约束

理论上,Modigliani&Miller(1958)[4]开创性地提出在完美资本市场条件下,公司的资本结构与投资是不相关的(MM理论)。公司投资与否只考虑项目的未来现金净流量与相关支出,只有在未来的现金净流量大于相关支出时才进行投资。20世纪80年代,Myers&Majluf(1984)[5]将信息不对称原理引入资本市场研究,建立了优序融资理论,认为信息不对称造成公司内外部融资成本差异,当公司拥有良好的投资机会而又无法从外部筹集到最优投资所需资金时,只能依靠融资成本较低的内部现金流,信息不对称程度越高,内外部资金成本的差异越显著,公司融资约束程度越强。因此,公司的投资支出与现金流表现出很强的正相关性,导致公司融资约束问题的产生。实证方面,Fazzari、Hubbard&Peterson(1988)[6](简称FHP)最先将投资-现金流敏感性作为资本市场融资约束的证据,从实证角度证明融资约束理论,在以后的文献中,用投资现金流敏感性来度量不可观察的融资约束几乎成为标准方法(沈宏波等,2010)[7]。

(二)商业信用与融资约束

关于商业信用缓解融约束的研究,Meltze(1960)[8]首次提出 “信贷配给”概念,认为金融市场的不完善,会导致银行信贷有利于大企业而对小企业不利,部分企业转而使用商业信用。因上下游企业之间的长期合作,商业信用拥有融资比较优势(Petersen、Rajan,1997)[9],是一种低成本的融资。同时,根据商业信用融资的再分配理论,融资禀赋较高的企业由于暂时没有好的投资项目而以商业信用的形式把盈余资金提供给融资禀赋较低的企业,从而缓解融资禀赋较低企业的融资约束,实现资源的合理配置。因此,商业信用作为企业重要的外部融资渠道能够缓解企业的融资约束。以往文献多是从理论上研究商业信用缓解融资约束,实证分析较少。关于融资约束的度量问题,Federetal(1990)[10]借助于问卷调查进行度量,这一方法大大缩小了利用企业的观察数据进行实证研究的样本空间。石晓军,张顺明(2010)[11]利用随机前沿二阶段模型,证明商业信用缓解融资约束,然而随机前沿模型多用于证明效率问题。不同于以往商业信用的实证研究,本文以2003-2011年制造业上市公司为研究样本,借鉴FHP的融资约束定义,将 “投资-现金流敏感性”作为商业信用缓解融资约束的度量工具,检验商业信用缓解融资约束的效应。

(三)研究假设的提出

商业信用是企业长期拥有的、能够循环使用的资金来源;信贷配给导致商业信用与银行信用的相互替代,特别是在货币紧缩时期,替代程度更高。商业信用的资源再配置作用,缓解了企业的融资约束问题。根据前面的理论分析,企业的融资约束表现为投资对内部现金流的依赖,融资约束越强,投资对现金流越敏感。因此,利用商业信用能降低投资现金流敏感性,达到缓解融资约束的作用。综上所述,本文提出以下假设:

假设1:商业信用降低企业投资对内部现金流的敏感性。

在我国,由于存在不同产权性质的企业,融资约束存在差异。我国大部分上市公司原是国有企业,规模较大,长期受到政府的扶持,且国有银行倾向于贷款给国有企业,融资约束较小;民营企业由于信息不对称问题相对严重,在因风险小、收益高的投资机会而向金融机构融资时,即使愿意付出较高的利率也无法获得全部所需款项,转而求助于商业信用。由于国有企业并没有比非国有企业更好地发挥信贷资源再分配的功能(刘飞,2013)[12],商业信用缓解融资约束的效应可能由于企业产权性质的不同而有差异。据此,提出以下假设:

图书馆购书除了优化馆藏建构,加强馆藏资源建设,最终最重要的目的是满足读者的阅读需求。而传统的采购方式是工作人员现场采选或根据书商提供的书单进行挑选,这样的方式往往很被动,容易跟读者的需求脱节,不利于图书采购质量和图书利用率的提高。

假设2:企业产权性质不同,国有与民营融资约束的程度不同,商业信用缓解融资约束的效应也有差异。

三、样本选择与研究设计

(一)样本选择与数据来源

本文选取2003-2011年沪、深证券交易所上市的A股制造业上市公司为研究样本,并进行如下筛选:剔除2003-2011年ST类的上市公司;为了消除异常值的影响,对所有的连续变量上下0.5%的分位数进行了截尾(winsorize)调整处理,最后得到共计4817个样本观测值。样本公司的财务数据来自国泰安(CSMAR)数据库,实际控制人性质来自色诺芬(CCER)数据库。数据处理采用Excel软件和stata11.0统计软件。

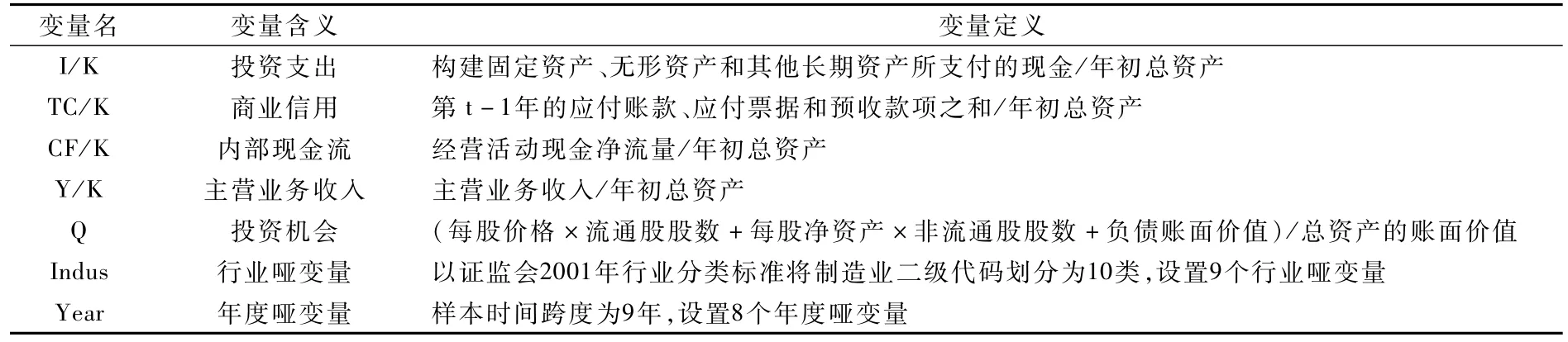

(二)研究变量

被解释变量为投资支出,采用构建固定资产、无形资产和其他长期资产所支付的现金/年初总资产作为计量指标。

解释变量为商业信用、内部现金流及产权性质。商业信用表示企业商业信用的存量,为第t-1年的应付账款、应付票据和预收款项之和与年初总资产之比。内部现金流用经营活动现金净流量/年初总资产表示。产权性质根据终极控制人性质,国有上市公司取1,否则取0。

控制变量包括主营业务收入、滞后投资支出、投资机会、行业和年度等。依据2001年上市公司行业分类指引,将全部样本分为10类,取9个行业哑变量。

表1 变量定义一览表

(三)模型选择

本文以欧拉方程投资模型作为基本模型,投资-现金流敏感性作为融资约束度量指标,并在原有模型基础上引入商业信用变量,检验商业信用对融资约束的缓解效应,同时考察商业信用在托宾Q模型中的影响,在欧拉模型和托宾模型中,加入行业虚拟变量和年度虚拟变量作为控制变量。

1.欧拉方程投资模型

AbeL(1980)[13]开创性地提出欧拉方程投资模型,Bond和Meghir(1994)等学者进一步发展,用来检验融资约束假说。由于该模型避免了使用公司股票价格以及托宾Q计算的衡量偏误,因而在最近的文献中得到较多的应用。

在欧拉模型(1)中,β4代表融资约束系数,如果β4的系数显著为正,说明企业的投资-现金流较敏感。在模型(1)的基础上,引入商业信用与内部现金流的交乘项,构建模型(2),用交乘项系数度量商业信用对企业融资约束的缓解效应。根据FHP(1988)的融资约束定义,如果经营活动现金流与投资正相关,则公司存在融资约束,即β4系数为正。如果交乘项的系数显著为负,表明当商业信用规模较大时,经营活动现金流量对投资支出的约束影响减弱,即商业信用对企业经营活动现金流量有替代作用,投资对内部现金流的依赖程度得到缓解。如果商业信用能够缓解融资约束,则模型(2)中β5前的符号为负。

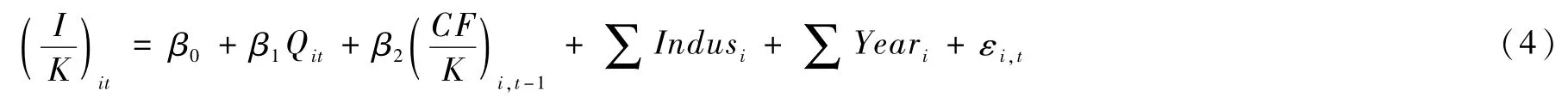

2.托宾Q模型

托宾Q值是衡量公司投资机会或公司业绩的重要指标,Q投资理论的思想源于Keynes(1936),Tobin(1969)[14]以更严谨的表达而形成著名的Q理论。FHP(1988)在研究企业融资约束时建立了基于托宾Q理论的投资模型。FHP认为在完美资本市场条件下,即在不存在融资约束的情况下,企业的投资完全取决于投资机会托宾Q,形成投资模型(3):

然而市场是不完美的,企业存在融资约束,在控制投资机会的情况下,投资将受到内部现金流的影响,产生投资-现金流敏感性,建立不完美市场假设下的投资模型(4):

在模型(4)中,FHP(1988)以系数 β2的大小来衡量企业面临的融资约束大小,公司的融资约束程度越强,则系数β2的值越大。在模型(4)的基础上,同样引入商业信用与经营活动现金流的交互项来衡量商业信用对企业融资约束的影响,建立对应的检验模型(5):

四、实证研究结果

(一)商业信用与融资约束的实证检验

回归模型中各变量的方差膨胀因子VIF值均小于2,故模型不存在较严重的多重共线性。我们对欧拉投资方程(2)进行序列相关检验,D-W值为2.035,所以不存在序列相关问题。

表2的欧拉投资方程模型(1)和(2)显示,投资与现金流的相关性均在1%水平上显著为正,说明企业普遍存在融资约束。第(2)列中,商业信用与现金流的交乘项在5%的水平上显著为负,公司投资支出与其余各变量之间的关系仍然十分显著,说明商业信用缓解了融资约束,验证了假设1。进一步对托宾Q模型实证分析,得到同样的结论。在两个模型中商业信用与投资都显著正相关,说明商业信用缓解融资约束促进了投资支出的增加。

表2 商业信用与融资约束的实证研究

(二)产权性质的影响

按照终极控制人类型将总样本划分为国有企业组和民营企业组两组数据,通过比较交乘项的系数,考察商业信用对融资约束的影响是否因产权性质的不同而不同。

表3中,民营企业现金流系数大于国有企业,说明民营企业受到的融资约束更强。对比欧拉模型和托宾Q模型中国有企业和民营企业交乘项系数,进一步分析商业信用对融资约束的缓解作用,发现商业信用对民营企业融资约束的缓解效应更明显,表明虽然民营企业受到的融资约束较强,但是商业信用在很大程度上缓解了融资约束。从托宾模型中也得到了一致的证据。

表3 产权性质、商业信用与融资约束

五、结 论

本文利用我国制造业上市公司的数据检验商业信用对融资约束的影响,实证研究发现,商业信用能够缓解企业的融资约束;国有企业受到的融资约束小于民营企业,民营企业的商业信用对融资约束的缓解作用更强。研究结论表明,我国应大力发展商业信用,同时民营企业应提高信息披露质量、降低信息不对称,以在上下游交易中更多的利用商业信用,缓解融资约束,同时提供满足金融机构要求的条件和信息,真正打开融资渠道,缓解融资约束。

[1]Allen F.,Qian J.,Qian M..Law,Finance and economic growth in China[J].Journal of Financial Economics,2005,(77):57 -116.

[2]王彦超,林斌.金融中介、非正规金融与现金价值[J].金融研究,2008,(3):177-199.

[3]Fisman R.,Love I..Trade credit,financial intermediary development,and industry growth[J].Journal of Finance,2003,(58):353-374.

[4]Modigliani F.,Miller M.H..The cost of capital,corporate finance and the theory of investment[J].American Economic Review,1958,(7):261-297.

[5]Myers S.C.,Majluf N..Corporate financing and investment decisions:when firms have information that investors do not have[J]. Journal of Financial Economics,1984,(13):187-221.

[6]Fazzari S.,Hubbard G.,Peterson B.C..Financing constraints and corporate investment[J].Brookings Paper on Economic Activity,1988,(1):141-206.

[7]沈宏波,寇红,张川.金融发展、融资约束与企业投资的实证研究[J].中国工业经济,2010,(6):55-64.

[8]Meltzer A.H..Mercantile credit,monetary policy and size of firms[J].The Review of Economic and Statistics,1960,(42):429 -437.

[9]Petersen M.,Rajan R..Trade credit:theories and evidence[J].Review of Financial Studies,1997,(10):661-691.

[10]Federetal G.,Lau l.,Lin J..The relationship between credit and productivity in Chinese agriculture:a microeconomic model of disequilibrium[J].American Journal of Agricultural Economics,1990,(72):1151-1157.

[11]石晓军,张顺明.商业信用、融资约束与效率影响[J].经济研究,2010,(1):102-114.

[12]刘飞.货币政策如何影响中国的信贷资源再分配[J].财经论丛,2013,(171):50-56.

[13]Abel A..Empirical investment equations:an integrated framework[J].Carnegie-Rochester Conference Series on Public Policy,1980,(12):56-75.

[14]Tobin J.A..General equilibrium approach to monetary[J].Journal of Money,Credit and Banking,1969,(1):15-29.

Trade Credit,Financing Constraints and Corporate Investment——An Empirical Study Based on Chinese Listed Enterprises in the Manufacturing Industry

LI Lin-hong

(Accounting Institute,Zhongnan University of Economics and Law,Wuhan 432002,China)

With data of Chinese listed manufacturing companies between 2003 and 2011,this paper tests the effect of trade credit on investment-cash flow sensitivity to investigate the influence of trade credit on corporate investment.The findings are:the investment of Chinese listed companies is highly sensitive to cash flow,so there exists an obvious phenomenon of financing constraints;trade credit has considerably eased off the financing constraints for enterprises;non-state owned enterprises are faced with bigger financing constraints than state owned enterprises,but as it expands in scope,trade credit has significantly eased off the financing constraints for non-state owned enterprises,whereas for state owned enterprises,the easement is not as obvious.

trade credit;financing constraints;corporate investment;investment-cash flow sensitivity

F832.48

:A

:1004-4892(2014)03-0047-06

(责任编辑:原 蕴)

2013-05-22

国家社会科学基金资助项目(11BGL026)

李林红(1972-),女,河南信阳人,中南财经政法大学会计学院博士生,河南中医学院人文学院讲师。