金融结构与经济增长的关系研究

——基于资金供给角度

徐景峰,廖 朴

(1.中央财经大学中国精算研究院,北京 100081;2.南开大学经济学院,天津 300071)

金融结构与经济增长的关系研究

——基于资金供给角度

徐景峰1,廖 朴2

(1.中央财经大学中国精算研究院,北京 100081;2.南开大学经济学院,天津 300071)

本文通过在内生投资策略OLG模型中引入差异化个体和带有摩擦的投资机制,从供给角度建立金融结构的形成和变化模型,分析金融结构与经济增长的关系。研究发现:经济增长使更多的个体选择风险资产和年金的投资组合,导致风险资产市场和年金市场的规模和比重增大,而无风险资产市场的规模和比重下降;同时,风险资产市场和年金市场的发展能够促进经济稳态水平的提高,引起金融结构的变化。

金融结构;经济增长;资金供给

一、引 言

金融业是国民经济不可或缺的部门,金融体系的发展水平已经成为经济体发达程度的重要标志之一,金融发展与经济增长之间的联系机制也已经成为关注的焦点。

国外关于金融结构与经济增长关系的研究始于Goldsmith(1969)提出的疑问,即金融结构是否会影响经济增长[1]。Demirguc-Kunt和Levine(2001)实证研究金融结构与经济增长的关系问题后发现,越富有的国家其金融部门规模越大、越活跃、越有效,并且随着经济增长金融部门也得以发展[2]。Levine(2002)在控制金融发展和信息水平后研究金融结构与经济增长的关系,认为金融结构不是解释经济增长的首要原因[3]。Beck和Levine(2002)认为金融发展确能加快金融依赖型产业的增长,但是金融结构对解释这种现象没有帮助[4]。然而Merton和Bodie(2004)认为就此得到 “金融结构对经济增长毫无意义”的结论为时过早,法规制度、政治因素、引用变量等均可能使结果出现偏差[5]。

金融结构与经济增长的关系也是国内的研究热点。孙杰(2002)认为,金融结构和经济发展之间的相关性不强[6]。林毅夫等(2003)从金融结构的作用角度讨论金融结构与产业结构匹配性问题,发现与制造业的规模结构相匹配的金融结构能够促进制造业的发展[7]。林毅夫等(2009)从需求角度讨论金融结构问题,认为经济体的要素禀赋结构决定了最优产业结构,与之匹配的金融结构能够促进实体经济的发展[8]。钱水土和金娇(2010)实证研究了金融结构、产业集聚与区域经济增长关系,认为金融结构影响区域经济增长[9]。王勋和赵珍(2011)实证研究了金融部门的相关变量与各省市经济增长的关系;结果表明,中国目前金融规模扩张不利于经济增长,而金融结构等方面的改善能够促进经济增长[10]。李永刚(2013)估算了金融结构调整对经济增长、经济波动和金融稳定的影响,认为金融结构的调整会对实际经济产生差异性影响[11]。

已有文献从各个角度研究了金融结构与经济增长的关系,但是仍有遗漏问题。林毅夫等(2003,2009)从产业对金融服务的需求角度讨论最优金融结构,以及其与经济增长的关系[7][8];问题在于金融结构由微观个体行为决定,由此形成的金融结构可能与产业需求的金融结构不一致。因此,从个体行为出发,基于资金供给角度研究金融结构的形成、发展以及与经济增长的关系具有一定的意义。本文通过建立一个内含投资决策的OLG模型,讨论无风险资产市场、风险资产市场和年金市场与经济增长之间的关系,一方面研究经济增长对金融结构的影响,另一方面研究单个市场发展对经济增长以及金融结构的影响。本文的贡献在于,从供给角度建立并讨论金融结构与经济增长之间的关系。

二、模 型

在OLG框架下,每个个体的生命被划分为工作期和退休期两个阶段,其终身效用表示为EtU(ct,ct+1)=ln ct+β·Etln ct+1。其中β表示效用折现因子。假设处于工作阶段的总人数保持不变,个体将劳动初始禀赋l完全提供给劳动市场以获得工资收入;假设劳动禀赋l服从分布函数G(l),其中表示初始劳动禀赋的下界和上界,不失一般性的,假设。在工作期,个体提供劳动获得工资收入Wt,并将工资收入分配于当期消费ct和储蓄st,即Wt=ct+st。

本文严格区分个体和厂商:个体(消费者)提供劳动至劳动市场获取劳动收入、提供资金至金融市场获取收益,目的是效用最大化;厂商在劳动市场雇佣劳动、在金融市场借贷资本进行生产活动,目的是利润最大化;消费者和厂商之间通过劳动市场和金融市场联系。

由于金融市场的多样性,个体在工作期的决策还包括将储蓄分配至不同的金融市场以获得收益。个体能够进入的储蓄性金融市场分为三类:无风险资产市场、风险资产市场和年金市场。假设无风险资产市场无摩擦成本,且吸纳存款提供的利率与提供贷款收取的利率相同,提供无风险收益率Rt;风险资产市场的摩擦成本为ξ1,提供的收益率为ZRt,其中Z是一个随机变量,其分布函数为F(Z);年金市场的摩擦成本为ξ2,提供的收益率为,其中Rt表示保险公司的定价利率,p表示个体从工作期存活至退休期的概率。在以上假设中,收益率 Rt均由竞争性厂商确定。假设风险资产市场的期望收益高于无风险资产市场的收益,即EZ>1。

假设摩擦成本由固定成本和变动成本两部分组成:固定成本λ是指当个体进入风险资产市场时必须支付的成本,例如前期学习投入、支付固定费用等,这部分成本与个体投入数量无关;变动成本是指当个体在购买风险资产或者保险产品时支付的手续费、佣金,这部分成本是个体投入数量的一定比例π。假设个体投资于无风险资产市场、风险资产市场和年金市场的金额分别为mt、xt和at,因此:

其中ξ1=λ1+π1xt,ξ2=λ2+π2at。如果个体从工作期存活至退休期,其消费量为:

假设个体没有利他动机,因此个体的目标函数为:

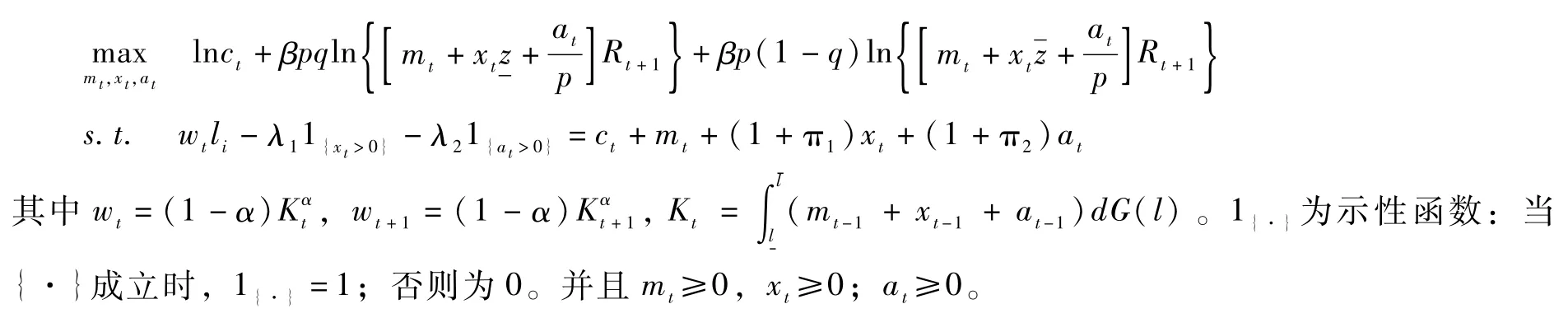

假设经济体中存在大量同质企业,他们从劳动力市场上雇佣劳动,从金融市场上租借资本,进行生产活动。假设生产技术服从C-B型生产函数,即。假设劳动力市场和金融市场出清,即Lt=1,Kt+1=St,其中St表示所有个体的储蓄加总。因此,单位劳动工资水平和利息水平分别为。令Z满足二项分布,即(以概率q)、或者(以概率1-q)。因此,个体i面临的问题为

三、最优个体决策与经济增长

由于个体无利他动机,因此无风险资产和年金具有完全替代性,个体不会同时购买无风险资产和年金。个体的策略组合为:无风险资产和/或风险资产、风险资产和/或年金。

(一)无风险资产和/或风险资产

当无风险资产和风险资产成为备选资产时,个体的最大化问题是

性质1成立的必要条件包括:变动成本的边际效用小于风险收益的期望边际效用,即第一个不等号;变动成本不能高于期望风险收益,即第二个不等号。

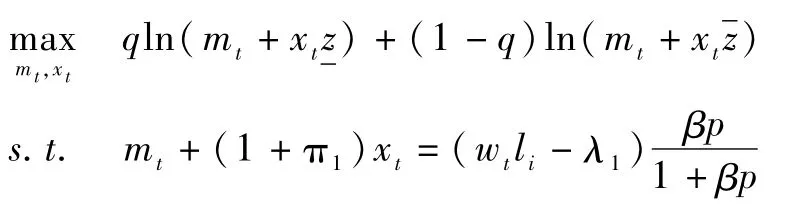

(二)风险资产和/或年金

当风险资产和年金成为备选资产时,个体的最大化问题是

性质2成立的必要条件与性质1的必要条件类似,区别在于性质1的必要条件以无风险资产作为参照资产,性质2的必要条件则以年金作为参照资产:第一,变动成本的边际效用小于风险收益的期望边际效用,即第一个不等号;第二,相对于年金成本的变动成本不能高于相对于年金收益的期望风险收益,即第二个不等号。

(三)金融市场构成与经济增长

根据效用最大化原则,个体的最优决策决定金融市场的构成。个体之间的唯一区别是劳动力禀赋的不同。通过对比以上两种投资策略,可以区分具有不同购买决策的人群。

根据性质3,同时购买风险资产和年金的人数比例为g(t)=1-G[l*(t)]。由此可知:无风险资产市场规模为;风险资产市场规模为;年金市场规模为。因此,第t+1期金融市场规模为;经济产出水平为Yt+1=(Mt+Xt+At)α;工资水平为wt+1=(1-α)(Mt+Xt+At)α。

四、数值分析

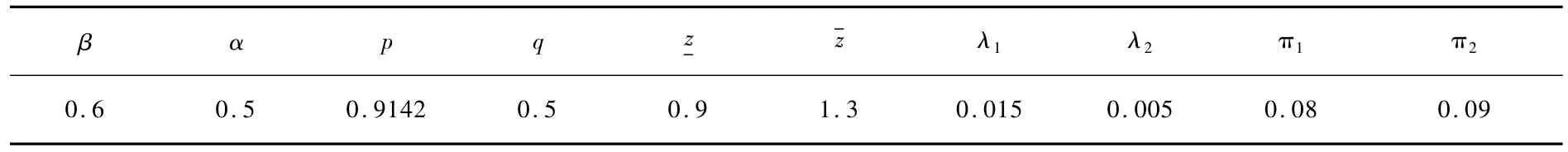

(一)基本情形下的参数选择

经济文献中,β的取值一般在 0.2到 0.6之间,设定主观贴现因子 β=0.6;根据张芬等(2012),中国资本的产出弹性α=0.5[12];假设两阶段OLG的每一期为30年,根据中国人寿保险业经验生命表,生存概率p=30p30=0.9142。

表1 参数初始值

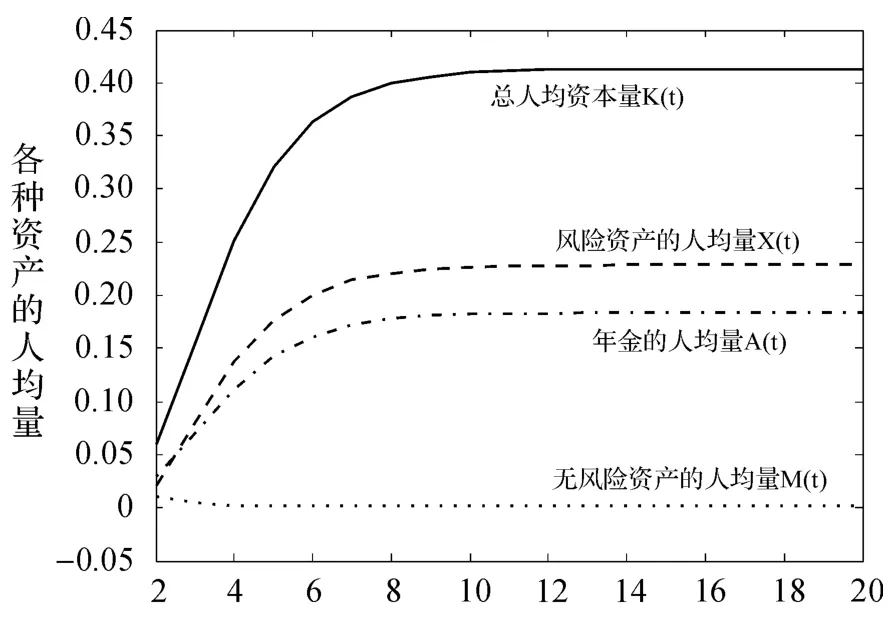

(二)经济增长对金融市场的影响

首先关注经济的增长(萎缩)路径。模型中,资本积累过程由个体的投资决策决定,由于表达式复杂,本文没有从数学上严格证明经济系统能否达到稳态。根据数值模拟结果,无论初始资本高于或低于稳态下的人均资本水平,根据本文建立的经济系统,人均资本水平终将单调地达到稳态水平。当达到稳态以后,每一代人的消费投资决策相同,人均产出水平和金融市场结构保持不变。

其次关注经济增长对金融市场的影响。假设初始人均资本处于较低水平,人均资本水平随经济增长单调增加。购买不同资产组合的人群结构和金融市场结构如图1和图2所示。

图1 经济增长对购买资产组合人群的影响

图2 经济增长对金融市场结构的影响

图1显示,随着经济增长,经济系统的个体逐渐由购买无风险资产和风险资产转为购买风险资产和年金,因此购买风险资产和年金组合的人群比例逐渐增加。人群结构的变化导致金融市场结构的变化,由图2可知,风险资产和年金的人均量逐渐增加,而无风险资产的人均量逐渐减少,但最后均趋于稳定。

(三)金融市场发展对经济增长的影响

很多实证文章以金融市场规模衡量其发展水平,但是按照前文结果,如果本文也采用此方法研究金融市场发展对经济增长的影响,可能会得到自循环的结论。因此,本文以金融市场的外生成本衡量金融市场的发展水平:金融市场的外生成本λ、π越小,意味着金融市场越发达。

1.风险资产市场发展的影响。首先考察风险资产市场成本变化对经济增长的影响,模拟结果如表2所示。

表2 风险资产市场成本的影响

表2显示,风险资产市场的固定成本和变动成本下降会使:第一,稳态下的人均资本水平提高,经济得以发展;第二,无风险资产的市场规模和份额减少,风险资产的市场规模和份额增加。一方面,随着风险资产市场成本下降,投资于风险资产市场总成本减少,个体能够获得更高收益,因此会增加投资,进而人均资本在更高水平得以稳定;由于人均资本总量增加,导致风险资产市场规模增加。另一方面,风险资产市场成本下降会导致购买风险资产和年金的人群比例增加,购买无风险资产的人数减少,无风险资产的市场规模和份额缩减。

表2同时显示,风险资产市场固定成本和变动成本的下降对年金市场的影响并不一致:固定成本下降仅导致人群结构发生变化,购买风险资产和年金组合的内部比例不会改变,因此年金市场的规模和份额增加;而变动成本下降不仅使购买风险资产和年金的人群份额增加,还使年金市场的份额减少,两种相反的作用导致年金市场的规模和份额减少。

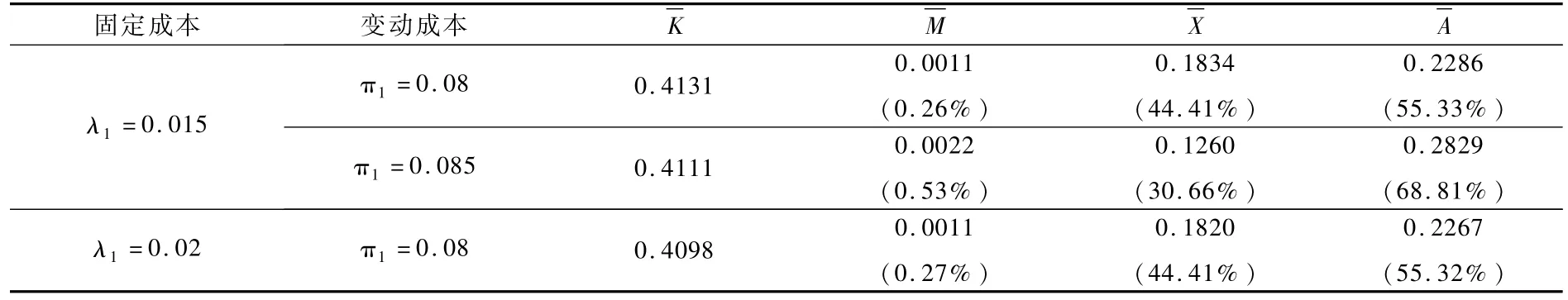

2.年金市场发展的影响。与风险资产市场类似,年金市场发展的影响如表3所示。

表3 年金市场成本的影响

表3显示,年金市场固定成本和变动成本下降会使:第一,稳态下人均资本水平提高,经济得以发展;第二,无风险资产的市场规模和份额缩减,年金市场的规模和份额增加。一方面,随着年金市场成本的降低,投资于年金市场的总成本下降,个体因获得更高收益而增加投资,人均资本稳定于更高水平。另一方面,年金市场成本的降低导致购买风险资产和年金的人群比例增加,购买无风险资产的人数减少,无风险资产的市场规模和份额减少;购买年金的人数增加,年金市场规模和份额增加。

但是,年金市场固定成本和变动成本的下降对风险资产市场的影响不一致:固定成本下降导致人均资本水平上升,风险资产市场的规模随之增加;虽然变动成本下降也有这种影响,但是变动成本下降会同时导致风险资产的份额减少,引起风险资产的市场规模和份额减少,最终表现为风险资产市场的规模和份额减少。

五、结 论

本文建立了一个内含投资决策的OLG模型,讨论金融结构与经济增长之间的关系。本文的主要结论是:随着经济增长,越来越多的个体选择风险资产和年金的投资组合,因此风险资产市场和年金市场的规模和比重增大、无风险资产市场的规模和比重缩小;风险资产市场和年金市场的发展能够促进经济稳态水平的提高,并且会引起金融结构的变化。

本文的政策含义在于:既然与产业结构匹配的最优金融结构能够促进经济发展,政府就应该致力于按照需求构建最优的金融结构。但是在市场经济体制下,金融结构由个体行为内生决定,为了实现目标,政府需要设置合适的外生变量使个体行为与政府目标一致。

[1]Goldsmith R.W..Financial Structure and Development[M].New Haven:Yale University Press,1969.

[2]Demirguc-Kunt A.,Levine R..Bank-based and market-based financial systems:cross-country comparisons[C].In:Demirguc-Kunt,A.,Levine,R.(Eds.),Financial Structure and Economic Growth:A Cross-Country Comparison of Banks,Markets,and Development.MIT Press,Cambridge,MA.2001,pp.81-140.

[3]Levine R..Bank-based or market-based financial systems:which is better?[J].Journal of Financial Intermediation,2002,(11):398-428.

[4]Beck T.,Levine R..Industry growth and capital allocation:does having a market or bank-based system matter?[J].Journal of Financial Economics,2002,(64):147-180.

[5]Merton R.C.,Bodie Z..The design of financial systems:towards a synthesis of function and structure[J].Journal of Investment Management,2005,3(1):1-23.

[6]孙杰.发达国家和发展中国家的金融结构、资本结构和经济增长[J].金融研究,2002,(10):14-24.

[7]林毅夫,章奇,刘明兴.金融结构与经济增长:以制造业为例[J].世界经济,2003,(1):3-21.

[8]林毅夫,孙希芳,姜烨.经济发展中的最优金融结构理论初探[J].经济研究,2009,(8):4-17.

[9]钱水土,金娇.金融结构、产业集聚与区域经济增长:基于2000-2007年长三角地区面板数据分析[J].商业经济与管理,2010,(4):67-74.

[10]王勋,赵珍.中国金融规模、金融结构与经济增长—基于省区面板数据的实证研究[J].财经研究,2011,(11):50-60.

[11]李永刚.金融结构调整对经济效果影响研究—基于含交叉项的固定效应面板模型的视角[J].财经论丛,2013,(5):47-52.

[12]张芬,周浩,邹薇.公共健康支出、私人健康投资与经济增长:一个完全预见情况下的 OLG模型[J].经济评论,2012,(6):5-14.

Study on the Relationship between Financial Structure and Economic Growth——From the Perspective of the Supply of Funds

XU Jing-feng1,LIAO Pu2

(1.China Institute for Actuarial Sciences,Central University of Finance and Economics,Beijing 100081,China;2.School of Economics,Nankai University,Tianjin 300071,China)

Introducing heterogeneous individuals and frictional investment market into the OLG model,we study the relationship between financial structure and economic growth from the perspective of the supply of funds.The results show that with economic growth more individuals will invest in risk assets and pension funds,which means the size and the proportion of risk asset market and pension market will increase while that of the risk-free asset market will decrease.Besides,the development of risk asset market and pension market will promote economic growth and generate changes in financial structure.

financial structure;economic grow th;supp ly of funds

F830

:A

:1004-4892(2014)03-0040-07

(责任编辑:原 蕴)

2013-09-22

教育部人文社会科学研究青年基金资助项目(10YJC790310)

徐景峰(1971-),男,河北石家庄人,中央财经大学中国精算研究院教授,博士;廖朴(1986-),男,重庆人,南开大学经济学院博士生。