大佬红杉资本,那些你不知道的故事

George Anders/文?于波/译

1972年,脾气火爆的芯片行业营销高管唐·瓦伦丁(Don Valentine)决定试水风险投资,红杉资本应运而生。他是纽约州扬克斯一名卡车司机的儿子,眼光独到,能够发现那些创建伟大企业的特立独行者。1978年,他资助了乔布斯。据瓦伦丁后来说,当时这位22岁的苹果公司创始人闻起来有股奇怪的味道,“长得像胡志明”。

走进红杉资本位于沙丘路的简朴办公室——这里是硅谷中心的中心,门口挂着98家公司融资文件的镶框影印本。除了苹果,还有甲骨文、思科、雅虎、谷歌和LinkedIn等巨头。自创立以来,红杉资本投资了很多创业公司,其市值之和达到惊人的1.4万亿美元,相当于纳斯达克总市值的22%。

不过,红杉资本合伙人仿佛并没有充分意识到他们很有钱。他们不喜欢奢华的私人办公室,而是在宽敞的开放式大厅里,在站立式办公桌旁埋头苦干。

钻进破烂咖啡馆找项目

上世纪90年代中期,瓦伦丁放弃对红杉资本的控制权,由迈克尔·莫瑞兹(Michael Moritz)和道格拉斯·莱昂内(Doug Leone)接手。

从表面上看,两人毫无相似之处。莫瑞兹起初是《时代》杂志的特约撰稿人,这位牛津大学毕业生创意十足。莱昂内是技术控,拥有康奈尔大学机械工程学位,曾为惠普、Prime Computer和太阳微系统公司卖过电脑。不过,两人都很适合红杉资本的模式:积极、果决、随时准备资助世界上的“历史创造者”。“每次我们投资一家小公司,都是在与逆境搏斗。”莫瑞兹说,“总是有规模比我们大的风投公司占据更大优势,让我们和创始人们面临困境。然而,证明其他人都错了是件极其令人兴奋的事,没什么比这更让你激动了。”

因此,就在其他投资人去圆石滩的高尔夫球场、达沃斯或阿斯彭论坛等高雅会场寻觅成功时,红杉资本的合伙人不介意到破烂的咖啡馆和租金低廉的办公室寻找伟大的初创公司,因为这类公司常常就诞生在这些地方。每周一早上8点,红杉资本合伙人都會聚集一堂,讨论投资前景,并对现有投资组合中的公司进行评估。

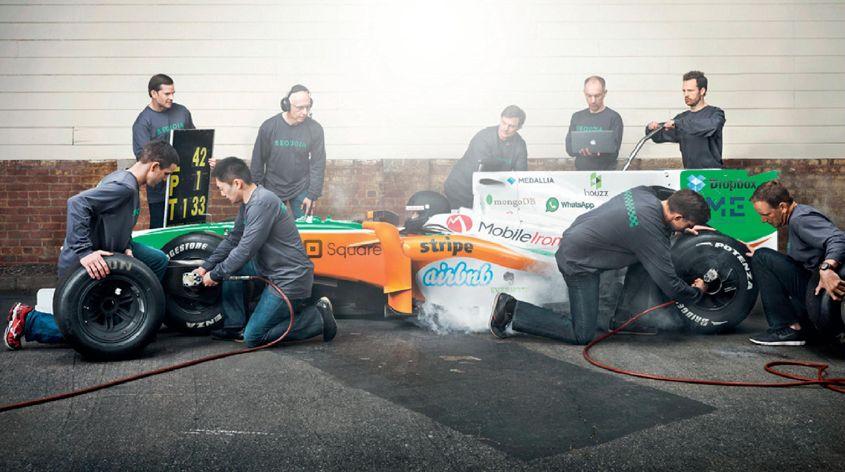

不同于华尔街的积极参与型投资者——他们总喜欢鼓动大规模重组,希望藉此使公司股价在一天之内急速上升,红杉资本合伙人对企业的不懈帮助着眼于点滴之处。当WhatsApp难以招到工程师时,合伙人戈兹与至少6位工程师候选人及其配偶共进晚餐,向他们保证这家低调的初创公司确实拥有光明的未来。今年2月,扎克伯格以190亿美元的天价收购WhatsApp。红杉资本作为唯一的投资方,手握40%的股权。

先来一轮“毒舌”轰炸

红杉资本的合伙人每个月要听200多次推介,他们通常只会投两家公司。能让红杉资本相中的企业,最起码要挨得住一轮“毒舌”。

来自意大利的莱昂内喜欢一见面就刁难创始人,以此观察他们是否具备成功所需的坚毅品格。经验丰富的硅谷高管托尼·辛格尔(Tony Zingale)回忆说,在上世纪90年代的一次会面中,莱昂内把他的简历扔到桌上,吼道:“你对管理初创公司知道些什么?”他们吵了10分钟,然后莱昂内宣布:“好吧,现在我知道你是个聪明的家伙。我们可以开会了。”

辛格尔说,莱昂内在拒绝时毫不留情,就像是当面打脸。不过,刁难很快被遗忘,如今,辛格尔是社交软件公司Jive的CEO,并得到红杉资本的投资。Medallia公司联合创始人兼CEO博奇·哈尔德(Borge Hald)在2012年也见识了莱昂内的“毒舌”功力,当时这家为服务行业提供消费者体验管理的公司正在寻求第一笔外部融资。“大多数风投公司都奉承我们,说我们非常出色,无可挑剔。”哈尔德回忆道,“但莱昂内却对我们毫不客气,建议我们需要花大力气加强销售,并指出在一个到处充斥着能量与较量的世界里,我们只是九牛一毛。”莱昂内的尖刻批评收到了成效。尽管那些温顺的竞争对手给出了更好的条款,但最终Medallia还是决定与莱昂内签约。

创业者当然不是喜欢“挨骂”。红杉资本备受创业者追捧,部分原因在于他们的工作效率。创业者在周一上午向红杉资本的合伙人做推介,如果顺利下午就能得到投资的口头协议。如果创业者想看投资条款清单,要点会被列在一张纸上,而不是等律师撰写的长篇备忘录。特斯拉汽车CEO埃伦·穆斯克回忆说,当他在1999年创建贝宝(PayPal)时,律师们还没有完成所有的文书工作,红杉资本就已经给他汇了500万美元作为启动资金。

招募出身贫寒、渴望成功的人

风投公司似乎经常内讧——雄心勃勃的年轻合伙人与年长的合伙人长期不和;谁有真本事而谁是靠运气,这也是争吵不休的命题。当然,最根本的利益纠纷则是谁应该获得收益的大头以及谁应该被踢走。

不过,红杉资本长期以来都是个例外。公司的招聘习惯、日常工作实践和薪资制度使红杉资本能够保持内部和谐,并在必要时顺利实现新老更替——老一辈合伙人套现退出,新一代合伙人取而代之。

红杉资本的运作符合莱昂内对意大利大家庭的看法:性格多样,饱经兴衰沉浮,但无论如何都会保持团结。“我们想招募那种出身贫寒、渴望成功的人,并且建立员工愿意同甘共苦的企业文化。”莱昂内说。

红杉资本聘请一些商学院的应届毕业生担任没有投票权的初级合伙人,把更加重要的职位交给经验丰富的科技高管,比如来自Zappos的林君睿、来自谷歌的布赖恩·施莱尔等。这些人对红杉资本而言都是“熟人”,他们曾在红杉资本投资过的公司里工作了多年。

很多风险投资家在企业遭遇困难的时候往往过于苛刻,在进展顺利时又过于匆忙地套现退出,这已是硅谷的陈规旧习。但红杉资本反其道而行之。不止一家接受红杉资本投资的公司CEO说,在他们遇到困难的时候,红杉资本会给予他们时间和指导来解决难题,在看到他们表现出色时反而会指出他们可以做得更好。

对于投资组合中表现优异的公司,红杉资本会执着地追求收益最大化。1979年,红杉资本曾将仅持有18个月的苹果股份出售——从此他们不会再犯这种错误。与经营10年期有限合伙投资基金的风投公司不同,红杉资本常常会想办法将期限延长到16或17年。红杉资本在谷歌上市后继续持股近两年,在上世纪90年代对雅虎的持股时间甚至更长。

错失Twitter和Facebook?

当然,红杉资本并非事事如意。2000年互联网泡沫破裂期间,eToys和在线杂货零售商Webvan等公司破产倒闭,使其损失惨重。

遭遇投资失败很正常,令红杉资本更加恼火的是,在与未来大有可图的创业公司会面时,这些公司最终却对他们说“不”。它错过了图片社交网站Pinterest以及Twitter。2007年,红杉资本原本有机会获得10%的Twitter股份,当时网站估值只有2000万美元(现在Twitter的市值是这个数字的1000多倍)。

2011年,红杉资本投资者进行了一轮深刻的自我检讨,试图找到被Twitter拒绝时所犯的错误。结论是:他们当时的目标是获得20%-30%的股份,并且对这个目标太过执着。而Twitter CEO杰克·多西只想出售较少的股份。如果以后再遇到异常出色的初创公司,他们愿意以高于平常的价格获得较少股份。

最大的一次失误则发生在2006年,当时Facebook创始人扎克伯格前来讨论他的古怪副业Wirehog。他不仅开会迟到,而且穿着睡裤,并“强行要红杉资本接受”他开出的条件。胡闹结束后,扎克伯格赢得了Accel Partners的投资。这笔交易最终为该风投公司带来大约300倍的回报。

如今,红杉资本与扎克伯格的关系已经修复。2012年以来,这家社交网站已经斥巨资收购红杉资本投资的Instagram和WhatsApp。就连亲身经历那次睡裤演示的莫瑞兹也说,这使他更加欣赏扎克伯格的勇气。