影响商业银行表外业务风险监控强度的因素及相关政策探究

赵宏鹤 何 颖

中央财经大学 中国经济与管理研究院,北京 100081

一、引言

影子银行系统的概念由美国太平洋投资管理公司执行董事麦卡利首次提出并被广泛采用,又称为平行银行系统。巴曙松(2009)[1]认为,影子银行的高杠杆性使得金融体系十分脆弱,并成为2008年金融危机的重要因素,因此影子银行需要监管;肖钢在2012年天津达沃斯论坛上也表示“影子银行将是中国金融业五年内的最大风险”。

对于影子银行的研究,国外的讨论多集中在影子银行和金融危机的传导过程及其关系上。Acharya and Schnabl(2010)[2]刻画了影子银行如何创造信用衍生品,并描述了将银行风险转移或隐藏在影子银行体系内部的过程。Krugman(2008)[3]指出影子银行体系使用复杂的金融设计和安排,从而规避了常规的金融监管;因为不受监管,所以比常规银行更容易拓展业务领域;而金融危机导致人们把资金从影子银行体系转移到政府债券,致使影子银行流动性骤紧。Burns(2012)[4]分析了金融危机的原因,指出影子银行体系成为了新的金融风暴源。Adrian and Song Shin(2009)[5]认为虽然影子银行在银行和资本市场融合的体系中起到很重要的作用,但高杠杆化和期限错配会使金融体系更加脆弱,金融危机之后的金融体系中,资产证券化与影子银行体系应该受到较严的监管。

国内相关研究也大量出现在2008年全球金融危机之后,这些研究文献偏重于影子银行体系的运行、风险和监管问题,着眼点也基本都落在对美国影子银行体系的分析上。其中比较有代表性的研究包括:何德旭和郑联盛(2009)[6]考察了银行业的发展,指出影子银行在发展过程中,全球金融体系结构和制度规范等发生了很大变革;影子银行的高杠杆性、不受传统业务的局限性、过度的创新性以及规避监管等特性给金融体系带来系统性风险,严重影响金融体系的稳定。易宪容(2009)[7]认为,影子银行是采用了将资产证券化的方法,对信贷进行大规模的扩张,拉长了委托代理的链条,使得金融体系的系统性风险被严重抬高,美国2008年的金融危机实际上是影子银行体系的崩溃。

针对中国的影子银行问题,也有一些学者进行了深入的研究。刘文雯等(2010)[8]研究影子银行体系从无到有的过程、其本质所在以及导致其体系崩溃的因素,阐明了中国信托公司与影子银行在理念、运作、监控等方面的区别,提出了影子银行体系的崩溃对中国金融体系和信托业发展的启示。李建军和田光宁(2011)[9]建议在全球和中国金融稳定的视角下,系统研究影子银行体系的信用层构、金融工具的计量、风险监测预警体系构建,将影子银行体系评估嵌入金融部门评估(FSAP)框架体系当中,全面思考影子银行体系监管的顶层设计,建立符合中国影子银行体系的监管框架。

文章其余部分结构如下:第二部分为模型概述与基本假设;第三部分讨论了当央行选择援助政策时,一方商业银行决策给定的情况下,影响另一商业银行决策的因素;第四部分讨论了该政策下银行决策的纳什均衡和其优劣;第五部分分析了央行选择另外两种政策时的情况,讨论了三种不同政策下达成最优均衡的难易程度;第六部分用数值例子直观展示了模型的结果;第七部分比较了央行三种政策对社会福利的影响;第八部分分析了模型的基本结果并给出政策建议;第九部分为结论。

二、模型概述与基本假设

考虑一个两期的金融体系,存在两家商业银行(A,B),他们在第一期各方面特征完全相同;商业银行的利润来源于两部分,一是存款与贷款的利息差,二是中间业务的收入,例如信托业务中的托管费等。每家银行初期所吸收的存款均为M,贷款的价格弹性无穷大,存款、贷款的期限均为模型中的一期。现实情况下,商业银行要有一定比例的存款准备金,这里假设存款准备金利率等于银行贷款利率,且银行的贷款不会出现违约,这样银行将存款贷出或是放在央行的利润率是相同的,因此可以认为央行所设定的存款准备金率对商业银行存贷款业务的利润没有影响。记银行存贷款利差为r。

假设理财产品市场与存款市场是完全分割的,即购买银行理财产品的投资者只投资理财产品,储蓄的投资者将只进行储蓄。考虑到现实情况下购买信托理财产品的门槛较高(起始金额多在50万元以上),多数家庭无法进入理财产品市场,这个假设是合理的。

t0时刻,商业银行吸收存款M并进行贷款,同时在期中开展中间业务,但是之前需要对所要开展的中间业务的各关联方进行审核,包括相关企业的经营能力、相关项目的整体质量以及金融机构的信用资质等,并且在项目推进的过程中进行跟进,这就是商业银行对表外业务的风险监控。风险监控需要付出成本,每家银行有两种决策:以较高成本CH进行风险监控,或是以较低成本CL进行风险监控;风险监控成本需要从商业银行吸收的存款中扣除,也就是这部分成本不能用来进行放贷以赚取存贷差利润。两家银行的中间业务将在第一期期末进行结算,此时企业需要用所开发项目赚取的资金支付商业银行托管费、信托公司服务费以及理财产品投资者的本金和收益。

t1时刻,两家银行继续从事存贷款业务,同时收获第一期开展的中间业务的收益。但是中间业务存在违约风险,比如在银信合作的过程中,项目开发企业由于种种原因不能收回资金,导致信托理财产品无法按时兑付收益。对于违约的概率,本文以P表示,第一期不同水平的中间业务风险监控将直接影响违约发生的概率。令概率P为风险监控成本C的减函数,即P=P()C,P'()C <0,则以较高成本进行风险监控的中间业务违约概率为P=P(CH),以较低成本进行风险监控的中间业务违约概率为P=P(CL),简记为PH、PL。规定理财产品违约时,商业银行要向投资者进行一定额度的赔偿L。

两期内商业银行的简化情形如图1所示。

以第一期商业银行B选择较低成本的风险监控,A选择较高成本或较低成本的风险监控为例,那么第二期将以不同概率出现四种可能:商业银行A、B的中间业务都不发生违约;商业银行A的中间业务发生违约,商业银行B的中间业务不发生违约;商业银行A的中间业务不发生违约,商业银行B的中间业务发生违约;商业银行A、B的中间业务都发生违约。

都不发生违约的情况下,A、B的中间业务收入都为R。一家商业银行的中间业务发生违约时,将产生两方面的影响:一方面,除了中间业务收入变为δR(0<δ<1)之外,第二期所能吸收的存款也由M变为M-m1,同时还要对理财产品投资者进行一定赔偿L;另一方面,一方理财产品违约的影响将传导至整个金融体系,使本没有发生违约的商业银行的中间业务收入变为,但是所吸收的存款由M变为M+m2。至于两家商业银行中间业务都发生违约时,其中间业务收入都变成,并对投资者进行L的赔偿,吸收存款分别变为M -m3、M -m4。

央行在宏观政策上共有三种选择,如果选择政策一,则央行在没有银行违约和只有一家银行违约时不进行援助,但是如果两家银行都发生违约,央行将向两家商业银行分别注资L(相当于由央行代替商业银行进行赔偿),第二期末商业银行连本带息归还;如果选择政策二,则无论两家商业银行违约与否,央行都不会进行干预;如果选择政策三,则央行建立存款保险制度,即使银行破产储户也能得到原存款一定比例μ(0<μ≤1)的本金。

假设进行储蓄的投资者具有相同的偏好,有效用函数U( )M =aM-b M2/2,a>0,b>0,M <a/b,且具有一致的理性预期,即商业银行的净资本在[0,2L]之间均匀分布,M>L。

三、央行选择政策一时商业银行的决策

(一)储蓄投资者的决策

性质1:如果央行选择政策一,在央行现行的存贷款利率下,可以证明m1=m2=M,m3=m4=0。

所有性质的证明均在附录中给出。直观理解该性质,可以认为如果央行选择政策一,那么当只有一家银行发生违约时,储户将把所有在该银行的存款转移到另外一家银行去;当两家银行都违约时,因为央行会给予援助,所以投资者并不担心银行破产,储蓄行为也不会发生变化。下文之所以保留m的写法是为了在进行影响因素分析时与初期存款数额M加以区分。

(二)给定对手选择低成本时银行的期望利润

记该金融体系的折现因子为β,假设第一期商业银行B选择较低成本的风险监控,A选择较高成本或较低成本的风险监控,由假设,可以将四种不同情况的发生概率与商业银行A、B的利润情况总结如下两个表。

表1 四种不同情况的发生概率

表2 四种情况下商业银行A、B的利润

因此当商业银行A选择较高成本的风险监控时,其第一期的期望利润为:

第二期的期望利润为:

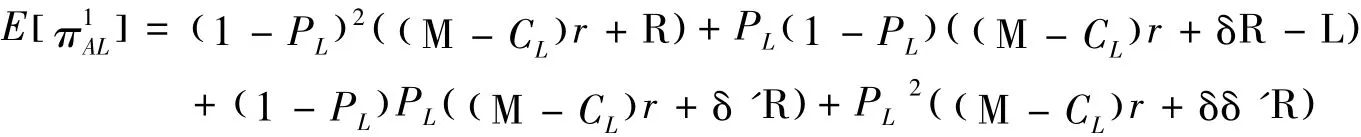

当商业银行A选择较低成本的风险监控时,其第一期的期望利润为:

第二期的期望利润为:

当商业银行A选择较高成本的风险监控时,其两期的期望利润现值为=;当商业银行A选择较低成本的风险监控时,其两期的期望利润现值

(三)商业银行决策的影响因素

商业银行的最终目标就是最大化自己折现后的跨期期望利润,而判断以较高风险监控成本为决策的银行和以较低风险监控成本为决策的银行哪个跨期期望利润更大,则应做二者的差值。记,则由计算可得:

如果令β=1/(1+r),则有:

如果选择较高风险监控成本的银行的跨期期望利润大于选择较低风险监控成本的银行的话,则应有Δ >0,亦即:

可以看到(1)式不等号左边由三个大于零的部分组成,下面将分别考察三个部分对不等式是否成立的影响。

1.风险监控成本的单位回报。(1)式中(PL-PH)/(CH-CL)既有其数学含义也有经济学含义。从数学的角度上看,如果假设P()C 是连续函数,则(PL-PH)/(CH-CL)代表P()C 对应的曲线的割线斜率的绝对值。图3中具体展现了这一点。

从经济学的角度上看,(PL-PH)/(CH-CL)代表了当银行选择较高成本的风险监控而不是较低成本的风险监控时,平均每多付出一单位成本所得到的违约概率的降低,这里称其为“风险监控成本的单位回报”。

由(1)式可以看出,风险监控成本的单位回报越大,不等式越容易成立,也就是说银行越倾向于选择较高成本的风险监控,因为更有可能获得较高的利润。

对于一家商业银行来说,风险监控成本的单位回报实际上反映了银行风险监控部门自身的素质和实力,换句话说,一家商业银行的风险监控部门的实力越强、素质越高,平均每付出一单位成本所能降低的风险就越多。所以可以看到,如果商业银行的风险监控能力较强,银行会更倾向于付出更多来监控风险。

(2)式表明,当存贷款利差增大时,(1)式更难以成立。对于商业银行来说,存贷款利差所带来的利润近似于无风险收益,而上述结果则表明无风险收益越高,商业银行越敢于冒险——付出较少的风险监控成本进行风险投资。

?

3.存款的损失数额。模型中假设在一方发生中间业务违约而另一方没有发生违约的情况下,由于违约商业银行的信誉受损,储户对其安全感下降,将损失数额为m的存款(下一阶段将解释这一假设的合理性),这将导致商业银行存贷差利润的减少。下面考察存款损失数额对(1)式的影响。

继续使用上一节的符号,对f(r,m)求m的偏导数,得到

由(3)式可以看出,商业银行违约后存款数额损失越大,(1)式越容易成立,亦即由违约导致的存款损失越多,商业银行越倾向于付出更多来进行风险监控。

(四)给定对手选择高成本时银行的期望利润

现在假设商业银行B选择较高成本的风险监控,则商业银行A将根据所获得的跨期期望利润在较高和较低的风险监控成本之间进行选择。

如果选择较低的风险监控成本,那么商业银行A的跨期期望利润为:

如果选择较高的风险监控成本,那么两家商业银行的决策相同,四种不同情况的发生概率与商业银行A的利润情况总结如下两个表。

此时商业银行A的跨期期望利润为:

将(4)式与(1)式相比较,唯一的区别是不等式左边第三项里的PL都变成了PH。因为PH<PL,所以1,也就是说(4)式的不等式左侧大于(1)式的不等式左侧。由此可以判断,当(1)式成立时,(4)式一定成立,亦即无论竞争对手采取何种成本的风险监控,商业银行一定会选择较高成本的风险监控。不过当(4)式成立时,(1)式不一定成立。

因为商业银行A、B是同质的,所以当A的决策给定时,所得到的结论是对称的,这里不再额外讨论。

?

四、风险监控成本决策的纳什均衡

现实中两家银行在竞争时,不会向对方透露自己要采取的决策,因此对于任一家商业银行来说,对方的决策是不可预知的。下面本文将利用博弈论的原理详细讨论这些情况,论述基于的假设与上文相同。

(一)商业银行决策的纳什均衡

根据前文的论述,现实中金融体系可能存在三种状态,一是(4)式不成立,这时(1)式也不成立;二是(4)式成立,(1)式不成立;三是(1)式成立,这时(4)式也成立。

在不同的状态下,商业银行A、B的决策分别有所不同,而在竞争中二者如何做出决策,则存在一个博弈。可以分别考察三种状态下的纳什均衡以观察商业银行的决策。

用A、B分别代表商业银行A、B,用H代表采取较高成本的风险监控,L代表采取较低成本的风险监控;A、B的策略集合均为S=(H,L),博弈的结果集合为Γ=(H,()H,H,()L,L,()H,L,()L)。下面开始考察三种状态下的纳什均衡。

1.状态一下的纳什均衡。状态一下(4)式不成立,这时(1)式也不成立,翻译过来就是当一家商业银行采取较高成本的风险监控时,另一家商业银行会采取较低成本的风险监控;当一家商业银行采取较低成本的风险监控时,另一家商业银行仍会采取较低成本的风险监控。用支付矩阵表示就是

红圈中的就是纯策略纳什均衡的结果,它表明在状态一下,均衡的情况是商业银行A、B都采取较低成本的风险监控。而这将大大增加商业银行表外业务的风险,是监管部门所不希望的结果。称之为均衡一。

?

2.状态二下的纳什均衡。状态二下(4)式成立,(1)式不成立,也就是说当一家商业银行采取较高成本的风险监控时,另一家商业银行也采取较高成本的风险监控;当一家商业银行采取较低成本的风险监控时另一家商业银行也采取较低成本的风险监控。也就是说两家商业银行都希望做出与竞争对手相同的决策。用支付矩阵表示就是

红圈中的就是两个纯策略纳什均衡的结果,它表明在状态二下有两种可能的均衡,即两家商业银行都采取较高成本的风险监控,或是两家商业银行都采取较低成本的风险监控。前者是一种较好的情况,高成本的风险监控能有效的降低商业银行表外业务的风险;但后者与状态一中的情况一样,是一种较差的情形。称之为均衡二。

?

3.状态三下的纳什均衡。状态三下(1)式、(4)式都成立,亦即当一家商业银行采取较高成本的风险监控时,另一家商业银行也会采取较高成本的风险监控;当一家商业银行采取较低成本的风险监控时,另一家商业银行仍会采取较高成本的风险监控。用支付矩阵来表示就是

红圈中的就是两个纯策略纳什均衡的结果,它表明在状态三下只有一种纳什均衡,即两家商业银行都采取较高成本的风险监控。这是监管部门所希望的结果,因为高成本的风险监控能有效的降低商业银行表外业务的风险。称之为均衡三,即最优均衡。

?

(二)三种状态下纳什均衡的比较

比较三种状态下的纳什均衡,可以看到均衡一是最差的,因为均衡一下两家商业银行都将采取较低成本的风险监控。由于在风险监控方面投入不足,商业银行可能对信托公司的资质信用不够了解、对企业低压项目的审核与跟进不够细致及时、对理财产品的销售对象辨识不够细致等等,种种原因都导致银行理财产品的违约风险较高。由于这部分中间业务属于表外业务,因此外界无法直接对其进行监管和审核,潜在的违约风险将提高商业银行表外业务的风险乃至整个金融体系的系统性风险。

相比之下,均衡三则是最优的结果,因为均衡三下两家商业银行都将采取较高成本的风险监控。银行在对信托公司的资质信用进行详细审核、对企业抵押项目的营利性和风险进行充分调查、对理财产品销售对象进行细致筛选之后,出现违约的概率将大大降低;同时即使发生违约事件,购买产品的投资者抵抗风险的能力也比较强,对整个金融体系稳定性的不良影响比较低。

均衡二下虽然有一好一差两种均衡,但还是有一定概率出现较差的情形,因此并不是最优的状态。

综上所述,均衡三是最优的均衡,为了降低商业银行表外业务的风险、进而控制影子银行的风险,应尽可能让金融体系处于第三种状态下。

五、其他两种政策下的情形

(一)央行选择政策二时的情形

性质2:如果央行选择政策二,在央行现行的存贷款利率下,可证明m1=m2=M;m3=m4=M。

直观理解这一性质,可以认为如果央行选择政策二,那么只有一家商业银行违约时,储蓄投资者将把所有存款转移到另外一家银行;如果两家银行都违约,那么他们都有破产的可能,把钱存入银行的期望收益小于持有现金,因此储户将不在银行存款。

定理1:央行选择政策二时,达到最优均衡的难度小于政策一。

证明:比较性质1和2,可以发现两种政策下储蓄投资者的行为仅在两家商业银行都违约时有差别。在央行不干预的情况下,如果商业银行A、B都违约,则投资者第二期将不在任何一家商业银行储蓄。因为央行援助这一行为对商业银行的跨期期望利润没有影响,因此相当于商业银行的利润表中唯一的改动就是:两家银行都违约的情况下,双方第二期的利润都为0。

按照央行干预情形下的分析思路,本文可以得到两个新的代表期望利润差值的表达式Δ、Δ',而令Δ>0、Δ'>0又可以得到两个新的类似于(1)式和(4)式的不等式。因为央行不同政策下这两个不等式将决定商业银行的决策,笔者将其命名为“关键不等式”。

可以得到在央行不干预的政策下,关键不等式如下:

不难发现相比于(1)式和(4)式,(5)式和(6)式中将m换成了m+PLM,而这将使央行选择政策二时的关键不等式更容易成立。也就是说,如果央行在商业银行发生违约时不予以援助,则相比于央行进行援助的情况,商业银行事前更倾向于采取较高成本的风险监控;而(5)式更容易成立表明金融体系更容易达到最优的均衡。

(二)央行选择政策三时的情形

性质3:如果央行选择政策三,在央行现行的存贷款利率下,可以证明m1=m2=M;且在μ > 0.97时,0 < m3=m4< M,μ越大m3、m4越小。

性质表明如果央行建立存款保险制度,那么当只有一家商业银行违约时,储蓄投资者仍将把所有存款转移到另一家银行;如果两家银行都违约,那么投资者将在存款和持有现金之间进行最优化以最大化效用,且保险比例越高,投资者存款的数额就越大。

定理2:央行选择政策三时,达到最优均衡的难度介于政策一和政策二之间。

证明:对比性质,可以发现相比于央行选择前两种政策,政策三下的区别仍然仅在于两家商业银行都违约的时候。存款保险制度下,如果μ>0.97,投资者将部分资本存入银行。记每家银行得到φ的存款,由性质3有0<φ<M。商业银行的利润表中唯一的改动是:两家银行都违约的情况下,双方第二期的利润都为φr。

计算可得关键不等式为:

相比于(1)式和(4)式、(5)式和(6)式,(7)式和(8)式较前者更容易成立,μ<1时较后者更不容易成立。也就是说在央行选择政策三时,达到最优均衡的难度介于政策一和政策二之间。?

值得注意的是,因为∂φ/∂μ>0,所以存款保险的保险比例越高,φ越大,(7)式和(8)式越趋近于(1)式和(4)式,即央行干预政策的情况;存款保险的保险比例越低,φ越小,(7)式和(8)式越趋近于(5)式和(6)式,即央行不干预政策的情况。

六、三种政策下社会福利的比较

央行在考虑制定政策时,不但要考虑政策对目标的实施效果,还要兼顾对社会福利的影响。下面分别考察央行三种政策下的社会福利水平,假定社会福利函数是一次齐次的为第i个主体的跨期期望财富。

在文中模型所构建的金融体系中,共涉及五个主体:商业银行、央行、银行理财产品投资者、储蓄投资者以及社会企业(包括参与商业银行表外业务的和不参与的)。在完全竞争市场下,企业的利润为零,因此福利分析中可以不做考虑;央行在政策一下第二期期初会向商业银行进行援助,但是期末会连本带息收回成本,因此其净收益为零,福利分析中也不做考虑。所以需要分析的就是商业银行和两种投资者在央行三种政策下的福利。假设银行理财产品不违约时收益率为2r。

为了使结论具有代表性,下面的讨论均使用上一节中的参数数值,PH=0.05,PL=0.1,δ'=0.8,δ=0.5,R=1,L=0.45,M=1.88,PL- PH/CH- CL=0.03,r=0.03,μ =0.975 。可以验证在这一组参数下,政策一将形成均衡一,政策二将形成均衡三,政策三将形成均衡二。因为均衡二是均衡一和均衡三的复合状态,所以该均衡下的社会福利也将处于其他两种均衡之间。因此只需要比较政策一、政策二下社会福利的大小。

由计算可得政策一下的社会福利与政策二下的社会福利之差为:

三个大括号中的数值分别是商业银行、储蓄投资者和银行理财产品投资者在两种政策下的福利之差。代入数值后可得ΔW=0.033>0。这表明政策一下的社会福利要高于政策二。

由此可见,虽然央行政策二可以使商业银行的行为最容易达到最优均衡,但社会福利却是最低的;央行政策一下商业银行的行为最不易达到最优均衡,但社会福利却是最高的;而政策三在两方面的效果都处于中间水平。这可以称作是央行的“监管困境”。

七、结论

本文构建理论框架分析了影响商业银行对其表外业务进行风险监控强度的微观因素和央行宏观政策的影响。模型分析了在央行宏观政策不变时,何种情况下商业银行会加强表外业务的风险监控;考察了央行采取不同宏观政策时,“使商业银行都选择较强风险监控”这一目标达成的难易程度,以及对社会福利的影响。

模型显示,当商业银行在风险监控上每投入一单位成本,表外业务项目发生违约的概率降低越大时、如果投资者是具有理性预期的且能够根据当前信息及时动态调整自己的预期时、当商业银行可进行的表外业务规模有限,存贷款利率差缩小时,商业银行更愿意加强对其表外业务的风险监控。

此外,如果央行在商业银行都违约时进行援助,则“使商业银行都选择较强的表外业务风险监控”这一目标最难以达成,但此时社会福利最高;如果央行在任何情况下都不援助,则这一目标最容易达成,但社会福利最低;如果央行选择建立存款保险制度,则上述目标达成难度居中,社会福利也居中。存款保险比例越高,越趋近于央行干预政策,保险比例越低,越趋近于央行不干预政策。

模型提示我们,为了使商业银行能够加强对表外业务的风险监控,微观政策上,监管部门应保证各银行风险监控部门的业务素质达到较高水平;同时,应要求商业银行对表外业务进行适当的公开披露,使得投资者及时了解情况;加强对普通百姓的宣传,使其明确投资是收益与风险并存的,严禁银行夸大宣传,将产品售予不能承担相应风险的人群。此外,积极推动利率市场化,同时合理限制银行所能进行表外业务的规模,可以使银行对表外业务施以更合理的风险监控。宏观政策上,央行选择三种政策中的哪一种取决于央行的倾向:如果倾向于抑制商业银行的表外业务风险,那么应该选择不干预政策;如果倾向于保证社会福利而不急于控制表外业务风险,那么应该选择干预的政策;如果倾向于温和的调控,兼顾表外业务的风险控制和社会的福利,那么可以选择建立存款保险制度,而这种兼顾下更偏向哪一方面则可以通过改变存款保险比例来实现。

[1]巴曙松.加强对影子银行系统的监管[J].中国金融,2009(14).

[2]Acharya,V.V.,& Schnabl,P.,2010.Do Global Banks Spread Global Imbalances?Asset-Backed Commercial Paper during the Financial Crisis of 2007 -09.IMF Economic Review,Vol.58,No.1:37-73.

[3]Krugman,P.,2008.Partying Like It's 1929.New York Times,March,21.

[4]Burns,T.,2012.2 The Shadow Banking System as a New Source of Financial Turmoil.Research Handbook on International Financial Regulation,Vol.30.

[5]Adrian,T.,& Shin,H.S.,2009.The Shadow Banking System:Implications for Financial Regulation(No.382).Staff Report,Federal Reserve Bank of New York.

[6]何德旭,郑联盛.影子银行体系与金融体系稳定性[J].经济管理,2009(11).

[7]易宪容.美国次贷危机的信用扩张过度的金融分析[J].国际金融研究,2009(12).

[8]刘文雯,高平."影子银行体系"的崩塌对中国信托业发展的启示[J].上海金融,2010(7).

[9]李建军,田光宁.影子银行体系监管改革的顶层设计问题探析[J].宏观经济研究,2011(8).