信用突变下商业银行信用风险预警的实证研究

——基于偏好熵权物元可拓模型的分析

顾海峰

(东华大学 旭日工商管理学院,上海 200051)

一、 问题提出及研究述评

信息不对称引发了信贷市场的逆向选择与道德风险问题[1],而逆向选择与道德风险将是商业银行信用风险形成的潜在“隐患”。为控制信贷风险,实现预期收益的最大化,商业银行实施“信贷配给”可能是明智选择。信用等级不足、缺乏资产抵押或质押的中小企业被“配给出”信贷市场,引发中小企业融资难题[2]。对此,国外学者Stiglitz等试图从引入中小商业银行视角来研究缓解中小企业融资困境问题[3-7],然而Baltensperger则认为,引入中小商业银行仅仅是银行体系的内部分工,无法缓解银企之间的信息不对称,从而有效改善中小企业的融资处境[8]。为此,顾海峰将金融担保机制引入信贷市场,认为引入金融担保机制可以有效缓解银企之间的信息不对称,从而提升商业银行的资金放贷意愿,以此缓解中小企业融资困境[9]。事实上,担保机构的介入主要是分担商业银行的贷款风险,但是,传统信贷模式下商业银行与担保机构之间往往孤立运作、缺乏协作,导致来自于借款企业的信用风险无法得以有效分担与控制。担保机构一旦发生大规模债务代偿风险,可能会因代偿能力不足而无法实现风险分担功能。对此,顾海峰认为,推行银保协作型信贷模式的目标在于充分发挥银保之间的风险协作功能,以此来提升商业银行信用风险的管控能力[10]。商业银行信用风险管控能力的提升,有助于改进信贷配给机制,优化信贷资金配置效率。此外,提升商业银行信用风险预警功能,是实现商业银行信用风险管控目标的重要保障。预警功能主要侧重于贷款的事后监控,一旦发现贷款企业出现警情,商业银行将及时采取相应的风险控制措施,以此来抑制信用风险的蔓延,此外,构建科学高效的信用风险预警模型,是提升商业银行信用风险预警功能的重要基础。

然而,国际金融危机、欧债危机、美国财政悬崖等事件的发生,引发国际经济运行态势的不确定性与高波动性,这种不确定性与高波动性将促使国际信用环境的突变。在全球经济一体化背景下,这种不确定性与高波动性将传导到中国国内,从而导致国内信用环境也将出现一定程度的突变。当前,我国国内正处于产业结构优化调整及经济增长方式转型时期,货币政策、财政政策、产业政策等宏观经济政策的调整及转变,也将引发国内信用环境出现一定程度的突变。信用环境的突变将会对贷款企业的生产经营状况产生一定影响。在信用平稳环境下,贷款企业的生产经营状况相对平稳,预警系统监测到贷款企业的各项指标取值平稳,出现全局预警的可能性较小。如果某个模块发出预警信号,商业银行则会认为出现警情,并及时采取相应的风险控制措施,对此,传统的基于模糊评价技术的预警模型注重于单信号(模块)的单一预警功能,可以较好地解决信用平稳下的风险预警问题。但是,在信用突变[注]所谓信用突变,主要是指企业赖以生存的生态环境出现不利于企业经营活动的变化,从而引发企业全面信用质量的下降。此外,引发企业信用突变的生态环境主要包括全球货币与经济环境及贸易环境,以及国内货币政策与产业政策环境等。下,传统的基于模糊评价的预警模型存在较大的功能局限,原因在于:一方面,基于模糊评价的预警模型采用专家打分法的权重设定方法缺乏一定的客观性与平滑性,一旦贷款企业各项指标值出现较小突变,则会引发警情等级的“过度跳跃”,难以准确识别预警结果;另一方面,基于模糊评价的预警模型侧重于单信号(模块)的单一预警功能,不过,在信用突变下,由于各个模块出现全局预警的可能性较大,因此应侧重于多信号(模块)的综合预警功能。对此,本研究认为,采用偏好信息熵理论与物元可拓理论相融合的偏好熵权物元可拓模型,可以很好地解决信用突变下的信用风险预警难题。因为物元可拓理论中依赖于“距函数”的“关联度”函数,其表达式具有“准样条函数”的平滑特征,使得预警结果具有较好的平滑性,此外,基于偏好信息熵的权重设定方法,使得预警结果具有较好的客观性。正是在这样的背景下,本研究针对“信用突变下商业银行信用风险预警的实证研究——基于偏好熵权物元可拓模型的分析”问题展开深入探讨。

商业银行信用风险预警的现有成果主要集中于以下三个层面。在预警模型的实证层面:银监会课题组构建了单体银行信用风险预警的指标体系与方法,并对预警模型进行了实证分析[11];蔡则祥等[12]采用相关分析法与逻辑回归法,以基础财务数据作为样本,对商业银行信用风险预警模型进行了实证分析。在预警模型的构建层面:宋雪枫等以生存分析模型(Cox模型)为基础,提出了基于企业财务危机的风险预警模型[13];陆静等针对商业银行全面风险管理的复杂性,采用贝叶斯网络方法构建了商业银行全面风险预警系统[14];楼文高等采用BP神经网络(BPNN)建模方法,基于BPNN建模原则构建了金融风险预警的BPNN模型[15]。在相关风险的预警层面:闻岳春等采用因子分析法对预警指标进行降维,并运用BP神经网络方法,构建了金融控股公司的风险预警模型(FA-BPNN模型)[16];迟国泰等采用主成分与模糊评判相结合的综合方法,构建了商业银行经营风险预警模型[17];刘堃等依据相关性原理与多米诺骨牌理论,从企业关联性和信贷行为视角建立了宏观金融风险预警模型[18]。

综上所述,现有文献主要集中于信用平稳下的信用风险预警模型与方法,很少涉及信用突变下的信用风险预警问题。此外,现有文献侧重于单信号(模块)的单一预警功能,而在信用突变下,应侧重于多信号(模块)的综合预警功能,可见,现有文献无法解决信用突变下的信用风险预警难题。对此,本研究构建的基于偏好信息熵与物元可拓相融合的偏好熵权物元可拓模型,可以很好地解决信用突变下的信用风险预警难题。其中,所谓偏好信息熵理论,就是将信息学科中的信息熵与商业银行风险偏好相结合,用以计量商业银行信用风险各个预警指标所对应的权重系数;所谓物元可拓理论,就是以信用风险作为预警对象,将预警对象、预警指标、预警指标取值(区间)等三要素构成的有序多维数组生成物元矩阵,然后对物元矩阵的标准区间进行可拓分析,得到经典域与节域物元矩阵,并结合关联度的计量方法,以此来获得监测样本对应于单个预警指标的警情状况;所谓偏好熵权物元可拓模型,就是将偏好信息熵与物元可拓进行融合,得到偏好熵权物元可拓(预警)模型。该模型的运用流程依次为:建立商业银行信用风险预警的物元矩阵;计算商业银行信用风险监测样本的关联度;确定商业银行信用风险监测样本的偏好熵权重;判别商业银行信用风险监测样本的预警结果。本研究的主要贡献在于:基于偏好熵权物元可拓模型,选取江苏苏州地区某医药中间体企业作为样本企业,将样本企业对应于不同时间点的实测数据生成数据物元矩阵,建立样本企业对应于不同时间点的监测样本,对信用突变下商业银行信用风险预警过程进行了实证分析,在此基础上,提出了基于综合关联度的信用风险预警判别理论,并对监测样本的预警结果进行了评价。本研究成果将为我国银行业构建科学高效的信用风险预警机制提供重要的理论指导与决策参考。

二、 建立商业银行信用风险预警的物元矩阵

(一) 生成信用风险预警的物元矩阵[注]物元是由对象、特征指标、特征值(区间)等三要素构成的有序多维数组,我们以符号[·]来表示物元矩阵,与线性代数中的矩阵不同,物元矩阵不属于运算符,不能进行一般意义上的矩阵行、列变换以及可逆性判断、特征值计算等。

商业银行信用风险预警系统的主要功能,就是对贷款企业全面信用质量进行定期监测,一旦发现贷款企业全面信用质量水平出现不同程度的下降,预警系统就会及时发出不同等级的警情信号,之后,商业银行将及时采取相应的风险管控措施,以抑制信用风险的持续蔓延。可见,构建科学高效的信用风险预警模型,对于提升商业银行信用风险预警功能是至关重要的。此外,贷款企业全面信用质量状况决定了商业银行面临来自于贷款企业的信用风险水平,全面信用质量与信用风险水平应呈现负相关性,全面信用质量越高,则信用风险水平越低。贷款企业能够获得银行贷款,说明贷款企业在贷款初期的全面信用质量是高的,然而,信用突变的负面影响可能导致贷款企业全面信用质量的下降,对此,商业银行必须对贷款企业全面信用质量进行定期监测,一旦观测到贷款企业全面信用质量出现下降,预警系统将及时发出预警信号,并依据全面信用质量的下降幅度来确定警情等级。此外,银行应选取能够准确反映全面信用质量的相关变量作为预警指标,一旦这些变量取值下降,意味着贷款企业全面信用质量状况出现下降,来自于贷款企业的信用风险水平将增大。对此,本研究将依据全面信用质量的下降幅度,将预警等级由轻到重顺序依次划分为A级、B级、C级、D级、E级五大等级,相应的警情水平分别为无警情、轻度警情、中轻警情、中度警情、重度警情。

(二) 建立预警经典域与节域物元矩阵

贷款企业在贷款初期的全面信用质量水平是得到商业银行认可的,因此,预警模型主要监测贷款企业全面信用质量的负面变化程度,即:全面信用质量的下降幅度越大,则说明商业银行面临来自于贷款企业的信用风险警情等级越严重。对此,我们选取十大预警指标,通过对样本企业十大预警指标取值进行定期监测,综合识别贷款企业全面信用质量的负面变化程度,以此来实现信用风险的预警功能。考虑到十大预警指标来源于十大静态因子的取值变化,如偿债能力变化(预警指标)来源于偿债能力(静态因子)的取值变化。我们以Vk(1≤k≤10)表示任意静态因子的变化幅度,若Vk>0,说明静态因子状况转好;若Vk<0,说明静态因子状况变坏。此外,为避免预警指标出现负数,同时使预警指标取值范围分布于[0,1]区间,我们引入信号函数对任意预警指标Wk(1≤k≤10)进行如下的变换运算:

(1)

预警指标Wk进行(1)式中的信号函数变换运算之后,其取值必然分布于[0,1]区间内。此外,我们把预警指标Wk的取值区间[0,1]划分为五个标准区间,得到预警指标Wk的标准区间集合为{[ak1,bk1],[ak2,bk2],……[ak5,bk5]},且满足(aki,bki)∩(akj,bkj)=φ,(i≠j)。考虑到同步预警功能的重要性,并结合信用风险分布特征及预警模型的操作便利性,我们将任意预警指标Wk(1≤k≤10)的标准区间集合设定为下[注]本研究将各个预警指标的标准区间进行同质化处理,一方面是强化预警模型的同步预警功能,另一方面是出于商业银行信用风险预警操作的便利性。此外,考虑到各个预警指标的变动幅度不尽相同,通过数学上的归一化运算处理,不难解决标准区间的同质化问题。:

{[0,0.10],[0.10,0.30],[0.30,0.50],[0.50,0.70],[0.70,0.1]}

其中,各个标准区间所对应的预警等级及警情水平分别为A级(无警情)、B级(轻度警情)、C级(中轻警情)、D级(中度警情)、E级(重度警情)。

此外,我们结合物元可拓方法,对十大预警指标所对应的标准区间进行可拓分析,不难发现,该区间可以有效覆盖各个标准区间的范围,因为各个标准区间均为该区间的子集,区间满足拓展区间的设定条件,可充当预警节域物元矩阵中的拓展区间。对此,本研究分别建立如下形式的预警经典域物元矩阵与预警节域物元矩阵:

三、 计算商业银行信用风险监测样本的关联度

(一) 选取监测样本及生成物元矩阵

我们选取来自于江苏苏州地区的某贷款企业作为样本企业。样本企业于2012年3月上旬获得苏州地区某商业银行贷款,其主营业务主要是医药中间体等产品的生产与销售,样本企业约70%的利润来自于欧美市场,其外贸业务占比较大。近年来,国家环保总局多次发文,要求各类制造业企业尽快实现环境治理目标,这在一定程度上加大了制造业企业的环保投入,这对于医药、化工等污染较严重的企业而言,短期环保投入成本的上升,将会影响到这些企业的中短期收益。此外,欧债危机、美国财政悬崖等事件的发生与演进,对于面向欧美市场的外贸出口型企业的经济效益也会产生一定影响。上述原因使得样本企业处于信用突变环境将成为“常态”,在信用突变环境下,样本企业全面信用质量状况相对于贷款初期而言,可能会出现一定幅度的下降,并可能导致来自于样本企业的信用风险预警等级提高。考虑到样本企业在贷款初期的全面信用质量较高,是得到商业银行认可的,且样本企业是在2012年3月上旬获得商业银行贷款的,对此,本研究分别选取来自于样本企业2012年第1季度财务报表(1月1日—3月31日)、2012年第3季度财务报表(7月1日—9月30日)、2012年第4季度财务报表(10月1日—12月31日)[注]考虑到贷款资金主要在第2季度陆续投放,对样本企业第2季度的生产经营影响不大,因此,本研究不选取第2季度财务报表作为监测样本。,并以贷款初期的财务数据(第1季度财务报表)为比较基准,结合样本企业近三年来的平均经营管理状况,即可得到各个预警指标的实际取值[注]各个预警指标的实际取值,主要是通过文章中(1)式给出的信号函数变换运算得到。。于是,本研究依据(1)式给出的方法,把2012年第3季度财务报表与贷款初期的第1季度财务报表进行变化率运算,得到截止于2012年9月30日(第3季度末)的各个预警指标实际取值,并将截止于2012年9月30日时间点的样本企业指标数据称为“监测样本M”;把2012年第4季度财务报表与贷款初期的第1季度财务报表进行变化率运算,得到截止于2012年12月31日(第4季度末)的各个预警指标实际取值,并将截止于2012年12月31日时间点的样本企业指标数据称为“监测样本N”。显然,监测样本M与监测样本N的信用风险预警状况,很好地反映了商业银行面临来自于样本企业不同时间点的信用风险警情水平。为准确识别监测样本M与监测样本N的信用风险预警状况,本研究将监测样本M与监测样本N所对应的实际数据分别生成如下形式的物元矩阵:

(二) 计算监测样本的关联度

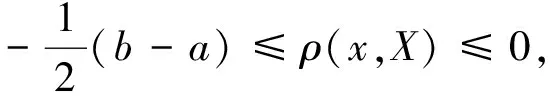

关联度主要表示监测样本各个预警指标的实际取值与五个标准区间之间的归属程度,若监测样本第k个预警指标Wk与标准区间[akl,bkl]之间的关联度最大,则说明监测样本第k个预警指标Wk应归属于标准区间[akl,bkl],其中1≤l≤5。各个预警指标均存在五个标准区间,说明各个预警指标均存在五个关联度。为得到关联度的函数表达式,我们引入泛函分析理论中的距函数ρ(x,y),其中,x为监测样本对应于预警指标的实际取值,X为标准区间[a,b],于是,我们将监测样本实际取值x到标准区间X的“距”定义为:

(2)

为给出关联度的表达式,我们需扩充距函数ρ(x,X)的定义域,对此,我们以Y表示区间[c,d],且满足[a,b]⊆[c,d],显然,标准区间X是区间Y的子集,我们将Y称为节域拓展区间。于是,由距函数ρ(x,X)的定义可知:若x∈X,则距函数ρ(x,X)<0;若x∉X,且x∈Y,则距函数ρ(x,X)>0。我们以符号K(x)表示监测样本实际取值x与标准区间[a,b]之间的关联度,则有:

(3)

依据(3)式中的关联度表达式,我们发现,关联度K(x)不仅深入刻画了监测样本与标准区间之间的归属程度,而且其函数表达式与“准样条函数”极为相似,应具有“准样条函数”的平滑功能。

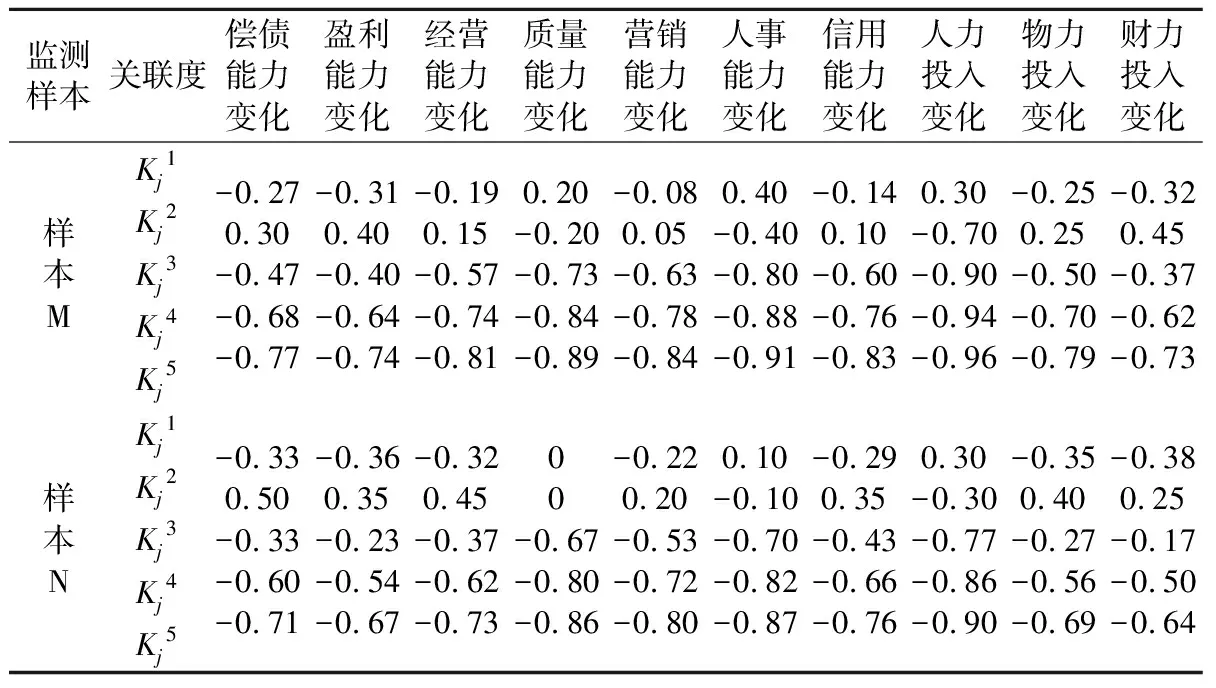

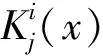

下面,我们将选取样本企业对应于不同时间点的两个监测样本M与N的物元矩阵数据,以预警经典域与节域物元矩阵为基准物元,结合(2)式、(3)式给出的关联度计算公式,分别得到监测样本M、N的各个指标值与五大预警等级之间的关联度,具体计算结果见表1。

四、 确定商业银行信用风险监测样本的偏好熵权重

(一) 定义信息熵及给出权重设定法

下面,我们选取m个监测样本,将来自于m个监测样本的各个预警指标实际数据,以行向量形式进行排列,生成如下形式的数据物元矩阵:

由信息熵定义可知,信息熵应是概率的连续函数,而所有基本事件的概率之和应满足归一化条件,同时,监测样本的预警指标值越小,则说明该样本对应的警情等级越低,该样本对应的信用风险状况就越优。对此,我们对上述物元矩阵的各个预警指标Wj(1≤j≤10)所在的列向量进行如下的反向归一化运算:

(4)

经过(4)式的归一化运算后,物元矩阵Dx就变换为Dy,且物元矩阵Dy的任意列向量都满足归一化条件。考虑到自然对数运算对于自变量的正实数条件,物元矩阵Dy的所有元素都必须为正实数,为确保信息熵中自然对数运算的顺利展开,我们对物元矩阵Dy的所有列向量再进行如下的平移性归一化运算:

(5)

我们以符号Ej表示预警指标Wj的信息熵。于是,依据信息论中的信息熵定义,得到任意预警指标Wj(1≤j≤10)的信息熵为:

(6)

显然,经过归一化运算后的任意元素Sij,必然满足0≤Sij≤1。运用拉格朗日多元极值理论,不难证明:当0≤Sij≤1时,必有0≤Ej≤1。此外,因预警指标权重与对应信息熵之间存在负相关关系,我们以偏离度Pj=1-Ej来表示Wj的影响度,显然,偏离度Pj与预警指标Wj的影响度呈现正相关性,得到预警指标Wj的信息熵权重为:

(7)

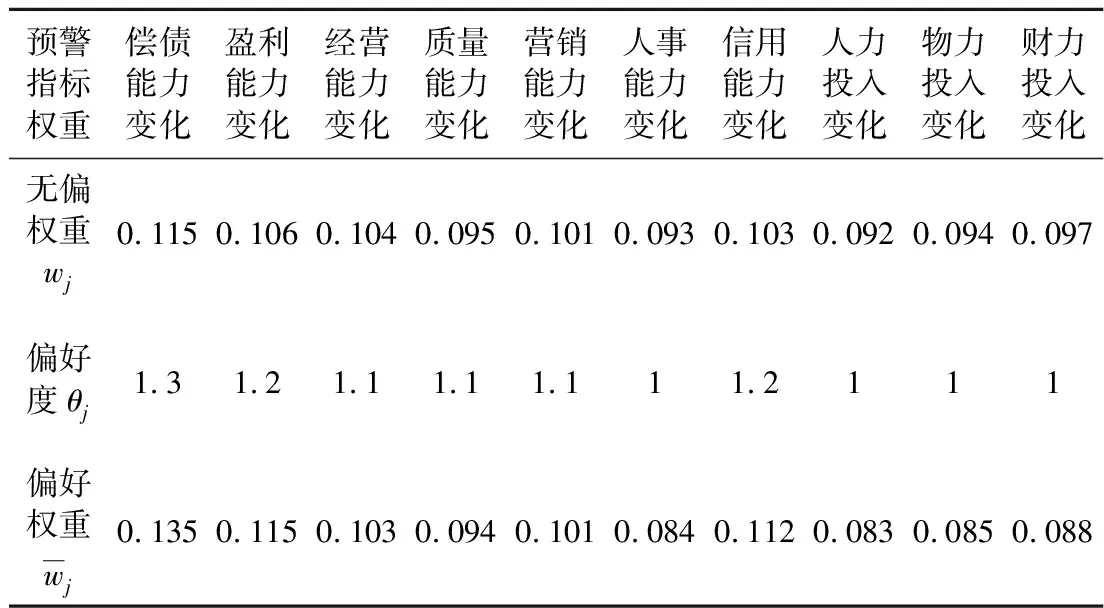

(二) 设定监测样本的偏好熵权重

(7)式给出的Wj仅仅是无偏好状态下的信息熵权重,考虑到商业银行对于各个预警指标的权重配置上往往存在一定的偏好性,尤其是对于偿债能力变化、盈利能力变化、信用能力变化等预警指标,存在较大的偏好度,因为这些预警指标对警情等级的影响相对比较直接,对此,本研究给出的偏好信息熵权重,使得商业银行对监测样本的信用风险预警结果更具精确性与实用性。

(8)

考虑到监测样本M与监测样本N均来源于医药中间体行业的某样本企业对应于不同时间点的实际数据,为了使得预警结果更具客观性及预警操作更具便利性,本研究选取样本企业2012年1月1日至2012年12月31日期间四个季度的财务报表数据,以贷款初期2012年第1季度财务报表数据为基准,将第2季度、第3季度、第4季度的财务报表数据分别与第1季度财务报表数据进行变化率运算,并

五、 判别商业银行信用风险监测样本的预警结果

(一) 计算综合关联度及判别预警等级

(9)

依据(9)式,我们可以得到监测样本的五个综合关联度,监测样本所有综合关联度组成的集合为{K1,K2,K3,K4,K5}。从(9)式可以发现,综合关联度Ki越大,则监测样本归属于第i个预警等级的可能性越大。对此,本研究将给出判别定理1。判别定理1主要用于判定监测样本的预警等级。

下面,本研究将表1中的关联度数值与表2中的偏好熵权重系数,代入(9)式给出的综合关联度计算方法,即可得到监测样本对应于各个预警等级的综合关联度,在此基础上,再结合本研究给出的判别定理1,即可判定监测样本的预警等级,具体结果见表3。

(二) 判别监测样本警情质量的优劣性

综上所述,2012年国际经济运行态势的高波动性加剧了信用突变,在信用突变环境下,本研究选取样本企业2012年度的季度性财务数据进行实证分析,研究发现:商业银行面临来自于样本企业的信用风险预警等级尚未出现明显变化,始终处于轻度警情等级(B级预警),但是,样本企业全面信用质量状况出现小幅度下降,表现为监测样本M(对应于2012年9月30日时间点)的警情质量略优于N(对应于2012年12月31日时间点)。可见,信用突变并未引发样本企业警情等级的“过度跳跃”,而是导致样本企业对应于不同时间点的警情质量出现了小幅度变动,因此,本研究构建的基于偏好熵权物元可拓的商业银行信用风险预警模型,很好地解决了信用突变下的风险预警问题,因为它克服了传统模糊技术中预警等级“过度跳跃”的缺陷,使得预警结果更具科学性、客观性与精确性。

六、 结论与展望

在国际经济一体化背景下,国际经济环境高度不确定性引发的高波动性,以及国内财政与货币政策调整等因素将促使信用环境的突变成为“常态”。在信用突变下,依赖于模糊评价技术的传统预警模型存在较大局限性,而本研究构建的基于偏好熵权物元可拓的商业银行信用风险预警模型,可以很好地解决信用突变下的风险预警难题。对此,本研究基于偏好熵权物元可拓模型,选取江苏苏州地区某医药中间体企业2012年度不同季度的财务报表数据,并以贷款初期的财务报表数据为比较基准,结合样本企业近三年来的平均经营管理状况,通过变化率运算得到对应于不同时间点的两个监测样本,并将两个监测样本生成数据物元矩阵,计算出两个监测样本对应于各个预警指标的关联度。在此基础上,依据偏好熵权重设定法计算出各个预警指标的权重系数,得到两个监测样本的综合关联度,并以此为依据,结合本研究提出的两大预警判别定理,得到样本企业对应于不同时间点的警情等级及警情质量。研究发现,信用突变促使样本企业警情质量出现了小幅度下降,但是,信用突变尚未引发样本企业警情等级出现“跳跃式”突变,样本企业警情等级始终处于轻度状态。由于数据样本来自于普通贷款企业对应于不同时间点的财务状况,且实证结果具有一定的广泛适用性,说明偏好熵权物元可拓模型的预警结果降低了警情等级的“跳跃性”突变,它较好地改进了基于模糊评价理论的传统预警模型的预警功能,使得预警结果更具客观性与科学性。偏好熵权物元可拓模型可以很好地解决信用突变下的信用风险预警难题,一方面它克服了传统模糊评价模型出现预警等级“过度跳跃”的缺陷,使得预警结果更具科学性,另一方面它采用偏好熵权重设定法,相对于模糊评价中的专家打分权重设定法,更具客观性。

2008年全球金融危机的爆发及其演进,已经充分暴露出全球银行业信用风险管控机制存在较大的功能性缺陷,我国银行业也不例外。商业银行信用风险预警机制是商业银行信用风险管控机制的重要组成部分,对此,构建科学高效的信用风险预警模型,是实现商业银行信用风险管控目标的重要保障。尤其是在全球经济运行环境高度不确定性背景下,积极探讨信用突变下商业银行信用风险预警模型的构建问题,对于提升我国银行业信用风险的管控功能具有重要的理论与现实意义,对此,如何运用微分动力系统理论解决信用风险的动态预警问题,如何运用随机微分方程理论解决信用风险的随机预警问题,如何运用信号博弈理论解决信用风险的综合预警问题,以及如何运用差分方程理论解决信用风险预警的时滞性问题等,这些都将有待于金融学者的进一步探讨,本研究成果将为这方面工作提供基础性铺垫。

参考文献:

[1]张维迎.博弈论与信息经济学[M].上海:上海人民出版社,1996.

[2]蔡四平,顾海峰.农村中小企业金融市场的信贷配给问题及治理研究[J].财贸经济.2011,4:19-24.

[3]Stiglitz J, Weiss. Credit rationing in markets with imperfection information[J].American Economics Review,1991,71(3):393-410.

[4]Banerjee A V, Besley T G. The neighbour’s keeper: the design of a credit cooperative with theory and a test[J]. Quarterly of Economics,1994(3):107-110.

[5]Berger A N, Udell G F. Relationship lending and lines of credit in small firm finance[J]. Journal of Business,1995(18):230-242.

[6]Berger A N, Udell G F. Small business credit availalibity and relationship lending: the importance of bank organizational structure[J]. Journal of Economic Forthcoming,2002(15):613-617.

[7]Alian L R, George H J. Loan guarantees: costs of default and benefits to small firms[J]. Journal of Business Venturing,2001(16):595-612.

[8]Baltensperger. Credit rationing: issues and questions[J]. Journal of Money,credit,and Banking,1998,10(2):170-183.

[9]顾海峰.信用担保机制下金融信贷配给的均衡演变研究[J].求索.2008(1):10-12.

[10]顾海峰.中小企业金融发展的创新路径研究[J].山西财经大学学报.2010(1):15-19.

[11]中国银监会银行风险早期预警综合系统课题组.单体银行风险预警体系的构建[J].金融研究.2009(3):18-23.

[12]蔡则祥,刘骅.农村新型金融机构运行绩效集成评价[J].审计与经济研究,2013(2):89-96.

[13]宋雪枫、杨朝军.财务危机预警模型在商业银行信贷风险管理中的应用[J].国际金融研究.2006(5):21-27.

[14]陆静、王捷.基于贝叶斯网络的商业银行全面风险预警系统[J].系统工程理论与实践.2012(2):19-24.

[15]楼文高、乔龙.基于神经网络的金融风险预警模型及其实证研究[J].金融论坛.2011(11):20-26.

[16]闻岳春、王婧婷.基于FA-BPNN的金融控股公司风险预警系统研究[J].国际金融研究.2010(11):17-22.

[17]迟国泰、冯雪、赵志宏.商业银行经营风险预警模型及其实证研究[J].系统工程学报.2009(4):18-22.

[18]刘堃、巴曙松、任亮.中国信用风险预警模型及实证研究[J].财经研究.2009(7):15-21.