“结构化理财产品”收益解读

王伯英

结构化理财产品来了

伴随着利率市场化的实质性推进、银行资产管理计划试点以及非银金融机构资产管理业务的崛起,商业银行理财业务向资产管理业务的转型渐行渐近。2014年伊始,据银行内部信息,银行资管计划有望试点下调投资门槛并取消首次购买“面签”,银行理财“平民化”之路开启。然而,无论是推进银行理财栅栏原则还是发展普惠金融,都亟需一个重要的基础——加强投资者教育。

从国际经验来看,结构化产品是外资银行推行理财产品的主要形式,而国内银行理财产品市场中盛行的“预期收益型”理财产品相当于契约型存款,是利率市场化的先行尝试。随着利率市场化进程的推进及资产管理业务的被迫转型,“预期收益型”产品最终将难逃消亡的命运,结构化产品的重要性和相对地位会相应提升,这一点在2013年的银行理财市场中已有所体现。然而,国内投资者对结构化产品的理解尚局限于金融危机爆发后结构化产品巨亏的阴影中。国内学者对结构化理财产品的研究则主要停留在技术层面,从期权结构分析角度出发、以Black-Scholes期权定价模型为基础,借助仿真模拟工具进行产品定价。鲜有从普通投资者视角出发的、普罗大众的结构化产品分析方法。

受美国证监会投资者教育方式启发,本文旨在归纳分析国内结构化银行理财产品的收益结构,以图形方式直观展现结构化理财产品的收益表现,便于普通投资者理解结构化产品,减少信息不对称,加强投资者教育,促进国内银行理财产品市场的健康有序发展。

据中国社会科学院金融研究所财富管理研究中心(以下简称“中心”)统计,2013年国内银行理财产品市场中结构化产品共发行1691款,同比增长31%。其中:中资银行发行787款,占比46.5%。中资银行结构化产品发行能力的提升,不仅体现为产品发行数量的增加,更体现为标的资产类型和产品设计结构的丰富。参见图1。

本文选取的研究样本为上市中资银行于2013年发行的所有结构化理财产品(现有8家发行),共计543款。样本选择主要基于两点考虑:一是,中资银行中上市银行的产品设计能力较强,其结构化产品更具代表性;二是,外资银行产品结构更为复杂,适合单独研究。

图解结构化理财产品收益结构

比较分析2013年上市中资银行所发行的543款结构化银行理财产品,可以发现其支付结构和收益表现,存在诸多相似之处。图1-b主要从支付结构维度刻画产品背后的期权结构,比如看涨型的含义是标的资产表现越好,产品收益越高,但产品的收益形式是连续或是间断,以及产品是否保本及保本比例等均无法体现。笔者接下来展示的收益结构分析方法,将有助于弥补这一缺陷,将产品的收益情况直观形象地呈现给投资者。

543款结构化产品的收益结构可归纳为三大类型:阶梯型、线型和复合型。

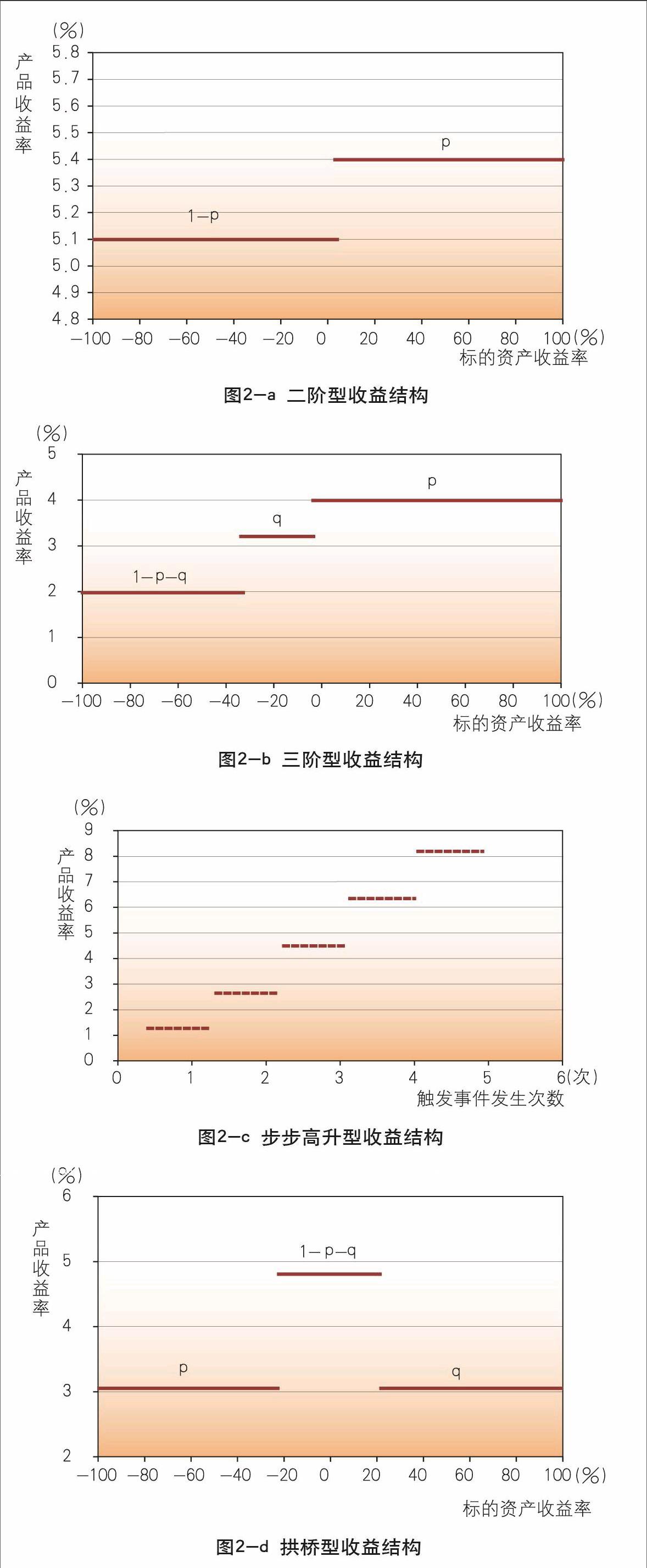

阶梯型收益。阶梯型收益结构可以细化为:二阶型、三阶型、步步高升型、拱桥型、金字塔型等。

二阶型收益结构最为简单,到期收益率仅有两种可能:高收益或低收益,到期收益的取值取决于标的资产期末表现是否达到某一水平或观察期内标的资产价格是否曾经触碰到障碍价格,前者的支付结构被称为期末表现(看涨/看跌)型,后者被称为期间触碰型。图2-a是期末表现看涨型支付结构+二阶型收益结构的典型案例:

若标的资产末观察日收盘价不低于首观察日收盘价的103.7%,则预期最高年化收益率为5.4%;

否则,预期最高年化收益率为5.1%。

图形中红线之上的p和1-p分别代表产品到期获得高收益和低收益的概率水平,概率水平由中心基于基础资产价格的最优估计模型及数万次的仿真模拟测算得出,不代表真实水平,旨在为投资者提供参考。

三阶型收益是二阶型收益的延伸,产品到期收益有高收益、中收益、低收益三种可能。图2-b展示了三阶型收益结构的典型案例:

如在观察期内,标的资产价格曾触及过障碍价格1(期初价格的67%),则到期时投资者获得2%的年化收益;

如在观察期内,标的资产价格曾触及过障碍价格2(期初价格的97%),但未触及过价格1,则到期时投资者获得3.2%的年化收益;

如在观察期内,标的资产价格未触及过障碍价格2,则到期时投资者获得4%的年化收益。

步步高升型收益可看作前述结构的拓展。该结构下产品到期收益有多个特定的不同情况。图2-c以平安银行“‘聚财宝结构类(挂钩股票)2013年16期人民币理财产品ALG130016”为例:

投资期限为1年,每季度观察1次;

当季理财收益率计算:每季观察,若发生触发事件,当季理财收益率Ni=2.00% (i=1,2,3,4);否则,该季度收益率为Ni=0%;触发事件:如果在任意一个触发事件观察日挂钩组合标的中每只股票的收盘价格都大于或等于(该股起始价格×触发水平),那么触发事件在触发事件观察日发生;

产品到期理财收益率:C=N1+ N2+ N3+ N4;或者,若第1季~第4季度收益皆为0,则到期收益率为0.50%;

该产品的到期收益率与触发事件发生的次数正相关,共有五种可能:若触发事件未发生则到期收益率为0.5%,若触发事件发生则到期收益率为2%×N(N=1,2,3,4)。

拱桥型收益结构的到期收益率有两种可能:高收益和低收益,但与二阶型结构不同的是,拱桥型对应的支付结构通常为区间型。即:产品到期收益率取决于标的资产收益率是否落入特定的区间之内,图2-d是该类产品的典型案例:

如在观察期内,欧元/美元汇率始终位于参考区间(期初欧元/美元汇率-0.3,期初欧元/美元汇率+0.3,不含边界点)内,则到期时预期可实现的投资年化收益率为4.8%。

如在观察期内,欧元/美元汇率突破了参考区间,则到期时预期可实现的投资年化收益率为3.05%。endprint

图中红线之上的概率水平1-p-q代表标的资产表现落入该区间内的概率水平,p+q代表落入区间外的概率。当然,实际案例中也可能会有倒拱桥型结构的出现,即落入区间内实现低收益,否则实现高收益。

金字塔型收益结构是拱桥型结构的拓展,支付结构通常为双区间型,到期收益率有三种可能,参见图2-e。以平安银行“平安财富结构类(100%保本挂钩ETF)2013年91期人民币理财产品”为例:

观察期内,如果每一个观察日挂钩标的收盘价格均在交易区间1(起始价格×92%,起始价格×108%,含边界)以内, 年化收益率为6.00%;

观察期内,如果任意一个观察日挂钩标的收盘价格曾突破区间1,但挂钩标的收盘价格一直维持在交易区间2(起始价格×84%,起始价格×116%,含边界)以内,年化收益率为2.80%;

在观察期内,如果任意一个观察日挂钩标的收盘价格曾突破区间2,年化收益率为0.5%;

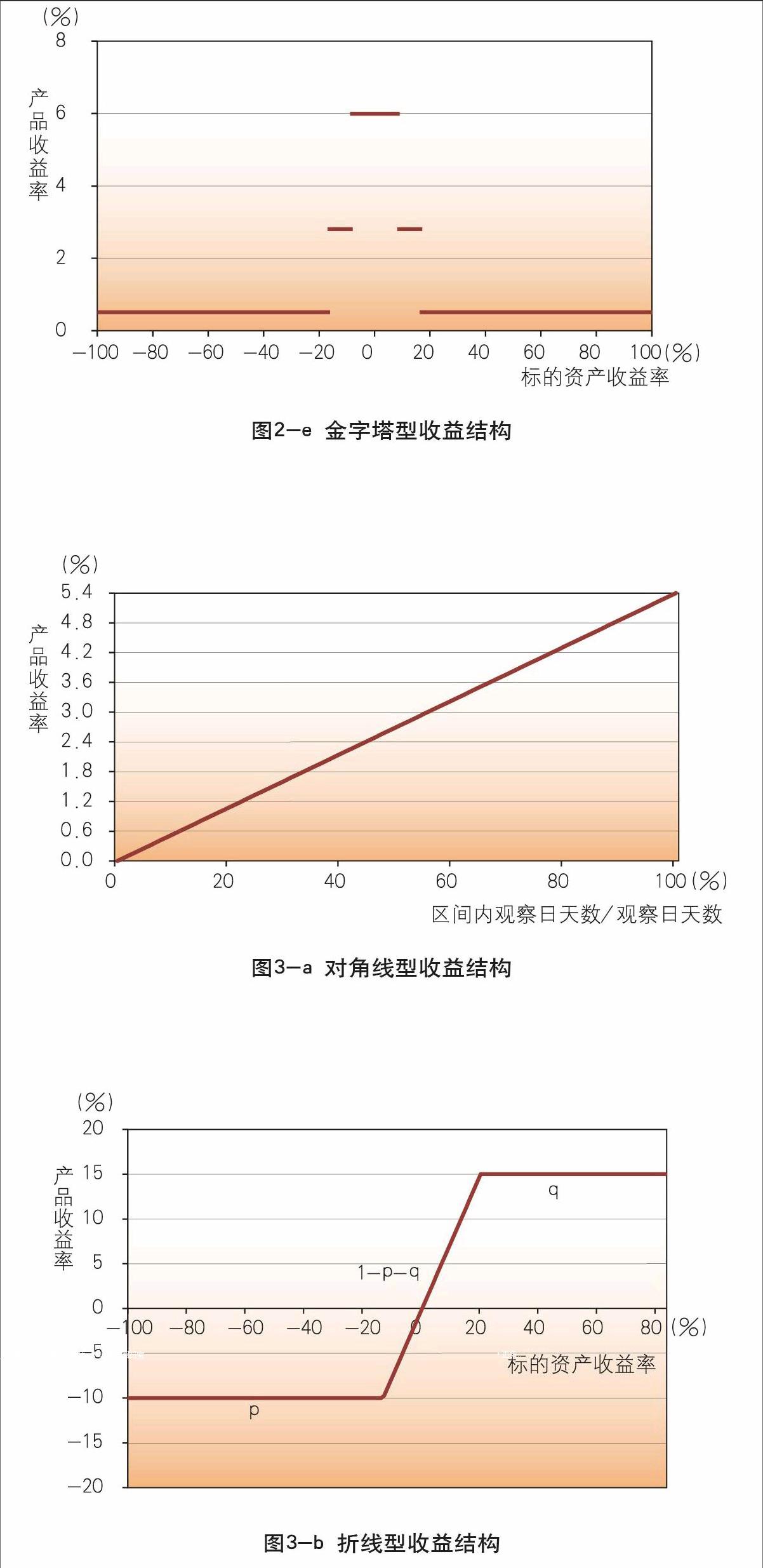

线型收益。线型收益结构主要分为两种:对角线型和折线型。线型收益结构的到期收益率不再是像阶梯型收益那样的多个固定值,而是存在无数个连续的可能值。

对角线型收益结构的到期收益率呈直线型,区间累计型支付结构是该类产品的典型案例,参加图3-a。

股票指数观察价格在观察日处于波动区间内(成立日定盘价格×95%,成立日定盘价格×108%,不含边界),当日获得潜在累积收益率5.4%;

股票指数观察价格在观察日处于波动区间外(含边界),当日获得最低累积收益率0%;

到期理财收益率=最低累积收益率+(潜在累积收益率-最低累积收益率)×观察价格在波动区间内的观察日天数÷观察日总天数。

折线型收益对应的支付结构通常是限制性看涨(看跌)型,即:产品收益率与标的资产表现益呈正相关或负相关关系,同时设置了收益率封顶或保底条款。图3-b是限制性看涨结构的典型案例,图中p代表产品获得最低收益的概率,q代表产品获得最高收益的概率。

复合型收益。复合型收益结构较阶梯型和线型结构更为复杂,产品到期收益率不仅取决于标的资产的期末表现,还取决于观察期内是否有触发事件发生。

低位蓄水池型收益,参见图4-a。若触发事件发生,产品获得固定收益率(黄线,概率为1-p);若触发事件不发生,产品收益率取决于标的资产的期末表现(红线,概率为p)。招商银行“沪深300期末看涨连续型带触碰条款理财计划(产品代码:104237)”是典型案例:

若股票指数价格在观察期内曾经达到障碍价格,则年化收益率为4.00%;

若股票指数价格在观察期内未曾达到障碍价格,则到期理财收益率为:理财收益率(实际)=系数×最小值(15%, 最大值(0,((“沪深300”期末价格/“沪深300”期初价格)×100% -1)));

障碍价格:期初价格的115%;系数100%;投资期半年。

跳台跳水型收益,较低位蓄水池型结构更为复杂,以平安银行“平安财富私人银行专享结构类(90%保本挂钩ETF)2013年05期人民币理财产品”为例,设计结构中包含了两个触发事件(敲入事件和敲出事件),收益表现被分成三种情况:若敲出事件发生,产品提前终止,年化收益率为12%;若敲出、敲入事件均未发生,则自然到期,年化收益率为5%;若敲出事件未发生,敲入事件发生,产品收益与标的资产期末表现相关,位于-10%至0%区间内(含边界)。参见图4-b。

结语

以上用图形化方式直观阐释了中资银行结构化产品的收益结构,共归纳为三个大类、九个小类。至此,结合中心对产品基于收益结构(阶梯型、线型及复合型)和支付结构(看涨、看跌、区间、波动、相关)两个维度的划分,我们可以清晰地刻画结构化产品的设计结构。进一步,对不同情况收益率实现概率的测算可以从专业的角度为投资者提供现实指导意义。本文仅研究了上市中资银行的结构化产品,而外资银行结构化产品更为复杂,将作为下一步的研究重点。endprint