存货用途改变的增值税、收入会计处理辨析

武迎春

【摘 要】 用于生产经营及销售的存货,因多种原因会发生一般经济用途被改变的情况,其相应的会计处理也随之改变,并且不同原因下用途改变其会计处理也不一样,这给理论学习者和实务工作者正确开展存货会计处理带来了严重的困扰。因此,有必要从理论出发,深入揭示存货用途改变时涉及增值税、收入不同会计处理的理论依据,明确相应的会计处理规范,为理论学习者和实务工作者对存货用途改变时不同会计处理的理解和掌握提供有益的借鉴。

【关键词】 存货; 增值税; 收入

一、存货一般经济用途及其会计处理

根据《CAS1——存货》可知,存货的范畴包括:在日常经营活动中持有以备出售的产成品或商品、处在生产过程中的在产品、在生产过程或提供劳务过程中耗用的材料和物料等。由此可以归纳出存货具有以下三个方面的一般经济用途:(1)在正常经营过程中储存以备直接出售,如工业企业的库存产成品、商品流通企业的库存商品等,即拥有存货用于直接出售;(2)为了最终出售而储存处于生产加工过程,如工业企业的在产品、自制半成品、委托加工材料等,即拥有存货用于继续加工;(3)为产品生产或提供劳务而储存以备消耗,如企业原材料、燃料、包装物、低值易耗品等,即拥有存货用于消耗。

一般纳税人企业就存货上述一般经济用途范围内发出存货的会计处理主要涉及增值税核算、收入确认、成本结转等问题。具体而言,用于直接出售的存货,出售时符合收入确认条件的确认收入,核算增值税销项税额,同时结转销售成本;用于继续加工以及为产品生产或提供服务而储存以备消耗的存货,被生产领用及被消耗时按存货成本直接结转计入相关产品或劳务成本。一般经济用途下发出存货的会计处理属于比较简单和常见的业务,理论学习者和实务工作者一般都能准确掌握其会计处理的要点,这里探讨的是除一般经济用途以外的发出存货的会计处理问题即存货用途改变的问题。

所谓存货用途改变,是指企业将拥有的存货改变其一般经济用途而用于非增值税项目、免税项目、集体福利、个人消费、对外投资、分配股利、无偿赠送其他单位等。综观理论研究和实务工作,发出存货用于这些用途其会计处理不同于一般经济用途,具体而言,用于这些用途的存货发出其会计处理应区分三个方面的问题:其一,涉及增值税方面要区分“视同销售”和“进项税额不得抵扣”问题;其二,涉及收入方面要区分收入确认与否的问题;其三,涉及成本结转方面要区分是直接结转存货成本还是随收入确认同时结转成本的问题。因此,笔者试图从增值税、收入等方面开展存货用途改变的会计处理理论依据的辨析及业务处理的归纳总结。

二、存货用途改变的增值税会计处理辨析

(一)增值税会计处理辨析:视同销售

增值税“视同销售”的提法来源于《中华人民共和国增值税暂行条例实施细则》第四条,该条指出了八种存货“视同销售”的行为,其中有五种涉及到发出存货用途改变的情形。这五种情形从形式上看均不同于一般正常的商品销售行为,可以归纳为两类:第一类,企业把源于自己生产或者委托加工取得的存货改变销售、继续加工、消耗等一般用途而用于“非增值税纳税项目”、用于“集体福利或者个人消费”、用于向其他单位或个体工商户“投资”、用于向股东或者投资者分配股利或利润、用于向其他单位或者个人进行无偿赠送;第二类,企业把源于外购取得的存货改变销售、继续加工、消耗等一般用途而用于向其他单位或个体工商户“投资”、用于向股东或者投资者分配股利或利润、用于向其他单位或者个人进行无偿赠送。上述两种类型的五种行为虽不会给企业带来直接的经济利益,但由于纳税人在销售存货及提供应税劳务的过程中有流转额或增值额,发生了应交增值税行为,因而符合增值税纳税范围,在涉及增值税会计处理时就如同正常销售存货那样核算增值税“销项税额”,依然记入“应交税费——应交增值税(销项税额)”账户的贷方加以记录和反映。

(二)增值税会计处理辨析:进项税额不得抵扣

增值税“进项税额不得抵扣”的提法源于《中华人民共和国增值税暂行条例》第十条,该条指出了三种纳税人购进存货时确认的“进项税额”不得从销售时“销项税额”中抵扣的情形,可以归纳为两类:第一类,企业购进存货改变销售、继续加工、消耗等一般用途而用于非增值税应税项目、免征增值税项目、集体福利或者个人消费等情形,其外购时单独核算的“应交税费——应交增值税(进项税额)”应当转出不得抵扣;第二类,发生非正常损失的存货原负担的“进项税额”不得抵扣,这里发生非正常损失的存货具体有购进的存货发生了非正常损失和发生非正常损失的在产品、产成品两种情形。由此可见,“进项税额不得抵扣”是指对于一般纳税人其购进货物或者接受应税劳务的进项税额不得从当期销项税额中扣除,主要是针对存货一般经济用途发生改变时的认定,不包括购进货物或者接受应税劳务时即已明确其用途就是用于非增值税应税项目、免征增值税项目、集体福利或者个人消费的购进货物行为,对于这些行为购进货物负担的增值税进项税额直接计入购入货物成本,不涉及增值税“进项税额不得抵扣”问题。对于增值税“进项税额不得抵扣”在进行会计处理时增值税核算上应予以调整,通过“应交税费——应交增值税(进项税额转出)”科目予以记录和反映。

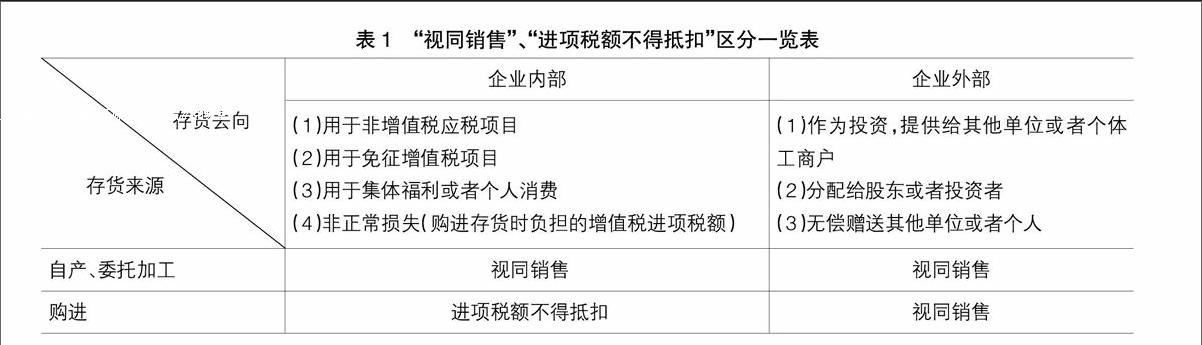

(三)“视同销售”及“进项税额不得抵扣”的甄别

综上所述,存货用途改变增值税核算涉及“视同销售”和“进项税额不得抵扣”两方面的认定,到底属于哪一类,这直接影响存货用途改变的会计处理,因此需要进行甄别。从税法中“视同销售”和“进项税额不得抵扣”的认定中我们可以把存货来源划分为自产(或委托加工)和购进两类,就发出存货用途改变的去向而言可以分为流向企业内部和流向企业外部两个方向。如表1所示涉及存货两类来源、两种去向“视同销售”及“进项税额不得抵扣”的区分。

众所周知,征收增值税的“增值额”是指纳税人在生产、经营或者劳务服务中创造的“新增价值”,另外,增值税是流转税的一种,流转税是以商品生产、商品流通和劳务服务的流转额为征收对象的一类税收,以商品流转额或非商品流转额为计税依据。因此,笔者将从流转额、增值额两个方面进行解释,作为甄别的依据。首先,从存货用途改变是否产生流转额来判别,凡存货流转、产生了流转额的发出存货用途改变涉及增值税核算的“视同销售”,如自产(委托加工)存货用于企业外部的行为、购进存货用于企业外部的行为;再者,从存货用途改变是否有价值增值来判断,凡存货在生产、加工过程中有增值就“视同销售”,如自产、委托加工存货用于企业内部的行为;对于既没有参加流转不产生流转额又没有价值增值的发出存货负担的增值税按照“进项税额不得抵扣”进行核算,如购进存货用于企业内部的行为、购进存货发生非正常损失的行为、非正常损失的在产品、产成品发生非正常损失时所耗用的购进存货负担的增值税。endprint